炒股就看金麒麟分析師研報,權(quán)威,專業(yè),及時,全面,助您挖掘潛力主題機會!

相關(guān)文章:(1)華泰證券 (2)西部證券(3)國融證券 (4) 甬興證券 (5)國信證券 (6)招商證券 (7)東興證券 (8)華西證券 (9)長江證券 (10)瑞信證券 (11)海通證券② (12)國泰君安 (13)民生證券 (14)東北證券 (15)長城證券 (16)廣發(fā)證券 (17)華安證券 (18)國元證券 (19)國金證券 (20)平安證券 (21)中原證券 (22)開源證券 (23)中國銀河 (24)中信建投 (25)中信證券 (26)湘財證券

出品:新浪財經(jīng)上市公司研究院

作者:IPO再融資組/鄭權(quán)

近日,湘財證券再次陷入“300億承興系詐騙案”的輿論旋渦中,盡管公司否認存在與相關(guān)方簽署陰陽合同、為相關(guān)違法行為提供協(xié)助等違規(guī)情況,但依舊不能消除質(zhì)疑。

卷入輿論漩渦背后,湘財證券這兩年的盈利暴漲暴跌,業(yè)務(wù)結(jié)構(gòu)同質(zhì)化十分嚴重,“靠行情吃飯”的經(jīng)紀業(yè)務(wù)和自營業(yè)務(wù)收入占比超過了七成,而能體現(xiàn)差異化特色的投行業(yè)務(wù)收入占比十分小,尤其是股權(quán)投行業(yè)務(wù)經(jīng)常“顆粒無收”。

由于2022年沒有完結(jié)的股權(quán)投行項目,加之湘財證券的投行規(guī)模十分少,在扣分制的規(guī)則下公司被評為A類投行。不過,湘財證券2023年、2024年的IPO項目撤否率分別高達50%、100%,且唯一一家IPO項目上市當年業(yè)績“大變臉”,湘財證券的投行評級可能降至B類甚至C類。

湘財證券控股股東湘財股份曾承諾,在2024年7月5日之前具備綜合類券商控股股東資質(zhì),但到2024年前三季度末都沒有滿足資質(zhì)要求,因此湘財證券按照承諾應(yīng)有綜合類券商降為專業(yè)類券商,否則違法違規(guī)。

今年以來IPO撤否率高達100% 股權(quán)投行儲備項目長期為0

在中證協(xié)2023年的投行執(zhí)業(yè)質(zhì)量評價中,投行收入及占比皆十分袖珍的湘財證券被評為A類投行,如果投資者不仔細翻看年報數(shù)據(jù),還以為湘財證券的投行業(yè)務(wù)有多么出色。

2022年和2023年,湘財證券的投行業(yè)務(wù)收入分別為0.54億元、1億元,占整體營收的比例也較小,其中股權(quán)承銷保薦收入分別為0、0.22億元,金額十分小。

湘財證券2023年被評為A類投行,與其投行項目少有很大關(guān)聯(lián),尤其是股權(quán)投行項目較少。由于中證協(xié)2023年的評級是根據(jù)2022年已完結(jié)投行項目作為評價標的,由于湘財證券2022年的已完結(jié)的股權(quán)投行項目為0,既沒有上市發(fā)行的項目,也沒有撤否的項目,加之整個行業(yè)內(nèi)債券投行項目的撤否比例及違規(guī)比例較低,湘財證券的評分扣分十分少。

根據(jù)中證協(xié)投行業(yè)務(wù)評價細則,其對投行的打分主要采用扣分制,即每個項目扣完分后匯總得出平均分,同時也根據(jù)投行項目數(shù)量情況進行綜合評分。在2022年股權(quán)投行項目數(shù)量為0、債券投行項目違規(guī)概率普遍偏低、主要采用扣分制規(guī)則打分的綜合影響下,湘財證券獲得較好評級。

但2024年和2025年,湘財證券將不再幸運,其會因投行規(guī)模小及撤否率高而大幅降低評分。2023年,湘財證券撤回1家IPO項目,上市1家項目,根據(jù)中證協(xié)“撤否比率=(撤回項目數(shù)量+否決項目數(shù)量)/(撤回項目數(shù)量+否決項目數(shù)量+上市項目數(shù)量)”的公式計算,湘財證券2023年的IPO保薦撤否率為50%。

2024年還沒結(jié)束,但湘財證券提前鎖定IPO保薦撤否率100%,因為其儲備IPO項目為0,今年肯定不會有上市項目。今年4月份,湘財證券的IPO保薦“獨苗”安徽安瑞升新能源股份有限公司,終止了北交所上市進程。

湘財證券2023年雖有一家IPO項目(飛南資源)發(fā)行,但上市當年業(yè)績“大變臉”,湘財證券的保薦水平可見一斑。2023年9月21日,飛南資源成功登陸創(chuàng)業(yè)板,募資9.59億元。但在上市當年,飛南資源實現(xiàn)扣非歸母凈利潤1.09億元,同比大降55%。

Wind顯示,湘財證券截至目前儲備的IPO項目為0,股權(quán)投行項目數(shù)量也是0。由此可以推斷,湘財證券未來兩年的股權(quán)投行業(yè)務(wù)收入基本上要“交白卷”。

盈利暴增暴跌 業(yè)務(wù)結(jié)構(gòu)“靠天吃飯”

2021-2023年,湘財證券分別實現(xiàn)營收20.45億元、10.76億元、14.85億元,同比分別增長29.62%、 -47.38%、37.98%;分別實現(xiàn)歸母凈利潤6.94億元、0.39億元、2.44億元,同比分別增長43.29%、-94.36%、523.44%。

湘財證券2022年業(yè)績大跌,2023年又暴增,業(yè)績“過山車”背后是依賴“靠行情吃飯”的自營業(yè)務(wù)、經(jīng)紀業(yè)務(wù)。

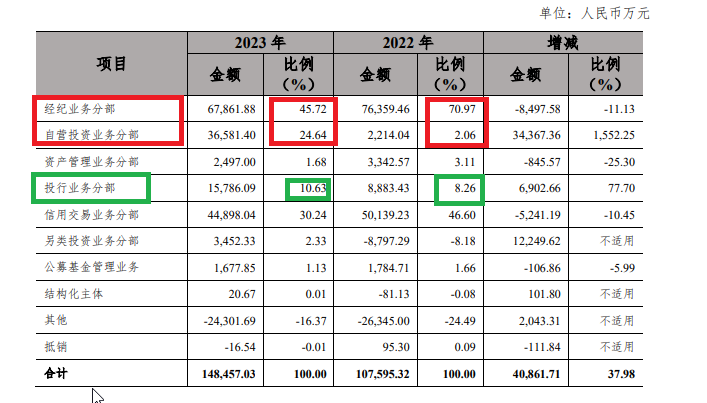

來源:湘財證券年報

來源:湘財證券年報2022年和2023年,湘財證券經(jīng)紀業(yè)務(wù)收入占比分別為70.97%、45.72%;自營業(yè)務(wù)收入占比分別為2.06%、24.64%;兩項業(yè)務(wù)收入占比合計超七成。

2022年,湘財證券營收凈利潤大降,主要是因為自營業(yè)務(wù)收入受到市場波動而導(dǎo)致收益減少。2023年,公司盈利回升,也主要受投資收益增長所致。

像湘財證券這樣地域性色彩濃厚且“靠天吃飯”的中小券商,在激烈的行業(yè)競爭中將很難有發(fā)展空間,尤其是公司還深陷重大訴訟,控股股東資質(zhì)及公司業(yè)務(wù)資質(zhì)也不太樂觀。

根據(jù)湘財證券于近日收到云南省昆明市中級人民法院送達的《民事判決書》((2024)云01民初414號、(2024)云01民初415號),(一審判決),作為被告一的中誠公司(詐騙主體承興系公司)需在判決生效后十日內(nèi)向原告云南信托支付回購價款,分別為1.492億元和1.937億元,并支付相應(yīng)的利息。同時,同為被告的湘財證券對中誠公司負擔的上述債務(wù)分別承擔56%的補充責(zé)任。

如果二審判決敗訴,湘財證券可能會有2億元左右的賠償責(zé)任,這對2023年凈利潤只有2億多元的湘財證券將是一個重擊。

根據(jù)《證券法》及相關(guān)司法解釋,在金融業(yè)務(wù)中,證券機構(gòu)對顧客提供的資料、交易背景等信息負有合理審查責(zé)任。如果沒辦法盡到這個責(zé)任,導(dǎo)致虛假信息誤導(dǎo)其他交易方并造成損失,理論上應(yīng)承擔相應(yīng)的責(zé)任。

湖南證監(jiān)局發(fā)現(xiàn)湘財證券存在四大問題:一是資產(chǎn)管理業(yè)務(wù)盡職調(diào)查過程不夠?qū)徤鳌9疚辞巴K寧易購集團股份有限公司總部對公司發(fā)行的金匯25、26、27號資管產(chǎn)品底層資產(chǎn)對應(yīng)的采購協(xié)議、應(yīng)收賬款債權(quán)轉(zhuǎn)讓通知書、銀行回單、貨物簽收確認單等文書的真實性履行相應(yīng)的現(xiàn)場核實程序。二是公司代銷業(yè)務(wù)內(nèi)部管理不夠規(guī)范。公司代銷云南信托云涌系列產(chǎn)品時與云南信托簽署了《湘財證券云南信托金融產(chǎn)品代銷主協(xié)議》,并約定了代銷費用;公司又通過與廣東中誠實業(yè)簽署《財務(wù)顧問框架協(xié)議》及附屬協(xié)議《財務(wù)顧問費及支付》,額外收取一筆費用作為代銷費用的一部分。三是個別營業(yè)部員工開展代銷金融產(chǎn)品業(yè)務(wù)時未充分說明金融產(chǎn)品風(fēng)險。四是個別營業(yè)部員工在推介代銷金融產(chǎn)品過程中未審慎評估客戶購買產(chǎn)品的適當性。

根據(jù)上述罰單,湘財證券在承興系詐騙案中,未深入核實交易真實性,未能穿透表層文件發(fā)現(xiàn)羅靜偽造的交易痕跡,從而為詐騙行為的得逞提供了間接助力,因此承擔責(zé)任有法可依。

綜合類券商資質(zhì)已超過5年過渡期 將變?yōu)閷I(yè)類券商?

2020年6月,湘財股份(彼時稱哈高科)正式成為湘財證券控股股東,持股比例99.78%。

哈高科收購湘財證券時,其實并不滿足控股股東資質(zhì)。《證券公司股權(quán)管理規(guī)定》規(guī)定,證券公司從事的業(yè)務(wù)具有顯著杠桿性質(zhì)(綜合類證券公司),且多項業(yè)務(wù)之間存在交叉風(fēng)險的,證券公司的控股股東應(yīng)滿足總資產(chǎn)不低于500億元人民幣,凈資產(chǎn)不低于200億元人民幣等要求。湘財證券屬于綜合類證券公司,哈高科2015-2019年的總資產(chǎn)都在15億元人民幣以下,凈資產(chǎn)都在10億元人民幣以下,不符合控股股東的要求。

根據(jù)相關(guān)規(guī)定,哈高科(即現(xiàn)在的湘財股份)應(yīng)在5年過渡期內(nèi)滿足綜合類券商控股股東的資質(zhì)要求。從2019年7月哈高科計劃收購湘財股份至今已經(jīng)有5年時間,可湘財股份2024年前三季度末的總資產(chǎn)為405.85億元,凈資產(chǎn)為118.67億元,皆沒有達標。

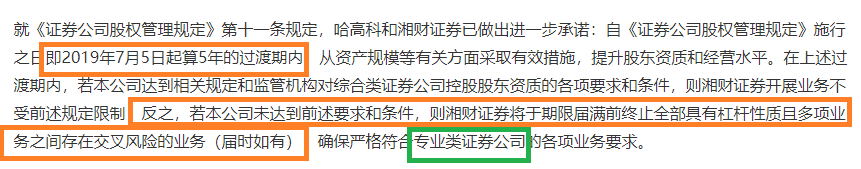

湘財證券曾承諾,從2019年7月5日起算5年的過渡期內(nèi),從資產(chǎn)規(guī)模等有關(guān)方面采取有效措施,提升股東資質(zhì)和經(jīng)營水平。在上述過渡期內(nèi),若本公司達到相關(guān)規(guī)定和監(jiān)管機構(gòu)對綜合類證券公司控股股東資質(zhì)的各項要求和條件,則湘財證券開展業(yè)務(wù)不受前述規(guī)定限制;反之,若本公司未達到前述要求和條件,則湘財證券將于期限屆滿前終止全部具有杠桿性質(zhì)且多項業(yè)務(wù)之間存在交叉風(fēng)險的業(yè)務(wù)(屆時如有),確保嚴格符合專業(yè)類證券公司的各項業(yè)務(wù)要求。

來源:湘財股份公告

來源:湘財股份公告如果湘財股份信守承諾,則湘財證券從2024年7月5日起將不能從事有杠桿性質(zhì)且多項業(yè)務(wù)之間存在交叉風(fēng)險的業(yè)務(wù),如部分信用業(yè)務(wù);否則不僅違反承諾,而且違反《證券公司股權(quán)管理規(guī)定》。

由于湘財股份到2024年9月末的總資產(chǎn)和凈資產(chǎn)都沒有達到綜合類券商控股股東的資質(zhì)要求,所以按照承諾,湘財證券應(yīng)該變更為專業(yè)類券商。

責(zé)任編輯:公司觀察

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)