【首屆港股金獅獎評選投票ing 1000家上市公司激烈角逐】雷軍、馬明哲、王興等知名企業家激烈角逐,誰將脫穎而出?小米、美團、中國銀行、銀河娛樂、比亞迪等明星企業爭相斗艷,孰將傲視群芳?年度最佳港股企業等你來選!【點擊投票】

摘要:地產行業真的進入了嚴冬?房企真的迎來了“剩者為王”的局面?新浪財經梳理上市房企主要的經營數據,帶你窺探龍頭房企“過冬”的差異與應對,從融資、拿地、銷售、土儲、償債、利潤……入手探尋行業之變。

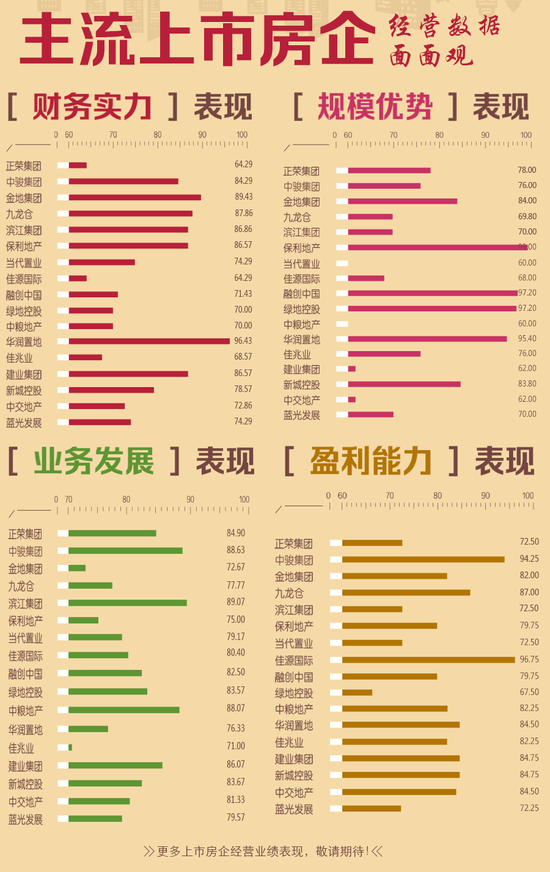

本期新浪財經梳理綠地控股今年以來經營業績表現,并與去年同期數據、主流50家上市房企經營數據均值進行比較,同時新浪財經根據房地產企業開發業務的整體商業模式和運作流程,參考主流評級體系,歸類經營指標并賦予相應權重,從四個方面來找尋綠地控股今年以來的“改變”與“側重”。

評分方面,綠地控股業務發展、規模優勢方面評分更好,但在盈利能力、財務實力評分則較為一般。

業務發展方面,綠地控股2018年上半年拿地金額為443.7億元,高于主流房企數據均值。2018年上半年綠地控股拿地面積為2658.3萬㎡,拿地力度明顯加大,而2017年全年拿地為1912.8㎡。綠地控股半年銷售金額為1606.2億元,銷售面積為1527.7萬㎡,上半年銷售面積同比上漲45.5%,2017年全年綠地控股銷售面積為2463.1萬㎡。公司半年存貨周轉率達0.26,明顯高于平均水平,且銷售價格與拿地價格之比明顯高于主流房企均值。

收入儲備倍數是評估一家房企未來業績保障實力的系數。綠地控股收入儲備倍數為10.02(參照的是2018年半年收入),高于主流房企數據均值,而該數值2017年為4.88(參照的是2017年全年收入)。

財務方面,綠地控股今年中期平均融資成本較2017年略有上升,為5.33%,但顯著低于主流上市房企平均融資成本均值6.07%。2017年數據顯示,綠地控股平均融資成本為5.19%。凈負債率為187%,低于行業均值125%。

目前綠地控股貨幣資金+受限制使用資金共有768億元,短期債務為856億元,長期債務為1702億元。短期償債壓力指數是評估一家房企一年內的債務壓力情況,綠地控股短期償債壓力指數為1.11,高于主流房企數據均值。

規模與盈利方面,綠地控股規模優勢明顯,但盈利能力得分一般。2018年上半年綠地控股土地儲備貨值為12880億元,大幅高于行業均值為5908.74億元,權益土儲貨值為12365億元,權益比例高達96%。綠地控股預收賬款(合同負債)為2954.43億元,大幅高于主流房企數據均值。

綠地控股的銷售毛利率、銷售凈利率都明顯落后于主流房企平均水平,半年ROE為9.23%,落后于行業平均水平。

綠地控股業績圖譜如下:

說明:

(1) 指標統計所用數據均來自中國指數研究院、克而瑞、wind數據、公告、公開資料等。

(2) 相應指標測算評分為新浪財經選取一定周期內,對公開經營數據賦予相應

權重,并參考主流評級體系,進行分值計算。

(3) 上市房企數據均值為新浪財經依據相關評價體系,篩選50家主流上市房企的一定周期內數據,進行算術平均。

(4) 上市房企經營數據統計為2018年半年數值,部分指標為測算數據,新浪財經依據公開數據、相應會計準則進行公式計算。

新浪財經【房企圖鑒】欄目:

責任編輯:李勇飛

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)