【線索征集令!】你吐槽,我傾聽;您爆料,我報道!在這里,我們將回應(yīng)你的訴求,正視你的無奈。新浪財經(jīng)爆料線索征集啟動,歡迎廣大網(wǎng)友積極“傾訴與吐槽”!爆料聯(lián)系郵箱:finance_biz@sina.com

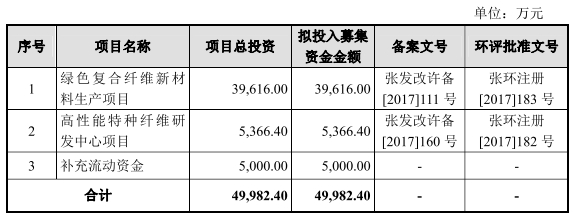

中國經(jīng)濟網(wǎng)編者按:10月30日,蘇州龍杰特種纖維股份有限公司(以下簡稱“蘇州龍杰”)IPO首發(fā)獲得通過。蘇州龍杰擬在上交所公開發(fā)行不超過2973.50萬股,保薦機構(gòu)是國信證券。蘇州龍杰擬募集資金5.00億元,分別用于綠色復(fù)合纖維新材料生產(chǎn)項目、高性能特種纖維研發(fā)中心項目、補充流動資金。本次是蘇州龍杰第二次闖關(guān)IPO,據(jù)悉,蘇州龍杰曾在2012年就申報了IPO,在2013年3月撤回申報。

2014年至2018年1至6月,蘇州龍杰營業(yè)收入分別為13.31億元、14.43億元、12.07億元、15.24億元、8.08億元,實現(xiàn)歸屬于母公司股東的凈利潤分別為5565.68萬元、1.76億元、6397.76萬元、1.35億元、7583.28萬元。

蘇州龍杰預(yù)計2018年1-9月營業(yè)收入為12.18億元-13.39億元,同比增長9.52%-20.36%;凈利潤為1.16億元-1.28億元,同比增長16.14%-27.34%。

本次,蘇州龍杰募投項目“補充流動資金”將使用募集資金5000萬元。然而,報告期內(nèi),蘇州龍杰進(jìn)行了多次分紅,累計分紅金額合計2.02億元。

2014年至2018年6月30日,蘇州龍杰貨幣資金金額分別為5822.29萬元、9233.96 萬元、6163.74 萬元、1.58億元和7293.43萬元,占流動資產(chǎn)的比例分別為18.52%、23.44%、17.43%、30.30%和12.32%。

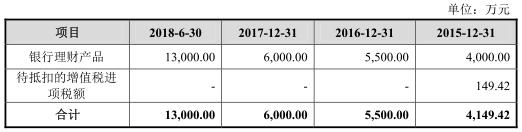

2015年至2018年6月30日,蘇州龍杰銀行理財產(chǎn)品金額分別為4000萬元、5500萬元、6000萬元、1.3億元。

2015年至2018年6月30日,蘇州龍杰應(yīng)收票據(jù)及應(yīng)收賬款合計金額分別為5432.00萬元、6009.83萬元、1.45億元、2.26億元。

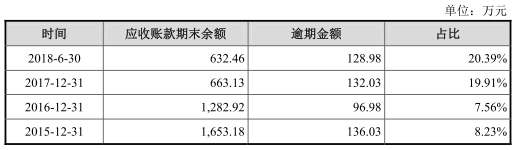

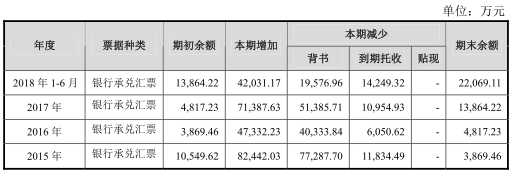

報告期內(nèi),蘇州龍杰應(yīng)收賬款余額分別為1558.85萬元、1653.17萬元、1282.92萬元、663.13萬元、632.46萬元,應(yīng)收賬款余額占當(dāng)期營業(yè)收入的比例分別為1.17%、1.15%、1.06%、0.44%、0.78%。應(yīng)收賬款周轉(zhuǎn)率分別為78.58次、89.82次、82.23次、156.59次、124.76次。蘇州龍杰應(yīng)收票據(jù)均為銀行承兌匯票,金額分別為3869.46萬元、4817.23萬元、1.39億元和 2.21億元。

2014年至2018年6月,蘇州龍杰存貨分別為1.10億元、1.74億元、1.55億元、1.43億元、1.46億元,占流動資產(chǎn)的比例分別為35.10%、44.14%、43.71%、27.49%、24.59%,存貨周轉(zhuǎn)率分別為10.32次/年、8.07次/年、6.36次/年、8.43次/年、4.58次/年。蘇州龍杰庫存商品金額較大,分別為7679.25萬元、1.22億元、1.24億元、1.06億元和9571.94萬元。

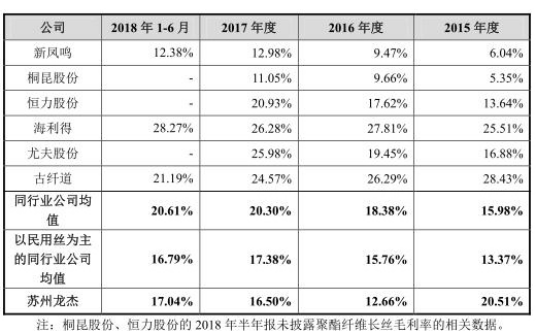

2014年至2018年1-6月,蘇州龍杰的綜合毛利率分別為10.90%、20.49%、12.92%、16.56%和17.08%,主營業(yè)務(wù)毛利率分別為10.95%、20.51%、12.66%、16.50%和17.04%。

2015年至2018年1-6月,同行業(yè)可比公司的聚酯纖維長絲產(chǎn)品毛利率均值為15.98%、18.38%、20.30%、20.61%。蘇州龍杰2015年的主營業(yè)務(wù)毛利率高于同行業(yè)均值,2016年、2017年和2018年1-6月的主營業(yè)務(wù)毛利率低于同行業(yè)均值。

2016年,蘇州龍杰仿麂皮纖維系列產(chǎn)品銷售價格大跌23.70%。2015年至2018年1-6月,仿麂皮纖維系列產(chǎn)品銷售價格分別為1.38萬元/噸、1.05萬元/噸、1.26萬元/噸、1.33萬元/噸。

2014年至2018年6月,蘇州龍杰負(fù)債總額分別為3.04億元、2.32億元、1.91億元、2.01億元和1.75億元。蘇州龍杰資產(chǎn)負(fù)債率分別為41.00%、29.24%、26.61%、24.07%和19.79%,資產(chǎn)負(fù)債率下降且低于同行業(yè)均值,具備較強的償債能力,2015年至2018年6月30日,同行業(yè)公司資產(chǎn)負(fù)債率均值分別為51.45%、47.16%、46.67%、43.49%。

蘇州龍杰已取得房屋產(chǎn)權(quán)證明的8處房屋建筑物被抵押,擁有的土地使用權(quán)3宗,均已抵押。

報告期內(nèi),蘇州龍杰關(guān)聯(lián)方王建芳及其控制的張家港市盛吉貨運有限公司向蘇州龍杰提供貨物運輸服務(wù)。交易金額分別為131.09萬元、70.99 萬元、182.57 萬元、106.14萬元和34.10萬元,分別占當(dāng)期運輸費用的比例為19.06%、10.95%、30.04%、19.20%和12.94%。

蘇州龍杰還存在通過關(guān)聯(lián)方進(jìn)行借款資金受托支付的情形,銀行將借款資金發(fā)放到公司賬戶后,公司在銀行監(jiān)管下將借款資金劃轉(zhuǎn)至龍杰投資賬戶,龍杰投資收到款項后較短時間內(nèi)將借款資金重新劃回至公司賬戶。

蘇州龍杰的控制權(quán)也頗有故事。龍杰投資股東中持股比例最高的自然人股東為楊小芹,有15.13%,而她在蘇州龍杰還有直接持股,比例為4.48%,直接與間接合計持股比例可達(dá)14.93%,為持股比例最高的自然人股東。不過,當(dāng)時披露的蘇州龍杰實際控制人卻是席文杰——也就是楊小芹的前夫。

在最新的招股說明書中,蘇州龍杰的實控人變?yōu)椤跋慕芗捌渑畠合n”。此外,席文杰還和11名股東簽訂了《一致行動協(xié)議》,最終,席文杰、席靚合計控制了蘇州龍杰85.38%股份的表決權(quán)。而在公司里有持股數(shù)這么高的前妻股東,會不會對控制權(quán)產(chǎn)生影響呢?

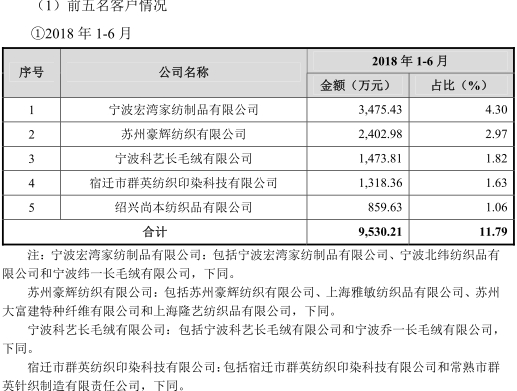

據(jù)鳳凰網(wǎng)報道,寧波宏灣家紡制品有限公司是蘇州龍杰最大客戶,同時也是第二大應(yīng)收票據(jù)客戶。寧波宏灣實際上包括三個公司,分別為寧波宏灣家紡制品有限公司、寧波北緯紡織品有限公司、寧波緯一長毛絨有限公司。

天眼查資料顯示,寧波北緯紡織品有限公司被最高人民法院公示為失信公司,并分別判決支付執(zhí)行款719.41萬元及利息,承擔(dān)執(zhí)行費63370.55元、支付借款人民幣800萬元及利息、墊款本金美元277.28萬元及利息。此外,根據(jù)全國法院被執(zhí)行人信息查詢,慈溪市人民法院強制執(zhí)行寧波北緯紡織品有限公司6800萬元資產(chǎn)。

北緯長毛絨公司董事長余萬軍也曾在北緯紡織品擔(dān)任董事長,而北緯紡織品公司又是最高法公布的老賴。余萬軍與龍杰股份董事長席文杰同為中國毛紡織行業(yè)協(xié)會會員,先后擔(dān)任第二、第三屆人造毛皮專業(yè)委員會常務(wù)副主任。

蘇州龍杰募投項目介紹顯示,此次募集近5億元資金中,有3.97億元將用于“綠色復(fù)合纖維新材料生產(chǎn)項目”,該項目將新增5萬噸/年聚酯纖維長絲的產(chǎn)能,主要為PTT纖維及復(fù)合纖維等。

從蘇州龍杰進(jìn)入PTT纖維領(lǐng)域的時長以及技術(shù)儲備來看,蘇州龍杰并不具備明顯優(yōu)勢。招股書顯示,該公司擁有63項專利、4項商標(biāo),但這些專利大多數(shù)與之前的重點產(chǎn)品系列相關(guān),與PTT纖維系列相關(guān)的專利僅3項。

蘇州龍杰的纖維產(chǎn)品銷售均價,遠(yuǎn)遠(yuǎn)超過了其他同行業(yè)上市公司。對此招股書作出的解釋是“不同生產(chǎn)工藝生產(chǎn)的產(chǎn)品存在差異”,也即蘇州龍杰所采用的切片紡工藝,能夠技術(shù)含量高、功能要求多、結(jié)構(gòu)較為復(fù)雜的產(chǎn)品。

但蘇州龍杰的切片紡工藝被同行視為正在被淘汰工藝。蘇州龍杰公布的同行業(yè)代表性公司之一為新鳳鳴,新鳳鳴在其招股書中披露:近年來“采用切片紡工藝的企業(yè)開工率與采用熔體直紡工藝的企業(yè)開工率出現(xiàn)分化”,且“切片紡工藝能耗較高、生產(chǎn)穩(wěn)定性不及熔體直紡工藝,熔體直紡工藝逐步取代切片紡工藝”。

另據(jù)新鳳鳴招股書披露,“新鳳鳴化纖原系新鳳鳴下屬的一家切片紡生產(chǎn)滌綸長絲的子公司,經(jīng)營場所位于上述實施范圍內(nèi),為了響應(yīng)政府改善城市環(huán)境、優(yōu)化產(chǎn)業(yè)結(jié)構(gòu)、加快經(jīng)濟轉(zhuǎn)型升級的發(fā)展戰(zhàn)略,新鳳鳴化纖停止了原有的滌綸長絲業(yè)務(wù)”。在環(huán)保檢查日趨嚴(yán)格、高能耗行業(yè)被限制的環(huán)境下,采用切片紡工藝的蘇州龍杰,未來是否將面臨被強制淘汰的風(fēng)險?

中國經(jīng)濟網(wǎng)記者向蘇州龍杰證券部發(fā)去采訪函,截至發(fā)稿未收到回復(fù)。

服飾家紡面料提供商擬上交所上市

蘇州龍杰特種纖維股份有限公司(以下簡稱“蘇州龍杰”)一直專注于差別化滌綸長絲、PTT 纖維等差別化、新型聚酯纖維長絲的研發(fā)、生產(chǎn)及銷售。公司的產(chǎn)品由早期的仿真絲、仿棉等差別化品種逐漸發(fā)展到以仿麂皮纖維、仿皮草纖維、PTT 纖維等為主的差別化、新型聚酯纖維產(chǎn)品,主要應(yīng)用于仿真動物皮毛、仿麂皮面料、記憶面料等服飾、家紡面料的生產(chǎn)。

2014年至2018年1至6月,蘇州龍杰營業(yè)收入分別為13.31億元、14.43億元、12.07億元、15.24億元、8.08億元,實現(xiàn)歸屬于母公司股東的凈利潤分別為5565.68萬元、1.76億元、6397.76萬元、1.35億元、7583.28萬元。

蘇州龍杰預(yù)計2018年1-9月營業(yè)收入為12.18億元-13.39億元,同比增長9.52%-20.36%;凈利潤為1.16億元-1.28億元,同比增長16.14%-27.34%;歸屬于公司普通股股東的扣除非經(jīng)常性損益的凈利潤為1.06億元-1.17億元,同比增長15.83%-28.16%。

2016年,蘇州龍杰員工人數(shù)大幅減少。報告期內(nèi),蘇州龍杰在冊員工人數(shù)分別為1148人、1598人、1214人、1283人、1309人。蘇州龍杰稱,主要系公司于2016年停止租賃長江塑化,分公司停止生產(chǎn),公司員工人數(shù)變化與業(yè)務(wù)發(fā)展趨勢一致。

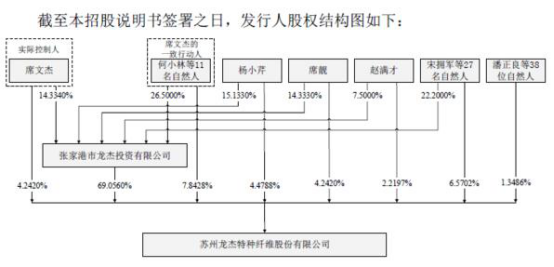

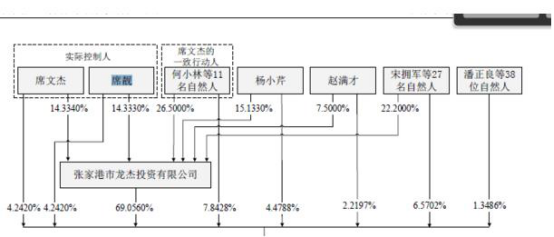

蘇州龍杰的控股股東為龍杰投資,持有公司69.06%股份。實際控制人為席文杰及其女兒席靚。席文杰為現(xiàn)任公司的董事長、總經(jīng)理,其直接持有公司4.24%的股份,持有公司控股股東龍杰投資14.33%的股權(quán),并通過一致行動安排控制公司7.84%的股份和龍杰投資26.50%的股權(quán)。席靚為現(xiàn)任公司的證券部員工,其直接持有公司4.24%的股份,持有公司控股股東龍杰投資14.33%的股權(quán)。截至今年8月24日招股說明書簽署,席文杰、席靚通過持股及一致行動安排合計控制公司85.38%的股份。

席文杰,1966年出生,中國國籍,無境外永久居留權(quán),碩士研究生學(xué)歷。1988年至1998年,歷任中港集團(tuán)工藝員、車間主任、生技科長、總經(jīng)理助理、副總經(jīng)理;1999年至2003年,任中港特化廠廠長;2003年6月至2011年5月,任龍杰有限執(zhí)行董事、總經(jīng)理;2011年1 至今,任龍杰投資執(zhí)行董事;2011年5月至今,任公司董事長、總經(jīng)理。

席靚,1989年出生,中國國籍,無境外永久居留權(quán),現(xiàn)為公司證券部員工。

值得注意的是,在蘇州龍杰2017年9月15日報送的招股書中,并未將席靚認(rèn)定為公司實際控制人。對此,發(fā)審委在反饋意見中要求蘇州龍杰披露:(1)僅將席文杰認(rèn)定為實際控制人的原因及合理性;(2)發(fā)行人實際控制人與其原該配偶是否存在股權(quán)糾紛,其原配偶與其女兒是否存在一致行動安排;(3)發(fā)行人實際控制人是否出現(xiàn)變更情形,若無,請說明其依據(jù);(4)請結(jié)合發(fā)行人的股權(quán)結(jié)構(gòu)說明席文杰對公司的實際控制能力。

手握1.3億元銀行理財產(chǎn)品 募資5000萬補充流動資金

蘇州龍杰擬在上交所公開發(fā)行不超過2973.50萬股,保薦機構(gòu)是國信證券。蘇州龍杰擬募集資金5.00億元,其中,綠色復(fù)合纖維新材料生產(chǎn)項目將使用募集資金3.96億元、高性能特種纖維研發(fā)中心項目將使用募集資金5366.40萬元、補充流動資金將使用募集資金5000萬元。

蘇州龍杰不差錢,報告期內(nèi),蘇州龍杰進(jìn)行了多次分紅,累計分紅金額合計2.02億元。

2014年5月,經(jīng)2013年度股東大會審議通過,向全體股東分配利潤2332.66萬元。

2015年6月,經(jīng)2014年度股東大會審議通過,向全體股東分配利潤5197.18萬元。

2016年6月,經(jīng)2015年度股東大會審議通過,向全體股東分配利潤9991.03萬元。

2017年6月,經(jīng)2016年度股東大會審議通過,向全體股東分配利潤2676.09萬元。

蘇州龍杰貨幣資金由現(xiàn)金、銀行存款及其他貨幣資金構(gòu)成,主要為銀行存款。2014年至2018年6月30日,蘇州龍杰貨幣資金金額分別為5822.29萬元、9233.96 萬元、6163.74 萬元、1.58億元和7293.43萬元,占流動資產(chǎn)的比例分別為18.52%、23.44%、17.43%、30.30%和12.32%。

蘇州龍杰稱,2016年末,公司的貨幣資金較2015年末減少,主要系公司進(jìn)行了現(xiàn)金分紅;2017年末,公司的貨幣資金增加,主要系公司盈利增長,現(xiàn)金凈流入增加;2018年6月末,公司的貨幣資金減少,主要系公司購買的銀行理財產(chǎn)品金額增加。

2015年至2018年6月30日,蘇州龍杰銀行理財產(chǎn)品金額分別為4000萬元、5500萬元、6000萬元、1.3億元。

與關(guān)聯(lián)方存在不規(guī)范的資金往來

2018年8月10日,證監(jiān)會公布了蘇州龍杰首次公開發(fā)行股票申請文件反饋意見,部分問詢?nèi)缦拢?nbsp;

招股書披露,報告期內(nèi)發(fā)行人存在通過關(guān)聯(lián)方進(jìn)行借款資金受托支付的情形。請保薦機構(gòu)和發(fā)行人律師核查并補充披露:(1)發(fā)行人存在通過關(guān)聯(lián)方進(jìn)行借款資金受托支付的原因及合法合規(guī)性,是否因此受到相關(guān)部門處罰,是否存在重大違法違規(guī)行為;(2)發(fā)行人控股股東及其他關(guān)聯(lián)方(包括曾經(jīng)的關(guān)聯(lián)方)是否要求發(fā)行人為其墊支工資、福利、保險、廣告等期間費用,是否存在互相代為承擔(dān)成本和其他支出;對于非經(jīng)營性資金往來,發(fā)行人是否存在將資金直接或間接地提供給控股股東及其他關(guān)聯(lián)方;(3)發(fā)行人與關(guān)聯(lián)方資金往來情形是否符合相關(guān)文件規(guī)定,是否會對本次發(fā)行造成實質(zhì)性影響,請保薦機構(gòu)和發(fā)行人律師對發(fā)行人的獨立性發(fā)表明確意見。

申報文件顯示,發(fā)行人報告期內(nèi)接受關(guān)聯(lián)方王建芳提供的貨運服務(wù),同時與關(guān)聯(lián)方存在不規(guī)范的資金往來。請在招股說明書“同業(yè)競爭與關(guān)聯(lián)交易”部分補充:(1)結(jié)合同類交易價格、占同類交易的比例等,說明關(guān)聯(lián)交易的必要性和價格的公允性,是否存在通過關(guān)聯(lián)交易輸送利益的情形。經(jīng)常性關(guān)聯(lián)交易是否仍將持續(xù)發(fā)生,是否影響公司利益。(2)發(fā)行人與關(guān)聯(lián)方存在不規(guī)范的資金往來的原因,是否存在內(nèi)部控制缺陷。(3)楊小芹、席靚等人的關(guān)聯(lián)方是否屬于公司關(guān)聯(lián)方,是否已完整披露;公司關(guān)聯(lián)方披露是否全面、完整,是否存在隱性關(guān)聯(lián)關(guān)系和關(guān)聯(lián)交易。請保薦機構(gòu)、律師、會計師說明對發(fā)行人關(guān)聯(lián)關(guān)系與關(guān)聯(lián)交易的核查過程、方法和結(jié)論,并發(fā)表明確意見。

發(fā)行人報告期內(nèi)各期前5大客戶銷售金額分別為23,234.53萬元、17,892.04萬元、20,667.65萬元、4,449.98萬元,占營業(yè)收入比例分別為17.57%、12.49%、17.26%、16.03%,主要客戶較為分散且變動較大。請在招股說明書“業(yè)務(wù)與技術(shù)”部分補充:(1)按客戶交易規(guī)模及數(shù)量,披露公司報告期內(nèi)客戶及對應(yīng)收入的情況,報告期新增及減少客戶及對應(yīng)收入的情況;(2)按具體業(yè)務(wù)類別、銷售模式等,列示報告期主要客戶銷售變化情況及其資信情況(包括但不限于注冊資本、主要股東、主營業(yè)務(wù)、市場地位或經(jīng)營規(guī)模等),并結(jié)合行業(yè)狀況、主要客戶的市場地位以及相關(guān)合同條款,詳細(xì)分析公司與主要客戶交易的可持續(xù)性。(3)主要客戶采購發(fā)行人產(chǎn)品的合理性,客戶和供應(yīng)商是否存在重疊。請保薦機構(gòu)、會計師說明:(1)對客戶業(yè)務(wù)真實性的核查過程、方法和結(jié)論,明確發(fā)表核查意見,包括但不限于客戶核查的方式及范圍、比例,客戶經(jīng)營情況及是否與采購規(guī)模相匹配等;(2)核查過程中是否發(fā)現(xiàn)存在異常客戶的情形,如報告期新增、減少和交易金額長期較大等特點的主要客戶是否存在資信不佳或與發(fā)行人具有關(guān)聯(lián)關(guān)系,主要客戶之間存在關(guān)聯(lián)關(guān)系等情形。

申報文件顯示,發(fā)行人報告期內(nèi)各期前5大原材料供應(yīng)商采購金額分別為88,894.38萬元、76,590.38萬元、70,346.64萬元、18,951.53萬元,占當(dāng)期采購比例分別為88.81%、80.22%、87.76%、90.18%。請在招股說明書“業(yè)務(wù)與技術(shù)”部分補充:(1)按供應(yīng)商交易規(guī)模及數(shù)量,披露公司報告期內(nèi)供應(yīng)商及對應(yīng)采購的情況,報告期新增及減少供應(yīng)商及對應(yīng)采購支出的情況;(2)披露主要采購的類別及其采購數(shù)量、采購總額及單價變化情況,具體采購類別的價格是否與行業(yè)指數(shù)或同行業(yè)公司采購價格存在較大差異及其原因;(3)按具體采購類別等,報告期主要供應(yīng)商及其變化的原因以及單個供應(yīng)商采購占比變化的原因;對于具有報告期內(nèi)新增的、交易金額長期較大等特點的主要供應(yīng)商,請補充披露其成立時間、銷售規(guī)模、發(fā)行人采購金額占其總銷售金額的比例、發(fā)行人向其采購的價格與原供應(yīng)商相比是否有變化。(4)發(fā)行人如何選定供應(yīng)商,不同供應(yīng)商如何定價及主要服務(wù)的市場價格情況,發(fā)行人采購價格變化是否符合行業(yè)趨勢;公司與主要供應(yīng)商之間交易規(guī)模占供應(yīng)商整體業(yè)務(wù)的關(guān)系,如收入占比、產(chǎn)品種類占比等,主要供應(yīng)商與發(fā)行人之間是否存在業(yè)務(wù)依賴關(guān)系。請保薦機構(gòu)、會計師說明對主要供應(yīng)商業(yè)務(wù)真實性的核查過程、方法和結(jié)論,并發(fā)表明確意見。

招股書披露,發(fā)行人實際控制人席文杰于2014年10月與配偶離婚,目前直接及間接持有發(fā)行人約14%股權(quán),雙方之女持股約14%;席文杰近親屬席文亞和席建華均直接或間接持有發(fā)行人股份。席文杰又與控股股東龍杰投資之股東中11人簽署一致行動協(xié)議,合計控制龍杰投資約41%的股權(quán)。請保薦機構(gòu)和發(fā)行人律師說明并補充披露:(1)僅將席文杰認(rèn)定為實際控制人的原因及合理性;(2)發(fā)行人實際控制人與其原該配偶是否存在股權(quán)糾紛,其原配偶與其女兒是否存在一致行動安排;(3)發(fā)行人實際控制人是否出現(xiàn)變更情形,若無,請說明其依據(jù);(4)請結(jié)合發(fā)行人的股權(quán)結(jié)構(gòu)說明席文杰對公司的實際控制能力。

2018年10月23日,第十七屆發(fā)審委2018年第159次會議召開,根據(jù)審核結(jié)果公告,發(fā)審委對蘇州龍杰提出如下問詢:

報告期,發(fā)行人經(jīng)營業(yè)績波動較大。請發(fā)行人代表說明:(1)收入、利潤、毛利率大幅波動的原因及合理性,是否與同行業(yè)可比公司變化趨勢一致;(2)仿麂皮纖維產(chǎn)品收入、利潤、毛利率大幅波動的原因及合理性,仿麂皮纖維下游市場變化是否會對發(fā)行人業(yè)績產(chǎn)生重大不利影響;(3)結(jié)合主要產(chǎn)品量價及成本變化、上游PET切片和PTA價格變動、下游服裝家紡產(chǎn)品的市場需求,以及前次申報撤回原因,分析發(fā)行人是否具有穩(wěn)定的盈利能力。請保薦代表人說明核查依據(jù)、過程并發(fā)表明確核查意見。

招股說明書披露,發(fā)行人堅持切片紡工藝,專注于差別化纖維的研發(fā)與生產(chǎn),在相應(yīng)細(xì)分市場技術(shù)領(lǐng)先,居于行業(yè)前列。請發(fā)行人代表:(1)引用權(quán)威統(tǒng)計數(shù)據(jù),清晰說明公司的行業(yè)地位;(2)說明在差別化纖維領(lǐng)域,發(fā)行人是否有可持續(xù)的核心競爭力。請保薦代表人說明核查依據(jù)、過程并發(fā)表明確核查意見。

報告期發(fā)行人對前五大供應(yīng)商的采購占比高、存貨余額較大。請發(fā)行人代表說明:(1)供應(yīng)商集中度高于同行業(yè)可比公司的原因及合理性;(2)發(fā)行人與主要原材料供應(yīng)商的議價能力,以及采購成本的穩(wěn)定性;(3)供應(yīng)商集中是否會對發(fā)行人未來持續(xù)盈利能力構(gòu)成重大不利影響;(4)原材料余額持續(xù)增長,特別是2018年上半年末大幅增長的原因及合理性;(5)庫存商品金額較大的原因及合理性,是否存在滯銷風(fēng)險,存貨跌價準(zhǔn)備計提是否充分。請保薦代表人說明核查依據(jù)、過程并發(fā)表明確核查意見。

請發(fā)行人代表:(1)結(jié)合法規(guī)內(nèi)容、業(yè)務(wù)實質(zhì)、生產(chǎn)工藝和流程的情況,說明發(fā)行人業(yè)務(wù)及生產(chǎn)各環(huán)節(jié)是否涉及重污染行業(yè);(2)對比同行業(yè)可比公司情況,說明報告期發(fā)行人環(huán)保相關(guān)支出是否與經(jīng)營規(guī)模、產(chǎn)能、排污量相匹配;生產(chǎn)經(jīng)營是否符合環(huán)保相關(guān)法律法規(guī)的規(guī)定。請保薦代表人說明核查依據(jù)、過程并發(fā)表明確核查意見。

請發(fā)行人代表說明:(1)龍杰有限租賃經(jīng)營集體資產(chǎn)是否已依法履行相關(guān)法律程序,租賃雙方權(quán)利義務(wù)特別是收益分配的約定是否符合規(guī)定,該等租賃是否合法合規(guī)、是否存在法律糾紛;(2)龍杰有限競買破產(chǎn)資產(chǎn)的資金來源及資金來源是否合法合規(guī);(3)2007年7月中港特化廠改制及資產(chǎn)界定是否合法合規(guī)、是否符合租賃合同條款的約定;(4)有權(quán)部門出具的相關(guān)確認(rèn)文件是否已涵蓋上述問題。請保薦代表人說明核查依據(jù)、過程并發(fā)表明確核查意見。

通過關(guān)聯(lián)方進(jìn)行借款資金受托支付

報告期內(nèi),蘇州龍杰關(guān)聯(lián)方王建芳及其控制的張家港市盛吉貨運有限公司向蘇州龍杰提供貨物運輸服務(wù)。交易金額分別為131.09萬元、70.99 萬元、182.57 萬元、106.14萬元和34.10萬元,分別占當(dāng)期運輸費用的比例為19.06%、10.95%、30.04%、19.20%和12.94%。

報告期各期末,蘇州龍杰對王建芳及其控制的張家港市盛吉貨運有限公司的應(yīng)付賬款余額分別為7.27萬元、12.37萬元、4.76萬元和9.45萬元。

根據(jù)公司與盛吉貨運簽訂的《送貨協(xié)議》,雙方的貨運服務(wù)將持續(xù)至2019年12月 31日。到期后,公司將繼續(xù)根據(jù)運輸價格、服務(wù)時效性及服務(wù)水平等因素綜合評價選擇運輸服務(wù)提供商。

蘇州龍杰還存在通過關(guān)聯(lián)方進(jìn)行借款資金受托支付的情形,銀行將借款資金發(fā)放到公司賬戶后,公司在銀行監(jiān)管下將借款資金劃轉(zhuǎn)至龍杰投資賬戶,龍杰投資收到款項后較短時間內(nèi)將借款資金重新劃回至公司賬戶。截至2017年6月,公司已將上述借款全部歸還。

蘇州龍杰稱,由于公司向原材料供應(yīng)商支付的貨款具有小額、多次的特點,在使用貸款支付采購款等日常經(jīng)營活動款項時,需銀行審批,審批需要一定的審批程序及時間。

為了便捷、安全地使用銀行貸款,公司按規(guī)定獲得貸款授信額度后,在使用貸款資金時,公司在銀行監(jiān)督下將資金從貸款資金賬戶劃轉(zhuǎn)至龍杰投資,龍杰投資收到后再及時將全部款項轉(zhuǎn)回公司一般結(jié)算賬戶,便于公司小額、多次付款。

蘇州龍杰表示,2016年11月后,公司按照規(guī)定使用貸款資金,不再與關(guān)聯(lián)方進(jìn)行借款資金受托支付。 截至2017年6月23日,公司通過龍杰投資受托支付的貸款均在合同約定的期限內(nèi)及時、足額歸還了本息,合同已全部履行完畢,未給相關(guān)貸款銀行造成任何損失或其他重大不利影響。

2018年上半年末應(yīng)收票據(jù)及應(yīng)收賬款增至2.26億

2015年至2018年6月30日,蘇州龍杰應(yīng)收票據(jù)及應(yīng)收賬款合計金額分別為5432.00萬元、6009.83萬元、1.45億元、2.26億元。

2014年至2018年6月30日,蘇州龍杰應(yīng)收賬款凈額分別為1476.81萬元、1562.54萬元、1192.60萬元、608.67萬元和560.32萬元,占流動資產(chǎn)的比例分別為4.70%、3.97%、3.37%、1.17%和0.95%。

蘇州龍杰應(yīng)收賬款余額分別為1558.85萬元、1653.17萬元、1282.92萬元、663.13萬元、632.46萬元,應(yīng)收賬款余額占當(dāng)期營業(yè)收入的比例分別為1.17%、1.15%、1.06%、0.44%、0.78%。

蘇州龍杰應(yīng)收賬款周轉(zhuǎn)率分別為78.58次、89.82次、82.23次、156.59次、124.76次。

蘇州龍杰表示,2017年末,公司應(yīng)收賬款減少,主要系軍品絲銷售收入下降,公司給予該類客戶一定的信用期。公司的應(yīng)收賬款占營業(yè)收入的比例較低,周轉(zhuǎn)速度快。公司各期末應(yīng)收賬款余額與其信用政策基本相符,信用政策執(zhí)行情況良好。

報告期各期末,蘇州龍杰的應(yīng)收賬款逾期金額分別為136.03萬元、96.98萬元、132.03萬元、128.98萬元,占應(yīng)收賬款余額的比例分別為8.23%、7.56%、19.91%、20.39%。公司表示,2017年末,應(yīng)收賬款逾期金額及占比相對較大,主要系部分軍品絲客戶逾期。

報告期內(nèi),蘇州龍杰應(yīng)收票據(jù)均為銀行承兌匯票,金額分別為3869.46萬元、4817.23萬元、1.39億元和 2.21億元。

蘇州龍杰表示,2017年末及2018年6月末,公司應(yīng)收票據(jù)余額增加,主要系公司銷售產(chǎn)品時,客戶以票據(jù)方式結(jié)算的產(chǎn)品價格較銀行轉(zhuǎn)賬高,2017年以來,票據(jù)貼現(xiàn)利率上升,客戶根據(jù)市場及其自身情況,更多地選擇以票據(jù)結(jié)算貨款所致。

2015年至2018年1-6月,蘇州龍杰各期應(yīng)收票據(jù)背書轉(zhuǎn)讓的金額分別為7.73億元、4.03億 元、5.14億元和 1.96億元,占各期應(yīng)收票據(jù)減少金額的比重分別為86.72%、86.96%、82.43%和57.88%,到期托收的金額分別為1.18億元、6050.62 萬元、1.10億元和1.42億元。

存貨周轉(zhuǎn)率低于行業(yè)均值

2014年至2018年6月,蘇州龍杰存貨分別為1.10億元、1.74億元、1.55億元、1.43億元、1.46億元,占流動資產(chǎn)的比例分別為35.10%、44.14%、43.71%、27.49%、24.59%。

2014年至2018年6月,蘇州龍杰庫存商品金額較大,占存貨的比例較高。報告期各期末,蘇州龍杰庫存商品金額分別為7679.25萬元、1.22億元、1.24億元、1.06億元和9571.94萬元,占存貨的比例分別為69.61%、70.38%、79.91%、74.02%和65.74%。根據(jù)招股書,主要系公司產(chǎn)品品種較多,為保證及時交貨,會保持一定量的庫存商品。

據(jù)招股書,蘇州龍杰公司存貨周轉(zhuǎn)率分別為10.32次/年、8.07次/年、6.36次/年、8.43次/年、4.58次/年。與同行業(yè)公司相比,公司的存貨周轉(zhuǎn)率與古纖道、海利得、尤夫股份較為接近,但明顯低于行業(yè)均值。2015年至2018年1-6月,同行業(yè)公司存貨周轉(zhuǎn)率均值分別為11.03次/年、8.35次/年、9.55次/年、11.50次/年、5.41次/年。

毛利率不穩(wěn)定 連續(xù)兩年低于行業(yè)均值

2014年至2018年1-6月,蘇州龍杰的綜合毛利率分別為10.90%、20.49%、12.92%、16.56%和17.08%,主營業(yè)務(wù)毛利率分別為10.95%、20.51%、12.66%、16.50%和17.04%。

2015年至2018年1-6月,同行業(yè)可比公司的聚酯纖維長絲產(chǎn)品毛利率均值為15.98%、18.38%、20.30%、20.61%。蘇州龍杰2015年的主營業(yè)務(wù)毛利率高于同行業(yè)均值,2016年、2017年和2018年1-6月的主營業(yè)務(wù)毛利率低于同行業(yè)均值。

蘇州龍杰稱,2016年,公司主營業(yè)務(wù)毛利率下降,主要系仿麂皮面料服飾的流行趨勢消退、下游面料廠商2015年末的庫存較多及供給增加等綜合因素影響,仿麂皮纖維系列產(chǎn)品產(chǎn)品價格下降,其毛利率下降。

2017年,公司主營業(yè)務(wù)毛利率上升,主要系公司近年來推出的毛利率較高的仿兔毛、羊毛等高仿/超仿皮草纖維、PTT纖維的市場需求旺盛,其銷售收入及占比上升,以及仿麂皮纖維系列及其他類產(chǎn)品的毛利率回升。

2018年1-6月,公司主營業(yè)務(wù)毛利率上升,主要系PTT纖維的市場需求旺盛,其銷售收入及占比上升,以及其他類產(chǎn)品的毛利率上升。

2016年仿麂皮纖維系列產(chǎn)品價格大跌23.70%

2015年至2018年1-6月,蘇州龍杰仿麂皮纖維系列銷售收入分別為6.86億元、5.33億元、5.19億元、2.94億元,占銷售收入的比例分別為47.91%、44.49%、34.67%、37.05%。

2016年,蘇州龍杰仿麂皮纖維系列產(chǎn)品銷售價格大跌23.70%。2015年至2018年1-6月,仿麂皮纖維系列產(chǎn)品銷售價格分別為1.38萬元/噸、1.05萬元/噸、1.26萬元/噸、1.33萬元/噸。

蘇州龍杰表示,2016年,仿麂皮纖維系列產(chǎn)品銷售價格較2015年下降23.70%,主要原因系仿麂皮面料服飾的流行趨勢自2015年四季度開始消退,下游面料廠商2015年末的庫存較多,仿麂皮纖維的需求相對減少,以及該產(chǎn)品的市場供應(yīng)增加。

資產(chǎn)負(fù)債率逐年下降

2014年至2018年6月,蘇州龍杰負(fù)債總額分別為3.04億元、2.32億元、1.91億元、2.01億元和1.75億元。

其中,短期借款分別為1.80億元、9500.00萬元、6500.00萬元、4500.00萬元和0元,占流動負(fù)債比例分別為69.34%、47.78%、38.59%、23.71%和0%。

蘇州龍杰應(yīng)付票據(jù)及應(yīng)付賬款分別為3723.93萬元、5770.59萬元、3174.96萬元、7628.54萬元和8077.55萬元。

蘇州龍杰表示,2017年末及2018年6月末,公司應(yīng)付票據(jù)金額較大,主要系公司與浙商銀行股份有限公司張家港支行開展票據(jù)質(zhì)押業(yè)務(wù)合作,以應(yīng)收票據(jù)質(zhì)押開具應(yīng)付票據(jù),開具的應(yīng)付票據(jù)增加,應(yīng)收票據(jù)背書相應(yīng)減少。

報告期各期末,蘇州龍杰資產(chǎn)負(fù)債率分別為41.00%、29.24%、26.61%、24.07%和19.79%,資產(chǎn)負(fù)債率下降且低于同行業(yè)均值,具備較強的償債能力,2015年至2018年6月30日,同行業(yè)公司資產(chǎn)負(fù)債率均值分別為51.45%、47.16%、46.67%、43.49%。

8處房產(chǎn)和3宗土地使用權(quán)被抵押

蘇州龍杰已取得房屋產(chǎn)權(quán)證明的8處房屋建筑物被抵押,坐落于楊舍鎮(zhèn)張家港省級開發(fā)區(qū)(振興路 19號),總面積為161,628.05平方米。

蘇州龍杰擁有土地使用權(quán)3宗,均已抵押,坐落于張家港省級開發(fā)區(qū)(振興路 19號),面積合計為155,207.20平方米,賬面凈值為2148.61萬元。

上述第1宗土地使用權(quán)于2018年5月14日辦理土地抵押權(quán)登記,為蘇州龍杰向中國工商銀行股份有限公司張家港分行簽訂的2018年沙洲(抵)字0091號《最高額抵押合同》,提供擔(dān)保責(zé)任的最高限額為人民幣1.46億元。

上述第2宗土地使用權(quán)于2016年4月26日辦理土地抵押權(quán)登記,為蘇州龍杰向江蘇張家港農(nóng)村商業(yè)銀行股份有限公司簽訂的農(nóng)商行高抵字[2016]第(29013)號《最高額抵押擔(dān)保合同》,提供擔(dān)保責(zé)任的最高限額為人民幣6410.78萬元。

上述第3宗土地使用權(quán)于2015年9月29日辦理土地抵押權(quán)登記,為蘇州龍杰向與中國建設(shè)銀行股份有限公司張家港分行簽訂的蘇張家港(蘇州龍杰)2015資產(chǎn)收益權(quán)001第02號《最高額抵押合同》,提供擔(dān)保責(zé)任的最高限額為人民幣7671.20萬元。

實控人前妻持股比例高

據(jù)每日經(jīng)濟新聞報道,蘇州龍杰的控制權(quán)頗有故事。

蘇州龍杰2017年報送的招股說明書(申報稿)中,曾提到蘇州龍杰的控股股東為龍杰投資。龍杰投資股東中持股比例最高的自然人股東為楊小芹,有15.13%,而她在蘇州龍杰還有直接持股,比例為4.48%,直接與間接合計持股比例可達(dá)14.93%,為持股比例最高的自然人股東。

不過,當(dāng)時披露的蘇州龍杰實際控制人卻是席文杰——也就是楊小芹的前夫。原因是,雖然個人間接持股和直接持股數(shù)的合計比例低于楊小芹,但他與龍杰投資股東中的11位簽署了一致行動協(xié)議,合計控制龍杰投資約41%的股權(quán),因此可以控制龍杰投資,從而控制蘇州龍杰。

對于這一點,在今年8月10日證監(jiān)會的反饋意見中,曾要求公司就這一情況補充披露,席文杰作為實控人的原因及合理性,并就股權(quán)結(jié)構(gòu)說明其實際控制能力。另外,還要求披露席文杰與前妻楊小芹是否存在股權(quán)糾紛。

對此,在最新的招股說明書中,蘇州龍杰的實控人變?yōu)椤跋慕芗捌渑畠合n”。此外,席文杰還和11名股東簽訂了《一致行動協(xié)議》,最終,席文杰、席靚合計控制了蘇州龍杰85.38%股份的表決權(quán)。

蘇州龍杰實控人變動,圖為第一份招股說明書中的情況(圖片來源:公司2017年報送的招股說明書)

蘇州龍杰實控人變動,圖為第二份招股說明書中的情況(圖片來源:公司2018年報送的招股說明書)

在最新的招股說明書中,合計持股數(shù)比例最高的單個自然人楊小芹,從持股數(shù)比例來看就已經(jīng)不如目前實控人——席家父女,更不要說還有一致行動人。而在公司里有持股數(shù)這么高的前妻股東,會不會對控制權(quán)產(chǎn)生影響呢?

蘇州龍杰在最新的招股說明書中提到:首先,楊小芹與席靚及公司其他股東之間不存在一致行動安排,對公司股東大會沒有控制力,且對蘇州龍杰控股股東張家港龍杰投資有限公司也沒有控制力;此外,楊小芹自蘇州龍杰成立至今從未擔(dān)任公司董事或高級管理人員,從未參與公司的重大決策。在公司的董事會層面和經(jīng)營管理層面,楊小芹沒有控制力,對公司經(jīng)營決策不施加任何影響,未將楊小芹認(rèn)定為實際控制人或共同實際控制人具有合理性。

第一大客戶竟為老賴

據(jù)鳳凰網(wǎng)報道,寧波宏灣家紡制品有限公司是蘇州龍杰最大客戶,同時也是第二大應(yīng)收票據(jù)客戶。今年上半年,龍杰股份共向?qū)幉ê隇充N售了3475.53萬元的貨物,占公司總銷售額的4.3%。

寧波宏灣實際上包括三個公司,分別為寧波宏灣家紡制品有限公司、寧波北緯紡織品有限公司、寧波緯一長毛絨有限公司。

天眼查資料顯示,寧波北緯紡織品有限公司被最高人民法院公示為失信公司,并分別判決支付執(zhí)行款719.41萬元及利息,承擔(dān)執(zhí)行費63370.55元、支付借款人民幣800萬元及利息、墊款本金美元277.28萬元及利息。此外,根據(jù)全國法院被執(zhí)行人信息查詢,慈溪市人民法院強制執(zhí)行寧波北緯紡織品有限公司6800萬元資產(chǎn)。

北緯公司曾在2013年接受《紡織服裝周刊》采訪時談到了環(huán)保,宣稱斥資1600萬元引進(jìn)新技術(shù),實現(xiàn)污水零排放及廢水回用,實現(xiàn)了節(jié)能減排50%的目標(biāo)。“我們的產(chǎn)能在擴大,但排污量卻絲毫不增,公司的中水回用項目即將上馬,上馬后75%的廢水可以進(jìn)行中水回用……確保企業(yè)污水的零排放。”

然而,當(dāng)年北緯公司的環(huán)保就亮了紅燈。據(jù)寧波市環(huán)保局公布的2013年企業(yè)環(huán)境行為信用等級評價結(jié)果,在參加企業(yè)環(huán)境行為信用等級評價的606家企業(yè)中,39家評為環(huán)保不良企業(yè)(紅牌),北緯公司位列其中。

寧波宏灣公布的年報顯示,2016年公司僅給1個員工繳納了社保,2017年也只有20個員工。作為龍杰股份的最大客戶,公開渠道也查詢不到寧波宏灣的任何生意糾紛。

據(jù)悉,寧波宏灣曾有一名潘姓行政人員,同時也是寧波北緯長毛絨公司的員工,北緯長毛絨公司董事長余萬軍也曾在北緯紡織品擔(dān)任董事長,而北緯紡織品公司又是最高法公布的老賴。

余萬軍與龍杰股份董事長席文杰同為中國毛紡織行業(yè)協(xié)會會員,先后擔(dān)任第二、第三屆人造毛皮專業(yè)委員會常務(wù)副主任。

募投項目PTT領(lǐng)域優(yōu)勢不明顯

據(jù)投資時報報道,PTT纖維在1998年由殼牌公司率先實現(xiàn)商業(yè)化,杜邦公司亦隨后制造出PTT纖維,并推出其纖維產(chǎn)品品牌SORONA。作為傳統(tǒng)石油基纖維的最佳替代品,PTT纖維同時也獲得中國政府大力扶持。但受制于技術(shù)發(fā)展,目前僅清華大學(xué)和華東理工大學(xué)的生產(chǎn)工藝實現(xiàn)了PTT纖維關(guān)鍵原材料的工業(yè)化生產(chǎn)。

中國化學(xué)纖維工業(yè)協(xié)會最新報告顯示,中國于20世紀(jì)90年代后期開展對PTT纖維及其核心原材料的研究,目前,PTT纖維合約市場規(guī)模達(dá)9萬噸,主要供應(yīng)廠商包括蘇州龍杰、佳力高纖、中鱸科技(盛虹集團(tuán))、美景榮以及外資廠商曉星化纖、英威達(dá)等。

其中,蘇州龍杰的PTT纖維系列產(chǎn)品在2015和2016年分別實現(xiàn)6413.36萬元和8137.78萬元銷售收入,占總收入比分別為4.48%和6.79%。這一狀況自2017年出現(xiàn)些許變化。同年,其PTT纖維銷售完成1.76億元,占比升至11.74%,而2018年僅上半年即完成1.17億元,占比進(jìn)一步升至14.81%。報告期內(nèi),PTT纖維毛利率分別為22.97%、23.58%、23.40%和25.42%,呈上升趨勢,且明顯較仿鹿皮纖維和仿皮革纖維為高。

從整個PTT纖維行業(yè)來看,蘇州龍杰2017年度銷量為7582.62噸,約占8%的市場份額。

蘇州龍杰募投項目介紹顯示,此次募集近5億元資金中,有3.97億元將用于“綠色復(fù)合纖維新材料生產(chǎn)項目”,該項目將新增5萬噸/年聚酯纖維長絲的產(chǎn)能,主要為PTT纖維及復(fù)合纖維等。

不過從其進(jìn)入PTT纖維領(lǐng)域的時長以及技術(shù)儲備來看,蘇州龍杰并不具備明顯優(yōu)勢。招股書顯示,該公司擁有63項專利、4項商標(biāo),但這些專利大多數(shù)與之前的重點產(chǎn)品系列相關(guān),與PTT纖維系列相關(guān)的專利僅3項。

而PTT纖維作為新型聚酯纖維產(chǎn)業(yè)大力扶持的代表,已有不少企業(yè)開始加大投入力度,擴充生產(chǎn)線。2017年年初,與蘇州龍杰同位于張家港的美景榮化學(xué)工業(yè)有限公司就宣布啟動“二十萬噸/年P(guān)TT聚合紡絲一體化”項目。該公司聲稱已攻克生物法1,3-丙二醇的關(guān)鍵技術(shù),實現(xiàn)了上述關(guān)鍵原料的生物制造,并實現(xiàn)了工業(yè)化大規(guī)模生產(chǎn)。如果國內(nèi)公司在核心原料上取得技術(shù)上突破,并拓展至PTT纖維產(chǎn)業(yè),將對包括蘇州龍杰在內(nèi)的相關(guān)企業(yè)帶來價格和產(chǎn)能規(guī)模上的某種壓力。

產(chǎn)品工藝存在被強制淘汰風(fēng)險?

據(jù)環(huán)球網(wǎng)報道,蘇州龍杰的纖維產(chǎn)品銷售均價,遠(yuǎn)遠(yuǎn)超過了其他同行業(yè)上市公司。對此招股書作出的解釋是“不同生產(chǎn)工藝生產(chǎn)的產(chǎn)品存在差異”,也即蘇州龍杰所采用的切片紡工藝,能夠技術(shù)含量高、功能要求多、結(jié)構(gòu)較為復(fù)雜的產(chǎn)品。

但是這種解釋恐怕難以立足。據(jù)化工行業(yè)人士指出,無論是熔體直紡還是切片紡,最終形成的產(chǎn)品在性能方面差異并不大,在此基礎(chǔ)上蘇州龍杰的終端產(chǎn)品售價較同行業(yè)其他更具規(guī)模優(yōu)勢的公司還高出20%~40%,是缺乏行業(yè)合理性的。

更何況,蘇州龍杰所采取的“切片紡工藝”,還屬于高能耗的“落后技術(shù)”,未來被強制淘汰的風(fēng)險極高。

蘇州龍杰公布的同行業(yè)代表性公司之一為新鳳鳴,新鳳鳴在其招股書中披露:近年來“采用切片紡工藝的企業(yè)開工率與采用熔體直紡工藝的企業(yè)開工率出現(xiàn)分化”,且“切片紡工藝能耗較高、生產(chǎn)穩(wěn)定性不及熔體直紡工藝,熔體直紡工藝逐步取代切片紡工藝”、“根據(jù)中國化學(xué)纖維工業(yè)協(xié)會的統(tǒng)計,2015 年,采用熔體直紡工藝的滌綸長絲生產(chǎn)企業(yè)平均開工率為76.8%,采用切片紡工藝的滌綸長絲生產(chǎn)企業(yè)的平均開工率僅為34.1%。

從新鳳鳴披露的信息來看,蘇州龍杰所采取的“切片紡工藝”顯然不像該公司自己所宣稱的那樣優(yōu)秀,令人質(zhì)疑蘇州龍杰針對熔體直紡和自己所采用的切片紡工藝,存在虛假陳述。

另據(jù)新鳳鳴招股書披露,“新鳳鳴化纖原系新鳳鳴下屬的一家切片紡生產(chǎn)滌綸長絲的子公司,經(jīng)營場所位于上述實施范圍內(nèi),為了響應(yīng)政府改善城市環(huán)境、優(yōu)化產(chǎn)業(yè)結(jié)構(gòu)、加快經(jīng)濟轉(zhuǎn)型升級的發(fā)展戰(zhàn)略,新鳳鳴化纖停止了原有的滌綸長絲業(yè)務(wù)”。在環(huán)保檢查日趨嚴(yán)格、高能耗行業(yè)被限制的環(huán)境下,采用切片紡工藝的蘇州龍杰,未來是否將面臨被強制淘汰的風(fēng)險?

責(zé)任編輯:陳悠然 SF104

熱門推薦

收起

24小時滾動播報最新的財經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)