個人養(yǎng)老投資新時代,40家養(yǎng)老目標基金PK,你會選擇哪一家?【尋2019基金業(yè)引領(lǐng)者】

來源: 國泰君安證券研究

毫無疑問,海外資金是當前A股市場最重要的增量資金來源之一。然而,在年初至今整體A股上漲逾三成之后,海外投資機構(gòu)究竟如何看待中國,尤其是A股的投資機會?

國泰君安產(chǎn)業(yè)研究團隊最新一期的“全球精譯”產(chǎn)品,聚焦三家海外頂級機構(gòu)的最新觀點,且看他們對A股的看法如何——

Man Group

China A: Are the Stars Aligning

中國有大量經(jīng)營穩(wěn)健,成長性好,估值便宜的企業(yè),擁有充滿吸引力的Alpha投資機會。

Lazard

Bringing Their “A” Game: The China A-Share Equity Market and Foreign Investors

中國股市國際化持續(xù)推進,外國機構(gòu)投資者持股比例提高,散戶與機構(gòu)投資者比例更加平衡,市場將逐漸趨于理性,中國A股的市場表現(xiàn)有望更像H股。

Aberdeen Standard

China’s Local Equity Market

海外機構(gòu)投資者與優(yōu)質(zhì)A股上市公司需求互補,將會共創(chuàng)中國更加堅實的資本市場。

01

MAN Group

中國股市:機會來臨?

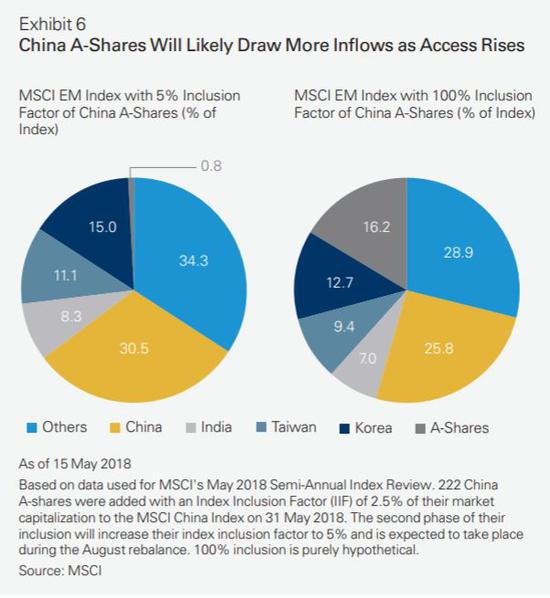

MSCI 于3月1日宣布,將通過三步把中國A股在MSCI指數(shù)中的納入因子從5%提高至20%。據(jù)彭博社報道,這可能導(dǎo)致主動和被動型海外基金的流入明顯增加,預(yù)計規(guī)模達到1000億美元左右。

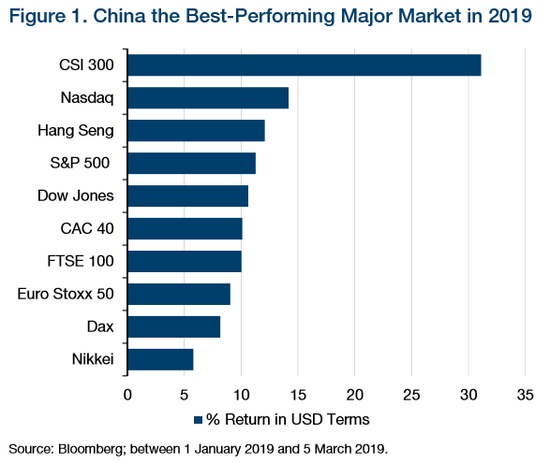

截至3月初,中國股市是今年表現(xiàn)最好的主要市場,以美元計價上漲超過30%。正如1月份報告所述,我們認為中國在2018年面臨的逆風已轉(zhuǎn)向了順風,即使經(jīng)歷了如此大的波動,中國股市仍頗具吸引力。

事實上,我們的一些模型表明市場正經(jīng)歷一些修正,這可能打開一個引人注目的窗口。

在我們看來,中國股市是一個特別肥沃的市場。也正因為其股市流通效率較低,我們認為中國有大量經(jīng)營穩(wěn)健,成長性好,估值便宜的企業(yè)。原則上,我們認為這是一個具有吸引力的alpha投資機會。

我們相信我們正處于一個罕見的時刻,投資中國股市的機會已經(jīng)來臨。潛在的資金流動,良好的增長前景,以及令人信服的估值,都為良好的beta投資機會創(chuàng)造了條件。

本文章節(jié)選自《China A: Are the Stars Aligning?》Man Group

原文鏈接: https://www.man.com/china-a-are-the-stars-aligning

02

Lazard

中國A股股票市場和外國投資者

1. A股機會

預(yù)測中國發(fā)展道路的一種方法是,看看過去幾十年來發(fā)生類似變化的其他股市,尤其是韓國和臺灣。

上世紀70年代末,外資持有韓國股票的市值為1.4%,相當于中國2017年的水平。上世紀90年代中期,臺灣的外資所有權(quán)水平與此相似。

然而,在納入MSCI 5年后,按市值計算,外國投資者各持有約10%的韓國和臺灣的股票。

韓國、中國臺灣股市加入MSCI后

海外投資者持有和交易占比

最近,西方媒體對中國的報道一直是以中美貿(mào)易摩擦為主,但實際上中國一直積極地吸引更多的外國投資。其中最重要的一個改變是中國股市。在過去10年的大部分時間,外國投資者主要通過在美國上市的美國存托憑證(ADRs)或香港交易所來購買中國公司的股票(H股)。

但是,大多數(shù)中國企業(yè)(超過3000家)都是在上海或者深圳的中國內(nèi)地交易所上市。這些公司以人民幣交易,傳統(tǒng)上只有中國居民才能投資。在過去幾年,中國逐漸解除對外國投資者的限制并實施改革以開放其股票市場。MSCI 從2018年6月1日起,開始將中國A股納入其被動指數(shù),這不僅意味著跟蹤基準的被動投資者將購買A股證券,而且可能促使沒有配置A股的積極投資者考慮將其納入自己的投資組合。

中國資本市場對外開放時間軸

這預(yù)示著全球股市的一個歷史性變化,目前中國股市只有不到2%的股票由境外投資者持有。

為了幫助外國投資者更好的駕馭中國A股市場,我們將介紹推動中國經(jīng)濟發(fā)生重大變化的趨勢,包括如何將中國企業(yè)分為“新”和“舊”兩類,也將討論中國股市的參與者,和解釋為什么投資者應(yīng)該考慮尋求經(jīng)驗豐富的投資組合經(jīng)理來利用好這次機會。

2. 中國市場速覽

一些投資者習(xí)慣用“新”“舊”兩類來劃分中國市場。這種區(qū)分可以幫助A股投資者,因為它提供了對某公司在中國經(jīng)濟的地位以及市場前景的看法。

我們不認為“新”比“舊”優(yōu)越,因為在我們看來,這兩種都有投資機會。

中國的舊企業(yè)發(fā)展于中國GDP高速增長的時代(1991-2011年GDP年同比增速約10%)。在此期間,經(jīng)濟主要由固定資產(chǎn)投資(FAI)推動,例如,材料、金屬、礦業(yè)和傳統(tǒng)金融。由于這一時期固定資產(chǎn)投資水平較高,這些行業(yè)中的許多如今都面臨產(chǎn)能過剩、杠桿率高、不良貸款率高的問題。

不過,舊企業(yè)仍能夠在未來三到五年保持強勁的盈利能力。這些公司往往增長水平較低,現(xiàn)金流狀況強勁,股息較高。此外,這些公司的估值通常較低,因為國內(nèi)投資者更青睞成長型公司和新成立的中國公司。實力強大的老牌中國企業(yè)也有可能通過行業(yè)動態(tài)變化或供給側(cè)改革等取得更出色的業(yè)績。

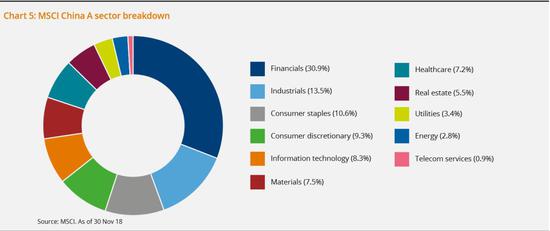

金融和房地產(chǎn)行業(yè)主要是由中國的舊企業(yè)主導(dǎo)的,在過去幾年里,它們受到了投資者的冷落。2018年12月,金融板塊和房地產(chǎn)板塊的平均市盈率分別為8.1倍和6.1倍,遠低于基準指數(shù)(MSCI中國A股指數(shù))9.6倍的水平。

中國的新企業(yè)受益于當前GDP增速較低的時代(約每年6%),在這個時代,中國正在提高生活水平。這些公司致力于解決技術(shù)、環(huán)境、醫(yī)療和教育等領(lǐng)域尚未開發(fā)的需求。由于國內(nèi)生產(chǎn)總值的結(jié)構(gòu)變化,這些行業(yè)的特點是規(guī)模或利潤迅速上升。

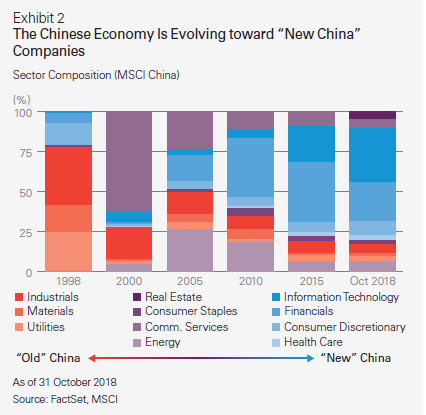

對比中國過去20年的行業(yè)構(gòu)成,可以看出中國新興企業(yè)在經(jīng)濟中的增長。1998年,中國最大的三個行業(yè)是工業(yè)(37%)、公用事業(yè)(24%)和材料(17%)。2018年,三大行業(yè)分別是信息技術(shù)(34%)、金融(24%)和非必需消費品(8%)。

盡管金融股仍在該指數(shù)中占據(jù)重要地位,但其構(gòu)成已經(jīng)發(fā)生了變化。按市值計算,大型國有銀行仍占該行業(yè)相當大的比例,但越來越多的金融科技、人工智能公司可以給有意利用顛覆性技術(shù)獲利的投資者選擇。

在中國市場的新領(lǐng)域,投資者最有可能從能夠在短中期實現(xiàn)持續(xù)高質(zhì)量增長的公司中獲益。要找出這些贏家,投資者應(yīng)該關(guān)注那些商業(yè)模式優(yōu)秀、盈利增長較高、但似乎被低估的公司。

新成立的中國公司面臨的一個風險是政策。這些公司中的許多公司的增長依賴于新法規(guī)帶來的好處。然而,如果這些規(guī)定沒有得到執(zhí)行,或者執(zhí)行方式與預(yù)期不同,那么這些公司的增長可能會受到影響。因此,對新成立的中國公司的投資者來說,密切關(guān)注政策變化是至關(guān)重要的。

科技和醫(yī)療領(lǐng)域主要由中國的新企業(yè)主導(dǎo),這些公司受到了投資者的青睞。2018年12月,信息技術(shù)板塊的市盈率為16.7倍,通信服務(wù)板塊為18.0倍,醫(yī)療保健板塊為17.8倍,遠高于9.6倍的基準平均水平。

綜上所述,我們認為,對于外國投資者來說,考慮中國企業(yè)是屬于“舊企業(yè)”還是“新企業(yè)”是有幫助的。同樣,我們并不是要表明哪種更好——在我們看來,這兩種公司都提供了投資機會。我們建議投資者對每家公司進行徹底的盡職調(diào)查,或者考慮與一位擁有足夠資源和經(jīng)驗的經(jīng)理進行投資。

我們也認為,外國投資者應(yīng)該研究中國A股市場及其參與者。中國人在投資時有自己獨特的歷史、期望和目標,這影響著市場的表現(xiàn)。

有這種背景的外國投資者可能會對原因有更多的了解:中國A股市場是最動蕩的市場之一;與西方公司相比,中國公司發(fā)布的公開消息通常較少;一些中國公司的估值似乎有些極端;中國政府希望吸引外國投資者投資A股。

中國經(jīng)濟正朝著“新中國”的方向發(fā)展

3. 散戶投資者

中國A股的新投資者將參與到一個僅用30年時間就已成長為全球最大之一的股市之中。他們還將與大約2億中國散戶一起投資,散戶擁有絕大多數(shù)的中國A股和占A股交易的85%。

中國散戶投資者報告顯示,81%的人每月至少進行一次交易,而美國的這一比例為53%,而且許多人更喜歡小盤成長型公司。這有助于解釋為什么中國A股是世界上波動最大的市場之一。

散戶占總投資者數(shù)量

注:藍色散戶,黃色為機構(gòu)投資者

注:藍色散戶,黃色為機構(gòu)投資者中國散戶投資者投資A股市場有以下幾個原因:

-

中國的投資工具有限,尤其是在財富快速增長的情況下。由于無法進行全球投資,大多數(shù)散戶投資者只能選擇房地產(chǎn)、存款(利率通常低于通脹率)和股票。

-

IPO通常被認為是一個可靠的回報來源,因為新股價格歷來都是上漲。這種信心來自這樣一個事實,即A股必須得到中國證監(jiān)會的批準,這一過程需要數(shù)年時間,因此在人們的心目中,A股上市的是中國的好公司。

此外,散戶投資者認為,證監(jiān)會的批準意味著政府的支持。盡管過去一段時間的市場虧損挑戰(zhàn)了這些看法,但IPO仍很受歡迎,并帶來了強勁的股價表現(xiàn)。

-

許多中國散戶投資者更愿意選擇自己的股票,而不是依賴專業(yè)指導(dǎo)。這反映在與中國股市的擴張相比,共同基金行業(yè)增長相對落后。

4. 中國機構(gòu)投資者

除了散戶投資者,中國機構(gòu)投資者也影響著A股市場的表現(xiàn)。機構(gòu)投資者的投資風格一般偏向成長型公司,持股時間一般不到一年。

中國機構(gòu)投資者認為,中國A股市場包含了大量“實地”信息,因此比發(fā)達股市更有效率。與許多中國散戶投資者相比,中國機構(gòu)投資者更擔心標的自身的風險,他們進行深入的盡職調(diào)查,訪問公司的價值鏈和競爭對手,獲得第一手信息并深入了解其業(yè)務(wù)。

在主要股票市場中,中國A股市場的股票周轉(zhuǎn)率最高。中國希望通過吸引外國機構(gòu)投資者持有A股,使A股市場更像H股市場。散戶投資者和機構(gòu)投資者的比例更加平衡,市場走勢更加穩(wěn)定和理性,公司透明度也更高。雖然這種變化正在發(fā)生,但仍需要一定時間。

5. A股投資風險

法律框架:在某種程度上,中國的證券法沒有跟上中國市場發(fā)展的步伐。上一次修訂證券法是在2005年,我們注意到2018年全國人大對證券法修訂進行了討論,這是一個積極的方向。

金融工具:盡管證監(jiān)會規(guī)定股價波動幅度不能超過前一天股價的10%。A股交易額仍是全球最高,這是散戶眾多和金融工具有限的結(jié)果,目前唯一可用的對沖工具是指數(shù)期貨。中國金融業(yè)對于對沖非常謹慎,認為對沖很難監(jiān)管和控制風險,由于中國監(jiān)管機構(gòu)在對沖方面仍持保守態(tài)度,放寬限制仍然不太可能。

分析師預(yù)測質(zhì)量:與H股相比,A股對公司的一致預(yù)期的準確性更低。公司通常不需要與投資者直接會面,也不需要就業(yè)績進行公開電話會議。因此,內(nèi)部調(diào)研對于A股投資有效性更為重要。

公司治理:許多機構(gòu)投資者高度重視環(huán)境、社會和治理(ESG),尤其是公司治理。然而,中國A股投資者通常認為這些因素的價值較低,公司治理與財務(wù)表現(xiàn)不存在相關(guān)性。

會計:在財務(wù)方面,A股上市公司根據(jù)GAAP的要求進行報告,在許多方面,被認為比國際財務(wù)報告準則(IFRS)更為保守。然而,中國的會計準則沒有得到嚴格的遵守或執(zhí)行。雖然四大會計事務(wù)所在中國擁有大量業(yè)務(wù),但它們僅占A股上市公司市場份額的6%。大多數(shù)中國A股公司仍然使用中國國內(nèi)的審計公司,很大程度上是因為四大會計事務(wù)所的成本是國內(nèi)的兩到三倍。

對A股的共識傾向于極端和不精確

6. A股的下一步

未來,投資者進入中國A股的渠道可能會逐步增加。在MSCI首次將A股納入該指數(shù)后,中國政府通過加快實施更多政策,展示了向全球投資者開放更多市場的承諾。

2018年5月1日,中國將陸股通每日限額提高至原來的四倍。滬倫通預(yù)計將于2019年開通,可供交易的公司都是非金融類藍籌股,市值至少200億元人民幣,在交易所上市至少三年。預(yù)計A股在MSCI的納入因子將升至20%,并將擴大到創(chuàng)業(yè)板的股票,并可能會擴大到中盤股。

2018年11月2日,中國宣布了A股市場的兩項重大舉措。第一個是上海證券交易所基于注冊制的IPO試點項目,這將簡化冗長的審批流程。第二個是在上海設(shè)立一個納斯達克式的新股票市場。中國證監(jiān)會證實,在科創(chuàng)板上市的公司將受到不同的盈利能力和所有權(quán)要求,這意味著虧損的初創(chuàng)企業(yè)將可以在中國A股市場上市。

總結(jié):外國投資者越來越容易投資中國A股,這是一個歷史性的機遇。我們相信這將對全球市場帶來巨大的變化:

-

中國企業(yè)可以根據(jù)“舊企業(yè)”或“新企業(yè)”特征進行分類,這些特征表現(xiàn)了單個企業(yè)在經(jīng)濟中的地位和未來前景。兩類企業(yè)都可能提供市場投資機會。

-

與國內(nèi)散戶投資者相比,外國機構(gòu)投資者持有的A股比例可能會越來越高。市場將逐漸變得更加理性,波動性也會降低,因為機構(gòu)投資者可能會在波動性較大的時期介入,購買定價錯誤的證券。隨著時間的推移,中國A股的表現(xiàn)應(yīng)該更像中國H股。

-

機構(gòu)投資者將要求中國企業(yè)提高責任感和透明度,外國投資者可能需要更有效的證券法,我們已經(jīng)看到中國監(jiān)管機構(gòu)采取了積極措施。

本文章節(jié)選自《Bringing Their “A” Game: The China A-Share Equity Market and Foreign Investors》LAZARD

原文鏈接:https://www.lazardassetmanagement.com/us/en_us/research-insights/investment-research/bringing-their-a-game

03

Aberdeen Standard

投資者為什么要關(guān)心A股市場?

1. 中國的一面鏡子

中國需要堅實的資本市場為快速老齡化的人口來幫助提供養(yǎng)老金,中國十分重視資本市場的改革,而股市將發(fā)揮其中的關(guān)鍵作用,這將有助于人們?yōu)槲磥韮π睿樽钣袃r值的公司配給資金。

在上交所和深交所上市的3,420只股票也提供了現(xiàn)代中國的映射。象征著“舊”中國的國有產(chǎn)業(yè)為數(shù)以千萬計的工人提供了就業(yè)機會,但也有“新”中國的掠影,包括那些為消費者需求服務(wù)的小規(guī)模私營企業(yè)。

A股市場是一個覆蓋范圍廣泛且意義深遠的市場。在許多情況下,A股市場為外國投資者提供了投資中國行業(yè)支柱型企業(yè)的唯一途徑。

一些上市企業(yè)的主營業(yè)務(wù)較為常見,例如:中國國際旅行社經(jīng)營的免稅商店將從旅游業(yè)的發(fā)展中獲利;佛山海天味業(yè)主要生產(chǎn)調(diào)味品,是世界上最大的醬油生產(chǎn)商;安徽海螺水泥主要生產(chǎn)水泥以支持中國龐大的住房和基建需求。另一些則經(jīng)營著更不太常見的業(yè)務(wù),例如傳統(tǒng)中藥(例如北京同仁堂)和白酒(例如貴州茅臺),這些在中國以外很難找到。當國內(nèi)市場領(lǐng)導(dǎo)者的產(chǎn)品走向海外,他們也有可能在國際市場上占據(jù)主導(dǎo)地位。

2. 盈利潛力

中國企業(yè)確實面臨著逆風。中國一直在試圖抑制信貸增長,在2017年中,中國債務(wù)水平就已達到了國內(nèi)生產(chǎn)總值約274%。在十多年前的全球金融危機過后,中國采取了和其他國家類似的債務(wù)推動型經(jīng)濟刺激政策。

民營企業(yè)實際上更易受到信貸緊縮的影響。越來越多企業(yè)破產(chǎn)和違約的消息令人惋惜。與國有企業(yè)不同的是,當銀行貸款難度增大、監(jiān)管力度趨嚴時,民營企業(yè)的資金鏈極易面臨斷裂風險,因此,專注于持有優(yōu)質(zhì)資產(chǎn)負債表且現(xiàn)金流充裕企業(yè)的股票可以幫助避免雷區(qū)。

即便如此,中國還是施行了一些暫時性的緩解政策,由于外部環(huán)境惡化,中國在放寬信貸限制,國內(nèi)消費也可以彌補外部需求疲軟帶來的一些影響。

3. 流動資產(chǎn)

A股市場交易量通常巨大,而考慮到散戶對A股的影響,這并不是一件好事。由于散戶易受到謠言傳播和投機心理的影響,通常擁有過高的股票換手率,然而他們當中的許多人都不清楚交易成本會對投資回報產(chǎn)生負面影響。

為了顯示股市的流動性,我們?nèi)?2個月期間,對包括成熟市場和新興市場在內(nèi)的63個證券交易所的股票換手率進行了排名。股票換手率是股市流動性的粗略衡量指標,由一段時間內(nèi)交易的股票數(shù)量除以該期間的平均已發(fā)行股票數(shù)量得出。

截至2018年10月底,深圳證券交易所是股票換手率排名全球第三的交易所,上海證券交易所排名世界第五。

4. 過去的隔離意味著較低相關(guān)性

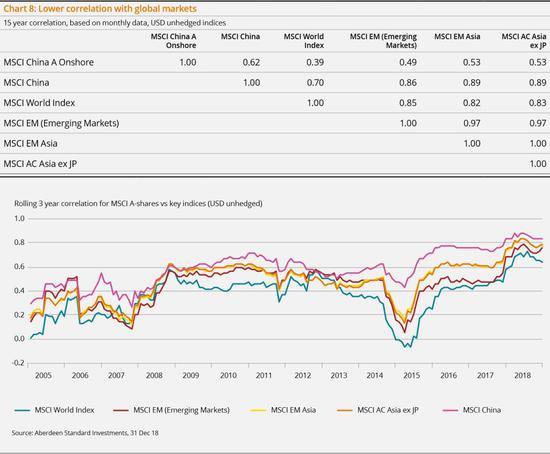

幾十年來,中國股市幾乎與外界隔離般地發(fā)展起來,很少有外國投資者關(guān)注A股,這導(dǎo)致了A股市場對于全球性波動的反應(yīng)程度往往不會像全球其他市場一樣劇烈。因此,中國股市是外國投資者實現(xiàn)投資組合多元化的有效途徑之一。

根據(jù)歷史回測,過去15年間MSCI中國A股指數(shù)與其他五個指數(shù)之間的相關(guān)關(guān)系中,其與MSCI全球指數(shù)的相關(guān)性最低。

針對上述現(xiàn)象有以下幾個原因。首先,外國投資者的市場參與度相對較低,以至于A股市場不太容易受到資本外逃的影響。同時,越來越多依賴內(nèi)需的國內(nèi)企業(yè)并不受全球經(jīng)濟環(huán)境和利率周期因素的影響。此外,A股市場的投資者散戶化結(jié)構(gòu)特征意味著股票交易往往與企業(yè)和經(jīng)濟活動中發(fā)生的事情并無關(guān)聯(lián)。

5. 指數(shù)納入考慮

MSCI宣布將A股的權(quán)重從最初的5%上調(diào)至20%,并建議將創(chuàng)業(yè)板、以及中盤股納入其中。此外,另一家指數(shù)提供商富時羅素(FTSE Russell)計劃實施分階段指數(shù)納入,A股權(quán)重可能達到5.5%左右。

指數(shù)的納入是一種具有支持性質(zhì)的利好,將會鼓勵眾多國際投資者考慮開始投資A股市場,這其中包括可能增加中國市場穩(wěn)定性的海外機構(gòu)投資者。

通常來說,優(yōu)質(zhì)的A股上市公司將傾向更多尋求海外機構(gòu)投資者的投資,因為這些資金往往更加“有粘性”,更不容易受到短期情緒的影響。擁有外資基礎(chǔ)可以幫助公司提升在海外的企業(yè)形象,并支持其可能的海外發(fā)展戰(zhàn)略。外國投資者甚至可以提升公司的聲譽。而上市公司為迎合新投資者,一般會更愿意接受關(guān)于完善公司內(nèi)部治理的建議。

“指數(shù)的納入是一種具有支持性質(zhì)的利好,將會鼓勵眾多國際投資者考慮開始投資A股市場。”

本文章節(jié)選自:《Aberdeen Standard Investment——China’s Local Equity Market》Aberdeen Standard

原文鏈接:https://www.aberdeenstandard.com/en/insights-thinking

-aloud/article-page/chinas-local-equity-market-how-and-where-and-who

以上內(nèi)容節(jié)選自國泰君安證券已經(jīng)發(fā)布的證券研究報告《海外看A股:一個充滿機遇的“肥沃”市場》,具體分析內(nèi)容(包括風險提示等)請詳見完整版報告。若因?qū)蟾娴恼幃a(chǎn)生歧義,應(yīng)以完整版報告內(nèi)容為準。

趙瑞 證書編號:S0880518110005

鮑雁辛 證書編號:S0880513070005

新浪聲明:新浪網(wǎng)登載此文出于傳遞更多信息之目的,并不意味著贊同其觀點或證實其描述。文章內(nèi)容僅供參考,不構(gòu)成投資建議。投資者據(jù)此操作,風險自擔。免責聲明:自媒體綜合提供的內(nèi)容均源自自媒體,版權(quán)歸原作者所有,轉(zhuǎn)載請聯(lián)系原作者并獲許可。文章觀點僅代表作者本人,不代表新浪立場。若內(nèi)容涉及投資建議,僅供參考勿作為投資依據(jù)。投資有風險,入市需謹慎。

責任編輯:張海營

熱門推薦

收起

24小時滾動播報最新的財經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)