牛市來了?安裝新浪財經客戶端第一時間接收最全面的市場資訊→【下載地址】

| 線索Clues | 理性投資 |

新浪財經 魏天諶 發自紐約

在全球經濟放緩引發了市場持續隱憂的背景下,美國公布的最新一季度GDP與失業率經濟數據依舊強勁。日前新浪財經對話了美國聯合投資公司(Federated Investors, Inc.)(FII)亞太區首席投資官(CIO)黃郁蔥,請他就美國經濟形勢發表見解。

黃郁蔥擁有哈佛大學物理學博士學位。截至2019年一季度末,聯合投資公司的資產管理規模(AUM)為4850億美元。

以下是對話實錄節選:

黃郁蔥:為什么我不看好數據強勁的美國經濟?

新浪財經:2019年美國一季度GDP為3.2%,超出預期,生產率增長率一季度為3.6%,大家都覺得經濟會疲軟,但是數據依舊強勁,您怎么看這個現象?

黃郁蔥:美國有一句諺語叫做:“世界上有三種謊言:謊言,該死的謊言,和統計數字(Lies, damned lies, and statistics),”用來形容數據可能具有的廣泛欺騙性。因此,看統計數據要用獨特的眼光結合背后的機理去看,即使是看同樣的數據,不同的人也會得出不同的看法。

我們將美國一季度的GDP數字拆解來看,就會發現驅動這個數字超預期的主要因素是存貨和出口,而本季度的存貨上漲一定會導致下個階段的存貨下跌,這個推動力不可持續,出口的推動也可能是暫時性的。

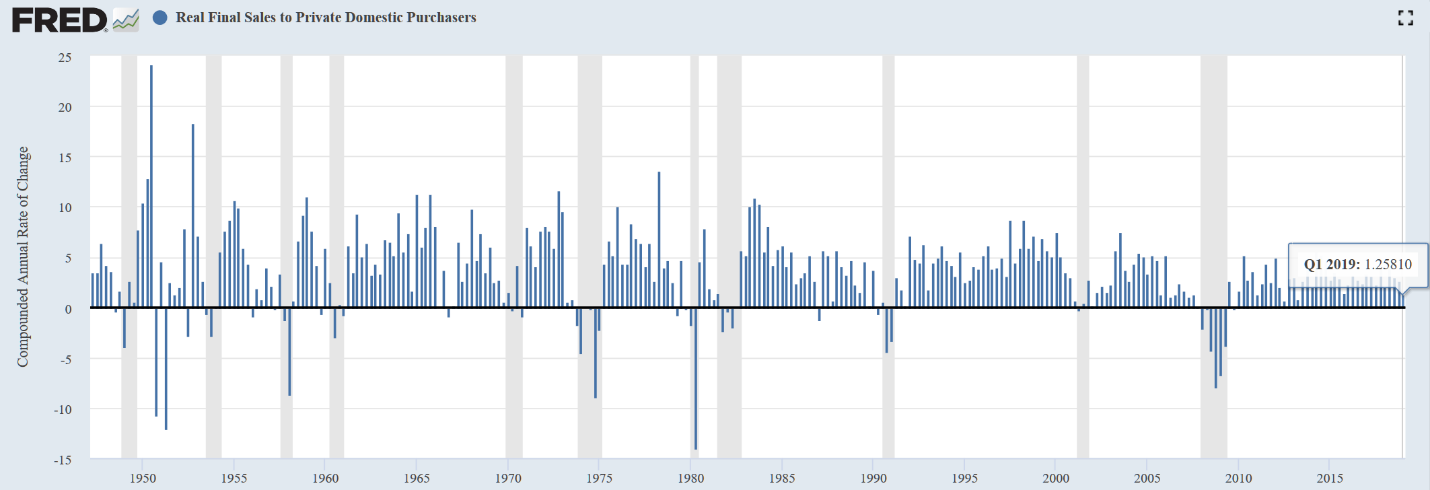

如果我們看國內最終私人銷售額(Real final sales to private domestic purchasers),也就是排除了存貨、貿易和波動性較大的政府開支后的國內生產總值,反映美國個人和企業真正消費和投資需求。這個數字環比年化增長只不到1.3%,和3.2%差了很遠,是近6年來最弱的一個季度,說明美國國內私人部門需求在減弱,情況并不是像GDP數字看起來那么輝煌。

美國國內最終私人銷售額年率,灰色部分代表美國國家經濟研究局(NBER)定義的經濟衰退期(來源:Fred、新浪財經整理)

美國國內最終私人銷售額年率,灰色部分代表美國國家經濟研究局(NBER)定義的經濟衰退期(來源:Fred、新浪財經整理)新浪財經:為什么國內最終私人銷售額這個數字這么重要?

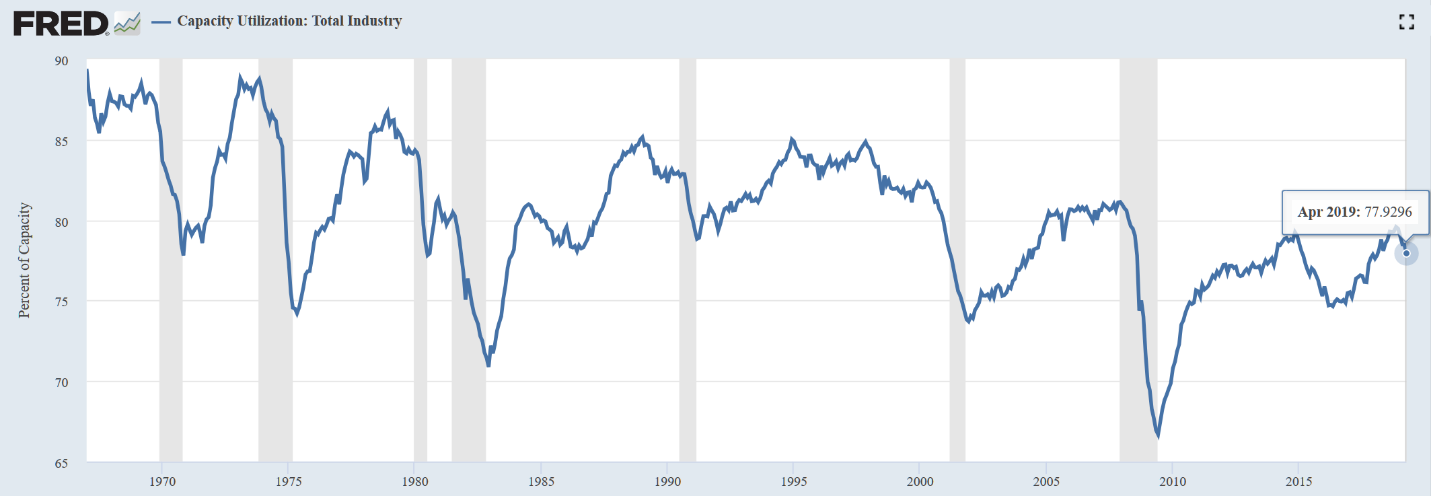

黃郁蔥:科技的發展大幅提升了生產力,因此除去少數因科技落后而生產力不足的低收入國家,大多數現代國家經濟面臨的問題并非供給不足,而是需求不足,簡單地說就是“老百姓沒錢”。 如果我們看美國歷年來工業產能利用率的走勢圖,會發現幾十年來產能過剩不斷惡化,目前僅為78%。生產無序進一步加劇產能過剩,另一方面民眾收入增長低迷導致消費乏力,形成了供需不平衡,激化到一定程度便會最終導致經濟危機。

所謂需求不足,并不是說老百姓的需求都滿足了,相對于百姓的低迷收入,供給出現所謂“過剩”,也就是古老的“牛奶被倒進河里”的故事,不是因為無法生產牛奶,也不是老百姓不需要牛奶,而是他們買不起牛奶。所以我們在分析美國經濟形勢時,應該給予需求面的數據足夠重視,而國內私人最終銷售額就是美國私人部門需求面最直觀的數據之一。

美國全行業產能利用率(Capacity Utilization: Total Industry)(來源:Fred、新浪財經整理)

美國全行業產能利用率(Capacity Utilization: Total Industry)(來源:Fred、新浪財經整理)新浪財經:據圖表來看,這個銷售額數字一直都很波動,我們如何判斷接下來會反彈還是再度下滑?以及如何判斷這不是“經濟放緩”而是經濟危機的前兆?

黃郁蔥:資本主義的經濟周期是有不同階段的。這個數字是2013年以來的新低,2013年是歐債危機剛剛過去,當時面臨的狀況是經濟在危機過后復蘇的初期階段,這和今天周期晚期面臨的“新低”是不一樣的。這就像一個年輕人生場大病也可較快痊愈,而對老人來說可能就不那么樂觀。盡管我們無法完全確定需求會不會在下一個季度再度下滑,但大趨勢是這樣,資本主義體制經濟危機不可避免。從上圖可以看到,歷次美國經濟危機之前,(國內最終私人銷售額增長)這個數據都會明顯下滑,說明這是一個很好的先行指標。但如果只看這個波動的走勢圖來判斷需求未免有些片面,所以我們需要引入其他的數據對需求面進行判斷。

美國小型銀行(資產排名100名外)信用卡撇賬率(charge-off rate)(來源:Fred、新浪財經整理)

美國小型銀行(資產排名100名外)信用卡撇賬率(charge-off rate)(來源:Fred、新浪財經整理)上圖這組數據是美國小型銀行(資產排名100名外)近來的信用卡撇賬率(charge-off rate),已經超過了2001年和2008年危機爆發前夕的水平。我們知道經濟周期是怎么回事,其重要原因是社會財富分配不均。在現代信貸社會里,老百姓沒錢,只好找銀行借以支撐消費增長,但借得多了再加上利率升高,老百姓還不起錢了,逾期率升高,銀行就把他的信用卡停了,這就會影響消費需求。銀行把這部分收不回來的賬款計入壞賬,這個比率就是撇賬率。自1990年代后信用卡普及后,這個比率在危機前往往都在一個比較高的水平。消費信貸的普及,延長了危機之間的時間,但也使得泡沫越吹越大,危機程度越來越嚴重。

我們為什么注重看小銀行?因為小銀行的客戶普遍風險比較高、對經濟形勢更為敏感,如果看大銀行,客戶的信用記錄一般比較好,對經濟危機預警性較低。但經濟危機并不需要所有人都還不起貸款才能觸發,只要最窮的這一部分人出現較多逾期,他們的消費水平顯著下降,就足以觸發危機。

同時,美國老百姓消費債務負擔越來越重。消費者貸款和工資(不含福利)的比率,自2008年金融危機后去杠桿雖有短暫的改善,之后便不斷上升,目前已經高達44.7%,超過了08年危機前夕的水平。加上美聯儲升息,導致利率升高,使得百姓的消費債務負擔更加沉重。這不僅解釋了消費增長為何下降,而且說明這很可能不是一個暫時現象,而可能隨著消費貸款違約率的升高而繼續惡化。

新浪財經:所以分配不均是觸發危機的重要原因?

黃郁蔥:這是很重要的一個因素,直接導致需求不足。分配不均造成了員工們無法消費得起自己生產的產品和提供的服務,不得不靠借錢來支撐消費增長,最終結果是還不起信用卡,信用卡逾期率上升,自然抑制了消費增長。

同時,消費增長的降低導致企業利潤增長受到影響,于是企業開始削減投資,最終甚至開始裁員。這就使整體需求進一步下降,企業利潤增長更加低迷,擴大減支裁員,于是進入惡性循環,觸發危機。每次危機之前,私營部門的投資增長基本會下降,這次也出現了這樣的情況。不同于2016年那次僅在石油、工業和材料板塊的投資增長下降,這一次幾乎所有板塊的投資增長都出現了下滑。

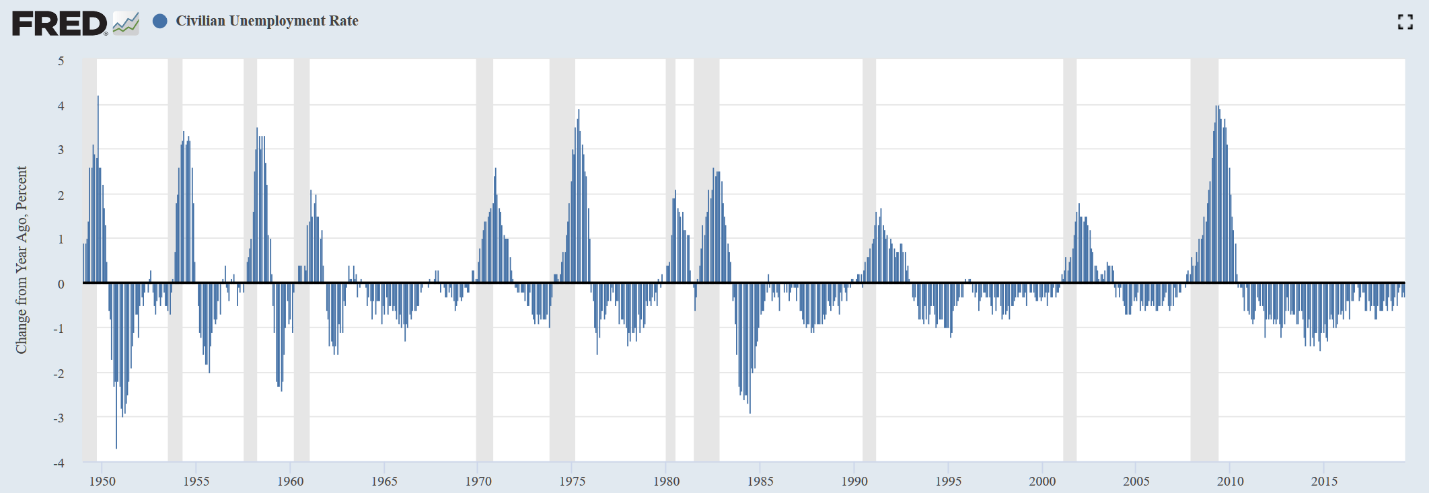

美國失業率相對于一年前的百分點變化(來源:Fred、新浪財經整理)

美國失業率相對于一年前的百分點變化(來源:Fred、新浪財經整理)新浪財經:另一個體現美國經濟強勁的數據是失業率最近創下幾乎50年的新低水平,您怎么看這個數據?

黃郁蔥:首先,勞動市場緊俏反而是危機的前兆。因為此時員工的工資由于勞動力短缺而終于可能有較大幅度增長,但這卻導致企業成本升高,利潤降低,企業反而會降低投資,引發前面所說的惡性循環。

其次,失業率往往只能告訴你現在不存在經濟危機,并不是一個很好的經濟領先指數。如果你看失業率相對一年以前的變化率,歷次經濟危機發生之前,這個變化率都會逐漸接近并突破0,而這個數字目前正在逼近0。然而,歷史數據也顯示,即使這一指標接近0時,也有可能下降回去,并不是一定觸發危機。但它顯著超過0時,危機就已經爆發了。

所以大家努力看GDP和失業率這些受到普遍關注的數據時,以判斷金融市場走勢,往往都是徒勞的,等到這些數據出問題再做出反應,已經太遲了。

因此我們需要明白經濟危機為什么發生,再去關注相應數據,需要監測多個數據,并通過模型來計算它們的綜合影響,以更加準確地把握經濟和市場脈搏。預測經濟危機的關鍵數據遠不止這些,我們在這里僅僅談到少數幾個,但已經可以部分解釋為什么我們對美國接下來的經濟狀況并沒有太大信心。當然也有一些利好因素,但是綜合來看,美國經濟正在按照我們原先的預測,一步步依循資本主義經濟的規律,走向下一次周期性危機。這只外強中干的駱駝,堅持不了太久便會被最后一根稻草壓垮。

(線索Clues / 李濤)

??編輯精選:

責任編輯:李濤

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)