延伸閱讀:

為什么說房價高歌猛進的時代過去了?

來源:秦朔朋友圈

4月份有兩則關于房價的新聞撥動人心。一個是黑龍江東北部的鶴崗因房價過低登上微博熱搜。鶴崗3月份房價平均為每平方米1240元,南山區九州興建小區周圍每平方米只要300元。鶴崗市戶籍人口已經連續16年呈現負增長。

另一則新聞則是世邦魏理仕發布的《2019全球生活報告:城市指南》顯示,在全世界35個重點城市的住宅價格排名中,最貴的前十名,香港(1)、上海(3)、深圳(5)、北京(8)這四座中國城市躋身其中。香港以套均123.4萬美元的成交均價繼續高居世界之首。

房地產是區域市場,很難用一個全國平均指標來衡量某個地方的房價是否合理。整體來說,中國的房價顯然比經濟更有韌性。自2005年以來,政府出臺了“國八條”、“國六條”等一系列調控房地產的政策,且調控措施年年翻新,但大部分地方的房價卻堅韌不拔地向上生長。

這些年看空房價的人,都栽了。

我心中最有影響力的“空頭”謝國忠先生在2018年做客脫口秀節目《上座》時,服輸改口,說房地產普遍金融化,調控就是一個買房信號。而此前,謝先生過去十多年一直唱空中國房地產,認為樓市存在泡沫。

謝國忠成名源于1997年,當時謝老師剛加盟摩根士丹利,正值香港股市樓市一片大好,他卻逆向預測香港樓價將大幅跌五成,結果被他“一語中的”,自然贏得了前所未有的名聲。但在預測內地房價走勢時,他卻幾乎次次看錯。

不過在謝先生改口看多的今天,我卻要說說房價的“壞話”了。從人口、貨幣增速、經濟增速三個超長期維度來看,房價增長的黃金時代已然終結。

從經濟增速看房價

根據國家統計局數據,北京住宅商品房平均銷售價格從2000年的4919元/平方米漲至2017年的32140元/平方米,17年間上漲超過6.53倍,年復合增速為11.67%。同期,我國的名義GDP從2000年的9.9萬億,漲至2017年的81.84萬億,漲了8.26倍,年復合增速為13.22%。

用房價增長率與GDP增長率之比來測量房地產行業相對國民經濟的擴張速度,北京的房價增長率與GDP增長率比值尚在1的范圍內,有其合理性。既然GDP增長,居民手中的錢增加了,購買力推升房價也是自然之理。

如果覺得統計局的平均房價數據與切身感受有差距,那么我們劃拉每平方米8萬元的房價來算一算(這可能更逼近北京普通人的直觀感受),那么這17年間大致的漲幅是16倍,年復合增速為17.8%。房價增長率與GDP增長率之比超過1.34,預警存在泡沫的可能。但考慮到“首善之都”,大都市圈的聚集效應,這個幅度也還在可理解、可承受的范圍內。

總體而言,全國各地房價的漲幅幾乎都高于GDP的漲幅,但也還算不太出格,沒有出現嚴重的泡沫跡象。畢竟,韓日經濟快速增長期也帶來房價的快速增長。

經濟發展是房價最本質的推動力。從這個角度出發,未來經濟無論是名義增速(名義增速等于實際增速加上通貨膨脹率)還是實際增速,都不可能與過去17年相比,那房價的漲幅自然也會下來。房價增速的拐點基本已經確立。

關于中國未來經濟增速,現在比較統一的認識是中速的新常態。幸運的話,未來10年的經濟增速維持在6%左右,5年后可能再降低一兩個百分點。考慮通脹的話,過去幾年政府將通貨膨脹率控制目標都定在3%。那么大致可以推斷未來10年名義GDP的增速就在9%左右或者更低,全國平均房價漲幅不可能超過這個水平。所以,房價繼續蕩氣回腸上漲基本沒有可能。

或許有人要問,為何2016年至今,房價漲幅巨大,遠超名義GDP增速,作何解釋?

理由有二:一是資產價格運動,不排除在慣性下的超調;二是還有其他因素在起作用,短期變化是難以用長期趨勢或是長期決定性因素來分析解釋的。

比如有研究表明,過去125年,美國名義房價大概上漲了50倍,年復合漲幅為3.17%。在同一時間區段內的通脹水平是2.72%,扣除通脹之外,美國實際房價指數年漲幅僅0.45%。老百姓得到經濟增長的好處,即老百姓賺的實際收入不斷增長,但對購房的支出并沒有大幅增加,所以可以落下更多的錢享受生活。

從貨幣增速看房價

謝老師說房地產普遍金融化,是很有道理的。讓財富保值增值的持有方式是人們絞盡腦汁所想,但財富的載體要能凝聚人心(讓大家想到一塊去,泡沫也是如此,眾生一起瘋狂),且是眾多主觀和客觀因素的共振結果。

在中國,房價持續上漲,造成一種類似于神話的預言,那就是房子是最好的資產。

對于工薪階層而言,早買房就是人生贏家。同時大學畢業的同學在同一類型的機構供職,家庭收入相似,但早在北京買房一年,往后的生活質量就可能是兩重天。所以,即便搞不清楚房價上漲背后的原因,老百姓都認現實的理,用過去線性結論推斷未來,盡可能地把手中的錢投入到房地產中去。

這些行動匯聚在一起,反過來會推動房價,成為一種螺旋式的預期自我實現。而貨幣則是其中的潤滑劑、動力工具和燃料。弗里德曼說,“通貨膨脹在任何時候,任何地方都是貨幣現象”。

其實,資產價格也如此,同樣是個貨幣現象。貨幣如水,水大了,就會滲透到一切能被定價的領域。但凡資產暴漲暴跌的地方,都離不開貨幣的影子。中國不僅房價貴,股市雖然讓無數韭菜傷心,其實仍是全球最貴的市場之一。所以,中國資產價格各種貴,與貨幣是脫不開干系的。

用廣義貨幣(對應的官方統計口徑是M2)增速來看,中國的貨幣增速比經濟增速更加猛烈。據世界銀行的數據,2000年至2017年中國的廣義貨幣增加了13.84倍,以至于全世界的經濟學家都曾好奇中國如此高的貨幣增速為何沒有導致惡性通貨膨脹,即超發的貨幣去哪里了?依我看,相當一部分貨幣去了房地產里。

既然過去貨幣超發是房地產價格猛漲的另一推手,那么未來廣義貨幣的預期增長水平會是怎么樣呢?對房價的影響又是怎么樣呢?

從前面的圖,我們已經可以清晰看到中國貨幣供應增速已經見頂。因為中國的宏觀杠桿水平已經到了很高的水平,繼續增加會導致嚴重的系統性風險,無論降杠桿,還是穩杠桿,都要求貨幣增速回落至低水平。而且貨幣還受內生約束,現在內外因都在制約貨幣的高增長。實際上,2017年和2018年M2增速已經回落到了8.1%的水平。沒有貨幣的高增長,資產價格的高增長也就很難預期。

貨幣的另一個角度是居民承債能力和加杠桿的可能性也在減弱。2018年6月末,住戶部門的債務余額已經達到了43.56萬億人民幣,對GDP的占比超過50%。央行發布的《中國金融穩定報告(2018)》認為,“2017年末,我國住戶部門杠桿率(債務余額/GDP)為49.0%,低于國際平均水平(62.1%),但高于新興市場經濟體的平均水平(39.8%)。盡管我國住戶部門杠桿率低于國際平均水平,但近年來增速較快。2008年末,我國住戶部門杠桿率為7.9%,至2017年末已經達到49.0%,10年間上升31.1個百分點。”顯然,未來居民債務在大幅增長的空間很有限,比如像過去10年再上升31個百分點的可能性基本不存在。因為如果真是那樣,居民杠桿率就超過80%,遠高于國際平均水平。

與此相對比,過去10年間其他主要經濟體的住戶部門都經歷了不同程度的去杠桿(見下圖)。例如,美國住戶部門杠桿率從2008年末的95.4%顯著降至2017年末的78.7%,同期日本住戶部門杠桿率從59.5%降至57.4%,歐盟從60.4%降至58.0%。

還有一個值得警惕的信號,更能準確地衡量住戶部門的承債能力的是債務收入比(住戶債務余額/可支配收入)從 2008的43.2%猛增至2017年的112.2%,10年間上升69個百分點。

其中,房貸收入比(個人住房貸款/可支配收入)從2008年末的22.6%增至2017年末的60.5%,10年間上升37.9個百分點。這代表著住戶部門還貸的壓力很大。

一般而言,商業銀行內部在核準按揭貸款的時候,是以50%當作紅線來審批的。超過50%,一律不貸。而按央行的統計口徑,全社會整體水平竟然超過60%了!

所以,綜合看未來靠債務擴張買房的相對空間真的變得有限了(絕對金額依然很大,因為2018年的名義GDP已經達到90萬億,如果住戶部門的杠桿率再增加10%,就意味著可以新增9萬億貸款),這就是貨幣內生約束的表現。

據央行研究,房價增速和個人住房貸款增速相關性相當強。貸款增速不行了,房價自然也不會太行。

從人口結構看房價

房住不炒,是逃不掉的終極規律,房子終究是用來住的。其資本品或金融投資品的特性,只具有階段性的特點,房價歸根結底被居住需求支配。而居住需求是人口結構決定的。地產界有個普遍認知是“房地產市場長期看經濟與人口,短期看杠桿、利率與市場情緒”。

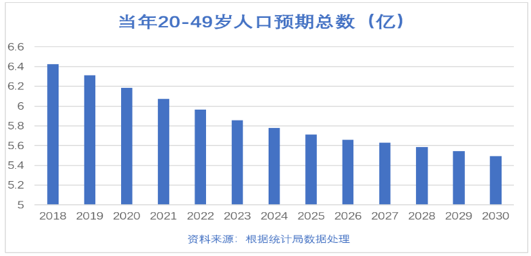

如果設定購房需求的主力為20-49歲的人群的話,2003年至2017年這個群體的人口數是如下圖這樣的:

根據2010年全國第六次人口普查的數據,不考慮死亡率,那么未來幾年,20-49歲總人口數的趨勢又是如下圖這樣的:

到2030年,20-49歲的總人口數高確定性地不會超過5.49億人,比2017年的6.54億人凈減少了1個億。想想看,購房主力凈減少1億人,需求能漲到哪里去?

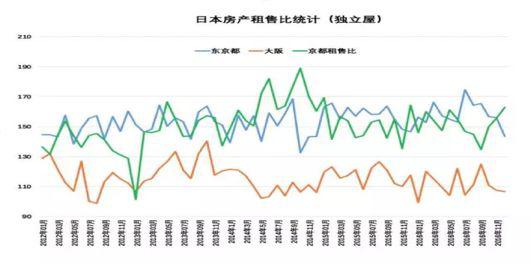

最近很多人到日本去抄底買房。因為日本房子的租售比很高,下圖可以看到日本三座城市不管獨立屋還是公寓都有一個很有吸引力的租售比(要知道,在北上廣,租售比可是要達到400甚至500的),在大阪地區買房再出租出去,折合的年回報超過8%。為什么?

有兩個重要原因都與人口相關:

-

人口老齡化,青壯年的總人口數在過去20年中一直下降,買房的人變少了,需求減少使得房子的供應相對出現了過剩。

-

年輕一代“平成廢宅”寧愿租房而不愿意買房,導致購房需求更是進一步萎縮。想想我們身邊的90后,和他們有很多相似之處。這其實還不是現實所逼,北上廣深的90后大學畢業生,月稅后收入很難超過1萬塊,如何置業?久而久之,就變成了偏好和習慣。

其他

根據統計局數據,1999年至2018年商品住宅竣工總面積107.22億平方米,按14億人口總數來算,人均7.65平方米。而1999年至2017年住宅竣工總面積158.25平方米(這里還有自建住房的面積),按14億人口總數來算,人均11.3平方米。這是過去大概20年的新增住房面積。

而此前2016年,統計局發布人均居住面積統計數據,全國居民人均住房建筑面積為40.8平方米,城鎮居民人均為36.6平方米(扣除公攤按75%計,大概是27.45平方米),農村居民人均為45.8平方米。

似乎基本夠住了,中國人在對居住的追求上已經不是那么殷切了,曾經陡峭的需求曲線會趨于平緩。辛苦了20年的地產商,終于可以歇歇了。

當然,對比民生證券統計的美國人均65.03平米、英國人均49.4平米、法國人均40平米,中國人的居住面積還有改善空間。

結語

從經濟增長前景、貨幣供應速度、人口結構來看,房價高歌猛進的時代過去了。不是說房價會跌,而是說房價以快于通貨膨脹,快于真實GDP的速度上漲時代已經過去了。

我相信,房地產的轉折點真的來了,如果政府控制住貨幣供給(如果像委內瑞拉那就沒轍),在不會發生惡性通脹的情況下(這應該是超大概率的事情,人民政府為人民),房價也由此會逐步回歸到與通脹掛鉤的世界通行慣例,即名義房價的漲幅會大概率戰勝通脹,但不會比通脹高太多。國人也由此有機會享受到經濟發展帶來的實際利益,而不是把一生的奮斗都用在買房上。

地產界大亨霸榜福布斯富豪榜的時代也會一去不復返。大國真正的崛起,主導時代潮流的,必然不是地產開發商。

去年財新峰會上,SOHO中國董事長、聯合創始人潘石屹說,“據最新數據顯示,房子的價值達到了65萬億美元。這超過了美國、歐盟加上日本三個地方的數”。網上也流傳著一張配套的圖表。

這么龐大的財富都分散在不同的中國人手中,你偏說這些財富未來的升值潛力不行,肯定惹人厭。但只是討論而已,不管你住或不住,房子都在那里。不管說或不說壞話,房價還是會依人們尚未全面認知的客觀規律去演變,不由你我之念,更不由你我之言說。

討論而已,信不信由你。

免責聲明:自媒體綜合提供的內容均源自自媒體,版權歸原作者所有,轉載請聯系原作者并獲許可。文章觀點僅代表作者本人,不代表新浪立場。若內容涉及投資建議,僅供參考勿作為投資依據。投資有風險,入市需謹慎。

責任編輯:李鋒

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)