文/新浪財經意見領袖(微信公眾號kopleader)專欄作家 洪灝

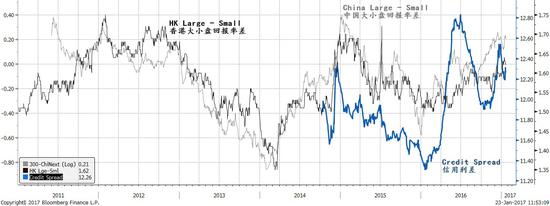

創業板的長期上升趨勢已被打破。這需要引起我們的注意。歷史上,信用利差與大小盤股的相對表現密切相關。信用利差擴大之時,小盤股相對大盤股的表現則不佳。這說明市場已開始對公司質量的好壞區別對待。

洪灝:創業板的長期上升趨勢已被打破

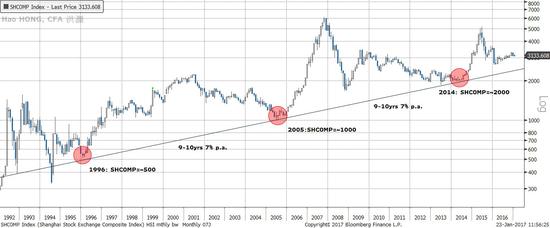

洪灝:創業板的長期上升趨勢已被打破創業板的上升趨勢已被打破。最近,創業板在日內暴跌了超過6%,決然地打破了其長期以來的上升趨勢(焦點圖表一)。但上證綜指的長期上升趨勢暫時經受住了考驗。上證每十年翻一倍的上升趨勢里隱含的內生增長率,與中國五年計劃中的經濟增長目標一致(焦點圖表二)。現在最重要的問題是我們應該相信哪一個趨勢?

焦點圖表一:創業板的長期上升趨勢已被打破。

焦點圖表一:創業板的長期上升趨勢已被打破。市場已開始對優質、劣質公司區別對待。

專家們很快地對創業板最近的暴跌給出了解釋。一些人認為IPO加速是罪魁禍首。然而,盡管IPO數量有所增長,IPO在2016年募集的資金只有大約1500億元。這對于一個價值超過50萬億元人民幣,每日交易額5000億元的市場來說,其實也只是九牛一毛。此外,這個理論也沒有解釋為什么盡管創業板大幅波動,大盤股卻保持相對穩定。然而,IPO的回報很有可能將因為IPO提速而下降。這個對于打新回報預期的變化很有可能將導致一些為符合打新資格而持有的市場頭寸的下降,對市場運行形成阻力。

還有一些專家認為,大批定增到期解禁將會使市場流動性受損。誠然,2016年定增規模達到了1.7萬億元人民幣,它們的解禁將消耗一些市場流動性。但是,解禁的時間是早已安排好了的,因此這無法解釋創業板最近突然的暴跌。大小盤股表現分化的成因也仍然懸而未決。

焦點圖表二:上證綜指每十年翻一番的趨勢暫時仍存。

焦點圖表二:上證綜指每十年翻一番的趨勢暫時仍存。我們注意到,低等級債券和國債之間的信用利差開始擴大。也就是說,信用市場開始對信用評級較低的公司要求更高的溢價。歷史上,信用利差與中港兩地大小盤股的相對表現密切相關(焦點圖表三)。直覺上,隨著國債收益率上升,信用利差也同時擴大,低質量公司的融資成本上升,其股票回報也應受到影響。在牛市和流動性充沛的時候,這可能并不會妨礙小盤股的表現。但在當下流動性收縮的漫漫熊市里,股價應開始反映公司間的質量差異。

焦點圖表三:市場價格開始反映公司質量的差別。

焦點圖表三:市場價格開始反映公司質量的差別。雖然創業板似乎在其2015年股市泡沫破滅后跌至的最低點附近找到了雙底支持,但信用利差和國債收益率(無風險利率)在未來幾個月還將繼續上升。因此,創業板的任何技術性的修復很可能只是一個在已經逆轉了的長期趨勢中的技術反彈。

海外市場的情緒高漲預示著市場阻力。我們監測美國市場情緒的兩個重要指標,即市場的等權重回報率和標普500指數的市價與息稅折舊攤銷前利潤的比率,都達到了歷史的峰值(焦點圖表四)。這種現象在1998年亞洲金融風暴和俄羅斯違約、2000年互聯網泡沫破滅和2007年底次貸危機開始、市場運行到歷史大頂的時候,以及2015年中國市場泡沫破滅之時也曾出現。市場的等權重回報率是一個等加權回報指數。在計算收益時,它給予較小市值股票的回報更大的權重。它的峰值表明小盤股的回報顯著優于大盤股,并暗示著市場風險偏好過于激進。標普500的市價與息稅折舊攤銷前利潤的比率是一種準現金流估值的概念,其意義也是顯而易見的。過分高漲的市場情緒往往預示著市場運行的阻力。

焦點圖表四:市場等權重回報和P/EBITDA估值見頂暗示著市場情緒過分激進,預示著市場運行的阻力。

焦點圖表四:市場等權重回報和P/EBITDA估值見頂暗示著市場情緒過分激進,預示著市場運行的阻力。(本文作者介紹:交銀國際董事總經理兼首席策略師。CFA,畢業于北京對外經濟貿易大學和澳大利亞新南威爾士大學。)

責任編輯:賈韻航 SF174

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。