基金倉位小幅回落,加倉消費,減倉金融、成長

新時代策略 樊繼拓/周遠揚等

新時代策略研究

1

2019年二季度公募持倉分析

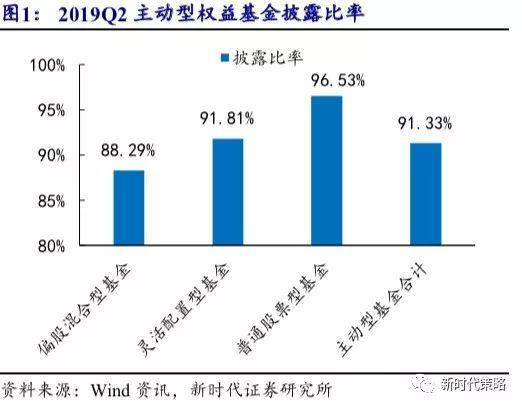

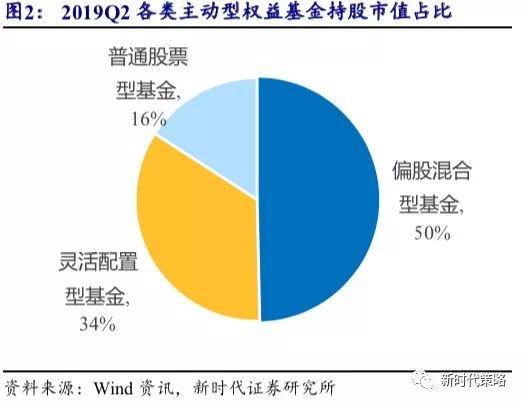

截至7月19日,主動型權益類公募基金(包括開放式普通股票型基金、開放式偏股混合型基金、開放式靈活配置型基金、封閉式普通股票型基金、封閉式偏股混合型基金、封閉式靈活配置型基金)2019年中報披露率為91.33%,其中普通股票型基金披露比率為96.53%,偏股混合型基金披露比率為91.81%,靈活配置型基金披露比率為88.29%。本報告以主動型權益類公募基金為樣本,對公募基金2019年中報權益持倉變化進行全方位梳理。下文所稱公募基金均指以上三類主動型權益類公募基金。

1.1、 基金倉位小幅回落

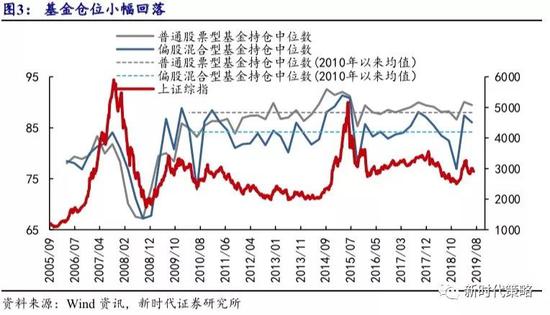

2019年二季度公募基金倉位小幅回落,仍位于歷史較高水平。從各類主動型基金持股比例中位數來看,2019Q2普通股票型基金持股比例為89.46%,相比2019Q1的90.07%小幅回落0.61個百分點;2019Q2偏股混合型基金持股比例為86.04%,相比2019Q1的87.44%回落1.40個百分點;2019Q2靈活配置型基金持股比例為75.17%,相比2019Q1的76.67%回落1.50個百分點。2010年以來普通股票型和偏股混合型基金各季度持股比例中位數的均值分別為87.98%和84.16%,當前持股水平仍位于均值之上。

1.2、 公募基金增配中小板、主板,減配創業板

二季度公募基金各板塊持倉占比中中小板、主板略升,創業板小幅下降。以上述主動型權益基金重倉股為樣本,截至2019年二季度公募基金對主板、創業板和中小板的持股占比分別為68.89%、12.65 %和18.46%,與2019年一季度相比主板、中小板分別提升0.03、0.39個百分點,創業板下降0.42個百分點。以各板塊自由流通市值占比為參考,公募基金分別超配中小板、創業板1.73和1.36個百分點,低配主板3.09個百分點,環比來看2019Q2中小板超配比例提升1.69個百分點,創業板超配比例回落1.12個百分點,主板低配比例擴大0.58個百分點。

以A股各板塊自由流通市值的占比為基準,一季度公募基金持倉仍超配中小創,低配主板。中小板和創業板一季度的超配比例分別為0.04%、2.48%,與2018年四季度相比,中小板超配比例下降3.16個百分點,創業板超配比例下降2.22個百分點;主板一季度低配比例為2.52%,較2018年四季度低配比例收窄5.39個百分點。

市值風格方面,公募基金重倉股集中200億以上市值區間。環比來看,2019年二季度公募基金減配50億以下及2000億以上市值個股,對中盤股的偏好提升。

全部A股口徑來看二季度公募基金重倉股中,市值小于50億、50-100億、100-200億、200-500億、500-2000億及2000億以上區間占比分別為1.26%、4.79%、8.60%、21.51%、31.56%和32.27%,200億以上重倉股占比達到85.35%。環比來看,2019年二季度2000億以上市值區間的個股市值占比較一季度回落2.55個百分點,持倉小于50億、50-100億、100-200億、200-500億及500-2000億市值區間的個股市值占比較2019年一季度分別回升0.16、0.83、0.25、0.03、1.28個百分點。二季度季度公募超配200億以上市值區間個股,其中500-2000億和2000億以上區間分別超配11.22和11.44個百分點。低配200億以下市值區間個股。其中50億以下和50-100億市值區間分別低配11.35和8.03個百分點。

為了剔除市值變動的影響,以各市值區間超低配比例變化為參考,分板塊來看,50億以下市值區間,二季度各板塊持倉占比環比均出現回落,其中中小板和創業板回落幅度較大,分別回落3.63和2.10個百分點;50-2000億市值區間主板、創業板及中小板持股占比均出現不同程度的回升;2000億以上市值區間各板塊持股占比分別均出現回落。

1.3、 公募基金加倉消費,減倉金融、成長

公募基金二季度繼續加倉中上游行業,減倉下游行業。二季度公募基金持倉市值占比中上、中、下游持倉占比依次為5.59%、11.56%和82.84%,環比2019年一季度分別上升0.28、上升0.14和下降0.42個百分點。上、中、下游超低配比例依次為-7.10%、-2.56%和9.57%,相比2019年一季度上游低配比例收窄0.59個百分點,中游低配比例收窄0.61個百分點,下游超配比例下降1.28個百分點。

|

|

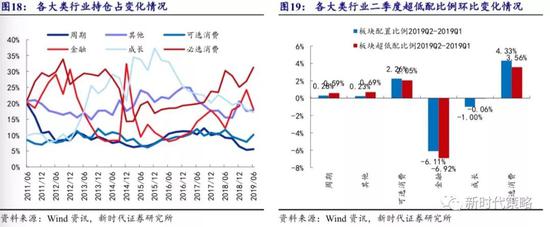

公募基金二季度加倉消費,減倉金融、成長板塊。分大類板塊來看,二季度公募基金在必選消費、可選消費、成長、金融、周期及其他的持股市值占比依次為31.31%、10.12%、17.06%、18.12%、5.59%和17.79%,與2019年一季度相比,環比變化依次為4.33、2.26、-1.00、-6.11、0.28和0.23個百分點,大幅增配必選消費和可選消費板塊,減配金融與成長板塊。相比各板塊自由流通市值占比,公募基金超配必選消費、可選消費和成長板塊,低配周期和金融板塊。二季度必選消費、可選消費和成長板塊的超配比例分別為16.52%、3.05%、0.03%,金融、周期低配比例分別為7.05%和7.10%。相比2019年一季度,必選消費、可選消費超配比例大幅提升,分別提升3.56和2.05個百分點,周期板塊提升0.58個百分點,金融、成長板塊分別下降6.92和0.06個百分點。

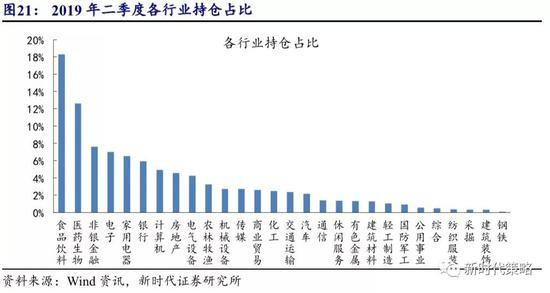

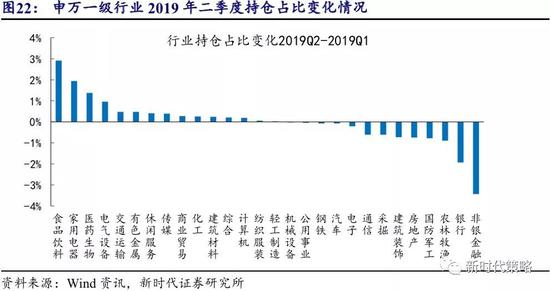

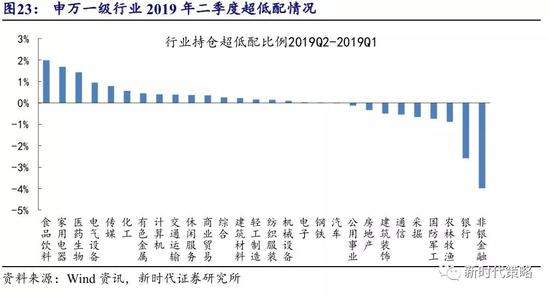

分行業來看,申萬一級行業中公募基金持倉占比前五的行業為食品飲料、醫藥生物、非銀金融、電子、家用電器,持倉占比依次為18.29%、12.64%、7.60%、7.02%、6.55%,合計占比為52.10%。與2018年一季度相比,2019年二季度公募基金持倉占比提升前五的行業為食品飲料、家用電器、醫藥生物、電氣設備、交通運輸,分別提升2.91、1.94、1.37、0.95、0.48個百分點,二季度公募基金持倉占比下降前五的行業為非銀、銀行、農林牧漁、軍工和地產,分別下降3.43、1.93、0.90、0.77、0.74個百分點。相比各行業自由流通市值占比,公募基金超配比例較高的行業為食品飲料、醫藥生物、家用電器、電子、商業貿易,分別超配11.75、5.16、3.19、1.47、0.94個百分點,低配比例較高的行業為銀行、公用事業、非銀、化工、建筑,分別低配4.25、3.01、2.86、2.55、2.51個百分點。二季度公募基金超低配比例比2019年一季度提升前五的行業為食品飲料、家用電器、醫藥生物、電氣設備、傳媒,分別提升1.98、1.68、1.43、0.94、0.78個百分點;下降前五的行業為非銀、銀行、農林牧漁、軍工、采掘,分別下降3.99、2.59、0.88、0.74、0.65個百分點。

新浪聲明:新浪網登載此文出于傳遞更多信息之目的,并不意味著贊同其觀點或證實其描述。文章內容僅供參考,不構成投資建議。投資者據此操作,風險自擔。

免責聲明:自媒體綜合提供的內容均源自自媒體,版權歸原作者所有,轉載請聯系原作者并獲許可。文章觀點僅代表作者本人,不代表新浪立場。若內容涉及投資建議,僅供參考勿作為投資依據。投資有風險,入市需謹慎。

責任編輯:常福強

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)