文/新浪財經意見領袖(微信公眾號kopleader)專欄作家 李奇霖

越在艱難的時候,越要保持信心。在度過這一段黎明前的黑暗后,我們相信會有一個更為健康的慢牛。

債市為何持續下跌?

債市為何持續下跌?十年期國債已經接近4%了,上一次相似的點位還是在3年前。市場在10月后仍然沒有停下調整的腳步。按照常理,我們依然要找找背后的原因,因為只有知道了背后的邏輯,我們才能知道未來應該怎么做。

總結來看,我們覺得在這一輪調整背后,有以下三個邏輯需要重點關注。

第一,市場仍存在一些潛在的利空,投資者的情緒和預期都很悲觀。

首先是監管趨嚴的預期一直沒有兌現。這一點在10月十九大召開后一直在不斷強化,上周的金融穩定發展委員會成立,更讓大家覺得監管政策已經在路上,不久后可能就會落地。

由于不了解或看不清監管未來的方向與力度如何,在某種程度上監管對于投資者而言成為了一個“黑箱子”。投資者會對這種未落地的政策帶來的不確定性抱有恐慌感,在操作上會異常謹慎。

其次是愈炒愈烈的通脹預期。海外布倫特原油價格連續突破55與60美元的關口,國內PPI連續處于高位,CPI超預期,且至少在未來半年時間里有走高的趨勢,有不少機構甚至表示未來中國會加息,進一步壓制了投資者做多的動力。

再次是對未來流動性改善的期望偏低。從央行最近的操作方式來看,“削峰填谷”的策略沒有發生絲毫的松動,對投資者來說,這種“穩健”的貨幣政策實際意味著流動性偏緊。

因為現在超儲率低,一旦有任何觸發資金面緊張的因素出現(如以往的繳稅),在防風險控杠桿政策下,央行盯住DR007來“填谷”的貨幣投放原則,就會使債券市場上最為活躍的廣義基金與證券自營很難受。而這兩者又恰恰是當前主導市場方向的主力盤。

最后是海外央行收緊與海外利率上行的預期。美聯儲12月加息已經是板上定釘的事,歐央行已經決定縮減QE進入貨幣政策正常化(緊縮)的進程,英央行也在通脹壓力下做出了10年以來的首次加息決議。

在貨幣緊縮與海外復蘇的共同作用下,大多數人認為海外利率繼續上行是一個確定的趨勢。不管未來海外利率的這種上行(也不管是否真的上行)對國內有多大的傳導力,投資者在選擇方向尤其是做多方向時,都會感覺芒刺在背。

圖表1: 布油連續上漲提升通脹預期,海外利率上行讓投資者無法安心

圖表1: 布油連續上漲提升通脹預期,海外利率上行讓投資者無法安心資料來源:wind聯訊證券

第二,投資者對基本面的反應在短期內已經鈍化。

盡管看起來當前市場有如此多的潛在利空壓頂,但我們在過去的十幾天時間內,確實是能看到基本面如我們在《分割的債券市場》中判斷的一樣,在邊際回落。

細數一下,11月中采PMI51.6,前值52.4;出口6.9%,前值8.1%,進口17.2%,前值18.6%;還有這兩天公布的金融數據與經濟數據,無一不在回落。

但對于基本面的這種邊際弱化,市場僅在當日有所反應(今日經濟數據公布后期貨更是出現了跳水),并沒有產生持續的影響,可見投資者對于基本面的變化在短期內已經出現了鈍化的跡象。甚至在某種程度上講,不超預期便會成為利空。

為什么呢?有兩個原因:一來是因為這種回落已經是老套路了,季末月后的4月、7月無一不是如此。投資者對此已經有了一定的適應力與慣性,一個老東西要再產生新的較強持續的邊際利好是很難的。

二來基本面回落的幅度并沒有特別大,不足以帶來太多的驚喜,對于未來的監管與貨幣都很難構成壓力。參考二季度和三季度,央行與監管層面對著各項經濟數據的邊際走弱,對防風險的政策仍然保持了相當足的定性。這對投資者未來的預期不能起到太大的作用。

圖表2: 經濟數據季末月后回落已是老套路,難再產生較強的持久利好影響

圖表2: 經濟數據季末月后回落已是老套路,難再產生較強的持久利好影響資料來源:wind聯訊證券

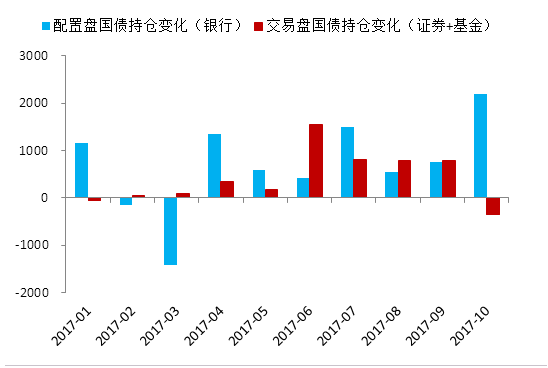

第三,市場結構扭曲,交易盤的主導地位沒有發生改變。

我們這里所說的主導地位,并不是說交易盤成為了現在債券市場持有規模最大的機構,從規模上看,銀行仍然是最大的債市參與者。我們的意思是說現在交易盤決定了未來市場的走勢方向。

配置盤不能說不存在,十月銀行增持了2194億的國債便是一個好的例證。但關鍵是配置盤的力量還不夠強(存款流失、地方債占用額度以及利率供給偏多),抵不住交易盤在悲觀預期下出于止損而引致的拋售壓力,或者說配置盤就是在觀望等待,采取了一種階梯式、慢節奏的拿籌方式,很難帶來趨勢性的力量。

圖表3: 配置盤有,但抵不住交易盤的拋盤壓力

圖表3: 配置盤有,但抵不住交易盤的拋盤壓力資料來源:wind聯訊證券

如果只是單純的有一系列的潛在利空預期和反應鈍化兩點,那么市場在一個半月左右的時間發生這么大的一個幅度調整,仍然讓人覺得匪夷所思。

但當這兩點配合上現有的交易盤為主導的市場結構,似乎更能讓人接受:情緒悲觀,對基本面利好反應鈍化,但稍有利空就會被放大,連續觸發止損線,連續拋售,弱的配置盤難以托底,利率連續快速上行。

3年后,再次站在即將破4的關口,我們很難確定利率的頂在哪個點位。因為這是在扭曲的市場結構下,交易盤情緒宣泄止損引發的調整。我們無法確切知道情緒的力量有多大,能持續多久,這是感性的力量。故而也難言抄底,這也是我們前期沒有預想到的。

目前我們能確定有三點:

1)單看基本面,現有的利率中樞是偏高的,市場的調整幅度有被情緒放大了的嫌疑。未來要扭轉悲觀情緒與利率上行的方向,需要強有力的利好消息提振,或是潛在利空落地或被證偽,形成新的預期差。

2)在一個玩預期的市場里,抓波段賺資本利得很難,如同雞肋。有交易能力的機構可以適度參與,嘗試埋伏左側,但主要策略建議仍以高票息+可轉債+ABS為主。

3)越在艱難的時候,越要保持信心。在度過這一段黎明前的黑暗后,我們相信會有一個更為健康的慢牛,參考股票市場,2015年去杠桿后,經過恢復期開始步入慢牛。

對債券慢牛,最重要的邏輯是我們不看好未來融資需求。除了房地產銷售對投資的傳導、行業集中度拉升對企業產能設備擴張的抑制、經濟去杠桿等因素外,另外一個我們能看到的是,現在政府更加注重防范債務風險與增長質量的態度。

最近兩天就發生了這樣一個事:包頭市由于財政收入難以支撐,被中央叫停了地鐵建設項目。在風險與質量被高度重視的政策背景下,基建投資的建設資金問題將成為重要的制約因素,未來很難維持高增速。

(本文作者介紹:聯訊證券董事總經理。)

責任編輯:賈韻航 SF174

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。