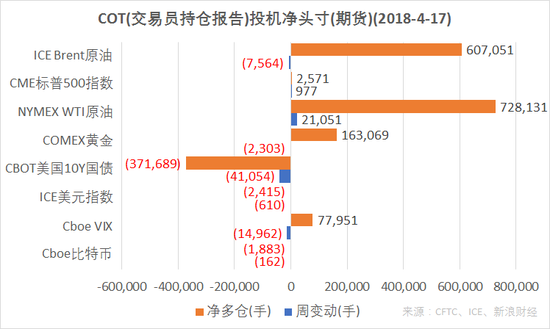

結合CFTC、ICE的交易員持倉報告(COT),截至4月17日,NYMEX WTI原油、CME標普500指數期貨投機凈多倉增加,ICE Brent原油、Cboe VIX指數、COMEX黃金期貨投機凈多倉減少,ICE美元指數期貨、CBOT美國10Y國債、Cboe比特幣期貨凈空倉增加。(圖片來源:CFTC,ICE,新浪財經)

結合CFTC、ICE的交易員持倉報告(COT),截至4月17日,NYMEX WTI原油、CME標普500指數期貨投機凈多倉增加,ICE Brent原油、Cboe VIX指數、COMEX黃金期貨投機凈多倉減少,ICE美元指數期貨、CBOT美國10Y國債、Cboe比特幣期貨凈空倉增加。(圖片來源:CFTC,ICE,新浪財經)截止4月17日,ICE Brent原油期貨(BNO)投機凈多倉(以下簡稱“凈多倉”)為607,051手,凈多倉周變動減少7,564手。

NYMEX WTI原油期貨(USO)凈多倉為728,131手,凈多倉周變動增加21,051手。

本周油價繼續上漲。全球基準布倫特原油期貨(BNO)價格收于74.06美元/桶,周上漲2.04%。WTI原油期貨(USL)價格收于68.06美元/桶,周上漲1%。

美國能源信息署(EIA)報告稱,截至4月13日當周,美國原油庫存減少110萬桶,此前分析師平均預期將增加62.5萬桶。周五,油服公司貝克休斯(BHGE)公布的美國周度活躍原油鉆井設備數量增加5臺,總數量為820臺。

路透社周三報道稱,目前世界最大的原油出口國沙特阿拉伯樂于看到油價升至每桶80美元/桶甚至100美元/桶。

當地時間周五,美國總統特朗普發推稱,“看起來OPEC又在故技重施。各處石油產量創下新高,海上油輪滿載,石油價格卻‘人為地’非常高!這沒有好處,并且不會被接受。”

OPEC秘書長穆罕默德-巴爾金都(Mohammed Barkindo)對此作出了反駁,他表示該組織并未尋求人為地推動原油價格上漲。

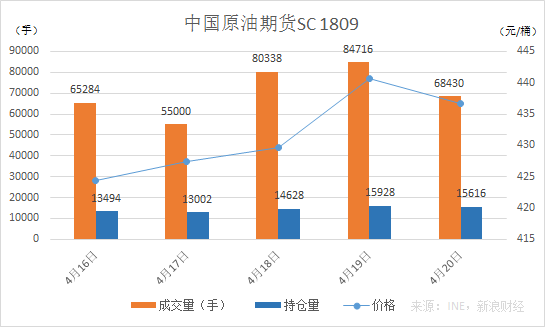

中國原油期貨主力合約SC1809周上漲2.27%,報436.7元/桶。全周成交量共計353,768手,周五收盤持倉量為15,616手。

中國原油期貨SC1809合約(來源:INE、新浪財經)

中國原油期貨SC1809合約(來源:INE、新浪財經)WTI原油期貨合約每手為1000美式桶。

COMEX黃金期貨(GLD)凈多倉為163,069手,周變動減少2,303手。金價周下跌0.82%,收于1337.6美元/盎司,本周市場風險偏好回落。

上周焦點敘利亞危機,本周并未出現明顯惡化。

朝鮮局勢迎來轉機。朝中社21日報道,朝鮮最高領導人金正恩宣布,朝鮮將從21日開始,不再進行任何核試驗和洲際彈道導彈發射,廢棄朝鮮北部核試驗場。只要朝鮮不受核威脅挑釁,朝鮮絕對不使用核武器,不泄露核武器和核技術。

朝鮮還稱,將集中全部力量發展經濟,提高人民生活水平。朝鮮將與周邊國家和國際社會積極展開緊密聯系和對話。

COMEX黃金期貨合約每手為100金衡盎司。

ICE美元指數期貨(DXY)(UUP)凈多倉周變動減少610手,本周凈空倉為2,415手。美元指數本周上漲0.59%。截至本周五,兌六種主要貨幣的貿易加權美元指數報90.33。

歐元(FXE)、英鎊(FXB)分別下跌0.34%和1.68%。

ICE美元指數期貨合約每手價值為美元指數DXY*1000美元。

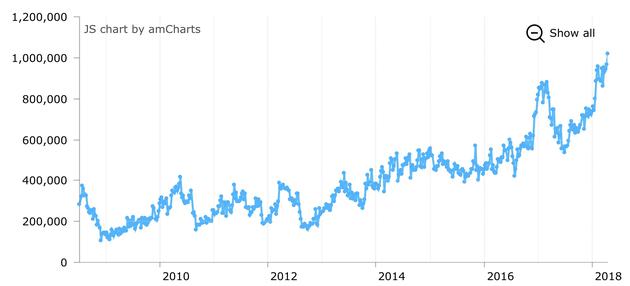

CBOT美國10Y國債期貨(IEF)(TLT)本周投機凈空倉為371,689手,凈多倉周變動增加41,054手。

截止4月17日,CBOT美國10Y國債期貨投機空倉持倉達1,019,443手,顯示出市場對國債看法并不樂觀。本周美國國債市場走勢也與之相符。

截至4月17日,CBOT美國10Y國債期貨投機空倉超過100萬手,達到有記錄以來的最高值(來源:CFTC、Tradingster、新浪財經整理)

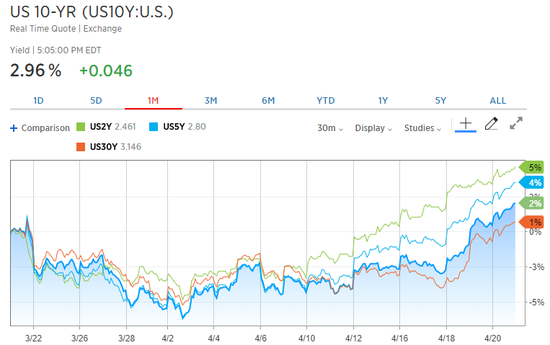

截至4月17日,CBOT美國10Y國債期貨投機空倉超過100萬手,達到有記錄以來的最高值(來源:CFTC、Tradingster、新浪財經整理)美國國債收益率本周快速上行。美國10年期國債收益率(IEF)(TLT)報2.96%,升至四年多來新高,本周升幅為4.78%。美國2Y國債(SHY)收益率達到2.461%的近十年高點,周升幅為4.24%。本周其他主要國家,如歐、日等發達市場利率也呈現上揚。

美國2Y、5Y、10Y、30Y國債收益率最近一個月走勢圖(來源:CNBC、新浪財經整理)

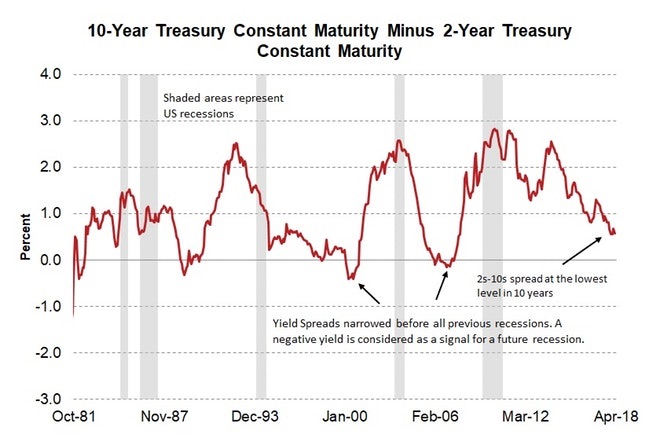

美國2Y、5Y、10Y、30Y國債收益率最近一個月走勢圖(來源:CNBC、新浪財經整理) 4月19日,美國10Y-2Y國債收益率利差為48BP。4月16日,該利差達到金融危機以來最低讀數44BP。(來源:YCharts、新浪財經整理)

4月19日,美國10Y-2Y國債收益率利差為48BP。4月16日,該利差達到金融危機以來最低讀數44BP。(來源:YCharts、新浪財經整理) 投資者之所以擔心美國10Y-2Y國債收益率利差的持續收窄,是因為歷史上這較大概率地跟隨著經濟衰退。如圖,最近兩次衰退都發生于利差為負的低谷之后。注:灰色區間代表衰退期(來源:Fred、新浪財經整理)

投資者之所以擔心美國10Y-2Y國債收益率利差的持續收窄,是因為歷史上這較大概率地跟隨著經濟衰退。如圖,最近兩次衰退都發生于利差為負的低谷之后。注:灰色區間代表衰退期(來源:Fred、新浪財經整理)DoubleLine Capital首席投資官、有“新債王”之稱的岡拉克(Jeffrey Gundlach)曾表示,“如果10年期國債收益率開始加速升破3%,那么標普500指數全年下跌幾乎板上釘釘。”此前岡拉克多次提示債券熊市將要到來,并將對股市產生不利影響。點擊了解。

美國10Y國債期貨合約每手面值為100,000美元。

Cboe(CBOE)VIX指數期貨(VXX)凈多倉為77,951手,凈多倉周變動減少14,962手。VIX指數期貨投機空倉增加11.5%。

本周VIX指數跌3%,讀數至16.88。

Cboe標普500波動率指數期貨合約每手價值為VIX指數*1000美元。

CME標普500指數期貨(SPY)凈多倉周變動增加977手,凈多倉為2,571手,凈多倉較上周增加61%。投機空倉減少17.6%。

美股三大股指1月26日以來走勢(收盤線)(來源:新浪財經)

本周標普500指數上漲0.53%。據“ETF精選”數據,標普500成分股組成的板塊本周多數上漲。能源(XLE)、可選消費(XLY)分別上漲2.65%和1.7%。必須消費品(XLP)大跌3.96%,板塊權重股寶潔(PG)、菲利普莫里斯(PM)等公司跌幅較大。科技(XLK)板塊下跌0.21%,權重股蘋果(AAPL)大跌5.1%(權重超14%),微軟(MSFT)上漲2%(權重約12%)。

CME標普500指數期貨合約每手價值為標普500指數*1000美元。

Cboe比特幣期貨(XBT)凈多倉為-1,883手,凈多倉周變動減少162手。

比特幣最近兩日大漲。Bitstamp交易所數據,北京時間4月21日10:30,比特幣現貨價格(BTC)報8846美元。上周這一時點報價在8000美元附近。

Cboe比特幣期貨每手合約對應1個比特幣。

編者注:美國商品期貨委員會( U.S. Commodity Futures Trading Commission,簡稱CFTC)是美國期貨及衍生品市場的監管機構。

期貨及衍生品持倉報告(The Commitments of Traders,簡稱COT)由CFTC公布,逢周五發布(遇節日會順延至下一個交易日),數據截至當周二。該系列報告涵蓋NYMEX、COMEX、ICE、CBOT、Cboe等交易所交易的期貨、期權、互換等衍生品。

CFTC的“Lagacy Report”將交易員持倉分為“可報告持倉”(Reportable Positions)、“非可報告持倉”(Nonreportable Positions)。前者又分為“商業”(Commercial)、“非商業”(Non-Commercial)持倉,而“非商業”常被視作投機者。

通常,投資者更關心“可報告持倉”中的“非商業”部分里的凈多倉(Net Positions)。這個指標是由“非商業”持倉中多倉(Long)減去空倉(Short)得到,投資者關心該值的周度變化。研究者如果將這些數據拉到更長時間窗口去考察,也可以在一定程度識別出該品種投機力量的變化趨勢。

按照CFTC的定義,“商業”是指涉及到大宗商品的生產、加工或銷售的實體。“非商業”則通常指參與“投機”(speculative)的交易商,當中包含對沖基金等資產管理公司。

需要注意的是,ICE網站提供的COT,是不同于上述“Lagacy Report”的另一種統計口徑,它將“可報告持倉”劃分為四類,分別是:Dealer Intermediary(經紀商)、Asset Manager/Institutional(資產管理公司/機構)、Leveraged Funds(杠桿基金),及Other Reportables(其他可報告)。通常,“Asset Manager/Institutional”被視為投機者。ICE Brent原油期貨投機凈多倉采用這一口徑數據。

除非特別說明,《線索Clues》引用的數據是COT系列報告中“僅期貨”(Futures Only)部分,即不含期權等其它衍生品。這也是主流財經數據提供應商常用的報告口徑。

(線索Clues / 李濤)

往期回顧:

截至4月10日,交易員持倉報告:投機倉位小幅變動 市場趨于謹慎

本期周評:

編輯精選:

責任編輯:李濤

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)