核心資產等于抽煙喝酒、吃醋、蘸醬油?近兩月風頭生變,對比全球77股,A股核心資產抱團面臨挑戰

時謙 券商中國

已經過去的一周,也是雷聲滾滾的一周。

先是連續有上市公司實控人被抓,周末還不忘加上康得新造假退市這塊大料。這樣只會導致一種結果,資金會進一步向優質資產、向國企傾斜。那么,我們的優質資產又是什么呢?

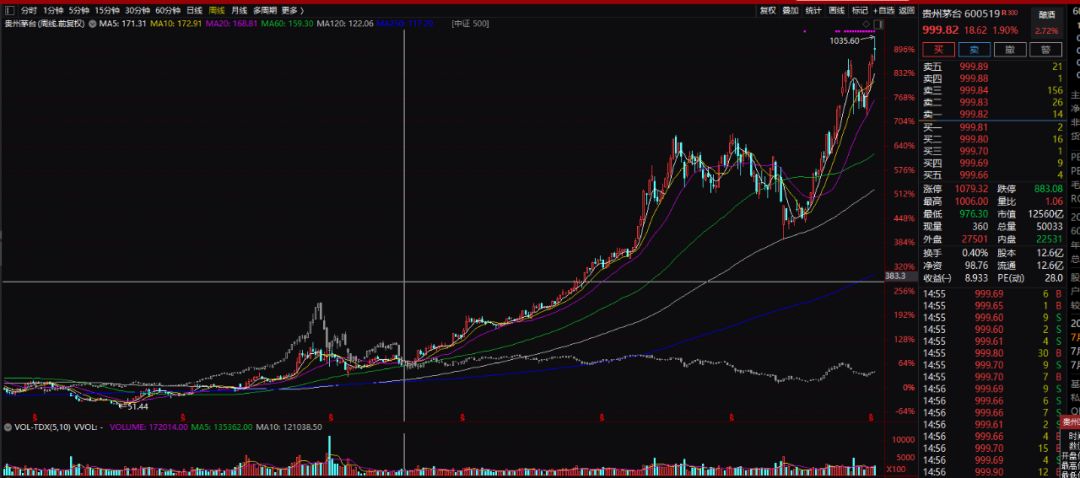

除了大雷之外,上周刷屏的還有貴州茅臺破千,中煙香港暴漲和海底撈創歷史新高。一時間,有人創作段子:中國的核心資產就是抽煙、唱酒、吃火鍋。其實,這也許只是活躍氣氛罷了,市場上的多頭氣氛實在是太弱,漲來漲去就是那幾只大股票,其他大多數中小盤股并沒有什么賺錢效應。

不過,也不能說中國的核心資產就是抽煙、唱酒、吃火鍋。如果統計一下數據就會發現,在貿易爭端惡化的近兩個月中,A股漲幅最大的個股并不是貴州茅臺,而是海螺水泥。漲幅排在貴州茅臺前面的還有伊利股份、中國平安、招商銀行和中國神華。不過,這段時間下跌的個股約有三分之二,也就是說的確是這些大股票支撐著股市。

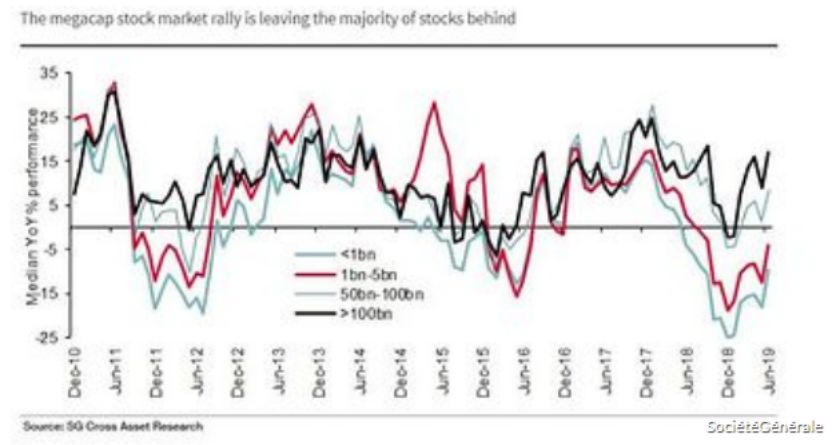

從全球范圍內來看,這一特征也特別明顯。法國興業銀行(SociétéGénérale)定量研究主管安德魯?拉索恩(Andrew Lapthorne)在最近的一份研究報告中指出,在摩根士丹利資本國際全球指數的近1700名成分股中,77家超市集團(市值超過1000億美元)的股票正在向前發展,支撐著全球股市。而那些低于10億美元市值的小股票不少還在殺跌。

不過,這種“抱團”的狀態并非沒有裂縫。上周已經籌碼松動的跡象出現。而以貴州茅臺等白酒為核心的消費板塊持續處于超配狀態。招商證券的統計,這種狀態至少持續有10個季度時間;此外,部分白馬股估值已經過高,未來一定出現業績證偽的現象,會出現踩踏風險;從北上資金的數據來看,不少核心資產的籌碼都被外資鎖定,而近期美聯儲降息預期減弱,外圍市場出現“預期差”,這是否會導致股市調整,進而引發外資流出的現象,也是市場正在審視的地方。

“茅臺”不止,股市難牛

(這個小標題,可能引起持有茅臺股人的重度不適,建議跳過。)

取這么一個小標題,可能要得罪人。但事實就是如此,而且不止一次出現,背后亦有著深刻的邏輯和博弈。

最近一次是從2016年開始的,那時的市場經歷熔斷之后開始反彈。慢慢地,市場演繹出了兩根主線:一是供給側改革帶動的傳統產業,二是以貴州茅臺的50板塊(包括不在50成分之列的消費類白馬股)。但傳統產業的持續性顯然是比不過上證50等大白馬,在經過近一年的反彈之后,這類股票基本上都開始了調整。但大白馬僅僅經過小調整又迎來了資金追捧。然而,就在這么一段時間里,無論是主板還是創業板,都沒有太大的作為。

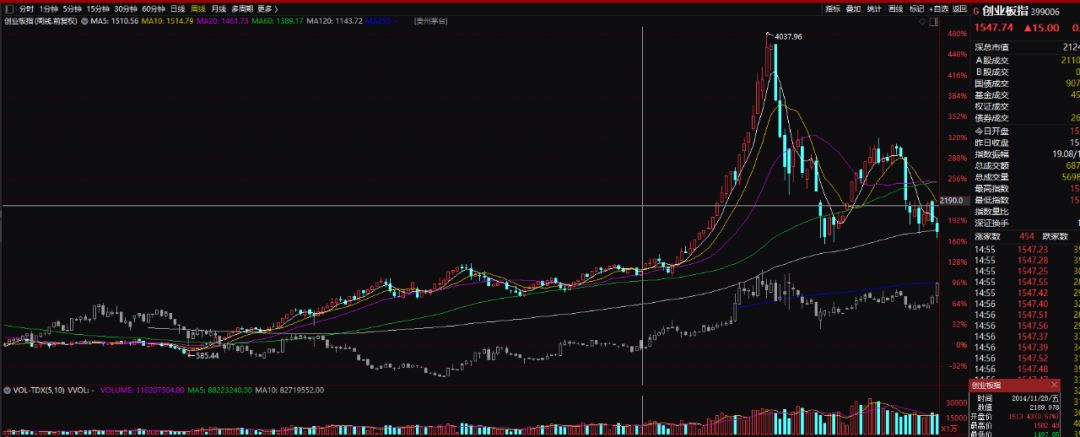

其中,創業板的表現更為慘淡一些。

這種情況其實也在2010-2012年的行情中出現過。當時,貴州茅臺從2010年中上漲到2012年7月,漲幅超過兩倍。在此期間,有持續性的行情亦只有稀土。創業板在上市之后一路下行,到2012年底的時候,該指數僅僅只有585點。而在以貴州茅臺為首的白酒隕落之后,以創業板為首的中小盤股才迎來一波真正的超級大牛市。

這背后其實是產業和博弈的邏輯。從2012年下半年開始,微信還始真正流行,移動互聯慢慢開始有了熱度,進而是TMT的爆發。移動互聯產業的蓬勃發展帶動了資本市場中小盤股的繁榮,而在此期間,貴州茅臺等消費股則走勢相對比較“低調”。

來到2016年之后,移動互聯開始退潮,而此時市場興起了一種打新的盈利模式,以50成分為首的個股被大規模打新資金超配,使得貴州茅臺、中國平安等大型藍籌股再度受到追捧。這一模式延續到2018年中,因資管新規的出現,打新資金存在贖回壓力,白馬股再現回調行情。直到今年1月份,贖回完成之后,50指數才再度抬頭。但此時,中小盤股票雖然存在輪翻脈沖的行情,但缺乏產業背景的支撐,故出現了“市場盈利模式單一,缺少持續性”等不利特征,再加上不斷有上市公司爆雷,白馬股成了博弈之后的一個最優選擇。

隨著科創板打新的興起,白馬股再度成為主流資金超配對象。

全世界都這樣

上述A股的結構化特征亦可能跟經濟形勢有關。在沒有新興產業支撐的情況下,全球經濟前景并不明朗,亦可以說處于相對較差的地步。目前中小盤上市公司缺乏增長的動能,而大型股票的抗風險能力相對較強。從全世界的股票結構來看,亦表現出類似的特征。

法國興業銀行(SociétéGénérale)定量研究主管安德魯?拉索恩(Andrew Lapthorne)在最近的一份研究報告中指出,在摩根士丹利資本國際全球指數(MSCI)的近1700名成分股中,超市集團(市值超過1000億美元)正在向前發展,而那些在低于50億美元的市值范圍仍在努力彌補去年的損失。

這個1000億投資組合中的數字更為顯著,僅77家公司,占全球市值的27%。市場價值不到10億美元的公司超過11000家,該集團的中位數公司今年到目前為止,其價值已下跌近10%。

來自wind的數據亦顯示,今年以來,MSCI全球指數上漲16.2%,而漲幅排在他前面有很多是“大家伙”。

近期以來,全球經濟出現了放緩的跡象。美國期限國債處于持續倒掛狀態,而歐洲發達國家的國債亦出現了全面轉負的狀態。這種情況與2008年有些類似。或許表明,債券投資者正在為未來更艱難的時期做準備。在這種情況下,只有少數幾家擁有全球規模和影響力的巨型公司能夠提供支持,也只有他們能在日益加劇的貿易緊張局勢和需求疲軟的情況下,還能保持銷售和利潤增長。

“抱團裂縫”可能也將出現

那么,抱團是不是就可以一直抱下去,永遠都不會打破這種格局。如果從歷史來看,顯然也不是這樣。即使成熟如美國的資本市場,也曾出現一浪又一浪的泡沫,比如1990年代的網絡股泡沫,更早之前的“漂亮50”泡沫。也許這類“抱團股”不會出現很大幅度的調整,但總會有一段低潮期。那么,目前處于什么狀態呢?

上周有兩個交易日,恒順醋業、白云機場、中國國旅、絕味食品等部分消費股和白馬股出現高位調整,其中白云機場兩天大跌逾10%,恒順醋業、中國國旅兩日大跌逾8%,而白酒龍頭五糧液和貴州茅臺兩日跌幅約4%,顯示有部分資金開始出逃。

從估值角度來看,中泰證券的數據顯示,對于 2019 年基金一季報公布的前十大重倉股,截至6月28日,報告期內這些股票估值均有明顯上升,其中,五糧液(000858.SZ)、伊利股份(600887.SH)、招商銀行(600036.SH)、長春高新(000661.SZ)的 PE(TTM) 估值均處于三年以來 80%以上分位數的水平。同時,從PB 角度看,前十大重倉股中,貴州茅臺(600519.SH)、 五糧液(000858.SZ)、招商銀行(600036.SH)、長春高新(000661.SZ)PB值依然處于三年來的歷史較高水平。7月份以來,這些個股仍有持續上漲表現,估值水平應該更高。

高估值意味著這些個股可能持續處于超配狀態。來自招商證券的統計數據則顯示,持續加倉并持有一個板塊接近至超過 30%,視為“抱團”。2006 年至今的 13 個年頭中,類似的情況發生過四次,分別是:

2007Q1-2010Q1抱團金融,持續 13 個季度;

2009Q3-2012Q3第一次消費抱團,持續13個季度;

2013Q1-2016Q1 抱團信息科技,持續 13 個季度;

2016Q1至當前,第二次消費抱團 已經持續了 13 個季度。但如果從 2017Q1算正式開始抱團,目前只持續了10個季度。

從北上資金的數據來看,不少核心資產的籌碼都被外資鎖定,而外資受外圍波動影響比較大。周五公布的美國就業數據遠超預期,導致美聯儲降息預期降低,美股也因此出現調整。若按西方經濟學 “老祖宗”之一的亨利·桑頓(Henry Santon)的理論,當市場處于充分就業狀態時,就不應該再多發貨幣。也就是說,美國可能并不需要利用降息來刺激經濟。當然,也有研究機構表示,即使就業充分,美國也應該降息。但無論如何,這個“預期差”已經出現,接下來就要看市場表現了。如果外圍市場出現調整,A股核心資產抱團裂縫就可能出現。

從結構邏輯來看,如果海通證券的預期沒錯的話,成長性企業的機會應該在醞釀當中。海通證券預計,A 股凈利潤同比19Q3 見底,ROE于19Q4 見底:一是從周期因素看,庫存周期和盈利周期三年一輪回,政策出臺傳導到實體經濟存在5-9 個月時滯;二是從結構因素看,新時代產業結構升級,這時經濟平、盈利上。而中泰證券的研報顯示,擅長成長風格的基金超配成長意愿可能在增強。

值得注意的是,科創板的開啟有可能會成為扭轉上述格局的契機。科創板上市之后,一是可以帶動科技股的估值,二是科創企業融到資金之后,可能對相關產業的發展構成積極正面的反饋。

新浪聲明:新浪網登載此文出于傳遞更多信息之目的,并不意味著贊同其觀點或證實其描述。文章內容僅供參考,不構成投資建議。投資者據此操作,風險自擔。責任編輯:常福強

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)