個(gè)人養(yǎng)老投資新時(shí)代,40家養(yǎng)老目標(biāo)基金PK,你會(huì)選擇哪一家?【尋2019基金業(yè)引領(lǐng)者】

摘要:我們大膽的預(yù)測(cè)中國資本市場(chǎng)是普通人改變命運(yùn)的第八個(gè)機(jī)會(huì)。大家一聽就覺得這個(gè)講的很過癮。但是我們做投資研究,千萬不能隨便吹牛。因?yàn)槲乙郧耙苍?jīng)吹過牛,當(dāng)時(shí)是在07年預(yù)測(cè)中國股市可以漲到1萬點(diǎn),后來過了十年,股市還是只有三千點(diǎn)。所以如果想在這一行里面混的久,就不能瞎吹牛,因?yàn)闅v史是會(huì)證明一切的。

《不走老路,股債雙牛》(海通姜超3月19日于海通證券研究所總量研究會(huì)議)

《不走老路,股債雙牛》

(海通姜超3月19日于海通證券研究所總量研究會(huì)議)

非常榮幸跟大家分享一下我們對(duì)中國經(jīng)濟(jì)和資本市場(chǎng)的未來觀點(diǎn)。我們報(bào)告名字叫:不走老路,股債雙牛。

一方面,我們認(rèn)為債券牛市還會(huì)繼續(xù),雖然大家做債券投資的可能覺得今年沒什么意思,但是我們認(rèn)為債券市場(chǎng)應(yīng)該不會(huì)大跌,應(yīng)該還是在低利率時(shí)代。另一方面,我們認(rèn)為股市應(yīng)該是一輪大牛市的起點(diǎn)。雖然說目前漲的不少,我和大家開玩笑說大家既要耐得住寂寞,也要忍得住繁華,好不容易漲一漲,千萬不要把籌碼放棄了。我們認(rèn)為股市未來依然充滿希望。

1.過去房市領(lǐng)漲、舉債刺激需求

今天我跟大家分享四個(gè)方面的觀點(diǎn),第一個(gè)就是如何理解大類資產(chǎn)配置的變化。現(xiàn)在股市確實(shí)漲了不少,基于以往的邏輯,目前很多人已經(jīng)開始覺得股市應(yīng)該見好就收,落袋為安。因?yàn)樵谶^去的十年,每一次股市上漲以后大家如果不及時(shí)抽身而退,最終就會(huì)賠回去。所以股市給大家印象是不太好。買房則是另外一個(gè)故事,過去十年只要買房,在家里都會(huì)有地位,因?yàn)樗侨松A家的標(biāo)志。07年如果一個(gè)人選擇買房子,另一個(gè)人選擇買股票,那么人生就分叉了,而且再也沒有合攏過。所以在經(jīng)過了10年的市場(chǎng)教育之后,大家對(duì)房市上漲已經(jīng)形成了一種信仰,對(duì)股市上漲其實(shí)心里充滿了問號(hào)。

如果我們看一下歷史,可以發(fā)現(xiàn)在美國的1979年,其實(shí)也發(fā)生過類似的現(xiàn)象。當(dāng)時(shí)美國人就跟現(xiàn)在中國的普通老百姓一樣,大家心里也對(duì)房市充滿了信心,對(duì)股市沒有信心。當(dāng)時(shí)美國人寫了一篇非常著名的文章來論證買股票沒希望,題目是《股市已死》,里面列舉的理由包括買房才能抗通脹,買股票跑不贏通脹,即便買貨幣基金也可以輕松跑贏股市。

還有一條理由特別搞笑,叫做股市里面沒有年輕人。這句話我以前沒感受,直到我在幾周以前去營(yíng)業(yè)部給散戶路演,當(dāng)時(shí)會(huì)場(chǎng)坐滿了人,營(yíng)業(yè)部老總熱淚盈眶,跟我說好久沒有見過這么多人。但我仔細(xì)一看,感覺一半都是老頭老太太,還有杵著拐杖過來的。中國的股民也已經(jīng)老了,經(jīng)過十年的風(fēng)險(xiǎn)教育之后,大家發(fā)現(xiàn)每一次買房都是對(duì)家里做貢獻(xiàn),每一次炒股就是敗家,所以十年下來大家已經(jīng)不相信股市,都迷信房市了。年輕人都搶著做房奴,中國人買房的年齡幾乎是全世界最年輕的,20多歲就搶著去買房,而剩下的股民基本上都是中老年人。其實(shí)這跟美國當(dāng)時(shí)一模一樣,美國老百姓當(dāng)時(shí)也是對(duì)房子有謎一樣的信仰,對(duì)股市是發(fā)自內(nèi)心的鄙視。

但是這個(gè)預(yù)測(cè)后來全錯(cuò)了。從美國的80年開始,股市是一輪超級(jí)大牛市,到目前為止股市的漲幅是25倍,房子一共就漲了大概5倍。如果算年均漲幅,那么過去的40年股市平均每年的回報(bào)率是8.3%。8.3%是一個(gè)指數(shù)回報(bào),沒有算股息率,加進(jìn)去股息以后,每年回報(bào)率大約10%。我相信大家做投資做了很長(zhǎng)時(shí)間,應(yīng)該能體會(huì)到如果每年能賺10%是一件多么幸福的事情,做夢(mèng)都想實(shí)現(xiàn)這個(gè)目標(biāo),美國人過去40年做股票每年就是10%的回報(bào)。但如果你去買房,買房大概每年是4%的回報(bào)率,關(guān)鍵這個(gè)回報(bào)是跑輸現(xiàn)金的,當(dāng)然這個(gè)現(xiàn)金不是說把錢放在家里,而是買成類似于余額寶這樣的貨幣基金,貨幣基金在美國過去40年也是每年5%左右的回報(bào)率。也就是說,過去40年在美國買房是非常敗家的行為,而買股票才是人生贏家。

因此,買房和買股票的資產(chǎn)配置選擇在美國的1980年前后換了一個(gè)位置,之前二十年買房就是人生贏家,之后40年買股票才是人生贏家。這個(gè)變化對(duì)我們而言很重要,因?yàn)樗嬖V我們歷史不是簡(jiǎn)單的重復(fù),過去10年在中國只要買房就能賺錢,所以很多人就形成了信仰買房就能賺錢,但其實(shí)歷史往往會(huì)跟我們開一個(gè)很大的玩笑,把贏家變成輸家,把輸家變成贏家。

所以,我們一定要去思考,為什么在80年前后美國的房市跟股市發(fā)生了一個(gè)180度的大轉(zhuǎn)變?我們?nèi)ネ顿Y任何一個(gè)資產(chǎn),其實(shí)都要關(guān)注兩個(gè)最基本的屬性:第一個(gè)是這個(gè)資產(chǎn)能提供的收益,股票有盈利,房子有租金;第二個(gè)是這個(gè)資產(chǎn)的估值水平,股票有市盈率,房子有售租比、也就是房?jī)r(jià)和租金的比值。

從盈利和估值這兩個(gè)維度來復(fù)盤美國房市和股市的過去60年,并且把80年作為一個(gè)分界線,分成前后兩個(gè)時(shí)期。我們可以發(fā)現(xiàn)在任何一個(gè)時(shí)期,股市的盈利從來沒有跑輸過,股市不漲從來不是因?yàn)槠髽I(yè)沒有賺錢,關(guān)鍵其實(shí)在于估值的變化。在80年代之前的20年,美國的房子估值提升了30%,股市的估值跌掉了60%,所以同樣是3倍收益增長(zhǎng),房市那邊是3倍的租金漲幅乘以1.3倍估值提升,一共漲了四倍。股市那邊是3倍的盈利漲幅乘以0.4倍估值,等于20年沒漲。所以,其實(shí)股市不漲不是因?yàn)槠髽I(yè)沒有賺錢,關(guān)鍵是股市估值跌沒了。

但是在80年代以后,這個(gè)現(xiàn)象就全變了。我們看到無論是估值還是盈利,股市全都遠(yuǎn)遠(yuǎn)跑贏了房市。股市的估值從8倍回到20倍,光估值就漲了2.5倍。另外,在盈利這一塊,股市的盈利漲幅是10倍,而租金大概漲了5倍。所以在房市這一塊,是5倍的租金乘以1倍的估值,一共是5倍漲幅。而在股市這一塊,是10倍盈利乘以2.5倍估值,一共是漲了25倍。

那么為什么在80年以后,美國股市的估值和盈利全都跑贏了。80年到底發(fā)生了什么事情呢?

80年最大的變化是里根宣布競(jìng)選美國的總統(tǒng)。作為90后或者00后,大家可能對(duì)里根不熟悉,但是相信大家都對(duì)特朗普很熟悉。而特朗普的所有行為,其實(shí)都是在模仿里根。比如特朗普的競(jìng)選口號(hào)“讓美國再次偉大”,這是里根的原話。里根在任上發(fā)動(dòng)了日美貿(mào)易戰(zhàn),特朗普也把它照搬過來。特朗普的主要政策是減稅,而這也是里根的原創(chuàng)。因此,大家公認(rèn)里根是美國戰(zhàn)后最為偉大的總統(tǒng)。

既然里根是美國戰(zhàn)后最偉大的總統(tǒng),那么美國在戰(zhàn)爭(zhēng)時(shí)期還有另外一位偉大的總統(tǒng),那就是羅斯福。羅斯福和里根是美國過去100年的雙子星,所以我們要去理解里根,就離不開羅斯福的鋪墊。

羅斯福是1933年出任美國總統(tǒng),背景是29年發(fā)生了大蕭條,大蕭條發(fā)生以后,當(dāng)時(shí)美國經(jīng)濟(jì)突然之間一半都沒有了,而且不光是美國,歐洲也是一樣,全球經(jīng)濟(jì)突然之間消滅一半。所以大家開始打仗,開始搶殖民地,都想去搶需求,直到后來出來了一位偉大的經(jīng)濟(jì)學(xué)家凱恩斯。

1936年凱恩斯寫了一篇報(bào)告,告訴大家其實(shí)不用打仗,只要政府出來挖坑,就好比上海有一條著名的浦東大道,從我來上海以后的10多年好像一直在挖坑,挖了又填、填了又挖,而且哪怕這個(gè)坑沒有任何的價(jià)值,只要通過挖坑這個(gè)行為可以給大家去發(fā)工資,就可以把經(jīng)濟(jì)拉起來。而羅斯福新政的核心就是凱恩斯主義,就是政府出面刺激經(jīng)濟(jì)。靠著刺激需求,美國經(jīng)濟(jì)成功地走出了大蕭條,而凱恩斯主義也成為二戰(zhàn)以后大家屢試不爽的法寶。

但是到70年代,刺激這一招突然沒有用了,所有的刺激沒有帶來任何的增長(zhǎng),全都是通脹,從而產(chǎn)生了滯脹,滯就是停滯、脹就是通脹,也就是物價(jià)很高,唯獨(dú)沒有增長(zhǎng)。由于滯脹,貨幣增速很高,商品價(jià)格大漲,房?jī)r(jià)也大漲,唯獨(dú)經(jīng)濟(jì)不漲,股市二十年不漲。

正是在滯脹的泥潭中,里根在1980年出來競(jìng)選美國總統(tǒng)。他說其實(shí)我們的經(jīng)濟(jì)生了病,但是我們的藥方開錯(cuò)了。我們可以打個(gè)比方來理解里根的思想,經(jīng)濟(jì)的問題是產(chǎn)能過剩、很多東西沒人買,這就好比一個(gè)人不想吃東西,過去我們的做法是不停給這個(gè)人發(fā)錢,想著各種法子逼他去吃。但里根說關(guān)鍵不是錢的問題,而是東西不好吃,如果規(guī)定這個(gè)人每天只能吃同一種盒飯、而且要連續(xù)吃十年,估計(jì)他吃了十天就不想再吃了,你給他發(fā)多少錢他都不想吃,因?yàn)槌远嗔艘呀?jīng)惡心了。但如果我們每天換優(yōu)秀的廚師,給這個(gè)人每天吃各種山珍海味,那么他肯定是吃了還想吃。所以關(guān)鍵不是給他發(fā)錢,逼著他去吃盒飯,而是要把飯做得好吃一點(diǎn),這樣大家就會(huì)吃了還想吃。

所以,經(jīng)濟(jì)出現(xiàn)問題的關(guān)鍵不是因?yàn)闆]有需求,而是因?yàn)楣┙o太垃圾了。所以他給了一個(gè)全新的藥方,也就是所謂的供給學(xué)派改革,從供給來解決經(jīng)濟(jì)的問題,他的核心思想是兩大招:第一招,不要再去刺激需求,不再去超發(fā)貨幣,他支持當(dāng)時(shí)央行行長(zhǎng)沃克爾的貨幣緊縮政策;第二招,通過減稅來改善經(jīng)濟(jì)供給。這兩個(gè)政策一起改變了美國經(jīng)濟(jì),以及美國的股市和房市的表現(xiàn)。

里根帶來的第一個(gè)變化,是80年之后美國的貨幣增速發(fā)生了永久性的下降。在里根之前的1970年代,美國的廣義貨幣增速高達(dá)10%,而在80年代之后,美國的貨幣增速平均只有6%,貨幣增速幾乎下降了一半。而與貨幣增速下降同時(shí)發(fā)生的,是美國的利率水平也發(fā)生了永久性的下降,在70年代美國的國債利率高達(dá)10%,而在80年代之后國債利率平均只有6%,而目前更是低到只有2.5%。

而貨幣增速的下降改變了美國貨幣的相對(duì)寬松狀態(tài)。很多人一聽貨幣寬松,理解就是錢很多。其實(shí)貨幣寬松有兩種狀態(tài),第一種是錢的數(shù)量多,也就是貨幣增速高,第二種是錢的利率低,而這兩種寬松其實(shí)不是一碼事,甚至是完全相反的。

在美國的70年代,就是貨幣的數(shù)量寬松,貨幣增速很高,而這對(duì)房市非常有利,貨幣總量每隔幾年翻一倍,房?jī)r(jià)也會(huì)漲一倍。而在里根時(shí)代之后,貨幣增速大幅下降,房?jī)r(jià)也就漲不動(dòng)了。但隨著貨幣增速下降,美國的利率水平發(fā)生了大幅下降,出現(xiàn)了貨幣的價(jià)格寬松,而利率下降對(duì)股市非常有利,隨著美國國債利率從10%以上降至3%以下,美國股市的估值水平從8倍回升到了20倍。因此,里根支持收縮貨幣的行為打壓了房市的估值、提升了股市的估值。

里根帶來的第二個(gè)變化是減稅,里根在任期發(fā)動(dòng)了兩次大規(guī)模減稅。減稅大幅改善了企業(yè)的盈利,但是減稅對(duì)房租沒有任何影響。

因此,減稅疊加貨幣增速下降,兩個(gè)政策一起,使得美國的股市發(fā)生了連續(xù)40年超級(jí)大牛市,而房市則是黯然失色,這是我們理解美國的過去四十年資產(chǎn)配置大逆轉(zhuǎn)的根本原因。

看完了美國以后,我們?cè)倩仡^來看中國。在我們印象里面,過去十年,我們的上市公司非常不給力,我們的股市不但沒有漲反而還是大幅下跌。但這里面有一半是冤枉的,其實(shí)我們的上市公司業(yè)績(jī)是非常不錯(cuò)的,過去的十年中國上市公司業(yè)績(jī)總共增長(zhǎng)了接近2倍,業(yè)績(jī)每年增長(zhǎng)速度是11%,但是我們的股市估值在07年的頂峰接近60倍,今年年初最低跌到只有10倍。大家可以簡(jiǎn)單算一算,估值只剩下一點(diǎn)點(diǎn),20%都不到了,哪怕你的業(yè)績(jī)?cè)鲩L(zhǎng)2倍,算下來還是跌了一半。所以中國股市跌過去主要是跌估值,并不是上市公司沒有業(yè)績(jī)。我們?cè)倏捶孔樱鋵?shí)中國房子的租金沒有漲多少,過去10年租金就漲了1倍,但是房子的估值、也就是房?jī)r(jià)租金比也漲了1倍,二二得四一共漲了4倍,所以說,過去十年房子贏在估值上,而股市在也輸在了估值上。

但是為什么過去十年中國的房子能夠漲估值?原因跟美國當(dāng)時(shí)一模一樣,也是因?yàn)樨泿懦l(fā)。我們的廣義貨幣總量在07年只有40萬億,現(xiàn)在已經(jīng)超過180萬億,差不多翻了4倍。貨幣總量翻了4倍,所以房?jī)r(jià)也漲了4倍。而貨幣在10年之內(nèi)翻了4倍,差不多每年貨幣增速都有15-20%,而貨幣是銀行發(fā)的,銀行一看你那么需要錢,立馬就坐地起價(jià),所以過去10年的真實(shí)利率水平并不低,而在高利率時(shí)代,股市的估值就被壓在了地板上。

為什么過去10年的中國出現(xiàn)了貨幣超發(fā)?原因跟美國是一樣的。美國是因?yàn)?9年遭遇了大蕭條,所以開始搞刺激。我們是因?yàn)樵庥隽?8年金融危機(jī),才有了4萬億刺激計(jì)劃。所以我們也是因?yàn)槲C(jī),才走上了刺激需求的不可持續(xù)之路。但是經(jīng)過十年的刺激以后,我們出現(xiàn)了跟美國當(dāng)時(shí)一樣的后果,美國出現(xiàn)了滯脹,我們叫做類滯脹,就是貨幣發(fā)了很多,但是經(jīng)濟(jì)增長(zhǎng)沒有提高,而全是地產(chǎn)泡沫。之后美國在80年出現(xiàn)了里根,開始反思并實(shí)施供給學(xué)派的改革,我們也是在15年提出供給側(cè)的結(jié)構(gòu)性改革,這些變化是一模一樣。

而在我們供給側(cè)改革的過程中,16年和17年分別是去產(chǎn)能和去庫存,也就是減少商品和房子的供給,這其實(shí)是我們的原創(chuàng),叫做減少供給。但是在經(jīng)濟(jì)學(xué)上減少供給只會(huì)帶來漲價(jià),而漲價(jià)只會(huì)改變上中下游各個(gè)行業(yè)的利益分配,并沒有提高中國經(jīng)濟(jì)的整體福利。所以,在那兩年,中國并沒有出現(xiàn)真正的牛市。直到去年開始,我們開始做跟美國80年代的里根一模一樣的事情。18年去杠桿,我們關(guān)掉了影子銀行,大幅的降低貨幣增速。從18年5月份開始減稅,而到19年減稅規(guī)模將達(dá)到2萬億。而收縮貨幣和減稅其實(shí)就是里根的核心政策,在里根之后的40年美國出現(xiàn)了股債長(zhǎng)牛,因而中國也在去年和今年相繼出現(xiàn)了債券牛市和股票牛市。

這就是我們理解這一輪中國資產(chǎn)價(jià)格變化的原因,因?yàn)槲覀冮_始跟美國一樣,改變了我們?cè)鲩L(zhǎng)模式,從刺激需求轉(zhuǎn)向約束貨幣、減稅改善供給。

2.收貨幣降利率,債市率先走牛

我們首先回顧一下,為什么18年會(huì)出現(xiàn)債券牛市,因?yàn)槿ツ陚J械某霈F(xiàn)和今年股票牛市的出現(xiàn)在發(fā)生的時(shí)候很多人都不理解。我記得在18年的時(shí)候很多人在質(zhì)疑,不是在去杠桿收貨幣嗎?錢變少了,利率不是應(yīng)該更高嗎?債券怎么可能會(huì)漲呢?但其實(shí)恰恰是因?yàn)槿ジ軛U收貨幣,我們的錢沒那么多了,結(jié)果出現(xiàn)了債券的大牛市。

首先有一點(diǎn)很重要,就是要理解到底中國這次有沒有重走貨幣放水的老路。哪怕到了現(xiàn)在,這個(gè)爭(zhēng)議還是很大。雖然我們的政策已經(jīng)明確表示,不再走大水漫灌的老路,但是很多人始終不相信政策的表態(tài),而只是相信自己的所謂感覺。再加上今年年初央行全面降準(zhǔn)了,而之后股市也大漲了,所以很多人將這一次行情歸結(jié)為大水牛。但這其實(shí)是先入為主,非常錯(cuò)誤的說法。到底這一次有沒有重走放水老路?我們一定要講道理,要研究到底貨幣是怎樣發(fā)行的,這一次有沒有超發(fā)?

首先,央行放水和貨幣超發(fā)是兩件事。雖然央行有超發(fā)貨幣的嫌疑,但其實(shí)在整個(gè)貨幣發(fā)行的機(jī)制當(dāng)中,央行的作用是提供基礎(chǔ)貨幣,而基礎(chǔ)貨幣其實(shí)只在金融體系內(nèi)運(yùn)行,并不會(huì)接觸實(shí)體經(jīng)濟(jì)。因而我們可以把央行放水看作是央行播了一顆種子,這個(gè)種子未來是長(zhǎng)成一顆草,還是一顆大樹,其實(shí)不取決于央行,而是取決于使用基礎(chǔ)貨幣的人,也就是商業(yè)銀行。

其次,貨幣超發(fā)的真正主角是商業(yè)銀行。商業(yè)銀行拿到央行基礎(chǔ)貨幣之后,下一步會(huì)把它投放到實(shí)體經(jīng)濟(jì),進(jìn)而形成了廣義貨幣創(chuàng)造。而商業(yè)銀行是一個(gè)高杠桿業(yè)務(wù),本金可能只有10塊錢,但是做的生意往往是100塊。由于商業(yè)銀行有著10多倍的杠桿,所以所有的商業(yè)銀行天生就愛擴(kuò)張。而歷史上全世界的每一次金融危機(jī),幾乎都離不開商業(yè)銀行的參與。而在經(jīng)歷了無數(shù)次危機(jī)的教訓(xùn)之后,大家共同發(fā)明了巴塞爾協(xié)議,也就是用資本金來管住商業(yè)銀行的行為,通俗的說就是,商業(yè)銀行有多少本金、才能發(fā)放多少貸款。

把中國貨幣超發(fā)的歷史做一個(gè)總結(jié),我們?cè)?8年4萬億出臺(tái)后貨幣發(fā)多了,但當(dāng)時(shí)我們還不知道巴塞爾協(xié)議,不懂事所以搞過頭了。但是在2012年,中國正式加入了巴塞爾協(xié)議,理論上2012年以后中國就不應(yīng)該再出現(xiàn)貨幣超發(fā)。

但事實(shí)上2012年中國又一次出現(xiàn)了水漫金山,而背后的原因很多人都知道,其實(shí)就是影子銀行。很多人都聽說過影子銀行,但是很多人不懂什么叫做影子銀行。其實(shí)中國的影子銀行非常簡(jiǎn)單,就是幫助銀行逃避監(jiān)管的。巴塞爾協(xié)議要求商業(yè)銀行有多少本金才能發(fā)多少貸款,而影子銀行則是給商業(yè)銀行提供通道,從而繞過對(duì)資本金的監(jiān)管,所以沒有銀行不喜歡影子銀行的。從11年到17年,中國的影子銀行規(guī)模翻了10倍,這才是本輪中國貨幣超發(fā)的原因。

在去年我們做的所有金融監(jiān)管中最關(guān)鍵的一條,叫做穿透式監(jiān)管原則,這就使得影子銀行無處遁形。簡(jiǎn)單的說,就是哪怕銀行找到了影子銀行來放貸,也要按照最終的資產(chǎn)如實(shí)占用資本金,這相當(dāng)于徹底關(guān)上了影子銀行。過去一年中國的影子銀行規(guī)模萎縮了10萬億,萎縮了20%。哪怕是到現(xiàn)在,影子銀行每個(gè)月規(guī)模還是穩(wěn)中有降,雖然降幅開始趨緩,但是收縮這個(gè)方向是不會(huì)變的。

我們可以簡(jiǎn)單的總結(jié)一下,以后商業(yè)銀行在創(chuàng)造貨幣的時(shí)候,表外的影子銀行業(yè)務(wù)不能做,只能回到表內(nèi),但是表內(nèi)存在資本充足率的嚴(yán)格約束,10%左右的資本充足率對(duì)應(yīng)的資產(chǎn)擴(kuò)張速度就是10%左右,所以整個(gè)貨幣超發(fā)就徹底被關(guān)在籠子里面去了。

我們?cè)賮砜匆幌轮袊泿虐l(fā)行的現(xiàn)狀,今年1月份的貨幣信貸數(shù)據(jù)公布以后,很多人說我們就是在走大水漫灌老路,因?yàn)?月份的新增信貸創(chuàng)下歷史新高。這個(gè)說法非常不專業(yè),因?yàn)橹袊?jīng)濟(jì)的總量越來越大,所以貨幣總量自然會(huì)越來越多,只看貨幣的總量是沒有意義的。真正重要的指標(biāo)是貨幣的增速,而1月份的錢那么多,但是我們的廣義貨幣M2增速只有8.4%,2月份又回到8%。

8%的貨幣增速是什么概念呢?我們做一個(gè)對(duì)比,過去十年我國的廣義貨幣增速平均在15%-16%,目前是在8%左右。所以,簡(jiǎn)單來說中國的貨幣增速和過去10年相比差不多一半都沒有了,而這個(gè)變化跟美國80年代前后是一模一樣。既然貨幣增速一半都沒有了,那么按照美國的經(jīng)驗(yàn),未來中國的利率水平很有可能也一半都沒有了,中國是正式的進(jìn)入到了低利率時(shí)代,這個(gè)變化跟美國里根時(shí)代前后的變化是一模一樣的。

但是對(duì)于我們所說的這個(gè)變化,很多人表示不理解。很多人問我,說你是不是說反了,不是應(yīng)該錢多的時(shí)候利率低,錢少的時(shí)候利率高嗎?貨幣增速下降不是錢變少了嗎?利率怎么會(huì)下降而不是上升呢?

其實(shí)在微觀層面,大家從生活的經(jīng)驗(yàn)出發(fā),確實(shí)會(huì)得出利率和貨幣數(shù)量負(fù)相關(guān)的結(jié)論。我們打個(gè)比方,比如說一個(gè)人很窮,那么他去借錢必然是高利貸;如果一個(gè)人很有錢,他去借錢利率肯定很便宜。因?yàn)樵谖⒂^來看,是資金的供給方在決定價(jià)格,需求方是被動(dòng)去接受這個(gè)價(jià)格。所以在微觀層面,資金供給影響價(jià)格,利率和貨幣供給確實(shí)是負(fù)相關(guān)。

但是這個(gè)經(jīng)驗(yàn)放到宏觀是不成立的,因?yàn)樵诤暧^上貨幣數(shù)量一定要反映需求。微觀上窮人去借錢,哪怕還不起也必須是高利貸,但是在宏觀上,如果還不起就借不了。我們舉個(gè)例子,我們的鄰居日本,他們的貨幣增速長(zhǎng)期就是接近零左右,相當(dāng)于長(zhǎng)期沒有錢,大家可以猜一下,它的利率是多少?如果按照微觀的邏輯,沒有錢利率應(yīng)該很高,但其實(shí)它的利率長(zhǎng)期就是零。因?yàn)閷?duì)一個(gè)國家來說,如果它的貨幣增速?zèng)]有增長(zhǎng),而把全社會(huì)的利率水平定的很高、比如10%,那么這個(gè)國家的金融市場(chǎng)就爆掉了。也就是在宏觀上,我們要考慮這個(gè)國家的需求能不能支撐這個(gè)利率水平。所以,宏觀上貨幣數(shù)量必須要反映需求。而利率和貨幣需求是正相關(guān)關(guān)系。

因而,從需求出發(fā),我們可以這樣來理解這一輪中國利率水平的變化。過去為什么中國的真實(shí)利率水平居高不下?因?yàn)橘Y金需求過度了,比如說過去幾年影子銀行大發(fā)展,影子銀行里面的包括房地產(chǎn)企業(yè)和地方融資平臺(tái)的大量融資,而前者有著地產(chǎn)泡沫的背書、后者有著政府的隱性背書,所以這兩大需求幾乎是無限的,而且承受力奇高無比,哪怕利率10%也借得起。問題是當(dāng)這些影子銀行高息舉債時(shí),銀行也愿意把錢繞道借給他們,但這其實(shí)就擠出了經(jīng)濟(jì)的有效融資,那些正常的經(jīng)濟(jì)活動(dòng)競(jìng)爭(zhēng)不過這些過度的需求,所以全社會(huì)的利率水平也水漲船高。

但是在過去兩年,我們管住了影子銀行,管住了地方政府舉債,也抑制了房地產(chǎn)企業(yè)融資,這其實(shí)相當(dāng)于大幅減少了過剩的和無效的資金需求,當(dāng)銀行找不到那么多高收益的信貸需求以后,也會(huì)回歸正常,愿意給那些利率低的正常經(jīng)濟(jì)活動(dòng)融資,因而全社會(huì)利率水平也就發(fā)生了大幅的下降。

所以,中國這一次的貨幣增速下降其實(shí)和美國80年代一樣,也是減少了過剩的和無效的融資需求,因而隨著貨幣增速的大幅下降,我們的利率水平也發(fā)生了永久性的下降。可能大家以后也會(huì)回憶,說我們當(dāng)年從業(yè)的時(shí)候中國的10年期國債利率也到過4%以上。因此,恰恰是因?yàn)橹袊腻X變少了,利率反而是永久性的下降。這次我們不需要放水,就足以保持低利率時(shí)代,這是我們對(duì)本輪債券牛市的理解,它和之前的放水模式有著本質(zhì)的區(qū)別。

3.杠桿由去到穩(wěn),減稅改善供給

下面我們?cè)賮碇v,為什么今年會(huì)出現(xiàn)股票牛市?

今年的股票牛市和去年的債券牛市的發(fā)生有一點(diǎn)非常相像,就是在發(fā)生的時(shí)候很多人覺得不可理解。比如說今年年初,我記得我去香港路演的時(shí)候,碰到了幾個(gè)對(duì)沖基金經(jīng)理,跟我說中國經(jīng)濟(jì)今年有多么不好,所以一定要拿現(xiàn)金、買黃金,股市要暴跌,結(jié)果到現(xiàn)在來看其實(shí)全部是反著來的。

到目前為止,對(duì)中國這一輪股票牛市最大的質(zhì)疑來自于經(jīng)濟(jì)基本面,因?yàn)榈侥壳盀橹菇?jīng)濟(jì)的表現(xiàn)差強(qiáng)人意,很多人就會(huì)質(zhì)疑,經(jīng)濟(jì)不好、股市憑什么漲?但是這個(gè)質(zhì)疑本身在邏輯上就存在巨大的瑕疵。比方說如果股市的表現(xiàn)是由經(jīng)濟(jì)的好壞決定的,而我們假定經(jīng)濟(jì)學(xué)家在判斷經(jīng)濟(jì)走勢(shì)方面有專業(yè)優(yōu)勢(shì),那么豈不就意味著經(jīng)濟(jì)學(xué)家應(yīng)該是投資做的最好的,也是最有錢的。但很明顯不是這樣的,你看我還在這里講課,這說明其實(shí)經(jīng)濟(jì)學(xué)家都是大忽悠,賺不到錢才出來講課,真正投資做得好的有錢人哪還用出來講啊。

其實(shí)我們并不是說經(jīng)濟(jì)的好壞不重要,而是想說當(dāng)前的經(jīng)濟(jì)好壞根本不重要,重要的是未來的經(jīng)濟(jì),而未來本身是不確定的,能預(yù)見未來的人才能做好投資。

比如說巴菲特是無數(shù)人投資的偶像,而在2008年10月全球金融海嘯肆虐之際,巴菲特寫了一篇非常著名的文章《BuyAmerican. I Am》,也就是《我正在買入美國》。而事后來看,巴菲特?zé)o疑是非常英明的,他在危機(jī)最嚴(yán)重的時(shí)候?qū)γ绹磥碜龀隽俗顪?zhǔn)確的判斷,也抄到了歷史大底,而美國股市在09年以后開啟了新一輪波瀾壯闊的十年大牛市。

所以,最關(guān)鍵的問題不是現(xiàn)在的中國經(jīng)濟(jì)好不好,而是未來的中國經(jīng)濟(jì)好不好。而要思考我們的未來,首先要明白我們的過去,要理解這一輪經(jīng)濟(jì)不好是如何發(fā)生的。

其實(shí)經(jīng)濟(jì)在去年就已經(jīng)變得不好了,18年2季度以后的三大需求就出現(xiàn)了全面下滑,而更早則是在17年4季度,社會(huì)融資余額增速就出現(xiàn)了非常明顯的下滑。所以,真正需要小心的時(shí)候不是現(xiàn)在,而應(yīng)該是17年。因?yàn)?7年的融資大幅下滑已經(jīng)在提醒我們,經(jīng)濟(jì)在將來很可能會(huì)不好。所以我們是在17年的年中寫下了報(bào)告《繁榮的頂點(diǎn)》,我們當(dāng)時(shí)判斷舉債加杠桿不可持續(xù),而去杠桿會(huì)導(dǎo)致經(jīng)濟(jì)下滑。

既然現(xiàn)在的經(jīng)濟(jì)不好是因?yàn)闆]有錢,而沒有錢是因?yàn)槿ジ軛U,那么我們要預(yù)測(cè)未來的經(jīng)濟(jì)好不好,就要看錢還夠不夠?而判斷錢夠不夠就需要判斷還要不要去杠桿?而我們?cè)谠诮衲昴瓿踅o了一個(gè)非常肯定的判斷,今年中國會(huì)從去杠桿正式地轉(zhuǎn)移到穩(wěn)杠桿。雖然只有一字之差,但杠桿從去到穩(wěn)其實(shí)是一個(gè)非常巨大的變化,這意味著融資有希望企穩(wěn),而融資一旦見底了,哪怕目前經(jīng)濟(jì)還不好,將來它是有希望變好的。

為什么說今年會(huì)轉(zhuǎn)入穩(wěn)杠桿,先要去理解什么叫杠桿率。在宏觀上杠桿率是一個(gè)比例關(guān)系,它是我們的債務(wù)和經(jīng)濟(jì)總量的比值,也就是債務(wù)/GDP,這個(gè)比值在過去十年是逐年上升的。所以過去十年,中國是在加杠桿,而加杠桿不可持續(xù),到了17年的時(shí)候,中國的債務(wù)杠桿率達(dá)到了250%的頂峰,和美國金融危機(jī)之前差不多了,所以就開始了痛苦的去杠桿。

但是經(jīng)過了兩年努力之后,在去年年底的時(shí)候,我們回頭來看,發(fā)現(xiàn)中國的債務(wù)杠桿率終于開始企穩(wěn)了。這是一個(gè)非常重要的信號(hào),它標(biāo)志著中國的債務(wù)增速已經(jīng)降到了和GDP增速大致匹配,也就不需要再降,從而給穩(wěn)杠桿提供了可能。

而穩(wěn)杠桿是一個(gè)全新的狀態(tài),它既不同于過去十年的加杠桿,也不同于過去兩年的去杠桿,它的含義是貨幣增速和經(jīng)濟(jì)增速大致匹配。所以,大家看一下我們最新的政府工作報(bào)告,這里面很明確,不再給任何具體的貨幣增速目標(biāo),而是強(qiáng)調(diào)貨幣和融資增長(zhǎng)要和經(jīng)濟(jì)增長(zhǎng)大致匹配,也就是經(jīng)濟(jì)有多少發(fā)展,我們就提供多少貨幣,這個(gè)狀態(tài)本身是一個(gè)可以長(zhǎng)期維系的狀態(tài)。

但這個(gè)穩(wěn)杠桿的狀態(tài)是如何發(fā)生的?我們看一下故事的過程。首先,我們可以把中國理解為一個(gè)病人,我們要治病。為了治病,我們先是做了手術(shù),把惡性腫瘤切掉,所以關(guān)掉了影子銀行。但是切掉腫瘤以后,人體會(huì)比較虛弱,為了防止出意外,通過央行外部來輸血,保證人體能活下去。所以,央行降準(zhǔn)相當(dāng)于外部輸血,本身是沒問題的。但是央行輸完血以后,新的一輪血液循環(huán)的過程就非常關(guān)鍵。如果血液循環(huán)還是沿著以往的渠道,通過影子銀行、通過信貸去循環(huán)的話,就有走老路的嫌疑。

在今年2月份的時(shí)候,公布1月份的貨幣信貸數(shù)據(jù)創(chuàng)出了歷史天量。結(jié)果馬上就有人出來質(zhì)疑,說股市漲錯(cuò)了,因?yàn)樾刨J多了就是放大水走老路,就是13年的翻版,而13年就是因?yàn)榉潘髞懋a(chǎn)生了錢荒,一旦放水過頭,最后就要吃藥。既然以后要吃藥,還不如現(xiàn)在就開始吃藥,所以結(jié)論就是股市要跌。如果你相信了這個(gè)邏輯,就完美地錯(cuò)過了今年的牛市行情。

等到3月份公布2月份信貸數(shù)據(jù)的時(shí)候,2月份信貸大幅跳水,于是又有人出來看笑話,說貨幣信貸沒有了,所以大水牛結(jié)束了,給大家感覺好像在周末的時(shí)候股市跌停了,但是到了現(xiàn)在股市還在繼續(xù)漲。

因此,我們不要輕易貼標(biāo)簽,說就是在走老路,而一定要仔細(xì)觀察那些正在發(fā)生的變化。其實(shí)今年以來的信貸波動(dòng)根本不值得關(guān)注,因?yàn)槎贾皇遣▌?dòng)。1月份信貸發(fā)得多,因?yàn)槟瓿蹉y行有壓力,他要早放,不然利率往下降,他賺不到錢,但是又找不到需求,所以只好去放短期貸款。但靠短期貸款根本就不可持續(xù),所以2月份信貸就出現(xiàn)了大幅的回落。

所以在社融數(shù)據(jù)里面,信貸只是波動(dòng),真正的變化是來自于另外兩部分。第一個(gè)叫做地方政府專項(xiàng)債,第二個(gè)就是企業(yè)債。他們都在今年前兩個(gè)月出現(xiàn)了明顯的增加,而且這兩塊全都屬于直接融資,都是可以持續(xù)的。

我們可以把社融總量的走勢(shì)做一個(gè)復(fù)盤。去年新增社會(huì)融資總量一共是19萬億,比前一年減少了3萬億,而且這3萬億的下降全都來自于影子銀行。所以這個(gè)萎縮在去年產(chǎn)生了兩個(gè)非常重要的影響:一是因?yàn)闆]有錢,經(jīng)濟(jì)有了很大的下行壓力;二是因?yàn)橹饕奈s是來自于影子銀行,但是影子銀行過去是給企業(yè)部門提供融資的。尤其是很多上市公司的大股東,他們過去通過影子銀行進(jìn)行并購、搞很多項(xiàng)目。本來以為這一部分資金是可以永續(xù)的,后來發(fā)現(xiàn)不光是續(xù)不上,還要去還錢。試想為什么去年那么多大股東都爆倉了,然后砸鍋賣鐵,以便宜的價(jià)格去甩賣股權(quán)?他也沒辦法,因?yàn)樗€錢、還債,所以融資的回落不光影響經(jīng)濟(jì),還影響了資本市場(chǎng)的流動(dòng)性。

因此,去年經(jīng)濟(jì)的下滑、股市的下跌,和影子銀行的嚴(yán)厲監(jiān)管是有關(guān)系的。但是在去年12月,易綱行長(zhǎng)有一個(gè)非常重要的講話,他說中國的影子銀行是中國金融市場(chǎng)的必要補(bǔ)充。這句話大家第一次聽上去覺得很奇怪:他是不是說我們過去幾年搞錯(cuò)了?肯定不可能,關(guān)掉影子銀行肯定是對(duì)的。他其實(shí)是在提醒我們中國的影子銀行很多融資行為本身是客觀存在的。我們可以這樣去理解,很多影子銀行,包括像民營(yíng)企業(yè),還有地產(chǎn)企業(yè),還有融資平臺(tái),他們是因?yàn)檎?guī)的融資渠道滿足不了,他們被迫轉(zhuǎn)向影子銀行。你關(guān)掉它是對(duì)的,但是關(guān)了歪門以后,還要給他開一個(gè)正門,這個(gè)正門其實(shí)就是直接融資。

所以這一輪是靠直接融資來替代了影子銀行。地方政府專項(xiàng)債今年增加了8100億,就替代了地方政府的新增隱性債務(wù)。而在去年11月以后央行推動(dòng)發(fā)行信用風(fēng)險(xiǎn)緩釋工具,幫助民營(yíng)企業(yè)發(fā)債,同時(shí)地產(chǎn)企業(yè)的債券發(fā)行也被陸續(xù)放松,這其實(shí)就是用企業(yè)債券替代了影子銀行里面的民企和地產(chǎn)企業(yè)的融資,這些替代本身都是可以持續(xù)的。

如果我們確認(rèn)這一輪是用債券等直接融資替代影子銀行,那么就有這么幾個(gè)結(jié)論:

首先,今年社融增速一定會(huì)企穩(wěn)。道理很簡(jiǎn)單,只要企業(yè)債和地方債能夠各增加1萬億左右,合計(jì)多增加2萬億,那么哪怕今年全年新增信貸比去年下降1萬億,哪怕今年影子銀行繼續(xù)萎縮3萬億,但從同比看影子銀行就沒有拖累了,合計(jì)下來社融總量還會(huì)多增1萬億,足以保證社融增速穩(wěn)定在10%。也就是說,這一次靠直接融資就可以保證社融增速企穩(wěn)。

其次,本輪社融和貨幣增速是L型企穩(wěn),所以不用擔(dān)心通脹大幅上升,很快就有新一輪緊縮。這一次社融企穩(wěn)的模式跟以往不太一樣,因?yàn)檫^去社會(huì)融資回升靠的是信貸,類似于供給驅(qū)動(dòng),政策強(qiáng)迫銀行放貸,而銀行往往會(huì)搞過頭,所以很容易出現(xiàn)貨幣增速V型反轉(zhuǎn)。一旦搞過頭以后,就會(huì)出現(xiàn)通脹壓力,引發(fā)新一輪貨幣緊縮,就會(huì)出現(xiàn)吃藥的過程。但是這一次通過直接融資,更多反映的是需求,也就是企業(yè)需要多少錢就發(fā)多少債,而需求很難出現(xiàn)V型的反轉(zhuǎn),所以這一次我們的社融增速大概率是L型的企穩(wěn)。

如果社融增速?zèng)]有V型反轉(zhuǎn),如果貨幣增速是平的,那么就不會(huì)產(chǎn)生通脹大幅上升的預(yù)期。最近很多人擔(dān)心豬價(jià)暴漲,股市里面豬價(jià)已經(jīng)漲瘋了,確實(shí)這一輪因?yàn)橐咔榈脑颍肛i和生豬的存欄降至歷史低位,我們也預(yù)測(cè)本輪豬價(jià)有可能創(chuàng)下歷史新高,豬價(jià)漲幅可能會(huì)超過50%。但目前豬價(jià)占CPI的權(quán)重已經(jīng)降至2.5%,所以豬價(jià)上漲50%也就是帶動(dòng)CPI上行1%左右,而只要貨幣增速整體穩(wěn)定,占CPI權(quán)重80%的核心物價(jià)保持穩(wěn)定,那么我們的物價(jià)整體水平就不會(huì)大幅上升,更何況今年我們還大幅下調(diào)了增值稅稅率,這本身是會(huì)拉低物價(jià)的。因此,不用擔(dān)心未來會(huì)有高通脹,也不會(huì)擔(dān)心很快會(huì)有新的一輪貨幣緊縮。

第三,如果確定社融增速已經(jīng)在去年末見底了,那么按照社融對(duì)經(jīng)濟(jì)的領(lǐng)先性,它意味著經(jīng)濟(jì)在19年2季度是有希望企穩(wěn)。但是很多人不理解,這一次的經(jīng)濟(jì)企穩(wěn)靠什么?因?yàn)楹孟裾也坏搅咙c(diǎn)。我們說這次的企穩(wěn)模式跟以往不太一樣,因?yàn)橐酝味际强看碳砥蠓€(wěn),或者是地產(chǎn)或者是基建,而這一次到目前為止還沒有刺激,所以基建投資增速依舊疲弱,而地產(chǎn)投資的高增也難以持續(xù)。

但這一次中國有希望靠消費(fèi)企穩(wěn)。這一次我們的政策不是刺激,而是大力減稅降費(fèi),減稅降費(fèi)規(guī)模超過2萬億,而減稅降費(fèi)可以增加居民收入,提升消費(fèi)的潛力。我們測(cè)算今年的減稅有一半可以落實(shí)到居民部門,可以提升消費(fèi)增速2%。大家絕對(duì)不要忘記我們的消費(fèi)比重已經(jīng)超過了50%,如果消費(fèi)增速可以從目前的8%升至10%,光消費(fèi)就可以貢獻(xiàn)5%左右的GDP增速。未來即便是我們的出口、投資、地產(chǎn)沒有太大貢獻(xiàn),靠消費(fèi)增速就足以撐住經(jīng)濟(jì)的L型。而減稅雖然沒有刺激政策效果那么明顯,但是勝在更可持續(xù),而減稅不是沒有效果,而是見效比較慢,往往需要滯后半年到一年左右開始生效,因而消費(fèi)的回升是今年下半年中國經(jīng)濟(jì)L型企穩(wěn)回升的主要希望。

第四個(gè)意義在于,如果我們確定社融增速企穩(wěn),我們判斷M1增速絕對(duì)是見底了。社融增速和M2增速是貨幣總量層面的指標(biāo),另外一個(gè)指標(biāo)叫做M1,是狹義貨幣增速。而在中國的M1主要代表企業(yè)部門的流動(dòng)性,去年的M1增速一路下滑,因?yàn)橛白鱼y行在持續(xù)收縮,代表企業(yè)部門每個(gè)月都在失血。但是如果今年我們能夠每個(gè)月幫企業(yè)發(fā)債幾千億,幫他們解決融資問題,那么企業(yè)的流動(dòng)性一定是逐月回升的。所以,我們判斷M1增速絕對(duì)是已經(jīng)見底了,到年底回到8%-10%沒有什么大問題,因?yàn)橐簿褪腔厣饺鐣?huì)貨幣增速的平均水平。大家知道中國資本市場(chǎng)上有句名言叫做M1定買賣,所以M1增速回升,意味著很多企業(yè)就沒必要再去甩賣資產(chǎn),資本市場(chǎng)流動(dòng)性也會(huì)改善。

所以,社融增速見底大概有四個(gè)意義:一是社融增速在去年末確認(rèn)見底了,二是社融是L型底、不用擔(dān)心通脹預(yù)期與貨幣緊縮,三是社融見底預(yù)示經(jīng)濟(jì)在2季度企穩(wěn),四是社融見底之后狹義貨幣M1增速也見底了。

但如果只是靠社融增速的企穩(wěn),大家還是會(huì)有一個(gè)問號(hào):到底這一輪中國經(jīng)濟(jì),它跟以往的區(qū)別在哪里?其實(shí)大家特別期待,能不能也跟美國一樣由政府出面去減稅、去讓利,這樣的話大家會(huì)覺得更有希望。但是對(duì)于我們能不能夠減稅讓利,大家心里有很多疑惑。剛才我們還在討論大家這幾年的感受,很多人感覺我們這幾年在走向大政府模式,覺得我們很難去像美國一樣去減稅讓利。

但其實(shí)很多印象是騙人的,因?yàn)槿狈?shù)據(jù)的證明。數(shù)據(jù)顯示,我們這樣一個(gè)大政府模式的拐點(diǎn)不是在這幾年,而是開始于1994年,很多人身在其中沒有感受。94年我們做了分稅制改革以后,政府就有能力收稅了,我們的稅收占GDP的比重在94年時(shí)只有10%,而到15年時(shí)高達(dá)22%,這說明過去的近30年,中國其實(shí)是一個(gè)大政府模式,只是大家以前不覺得大政府模式有什么不好。因?yàn)樵诠I(yè)化的時(shí)期,政府的規(guī)劃是相當(dāng)有效的,工業(yè)化時(shí)代的很多產(chǎn)業(yè),比如鋼鐵、水泥、煤炭、房地產(chǎn)都可以靠政府規(guī)劃,日本和韓國的工業(yè)化也都是靠政府規(guī)劃。

但是中國目前已經(jīng)即將進(jìn)入到后工業(yè)化時(shí)期,后工業(yè)化沒法規(guī)劃。誰能想象膠片相機(jī)后來就被消滅了,被數(shù)碼相機(jī)取代了,再比如說華為最近發(fā)布了P30手機(jī),誰能想象它把數(shù)碼相機(jī)取代了。所以在后工業(yè)化時(shí)期,哪個(gè)行業(yè)能發(fā)展其實(shí)沒法預(yù)測(cè),這個(gè)時(shí)候要求我們必須要及時(shí)地轉(zhuǎn)向,轉(zhuǎn)向小政府、大市場(chǎng),發(fā)揮市場(chǎng)配置資源的決定性作用。

因此,是經(jīng)濟(jì)環(huán)境的變化對(duì)當(dāng)前的宏觀政策提出了新的要求,但是我們發(fā)現(xiàn)有三個(gè)非常重要的動(dòng)力在推著我們改變。

第一個(gè)動(dòng)力來自于中美貿(mào)易沖突。這件事其實(shí)很有意思,一方面我們身在其中,我們感覺壓力很大,美國人好像在欺負(fù)我們。但其實(shí)放眼于長(zhǎng)遠(yuǎn),這件事不一定是壞事。我們仔細(xì)想想,美國人的所有要求,其實(shí)很多都是我們的改革痛點(diǎn)和難點(diǎn),都是我們需要做的,但是又很難做的事情。其實(shí)推著我們?nèi)プ鲞@些改變本身不是壞事,我們本來就要去對(duì)民營(yíng)企業(yè)給他國民待遇,本來就要對(duì)外資、對(duì)民資要一視同仁,本來就要去保護(hù)知識(shí)產(chǎn)權(quán),所以所有這些要求對(duì)我們的長(zhǎng)遠(yuǎn)發(fā)展并不是壞事。我們前一段時(shí)間去香港路演,有客戶跟我們說他的一部分美國朋友,在他看來是美國的有識(shí)之士,說他們都開始反思了,說特朗普是不是嘴上對(duì)美國好,其實(shí)做的事情長(zhǎng)期對(duì)中國更好。所以貿(mào)易沖突只要我們應(yīng)對(duì)得當(dāng),從長(zhǎng)期來看并不是壞事。

第二件事就是怎么去理解我們體制的競(jìng)爭(zhēng)力問題。因?yàn)榇蠹覐氖陆鹑谛袠I(yè),從事投資和研究工作,天生就喜歡自由,不太喜歡被干預(yù),所以大家特別喜歡美國這個(gè)模式,大家可能覺得美國模式好像是比較自由,但是很多人由此推論:美國好,咱不行。但其實(shí)這種印象或者這種結(jié)論同樣是缺乏數(shù)據(jù)和事實(shí)來證明的。

就在去年的年末,有一個(gè)非常有意思的文章,來自于達(dá)里奧。我特別喜歡達(dá)里奧,因?yàn)樗耐顿Y業(yè)績(jī)非常好,他每年都能賺錢,去年賺了15%,有業(yè)績(jī)的人講話就值得多聽,因?yàn)闃I(yè)績(jī)就是硬道理。達(dá)里奧在去年專門寫了一篇文章來回顧中國改革開放四十周年,他收集了過去2000年的各個(gè)主要大國的經(jīng)濟(jì)和科技數(shù)據(jù),發(fā)現(xiàn)雖然美國在過去200年領(lǐng)先,但是中國也不差,因?yàn)橹袊谶^去2000年的多數(shù)時(shí)候都是領(lǐng)先的,只是過去200年落后了,但是在過去40年中國又開始奮起直追。所以人家老外為了做研究,找了2000年的歷史數(shù)據(jù),經(jīng)濟(jì)的、科技的來給我們中國人信心,告訴大家:你們放心,你們的發(fā)展模式?jīng)]問題,和美國相比各有優(yōu)劣。

達(dá)里奧給了一個(gè)非常獨(dú)特的視角,他說美國模式的核心叫做個(gè)人主義,就是分權(quán);中國模式的核心是集體主義,就是所謂集權(quán)。這個(gè)視角其實(shí)非常準(zhǔn)確,比如說美國人拍的好萊塢大片,往往一個(gè)美國英雄,比如一個(gè)美國隊(duì)長(zhǎng)就可以拯救全世界。中國的大片我們也看了,就是中國隊(duì)長(zhǎng)帶領(lǐng)一個(gè)團(tuán)隊(duì),大家一起去拯救全世界。你看這個(gè)世界觀完全不一樣:一個(gè)是以個(gè)人為榮,一個(gè)是以集體為榮。

但我們仔細(xì)思考一下,可以發(fā)現(xiàn)美國模式并不是徹底的分權(quán),總統(tǒng)上臺(tái)以后短期也會(huì)集權(quán),但它的集權(quán)有個(gè)約束機(jī)制。萬一做錯(cuò)了,可以在四年、八年以后去糾錯(cuò)。但是我們這個(gè)模式并不是沒有效率的,集權(quán)是非常有效率的。我們?nèi)バ迾颉⑿蘼贰⑿薷哞F都很厲害,但是集權(quán)的缺陷在于缺乏糾錯(cuò)機(jī)制,也就是萬一如果做錯(cuò)了,能不能夠及時(shí)的改變這個(gè)方向?因?yàn)闅v史上我們就曾經(jīng)錯(cuò)過了很多年,其實(shí)關(guān)鍵是有沒有糾錯(cuò)機(jī)制的問題。

在去年我們經(jīng)過了一年的思考,我們發(fā)現(xiàn)了當(dāng)前中國的兩個(gè)非常重要的糾錯(cuò)機(jī)制。

第一個(gè)是股市,我們看到中國的股市的存在是非常有意義的。大家可能會(huì)笑,說怎么可能。但是大家可以這樣去想,中國的股市是一個(gè)大家可以民主投票的市場(chǎng),而且還是不記名投票,所以其實(shí)這里面是可以反饋部分的真相。我們要這樣去理解:領(lǐng)導(dǎo)做決策,他也不是神仙,他也需要首先知道微觀的事實(shí),得有事實(shí)才能夠做出準(zhǔn)確的決策。事實(shí)首先來自于數(shù)據(jù)。

但是我們看看這個(gè)數(shù)據(jù),比如說最重要的GDP增速,我們?cè)?jīng)在過去的三年畫了一條神奇的GDP增速曲線,畫了一條水平線。我們可以試圖去理解數(shù)據(jù)背后的糾結(jié),第一不太敢往下畫,第二也不想往上畫,所以只好橫著畫一條水平線。連續(xù)三年,GDP增速紋絲不動(dòng)。但是領(lǐng)導(dǎo)一看這個(gè)線,他也懵掉了。你到底想說什么意思,到底我們經(jīng)濟(jì)是好還是不好?所以其實(shí)這就是我們目前這樣一個(gè)數(shù)據(jù)體系,確實(shí)可能不一定能夠及時(shí)的反饋真相。但是中國的股市不一樣,因?yàn)樗胁▌?dòng)。所以,去年我們的股市雖然說跌了一年,大家很不開心,但我們也是一起在用慘烈的下跌來給我們宏觀決策提供建議,其實(shí)我們是有問題需要解決的。所以股市是一個(gè)重要的糾錯(cuò)機(jī)制,可以幫我們的宏觀決策看到部分真相。

但是光有這個(gè)東西沒有用,就好比小孩他會(huì)哭,你知道他現(xiàn)在是身體不舒服,但你不知道他哪里不舒服。所以我們還需要一個(gè)解決機(jī)制。這一次我們發(fā)現(xiàn)自媒體時(shí)代提供了一個(gè)新的解決方式。在互聯(lián)網(wǎng)上只要大家愿意看到,都可以找到各種言論,正面負(fù)面都有,它可以幫看清楚問題的各個(gè)方面,而且還提供了解決的方式。所以去年下半年的很多正能量全都來自于自媒體,包括減稅、疫苗事件、社保、民營(yíng)企業(yè)的發(fā)展,都是首先在互聯(lián)網(wǎng)上有爆款文章,后來經(jīng)過傳播,最終形成了重要的政策決策。所以,我們感覺目前這個(gè)時(shí)代,自媒體的發(fā)展是國家發(fā)展的一股非常重要的正能量,它會(huì)提供及時(shí)的糾錯(cuò)機(jī)制。

過去幾年的很多政策其實(shí)都走樣了。比如教育行業(yè),我們確實(shí)應(yīng)該推行素質(zhì)教育,不應(yīng)該去搞太多所謂的競(jìng)賽考試。但是是不是需要那么極端?一定要把這些奧數(shù)的考試乃至于培訓(xùn)全都取消掉,今年的全球奧數(shù)大賽中國居然一塊金牌都沒有,中國經(jīng)濟(jì)的發(fā)展需不需要奧數(shù)金牌?包括醫(yī)藥行業(yè),大家都認(rèn)同我們需要降藥價(jià),但如果搞成了最低價(jià)中標(biāo),如果有企業(yè)不理性地降價(jià)90%、虧損也要中標(biāo),那么萬一這個(gè)企業(yè)破產(chǎn)了怎么辦,沒藥了怎么辦呢?其實(shí)我們有很多政策需要三思,我們應(yīng)該更加注重實(shí)效,而不光是喊口號(hào)做樣子。所以我們感受到政策在過去的一段時(shí)間發(fā)生了非常大的變化。因?yàn)榍耙欢沃醒氚l(fā)了一個(gè)重要的文件,要求不得搞任何形式的“低級(jí)紅”“高級(jí)黑”,我覺得這句話很重要。

綜合來看,最終我們看到的是政策其實(shí)是越來越務(wù)實(shí)。減稅就是一個(gè)非常重要的一個(gè)標(biāo)志,因?yàn)闇p稅是政府在讓利讓大家開心。去年最開始大家不開心,因?yàn)榇_實(shí)上半年稅收增速太高了。在去年4季度中國的稅收增速轉(zhuǎn)負(fù)了,說明我們真的大幅減稅讓利了。而且本來大家預(yù)計(jì)今年可能還有減稅,但是不多。但實(shí)際今年的減稅降費(fèi)超過2萬億,遠(yuǎn)超市場(chǎng)預(yù)期的1萬億,所以這一次減稅應(yīng)該是非常超預(yù)期的。

還有人質(zhì)疑,光減稅不裁員是不是不夠給力。大家就是希望知道減稅的錢到底是哪里來的,我們看到今年的公務(wù)員招考數(shù)量比去年幾乎是下降了一半,所以這也是一個(gè)非常正面的信號(hào)。因?yàn)槲覀冏⒅胤€(wěn)定問題,確實(shí)可能對(duì)裁員會(huì)比較顧慮。但是只要少招一點(diǎn),因?yàn)楝F(xiàn)在中國總的工作人口數(shù)量是萎縮的,每年都有人退休,那么從長(zhǎng)期來看,它本身相當(dāng)于變相裁員,所以其實(shí)政策應(yīng)該是非常正面的。

4.估值就是便宜,股市歷史機(jī)會(huì)

那么最后我們講一講,為什么我們認(rèn)為會(huì)迎來歷史性的投資機(jī)會(huì)。在去年10月份我們寫了一個(gè)報(bào)告,名字叫做《投資中國的歷史性機(jī)會(huì)》。后來很多人問我,說你不能光講,你得給我定義一下什么叫做歷史性的機(jī)會(huì)。剛好最近一篇文章是飯統(tǒng)戴老板寫的,文章的名字叫做《大江大河40年:改變命運(yùn)的七次機(jī)遇》,里面描述了中國過去40年普通人改變?nèi)松\(yùn)的七個(gè)機(jī)會(huì)。

第一次是78年的高考;第二次是80年鄉(xiāng)鎮(zhèn)企業(yè);第三次是價(jià)格雙軌制的套利,就是倒買倒賣;第四次是92年的官員下海,就是潘石屹那一代;第五次叫做資源狂潮,就是WTO的紅利,煤老板和鋼老板發(fā)財(cái);第六次是地產(chǎn)泡沫,05年以后房?jī)r(jià)的暴漲;第七次是網(wǎng)絡(luò)福利,也就是騰訊和阿里的故事。所以確實(shí)這七個(gè)機(jī)會(huì)每一個(gè)都非常的給力。大家在過去抓住任何一個(gè)都足以改變?nèi)松5欠浅_z憾的是,所有這些機(jī)會(huì)已經(jīng)全都過去了,它沒法再去重復(fù)了。但是我們看到是在這七個(gè)機(jī)會(huì)里面,沒有半個(gè)字提到中國的資本市場(chǎng)。

所以我們大膽的預(yù)測(cè):中國資本市場(chǎng)是普通人改變命運(yùn)的第八個(gè)機(jī)會(huì)。大家一聽就覺得這個(gè)講的很過癮。但是我們做投資研究,千萬不能隨便吹牛。因?yàn)槲乙郧耙苍?jīng)吹過牛,當(dāng)時(shí)是在07年預(yù)測(cè)中國股市可以漲到1萬點(diǎn),后來過了十年,股市還是只有三千點(diǎn)。所以如果想在這一行里面混的久,就不能瞎吹牛,因?yàn)闅v史是會(huì)證明一切的。所以,在過去的十年,我們一直很注意,比如14/15年的大牛市之前,我們?cè)?4年寫的報(bào)告是《金融泡沫大時(shí)代》,也就是我們認(rèn)為未來會(huì)漲,但是一輪大水牛,其實(shí)是個(gè)金融泡沫。而在17年年中別人在寫新周期,我們寫的是《繁榮的頂點(diǎn)》。但這一次,我們真的不是在吹牛,而是講了一個(gè)大的道理。

要理解中國的未來,一定要去理解我們的過去。

中國剛剛經(jīng)過了改革開放40周年,這40年創(chuàng)造了奇跡,我們走完了歐美過去300年現(xiàn)代化進(jìn)程,所以我們是濃縮的精華。我們改變的起點(diǎn)是在1978年改革開放。這個(gè)起點(diǎn),我們認(rèn)為中國在78年發(fā)生了一次供給的革命。

經(jīng)濟(jì)學(xué)的主題永遠(yuǎn)是兩件事,第一個(gè)是供給,第二個(gè)需求。所以供需研究是大家去做投資的基本功。比如說現(xiàn)在豬價(jià)上漲,就是因?yàn)闆]有供給,大家可以賺錢,前幾年商品漲價(jià)、房子漲價(jià)也是因?yàn)槿ギa(chǎn)能、去庫存減少了供給。另外,大家長(zhǎng)期看好科技、看好醫(yī)藥行業(yè),美國過去40年就是科技和醫(yī)藥行業(yè)領(lǐng)漲,因?yàn)檫@兩大行業(yè)永遠(yuǎn)不缺需求,所以要么有需求、要么沒供給,都可以帶來投資機(jī)會(huì),因而供給和需求是經(jīng)濟(jì)學(xué)里面永遠(yuǎn)的兩大主題。

但是我們回到78年,當(dāng)時(shí)的中國我們說根本就不缺需求,就是沒有供給。也就是我們看到全中國人當(dāng)時(shí)吃大鍋飯,大家都指望別人干活,沒有人愿意主動(dòng)干活,大家啥都想買,但是啥都買不到。當(dāng)時(shí)我們改革的核心標(biāo)志是從計(jì)劃經(jīng)濟(jì)轉(zhuǎn)向了市場(chǎng)經(jīng)濟(jì)。我們把所有的管制全都放開了,放松了價(jià)格管制,放松了城鄉(xiāng)管制,所以每個(gè)人都愿意出來干活。因此,78年我們是發(fā)生一次供給革命,經(jīng)濟(jì)開始起飛,這個(gè)供給革命就等同于歐美的工業(yè)革命。

現(xiàn)代經(jīng)濟(jì)誕生在歐洲,現(xiàn)代經(jīng)濟(jì)和古代經(jīng)濟(jì)的區(qū)別,其實(shí)是工業(yè)和農(nóng)業(yè)的區(qū)別。因?yàn)檗r(nóng)業(yè)沒有效率,工業(yè)效率特別高。所以工業(yè)化時(shí)代就從工業(yè)革命開始。在當(dāng)時(shí)的英國,誕生了經(jīng)濟(jì)學(xué)的鼻祖亞當(dāng)斯密。他的名言就是,要靠市場(chǎng)去引導(dǎo)資源配置,這樣每個(gè)人都可以努力干活。因此,歐洲的工業(yè)革命也是一次供給的革命。

但是在1929年,歐美遭遇了大蕭條,為了應(yīng)對(duì)危機(jī),歐美是走向了凱恩斯的需求刺激。而中國在08年遭遇的金融危機(jī),就等同于歐美29年遭遇了大蕭條,我們走向了4萬億刺激,也是從供給側(cè)走向了需求側(cè)。

而歐美是經(jīng)過了無數(shù)的刺激以后,最終出現(xiàn)了滯脹,在八十年代開始反思,他們發(fā)現(xiàn)這條路走錯(cuò)了。所以當(dāng)時(shí)在美國出來了里根,在英國出來了撒切爾夫人,他們都做了一件事,都是從刺激需求轉(zhuǎn)向了改善供給。目前中國也是一模一樣的,我們經(jīng)過了十年以后發(fā)現(xiàn)此路不通,所以我們?cè)?5年提出了供給側(cè)結(jié)構(gòu)性改革,也是從刺激需求轉(zhuǎn)向了改善供給。

但是我們頭兩年的去產(chǎn)能、去庫存,它只是對(duì)個(gè)別行業(yè)有幫助,對(duì)經(jīng)濟(jì)整體意義不大。所以直到去年我們開始降低貨幣增速、關(guān)掉影子銀行、開始大力減稅,這其實(shí)就是當(dāng)年里根他們?cè)?jīng)做的事情。在里根做完以后,美國出現(xiàn)了40年的股債雙牛,債市股市依次出現(xiàn)了大牛市。所以中國從去年開始,去年先是債券牛市,今年出現(xiàn)了股票牛市,所以我們可以把這一輪中國的股債雙牛,用美國的歷史做一個(gè)復(fù)盤。

首先,我們看一下美國1980年的國債利率高達(dá)10%,目前只有2-3%。而美國的股市的估值在80年是8倍,目前是20倍。很多人對(duì)股市估值有一個(gè)誤區(qū),大家認(rèn)為估值是跟盈利掛鉤的,高增長(zhǎng)對(duì)應(yīng)高估值,低增長(zhǎng)對(duì)應(yīng)低估值,因?yàn)橹袊?jīng)濟(jì)在減速,所以中國股市估值就應(yīng)該下降。

其實(shí)不是這樣的,在美國的70年代,它的企業(yè)業(yè)績(jī)?cè)鏊倨骄敲磕?0%,估值只有8倍。之后的40年,美國的企業(yè)盈利增速平均是6%,估值是20倍,所以其實(shí)你看美國過去100年的股市估值走勢(shì),跟業(yè)績(jī)關(guān)系不大,但是跟利率是高度的負(fù)相關(guān)。為什么80年美國的股市估值只有8倍?因?yàn)楫?dāng)時(shí)的國債利率就有10%,買國債吃利息10年就能回本,所以大家要求買股票也得10年回本,所以股市的估值只能給到8倍。但是現(xiàn)在美國的國債利率只有2.5%,買國債吃利息要40年才能回本,所以股市估值20倍也不算貴。因此,在80年代以后,隨著美國國債利率從10%降至3%以下,美國股市的估值從8倍回升到了20倍。

我們看一下中國,這一次也是利率出現(xiàn)了大幅下降,所以股市估值也開始了修復(fù)。但是很多人就跟我講一個(gè)疑問,說人家美國的國債利率是從10%降到了3%甚至以下,我們是從4%降到3%,所以是不是估值的修復(fù)已經(jīng)結(jié)束了?其實(shí)大家對(duì)中國的利率有一個(gè)誤解,因?yàn)楹芏嗳硕⒅鴩鴤矗鋵?shí)國債不是中國的真實(shí)利率的標(biāo)志,真實(shí)無風(fēng)險(xiǎn)利率其實(shí)是地方政府的債務(wù)利率。

中國地方政府以前創(chuàng)造了大量的隱性債務(wù),而這個(gè)隱形債務(wù)的名字叫做非標(biāo)資產(chǎn),他們?cè)?jīng)是保險(xiǎn)公司的最愛,因?yàn)橹袊胤秸椭醒胝碚撋鲜遣环旨业模缘胤竭@種債務(wù)根本就不會(huì)違約。它又不違約,收益率給到8%-10%,這使得整個(gè)金融體系定價(jià)權(quán)都亂套了。所以直到去年的8月份,出了一個(gè)非常重要的文件,叫做《地方政府隱性債務(wù)問責(zé)辦法》,這里面明確規(guī)定以后地方政府的新增隱形債務(wù)要終身問責(zé)。突然之間中國非標(biāo)資產(chǎn)的整個(gè)增量市場(chǎng)就消失了。所以,大家以后買不到新的非標(biāo)資產(chǎn),雖然存量的非標(biāo)還在,但是我們也要把它替換掉,變成利率更低的債務(wù)。所以以后所有保險(xiǎn)公司都會(huì)面臨一個(gè)相同的問題,就是如何填補(bǔ)這一塊的高收益資產(chǎn)的缺口。未來只有一個(gè)選擇,由于目前股市的PE只有12倍,倒算相當(dāng)于8%,只有在股市可以找到這樣一個(gè)潛在的高收益資產(chǎn)。所以,目前中國的真實(shí)風(fēng)險(xiǎn)收益率水平也是跟美國一樣,從8-10%突然降到3%,股市的估值也就開始了大幅修復(fù)。

但是還有很多人問我:股市的估值修復(fù)空間有多大?因?yàn)楫吘挂呀?jīng)漲了20%,很多人都想跑,因?yàn)閰⒄找酝?jīng)驗(yàn),現(xiàn)在不跑,以后就沒了。但是這一次大家其實(shí)不用著急,因?yàn)楣墒须m然說現(xiàn)在也是3000點(diǎn),但它完全不同于十年以前的3000點(diǎn)。因?yàn)楫?dāng)時(shí)07年估值可能是30倍以上,目前即便漲了20%,估值還是十二三倍。你看所有資產(chǎn)還是股市最便宜。國債利率3%,倒算相當(dāng)于30倍估值;余額寶收益率是2.5%,倒算下來是40倍估值;黃金是只能夠抗通脹,通脹率2%,倒算下來是50倍估值;房子是最貴的,租金回報(bào)率是1.5%,倒算是60倍估值。所以,目前所有資產(chǎn)中股市依然是最便宜的,從全球的比較來看,A股也是相對(duì)最便宜。

但是有很多人跟我提意見,說光便宜不行啊,我們的經(jīng)濟(jì)不好,企業(yè)沒有業(yè)績(jī),所以大家都等著經(jīng)濟(jì)二次探底,等著股市下跌。大家都盼著股市能夠重回2500點(diǎn),給大家一個(gè)重新上車的機(jī)會(huì)。但是即便給你這個(gè)機(jī)會(huì),到那個(gè)時(shí)候,如果你沒有信仰,你還是不會(huì)去買,所以關(guān)鍵不在于目前的點(diǎn)位是多少,而是我們要去理解為什么中國的股市將來會(huì)有希望。首先第一件事,我們一定要想清楚,盈利從來不是買中國股市的理由。因?yàn)檫^去十年我們?nèi)ベI中國的股票,盈利其實(shí)買對(duì)了,因?yàn)檫@十年我們的企業(yè)盈利增加了2倍,但是估值跌了80%。其實(shí)我們從來不是因?yàn)闆]有盈利導(dǎo)致股市下跌,而是因?yàn)楣乐祷芈鋵?dǎo)致了股市大跌。

但如果我們都同意中國進(jìn)入了低利率時(shí)代,同意目前13倍左右的股市估值,從歷史來看大概率不會(huì)下降了,估值水平終于穩(wěn)定了。我們?cè)賮砜匆幌聵I(yè)績(jī),因?yàn)樵谶^去的十年,上市公司已經(jīng)證明了自己,他們的業(yè)績(jī)?cè)鏊倏梢耘芷街袊腉DP名義增速。所以我們只要預(yù)測(cè)未來中國經(jīng)濟(jì),我們做了一個(gè)非常非常保守的假設(shè),我們假設(shè)未來十年中國GDP增速每年就是4-5%,再加上2-3%的物價(jià),假定GDP的名義增速就是在7%左右。7%什么概念?美國長(zhǎng)期都是5%-6%,我們就比美國高一點(diǎn)點(diǎn)。假定7%的GDP名義增速,而且全都能夠轉(zhuǎn)換為企業(yè)的業(yè)績(jī)?cè)鏊佟4蠹蚁胍幌耄绻乐挡辉傧陆担乐捣€(wěn)住了,業(yè)績(jī)?cè)鏊倜磕?%,就意味著股價(jià)每年可以漲7%,一年7%的話,那十年下來股市就有希望翻倍。所以我們做了一個(gè)非常大膽的預(yù)測(cè),就是中國的股市可以領(lǐng)先于中國的國足提前回到歷史巔峰,我覺得我們預(yù)測(cè)對(duì)的概率應(yīng)該比較大。

但這只是一個(gè)非常保守的假設(shè)。因?yàn)槲覀兗僭O(shè)的是股市的估值不變,但是大家不要低估了人性。目前我們說全國老百姓的資產(chǎn)配置全都搞錯(cuò)了,大家配了大量的房子。目前房子的估值是60倍,就等于股市的07年,因?yàn)楣墒?7年就是估值貴,你買它的業(yè)績(jī)買對(duì)了,但是就是沒有估值。目前大家買了大量的房子,沒有股票。如果大家一激動(dòng),重新調(diào)整資產(chǎn)配置,股市的估值從10倍回到20倍其實(shí)也很正常。如果說未來十年,估值可以翻一倍,業(yè)績(jī)還能翻一倍,那么股市的漲幅可能就不止兩倍,三倍四倍也有可能。就我個(gè)人認(rèn)為,中國股市應(yīng)該是未來最有希望的一類大類資產(chǎn)。

其實(shí)大家看一下美國,美國的股市過去40年,每年平均回報(bào)率10%。這個(gè)10%的回報(bào)率,大家分解一下,非常簡(jiǎn)單:股息和回購每年是2%,企業(yè)業(yè)績(jī)?cè)鏊倜磕?%,另外2%是估值提升。

過去10年為什么中國股市不賺錢,其實(shí)我們的企業(yè)業(yè)績(jī)每年增長(zhǎng)11%,股息率每年也有2%,但是我們的估值每年下跌15%,所以我們的股市每年還下跌4%。

但如果未來中國的股市估值穩(wěn)住不跌了,即便業(yè)績(jī)?cè)鏊購?1%降到7%,加上股息率2%,未來股票資產(chǎn)每年提供10%左右的回報(bào),其實(shí)應(yīng)該是很有希望的。

我們接觸外資和內(nèi)資,大家對(duì)中國股市的觀點(diǎn)完全不一樣。很多外資客戶,在中國投資很多年,對(duì)中國股市的長(zhǎng)期很樂觀,原因在于他們?cè)谥袊墒写_實(shí)賺了錢。外資的投資方式其實(shí)很簡(jiǎn)單,就是所謂的價(jià)值投資,買低估值的藍(lán)籌資產(chǎn),這意味著外資從來不會(huì)因?yàn)楣乐颠^高虧大錢,如果估值穩(wěn)定,而中國的經(jīng)濟(jì)和企業(yè)盈利增長(zhǎng)并不差,其實(shí)就可以賺錢。比如說外資都愛買銀行股,而國內(nèi)的散戶和機(jī)構(gòu)都看不上銀行股,但從歷史看,銀行股也能賺錢,比如說農(nóng)行曾經(jīng)是全市場(chǎng)股價(jià)最低的股票。但是如果你在農(nóng)行上市之初買了農(nóng)行的股票,其實(shí)過去的這么多年,平均每年股價(jià)漲幅是4%,而股息率4%,合計(jì)是8%,你只要買的便宜就很難虧錢。

而為什么中國的散戶很難賺錢,因?yàn)榇蠹依舷胭嵖戾X,我們前一段統(tǒng)計(jì)了一下,發(fā)現(xiàn)今年A股漲幅排前30名的股票中只有3個(gè)股票的估值低于50倍,其他都是50倍以上甚至沒有估值。買的貴了好像可以賺快錢,但是從長(zhǎng)期看肯定是賠錢的。所以散戶在股市里面是很難賺錢的,哪怕是牛市,其實(shí)最佳做法不是自己買股票,而是買基金尤其是指數(shù)基金。

而中國股市今年以來漲得有點(diǎn)快,也出現(xiàn)了部分泡沫化,但是從整體來看,目前的上證指數(shù)、滬深300等都在12/13倍左右估值,整體來看依舊便宜,所以長(zhǎng)期來看依然很有機(jī)會(huì)。

總結(jié)來說,過去10年中國之所以房子漲價(jià)、股市不漲,原因在于我們犯了跟美國當(dāng)時(shí)一模一樣的問題,刺激需求、貨幣超發(fā)。但我們已經(jīng)想明白了,開始改變這個(gè)模式,我們開始降低貨幣增速,開始減稅,這其實(shí)就走向了股債雙牛的繁榮模式。

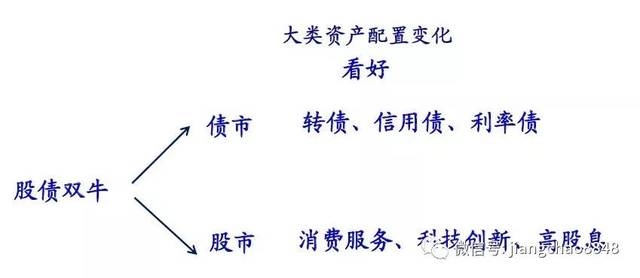

最后說一下我們看好的方向:第一個(gè)是債市,我們認(rèn)為未來債市長(zhǎng)期依然是看好,品種上我們認(rèn)為今年轉(zhuǎn)債會(huì)優(yōu)于信用債優(yōu)于利率債,而利率債的話,我們認(rèn)為利率雖然今年下行空間不大,但上行風(fēng)險(xiǎn)應(yīng)該也會(huì)比較有限。

而對(duì)于股市的話,我們認(rèn)為應(yīng)該是一個(gè)普漲的行情。首先在低利率時(shí)代,高股息的模式應(yīng)該是長(zhǎng)期受益的。另外,減稅是有利于消費(fèi)、有利于科技。所以,我個(gè)人認(rèn)為高股息、消費(fèi)、科技會(huì)是主要的機(jī)會(huì)所在。

我們認(rèn)為未來整個(gè)資產(chǎn)配置,過去是圍繞房地產(chǎn)、圍繞實(shí)物資產(chǎn),但以后應(yīng)該會(huì)逐漸轉(zhuǎn)向資本市場(chǎng),轉(zhuǎn)向金融資產(chǎn)。原因是在工業(yè)化時(shí)代,是房子在承載財(cái)富。但是進(jìn)入后工業(yè)化時(shí)代以后,真正值錢的是優(yōu)秀的服務(wù)和科技,值錢的是那些提供技跟服務(wù)的公司,值錢的是他們的股權(quán)和債權(quán)。

所以,這一次我們開始放開資本市場(chǎng),放開債市,放開股市,用它們來幫助我們中國經(jīng)濟(jì)去配置資源。與之相應(yīng),我們的財(cái)富未來也要從房地產(chǎn)轉(zhuǎn)向資本市場(chǎng)、轉(zhuǎn)向金融市場(chǎng)。這也是我們看好中國資本市場(chǎng)的一個(gè)很重要的因素。

過去10年,作為資本市場(chǎng)的從業(yè)人員,其實(shí)我們長(zhǎng)期缺乏幸福感,因?yàn)橘Y本市場(chǎng)沒有幫大家賺錢。但我們相信從今年開始,未來大家應(yīng)該會(huì)對(duì)資本市場(chǎng)重新開始有一股自豪感,希望我們的股債雙牛能夠兌現(xiàn),中國資本市場(chǎng)能走向繁榮,幫助中國經(jīng)濟(jì)涅槃重生!

新浪聲明:新浪網(wǎng)登載此文出于傳遞更多信息之目的,并不意味著贊同其觀點(diǎn)或證實(shí)其描述。文章內(nèi)容僅供參考,不構(gòu)成投資建議。投資者據(jù)此操作,風(fēng)險(xiǎn)自擔(dān)。責(zé)任編輯:張恒星 SF142

熱門推薦

收起

24小時(shí)滾動(dòng)播報(bào)最新的財(cái)經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)