文/新浪財經意見領袖(微信公眾號kopleader)專欄作家 任澤平

如果2017年特朗普新政遇阻,美國經濟復蘇和通脹不及預期,美元有望回調,黃金可能反彈;如果2017年特朗普新政、美國經濟復蘇和再通脹超預期,美元走強,黃金可能延續下跌。

2017年1-2季度黃金可能有機會

2017年1-2季度黃金可能有機會1、黃金具備避險和抗通脹特征

1.1 黃金是重要的避險資產

隨著人類貨幣進入信用本位,當國家信用出現危機時,信用貨幣發生貶值,即貨幣本身相對于外界的購買力會發生貶值,為了保持自己的資產水平不受侵害,社會大眾會將自己的貨幣資產盡可能的轉換為其他不受影響的通貨,而黃金作為一般等價物有著得天獨到的歷史地位,是社會公眾公認的避險資產,因此黃金價格的變化情況將一定程度上反應貨幣持有者對于貨幣發行國信用的信任情況。

1.2 黃金是對抗通脹的利器

信用本位帶來的另一個弊端則是通貨膨脹,現如今,各個國家都在通過貨幣政策積極的調控社會經濟,在擴張性貨幣政策和擴張性財政政策的推動下,通貨膨脹的壓力時有發生。作為信用貨幣持有者,為了保證自己的資產水平不受侵蝕,實物投資成為了一種對抗通脹的有效途徑,黃金作為一般等價商品可以在市場上進行自由流動,其價格水平也因此廣受投資者關注。

從美國CPI數據可以看出,除了2009年受金融危機影響CPI同比增速短暫為負,自1969年以來美國通貨膨脹以2%左右的速度逐年增長,人民財富平均每36年縮水一半,有效的對抗通脹手段不可或缺。

圖表1:美國CPI同比增速

圖表1:美國CPI同比增速資料來源:Wind,方正證券

2、黃金價格決定機制

2.1 布雷頓森林體系時期的黃金價格:固定不變

第一次世界大戰嚴重破壞了全球貿易的正常發展。各國政府無法按照規定自由兌換黃金,金本位制名存實亡。1944年7月,45個國家代表齊聚美國布雷頓森林市,各與會國達成一致協定,各國央行必須使本位幣與其他貨幣的兌換比率維持在相對穩定的狀態,也被稱為固定匯率制度,這種金融體系又被稱為布雷頓森林體系。

二戰后,美國成為最發達的國家,黃金儲備也占了絕大多數,因此,在該體系中,各國貨幣盯住美元,各國財政部和央行按照該比率與美國兌換黃金。由于私人無法自由兌換黃金,黃金也不是完全的自由流通狀態,金價都被凍結在了35美元/盎司。

二戰后,歐洲和日本進入工業快速發展期。美國進口下降而對外投資不斷增加。另外,與蘇聯的冷戰對抗,以及在朝鮮和越南的兩次戰爭導致黃金庫存降低,成為債務國。在美元貶值和黃金流出壓力下,1971年8月9日,美國總統尼克松宣布“美國已無力履行美元與黃金掛鉤的國際承諾”。至此,布雷頓森林體系徹底破滅。黃金脫離了美國的控制。金價進入自由浮動時期。

2.2 牙買加協議后的黃金價格:受以美元為代表的多因素影響

1976年1月8日,國際貨幣基金組織在牙買加會議上通過了關于國際貨幣制度改革的協定,稱為《牙買加協定》。在牙買加體系中,黃金可以與外匯、本幣進行便捷兌換,黃金的價格實際由市場上各種因素綜合決定。本文探討的是在牙買加體系的背景下影響黃金價格的主要因素。

黃金同時具有商品屬性、貨幣屬性和金融屬性,所以金價受多種因素的影響。第一,從其商品屬性角度,供需是影響其價格的基本因素。第二,從其貨幣屬性角度,國際市場上黃金由美元標價,所以美元匯率和美國的貨幣供應量將分別影響黃金的短期和長期價格。第三,從黃金的金融屬性角度,各國央行對黃金的儲備態度,各國的貨幣政策,以及其他資產的收益率(如股票、債券)等也會影響其價格。

綜合來看,黃金價格的主要影響因素可歸納為:黃金的供需關系、美元指數、美國通脹水平、美國的貨幣政策、世界其他國家的貨幣政策以及世界政治經濟局勢(包括地緣政治沖突,恐怖襲擊以及各種經濟事件)。

3、布雷頓森林體系瓦解后的歷次黃金價格周期

自布雷頓森林體系瓦解后,金價開始進入自由波動時代。從1973年至今,金價經歷了以下幾個周期:

石油危機和美國經濟滯漲引發第一輪黃金價格上漲。第一輪周期自1973年至1980年。這期間由于受到80年代世界石油危機的影響,以及美國“滯漲”現象的發生,人們瘋狂搶購黃金,使得黃金從1973 年的97.32美元/盎司漲到1980 年的607.14美元/盎司,達到相對的歷史最高水平,但隨后下跌至1981 年的460. 03 美元/盎司。1981年至2001年,黃金經歷了近20年的熊市。

“911”事件引發黃金價格的第二波行情。第二輪周期自2001 年7 月至2002 年6 月。2001 年是黃金牛熊市的分水嶺,這一年的“911 恐怖襲擊事件”之后,股市暴跌,油價上漲,黃金牛市的大幕拉開。總的來看,此輪周期中國際黃金價格的波動表現波瀾不驚,在穩步增長的長期趨勢中對長期趨勢的偏離不大。

美聯儲的寬松貨幣政策和伊拉克戰爭帶動黃金價格的第三輪上漲。第三輪周期自2002 年7 月至2003 年11 月。2003 年是國際黃金市場走勢向上,美元匯率大幅下挫,美聯儲實施的寬松貨幣政策帶動全球大宗商品價格上漲,伊拉克戰爭打響,中東恐怖襲擊事件日益加劇,地緣政治持續緊張;這些因素有力的助推了黃金價格的上漲,表現在這輪周期中黃金價格波動高度增加,在穩步增長的長期趨勢中對長期趨勢的偏離增大了。

美元疲軟、通脹憂慮和全球黃金投資需求推升黃金價格。第四輪周期自2003 年12 月至2006 年6 月。這輪周期持續31 個月,波動高度和波動深度都比較大,振幅達到17.03%,是之前四輪周期中持續時間最長,波動幅度最大的。2005 和2006年是黃金牛市快速抬升之年,石油價格猛漲,美元走軟,通脹憂慮,俄羅斯等央行增加黃金儲備,伊朗核危機等地緣政治影響,再加上全球投資黃金熱情高漲,投資需求強勁,黃金價格不斷走高。正是這些因素使得黃金價格對長期趨勢偏離的波動性不斷增強。

美聯儲降息和中東地緣危機引發黃金的第五輪上漲。第五輪周期自2006 年7 月至2008 年3 月。2006 年下半年次貸危機漸露鋒芒,流動性危機引發黃金市場盤整,金價波動深度不大,但收縮時間稍長。2007 年金融危機爆發后美聯儲緊急降息,原油價格快速上漲,黃金基金等投資需求,加上中東地緣政治等因素的共同推動,黃金價格一路上漲。

各國央行購買黃金儲備、美國三次QE以及歐債危機共同推升黃金價格。第六輪周期自2008 年4 月開始。主要原因是隨著美元強勁反彈,國際金價迅速收縮。2009 年,由于對美國經濟衰退的擔憂,印度等多國央行大舉購金,美聯儲第一次量化寬松購買國債等因素成為國際金價擴張的有力推動因素;2010 年受歐洲主權債務危機、美聯儲第二輪量化寬松購買國債、全球通脹預期、實物和投資需求強勁等因素影響,國際金價在小幅震蕩中穩步上漲;2011 年受歐債、美債危機、美聯儲QE3 預期等因素影響,國際金價擴張勢頭強勁。

圖表2:布雷頓森林體系瓦解后的黃金價格周期

圖表2:布雷頓森林體系瓦解后的黃金價格周期資料來源:Wind,方正證券

4、黃金價格的決定因素

4.1 黃金供需與黃金價格

黃金的供給主要包括礦產金、再生金和官方售金。從全球黃金的供給結構分析,礦產金占總供給比例最高,其次是再生金和官方售金。礦產金占總供給比例一般保持在60-75%之間,是世界黃金供給的主要來源。2005年后隨著生產技術的提升,再生金的占比不斷增長。到2009年再生金的比例達到了最高值41%。金融危機后,各國央行開始從售金轉而購金,2010年后,官方售金占總供給比例由正轉負,與此同時礦產金的比例重新上行。從供給結構看,分析黃金的供給情況對金價的影響,應主要分析礦產金的供給情況。

從需求結構來看,黃金珠寶首飾的需求占比最高,其次是投資需求,工業需求比較穩定,官方儲備需求在2010年后逐年增加。從時間縱向上看,在2013年前黃金首飾和工業需求逐年下降,而投資需求占總需求的比例在逐年增加。在2009和2010年,投資需求占總需求的比例達到39%。隨著金融危機的爆發,各國央行減少黃金輸出,增加黃金儲備。2011年后,年均需求占比維持在12%。在分析需求對黃金價格的影響時,官方儲備不是主要影響因素,應更偏重黃金的首飾工業需求和投資需求。

圖表3:黃金供給結構圖資料來源:世界黃金協會,方正證券

圖表3:黃金供給結構圖資料來源:世界黃金協會,方正證券 圖表4:黃金需求結構圖

圖表4:黃金需求結構圖資料來源:世界黃金協會,方正證券

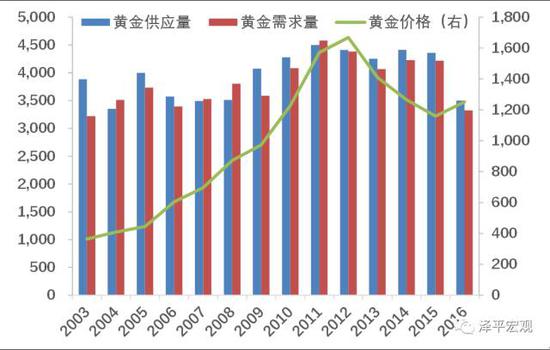

然而,從2003年-2016年全球黃金供需走勢上看,黃金總體上呈現供過于求的格局,但是黃金的年度均價在2012年前卻一直呈上升趨勢,表明近些年來黃金價格的變化主因不在于供需缺口,還受到其他許多因素的影響。

圖表5:黃金供需結構與黃金價格走勢

圖表5:黃金供需結構與黃金價格走勢資料來源:世界黃金協會(Gold Demand Trends),方正證券

4.2 其他影響黃金價格的因素

4.2.1 美元走勢與黃金價格

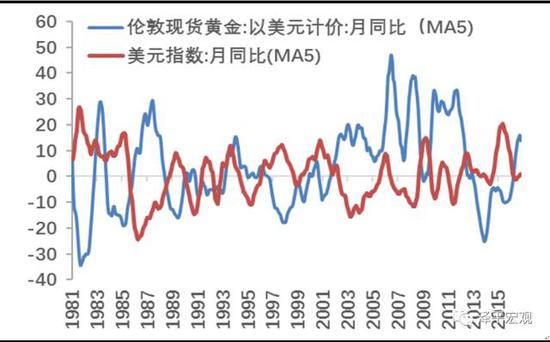

美元是國際黃金市場的標價貨幣,因此美元的價格也是影響金價波動的重要因素之一。美元的價格對美國內部可以用美元的購買力來衡量,對外在國際市場上可以用美元匯率來衡量。從美元指數與倫敦現貨黃金價格增速的比較可以看出,兩者的負相關性非常顯著,若計算2000年后兩者的相關系數,達到-0.5338。

圖表6:美元指數與倫敦金現同比增長的關系

圖表6:美元指數與倫敦金現同比增長的關系資料來源:Wind,方正證券

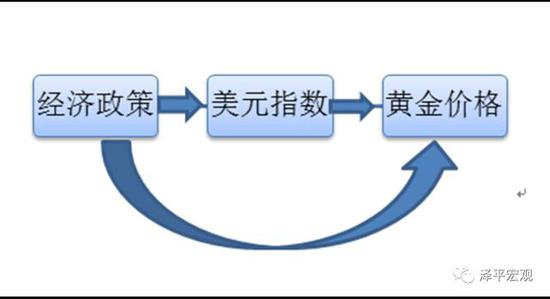

由于美元指數的變化綜合反映了美國國內經濟基本面相對國外的變化,因此,美國國內的關鍵經濟指標都能對黃金價格產生影響,比如失業率和通貨膨脹。如果失業率和通脹兩者呈現上升趨勢,則拉低美元指數,推高黃金價格。另外,美聯儲的財政和貨幣政策也會影響美元的相對購買力,進而影響黃金價格。

圖表7:美元指數對黃金價格的直接和間接影響

圖表7:美元指數對黃金價格的直接和間接影響資料來源:Wind,方正證券

4.2.2 通貨膨脹與黃金價格

黃金作為世界貨幣又同時具有大宗商品的屬性,當發生嚴重通貨膨脹時,黃金的保值性使其能夠減小貨幣貶值帶來的虧損,降低市場風險,所以黃金一直以來被作為對沖通脹的有力武器,這也是黃金受追逐的另一重要原因。盡管各個國家的通貨膨脹水平受各個國家自身經濟政策的影響,各國的通脹周期往往具有一致性。這點從美國、日本以及歐元區的CPI同比趨勢圖可以得到驗證。由于黃金天然具有對抗通脹的屬性,因此在各國通脹水平上行的期間,黃金價格也隨之上漲。值得注意的是,黃金價格同比的高點比CPI高點領先了2-4個月。也就是說,真正影響黃金價格的應該是通脹預期。

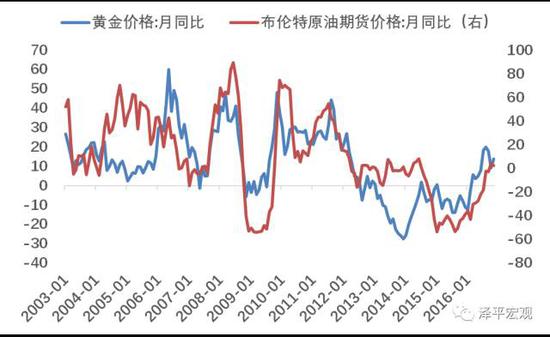

我們用原油期貨價格同比衡量通貨膨脹的預期,檢測通脹預期是否會推高黃金價格。結果發現,在大部分時間內,原油期貨價格同比幾乎與黃金現貨價格同比的趨勢相同。

圖表8:通貨膨脹與黃金同比價格變動關系(MA5)

圖表8:通貨膨脹與黃金同比價格變動關系(MA5)資料來源:Wind,方正證券

圖表9:原油期貨價格同比與金價同比的關系

圖表9:原油期貨價格同比與金價同比的關系資料來源:Wind,方正證券

4.2.3 國際政治經濟局勢與黃金價格

政治經濟局勢發生變化和突發戰爭都將造成黃金價格的劇烈波動。政局動蕩帶來的經濟政策的變化,突發戰爭造成的巨額軍費,都會使人們產生導致負面的經濟或貨幣預期。這時黃金就會成為硬通貨。黃金需求的增加會推動金價的上漲。而金融危機期間,黃金的避險作用讓位于流動性需求,黃金被拋售引發價格下跌。

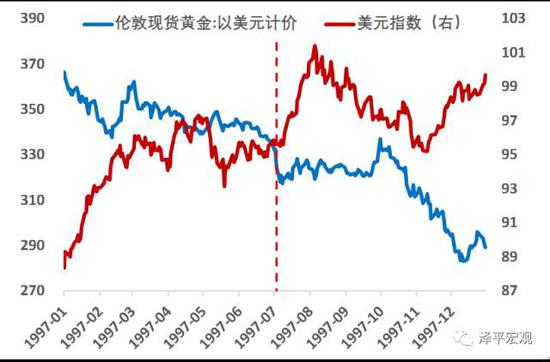

(一)1997年東南亞金融風暴

1997年的泰銖貶值事件始于泰國巨額的外債規模和盯住美元的固定匯率制。由于泰國出口低迷,貿易赤字增加,對泰銖匯率構成巨大壓力。1997年7月2日泰國政府被迫宣布,放棄泰銖盯住美元的匯率制度,實行有管理的浮動匯率制度,當天泰銖對美元的匯率貶值幅度高達30%。到1998年7月,泰銖對美元累計貶值了60%。

然而,我們看到泰國危機爆發后,黃金價格并沒有暴漲反而下跌。綜合我們在此期間看到的兩個現象:美元指數上揚,世界主要的幾個股指環比變動不大。也就是說,1997年的泰國金融風暴并沒有引發全球股市的動蕩。此時黃金的避險作用完全讓位于流動性需求,危機爆發當天,價格迅速下跌,市場急速去杠桿,流動性枯竭,一切具備流動性的資產尤其是優質資產也將會遭到拋售。類似的情況也出現在08年美國金融危機,危機期間黃金價格跌幅超過20%。

圖表10:泰銖貶值期間金價與美元走勢相反

圖表10:泰銖貶值期間金價與美元走勢相反資料來源:Wind,方正證券

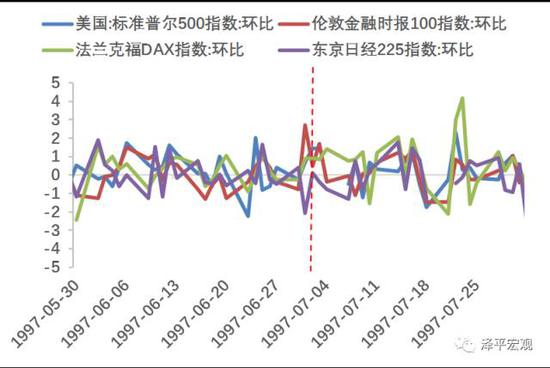

圖表11: 泰銖貶值期間金融市場波動不大

圖表11: 泰銖貶值期間金融市場波動不大資料來源:Wind,方正證券

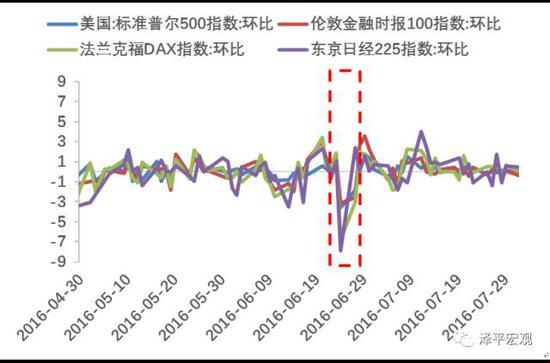

(二)英國脫歐

2016年6月23日英國舉行退出歐盟公投,倫敦黃金現貨價格暴漲。英國作為歐盟國成員享有會員國所帶來的貿易繁榮,歐盟成員國身份降低了英國與其他國家的貿易成本,若“脫歐”成功將使其他歐盟成員國在與其進行貿易方面受到摩擦,對于歐盟和英國的經濟產生顯著的負面影響。公投結果公布后,當天英鎊兌歐元匯率和兌美元匯率分別下挫6.02%和7.95%。

脫歐公投后,黃金價格持續上揚,與之伴隨的是美元指數的同步走高,這個趨勢一直持續到7月底。從16年年初至英國脫歐公投前夕期間,美元總體疲弱,從年初的98.65下滑至6月22日的93.55,中間最低達到92.60。這段時間內美元與黃金價格的相關系數為-0.8272;而脫歐公投之后的一個多月期間兩者的相關系數為0.4002。也就是說,在這一個多月時間內,美元之外的因素主導著黃金價格的走勢。從全球主要股市的表現上看,該因素應該就是避險需求。

圖表12: 英國脫歐公投期間的金價走勢

圖表12: 英國脫歐公投期間的金價走勢資料來源:Wind,方正證券

圖表13: 英國脫歐公投期間股市動蕩

圖表13: 英國脫歐公投期間股市動蕩資料來源:Wind,方正證券

5、特朗普新政與未來黃金走勢

無論是基于黃金本身的屬性還是歷次黃金周期的經驗,我們可以發現決定黃金長期走勢的是美元指數、通脹以及各種政治經濟局勢變動帶來的避險需求。因此,要看清2017年的黃金價格走勢需要明確兩點:第一,2017年的美元能否維持強勢;第二,通脹及國際地緣政治局勢是否會發生超預期的變化。

近期美特朗普“基建+減稅+反移民”新政有助于刺激美國經濟和再通脹,美元走強,黃金大跌。特朗普上臺具有特殊的時代背景。民主黨總統奧巴馬在任內大幅增加社會福利,特別是全民醫保法案導致聯邦醫療支出攀升;財政赤字嚴重,債務逼近上限。特朗普的政策很有可能沿襲共和黨的傳統思路,縮減福利開支的同時大力推行減稅,同時他的政策的另一亮點是基建。特朗普的財政刺激政策明顯是利于強勢美元。無論是從特朗普的競選承諾還是從他所代表的利益集團,基建勢在必行。因此,從趨勢上看,利空黃金價格。

另外,特朗普的移民政策偏保守,他提名的司法部長杰夫?塞申斯提倡限制移民,持續反對非法移民成為美國公民,支持特朗普再美墨邊境修建移民墻。一旦這些政策在國會通過,低端勞動力遷入受阻,勢必推升勞動力成本和服務業價格。如果明年美國通脹過早破2%,則美聯儲加息步調大概率收緊,也不利于黃金價格。

因此,如果2017年特朗普新政遇阻,美國經濟復蘇和通脹不及預期,美元有望回調,黃金可能反彈;如果2017年特朗普新政、美國經濟復蘇和再通脹超預期,美元走強,黃金可能繼續下跌。2017年1月20日特朗普正式入主白宮,答案也即將揭曉。考慮到11月9日特朗普逆襲成功后,市場預期可能過頭,“基建+減稅+反移民”等新政將面臨諸多不確定性,我們傾向于認為2017年1-2季度黃金可能有機會。

明年影響黃金價格的另一重要因素是2017年歐洲大選、歐元解體風險、地緣政治風險等風險因素。盡管12月5日的奧地利總統大選極右翼敗北,歐洲政局仍面臨考驗。今年英國脫歐公投和美國特朗普上臺極大的鼓舞了反建制力量。明年德國、法國、荷蘭等歐洲重要國家都將舉行大選。德國現任總理默克爾領導的基督教民主聯盟在地方選舉中屢敗于極右政黨。法國民調顯示下任總統極有可能在中右翼的候選人弗朗索瓦·菲永和極右翼的瑪麗娜·勒龐之間產生。歐洲右翼勢力的抬頭并獲得越來越多民眾的支持將給歐盟經濟增長前景蒙上陰影。

(本文作者介紹:方正證券首席經濟學家。曾擔任國務院發展研究中心宏觀部研究室副主任、國泰君安證券研究所董事總經理、首席宏觀分析師。)

責任編輯:賈韻航 SF174

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。