【線索征集令!】你吐槽,我傾聽;您爆料,我報道!在這里,我們將回應(yīng)你的訴求,正視你的無奈。新浪財經(jīng)爆料線索征集啟動,歡迎廣大網(wǎng)友積極“傾訴與吐槽”!爆料聯(lián)系郵箱:finance_biz@sina.com

新浪財經(jīng)訊 9月12日,世紀華通宣布擬以298億元購買盛躍網(wǎng)絡(luò)科技(上海)有限公司)(以下簡稱“盛躍網(wǎng)絡(luò)”)100%的股權(quán),深交所向世紀華通發(fā)出重組問詢函,提出了17個問題的書面問詢,其中包括盛大游戲私有化過程中與異議股東產(chǎn)生的糾紛以及兩次交易價格差異的原因,要求其9月26日前答復,但最新公告顯示其已申請延期答復問詢。

盛大游戲于2014年1月29日宣布收到私有化要約, 并于2015年11月19日完成了合并交易的交割,這標志私有化完成。盛大游戲的私有化財團始終也在評估私有化完成后擬采取的步驟,其中包括私有化退市后重新在A股上市。

新浪財經(jīng)梳理這樁收購案時發(fā)現(xiàn),世紀華通收購盛大游戲巧妙通過控股股東分步收購后使得其控制權(quán)保持不變,從而“躲開”了借殼上市的認定標準,使得審核難度大大降低;同時,在同一控制下合并使得高溢價形成的181億元差額計入“資本公積”,從而避開巨額商譽。

新浪財經(jīng)進一步發(fā)現(xiàn),其未分紅前310億元的估值高出三七互娛市值近百億。首先,核心產(chǎn)品中手游數(shù)量占比僅27%,核心產(chǎn)品以端游為主,但是端游行業(yè)上半年收入及用戶均出現(xiàn)下滑,不過也有業(yè)內(nèi)人士稱,盛大的端游比手游的生命周期長,持續(xù)盈利的能力更強;其次,其僅有的三款核心手游中,《龍之谷》、《傳奇世界》排名靠后,而《熱血傳奇》存版權(quán)糾紛;最后,2017年盛躍網(wǎng)絡(luò)未分紅前310億的估值市盈率不到20倍,三七互娛與完美世界目前市盈率分別約14倍及20倍。

一、世紀華通收購盛大游戲的“躲”與“避”: “躲”監(jiān)管規(guī)則與“避”181億商譽

世紀華通收購盛大游戲分兩步走,第一步通過控股股東及其一致行動人將其股份逐步收購;第二步則是通過將盛大游戲資產(chǎn)注入上市公司體系并同時不改變實控人。

(一)收購兩步走 保持控制權(quán)不變

第一步:通過控股股東及其一致行動人將其股份逐步收購

2015年6月,上市公司控股股東浙江華通控股集團有限公司(下稱“華通控股”)及第二、第三大股東邵恒、王佶等通過設(shè)立上海礫天投資中心(有限合伙)、上海礫華投資中心(有限合伙)、上海礫海投資中心(有限合伙)三家有限合伙企業(yè)收購并間接持有了盛大游戲43%的股權(quán)(簡稱“第一次收購”);2017年6月,上市公司控股股東及大股東通過設(shè)立上海曜瞿如投資合伙企業(yè)(有限合伙)(以下簡稱“曜瞿如”)收購并間接持有了盛大游戲另外47.92%的股權(quán)(簡稱“第二次收購”),截至第二次收購完成后,控股股東及大股東已合計間接持有盛大游戲90.92%的股權(quán);2017年8月29日,世紀華通公告,華通控股及曜瞿如計劃收購盛大游戲剩余9.08%的股權(quán)(簡稱“第三次收購”)。

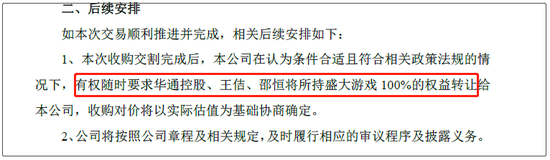

收購完成后,華通控股及公司大股東邵恒、王佶等將合計間接持有盛大游戲100%的股權(quán)。同時表示,收購交割完成后,世紀華通在認為條件合適且符合相關(guān)政策法規(guī)的情況下,有權(quán)隨時要求華通控股、王佶、邵恒將所持盛大游戲 100%的權(quán)益轉(zhuǎn)讓給上市公司,收購對價將以實際估值為基礎(chǔ)協(xié)商確定。

世紀華通2017年8月28日公告截圖:

第二步:通過將盛大游戲資產(chǎn)注入上市公司體系并同時不改變實控人

2016年11月29日,上海礫游投資管理有限公司設(shè)立盛躍網(wǎng)絡(luò)科技(上海)有限公司(簡稱” 盛躍網(wǎng)絡(luò)”)。盛躍網(wǎng)絡(luò)通過多次收購,取得了盛大游戲(英文名稱為” Shanda Games”) 100%股權(quán),收購完成后,盛大游戲(英文名稱為” Shanda Games”)股權(quán)結(jié)構(gòu)圖如下:

將盛大游戲主體業(yè)務(wù)資產(chǎn)置入盛躍網(wǎng)絡(luò)后, 9月12日公告顯示,上市公司擬向曜瞿如等29名交易對方以發(fā)行股份及支付現(xiàn)金的方式購買其合計持有的盛躍網(wǎng)絡(luò)100%股權(quán)。標的資產(chǎn)交易價格預(yù)估為298億元,其中擬向?qū)幉ㄊ⒔苤Ц冬F(xiàn)金29.29億元,購買其持有的盛躍網(wǎng)絡(luò)9.83%股權(quán);擬向除寧波盛杰之外的盛躍網(wǎng)絡(luò)其余28名股東發(fā)行88014.36萬股股份,購買其合計持有的盛躍網(wǎng)絡(luò)90.17%股權(quán)。本次交易前,上市公司未持有盛躍網(wǎng)絡(luò)股份;發(fā)行股份及支付現(xiàn)金購買資產(chǎn)交易完成后,盛躍網(wǎng)絡(luò)將成為上市公司的全資子公司。

本次交易前,華通控股持有上市公司273000000股,占總股本的比例為18.71%,為上市公司之控股股東;鼎通投資持有上市公司59347181股,占總股本的比例為4.07%;王苗通直接持有上市公司22315202股,占總股本的比例為1.53%;王娟珍直接持有上市公司2532799股,占總股本的比例為0.17%。王苗通、王娟珍為夫妻關(guān)系,華通控股為王苗通、王娟珍分別持有90%股權(quán)、10%股權(quán)的公司,鼎通投資為華通控股、王苗通持有100%股權(quán)的公司。

因此本次交易前王苗通及其一致行動人直接和間接持有上市公司357195182股,占上市公司總股本的24.48%,為上市公司的實際控制人。

本次交易完成后,按照預(yù)估交易價格且不考慮配套募集資金的影響,依據(jù)本次預(yù)計發(fā)行新增股份數(shù)量測算,上市公司的控股股東仍為華通控股,持有上市公司11.67%的股份,華通控股、鼎通投資、王苗通及其配偶王娟珍合計持有上市公司15.27%的股份。本次交易完成后,交易對方中由華通控股控制的曜瞿如將持有上市公司6.62%的股份。因此本次交易完成后王苗通及其一致行動人合計持有上市公司21.89%的股份,王苗通及其一致行動人仍為上市公司的實際控制人。因此,本次交易完成前后上市公司控股股東、實際控制人不發(fā)生變化。

(二)方案設(shè)計“一箭雙雕”:“規(guī)避”借殼上市認定+“躲過”181億元的巨額商譽

方案為何不一次性通過上市公司收購盛大游戲的資產(chǎn),而是先通過控股股東及一致行動人進行收購,然后再通過上市公司再進行資產(chǎn)重組呢?這樣交易安排會帶來哪些“便利”呢?

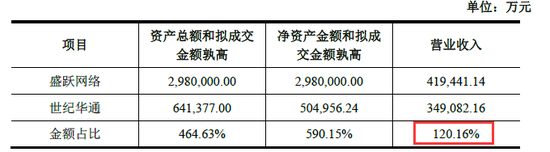

首先,根據(jù)根據(jù)《重組管理辦法》規(guī)定,第十三條規(guī)定,上市公司自控制權(quán)發(fā)生變更之日起60個月內(nèi),向收購人及其關(guān)聯(lián)人購買資產(chǎn),購買的資產(chǎn)在最近一個會計年度所產(chǎn)生的營業(yè)收入占上市公司控制權(quán)發(fā)生變更的前一個會計年度經(jīng)審計的合并財務(wù)會計報告營業(yè)收入的比例達到100%以上,則構(gòu)成重大資產(chǎn)重組,應(yīng)當按照本辦法的規(guī)定報經(jīng)中國證監(jiān)會核準。這規(guī)定明確指出如果標的公司營業(yè)收入超過上市公司相應(yīng)指標的100%且控制權(quán)發(fā)生變更,則構(gòu)成重組上市(又稱“借殼上市”),這審批難度等同于走“IPO程序”。

新浪財經(jīng)根據(jù)預(yù)案數(shù)據(jù)發(fā)現(xiàn),盛躍網(wǎng)絡(luò)2017年的營業(yè)收入分別為41.94億元,而世紀華通2017年營業(yè)收入為34.9億元,標的資產(chǎn)的上一年度的營業(yè)收入是上市公司的120.16%。不僅營業(yè)收入超過100%,其凈資產(chǎn)、資產(chǎn)等均已超過100%,已經(jīng)構(gòu)成重大資產(chǎn)重組規(guī)定。如果控制權(quán)變化,則會構(gòu)成重大重組上市。因此,世紀華通巧妙的分兩步走,第一步通過控股股東及其一致行動人將其股份逐步收購;第二步則是再注入上市公司,方案同時也不引起實控人變更。正因此次交易前后其實控人沒變化,此次交易不構(gòu)成重組上市。該交易僅需提交中國證監(jiān)會上市公司并購重組審核委員會審核即可,審核難度較重組上市標準遠遠被降低。

其次,通過同一控制下資產(chǎn)重組可以規(guī)避高商譽。新浪財經(jīng)根據(jù)wind數(shù)據(jù)2018年上半年財報數(shù)據(jù)統(tǒng)計發(fā)現(xiàn),世紀華通的商譽高達71億元,為滬深兩市的游戲行業(yè)中最高。眾所周知,高商譽背后往往高溢價收購形成,其業(yè)績承諾一旦未完成容易給上市公司未來業(yè)績“埋雷”。那世紀華通是如何規(guī)避的呢?

本次交易標的為盛躍網(wǎng)絡(luò)100%股權(quán),預(yù)估基準日為2018年4月30日。本次交易標的資產(chǎn)的預(yù)估值為310億元。2018年5月21日盛躍網(wǎng)絡(luò)股東會作出分紅決議,向全體股東分紅12億元。基于上述預(yù)估結(jié)果及標的公司分紅情況,本次上市公司收購盛躍網(wǎng)絡(luò)100%股權(quán)的交易價格預(yù)估作價為人民幣298億元。新浪財經(jīng)查發(fā)現(xiàn),標的資產(chǎn)以2018年4月30日為預(yù)估基準日的預(yù)估值為310億元。標的公司未經(jīng)審計的截至2018年4月30日的標的歸屬于母公司所有者權(quán)益為114億元,增值絕對值為196億元,預(yù)估增值率為172.10%。

如果在非同一控制下合并完成,根據(jù)商譽價值=購買企業(yè)投資成本-被并企業(yè)凈資產(chǎn)的公允價值粗略估算,截止評估基準日標的凈資產(chǎn)為117億元,那298億元的對價將會帶來約181億元的商譽。但是此次交易系同一控制下的企業(yè)合并,根據(jù)《企業(yè)會計準則》的相關(guān)規(guī)定,購買方對合并成本大于合并中取得的被購買方可辨認凈資產(chǎn)公允價值份額的差額,應(yīng)當沖減資本公積,本次交易本身并不會產(chǎn)生新的商譽。因此。通過控股股東及一致行動人收購不僅可以“規(guī)避”借殼上市審核標準,還可以成功“躲過”181億元的巨額商譽。

二、核心產(chǎn)品手游數(shù)量占比僅27% 310億估值高出三七互娛市值近百億

眾所周知,當時盛大游戲私有化退市時,其市值約19億美元(按當時平均匯價約人民幣120億元)。隨后騰訊2018年1月入股,其估值已翻倍,躍升至252億元。最后,9月12日預(yù)案顯示,未分紅前估值已至310億元。至此,新浪財經(jīng)產(chǎn)生兩點疑問,第一,同一年以內(nèi)(時隔僅8個月左右),為何1月的估值與9月的估值相差60億元;第二,兩年多時間,估值增值190億,增值部分相當于退市時的1.6倍,這到底值不值。

基于以上兩點疑問,新浪財經(jīng)將進一步從其產(chǎn)品結(jié)構(gòu)、同行比較等角度分析其310億元的估值是否合理。

(一)端游行業(yè)上半年收入及用戶雙雙下滑 盛大游戲核心產(chǎn)品中端游數(shù)量占比達73%

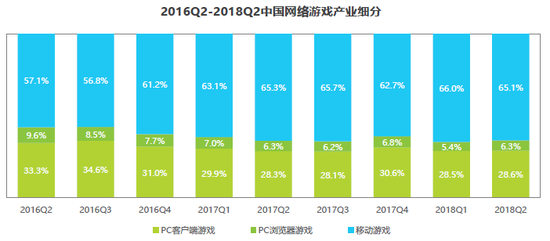

根據(jù)艾瑞咨詢報告2016Q2至2018其數(shù)據(jù)顯示,移動游戲市場份額持續(xù)在50%以上,其中2018Q2,移動游戲市場份額占比達 65.1%,PC客戶端游戲市場份額占比 28.6%。移動游戲市場雖受政策影響小幅縮減,但仍然占據(jù)主要位置。因此,掌握移動端才是游戲企業(yè)收入的大頭。

游戲市場細分(艾瑞數(shù)據(jù)源):

但是新浪財經(jīng)發(fā)現(xiàn),盛大游戲公告披露的11款為主要核心項目產(chǎn)品,但手游僅只有3款(龍之谷》、《傳奇世界》、《熱血傳奇》),數(shù)量在核心產(chǎn)品占比僅為27%,其核心產(chǎn)品大多數(shù)端游為主。那整體行業(yè)端游表現(xiàn)又如何呢?

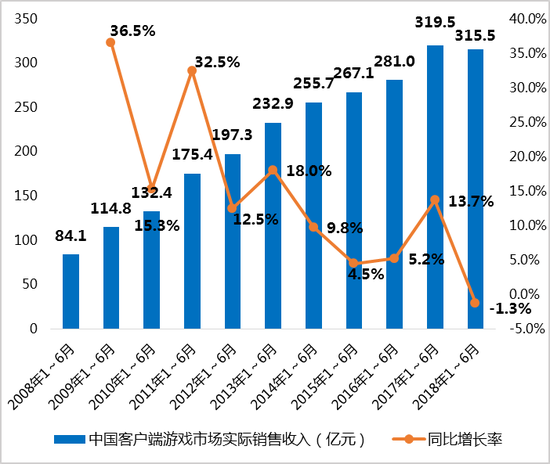

根據(jù)中國音數(shù)協(xié)游戲工委(GPC)&伽馬數(shù)據(jù)(CNG)數(shù)據(jù)顯示,2018年1-6月,中國客戶端游戲市場實際銷售收入315.5億元,同比下降1.3%,同時,2018年1-6月,中國客戶端游戲用戶規(guī)模1.3億人,同比下降4%。端游行業(yè)中受手游影響,其收入及用戶出現(xiàn)雙下滑。端游整體出現(xiàn)疲軟,這間接說明盛大游戲的端游未來或很難有業(yè)績爆發(fā)點。在盛大游戲核心產(chǎn)品中,其端游數(shù)量占比高達73%,但整體端游行業(yè)出現(xiàn)下滑業(yè)績爆發(fā)空間或不大。

中國客戶端游戲市場實際銷售收入

數(shù)據(jù)來源:中國音數(shù)協(xié)游戲工委(GPC)&伽馬數(shù)據(jù)(CNG)

那這310億元高溢價的估值是來自手游嗎?其產(chǎn)品又如何呢?

(二)3款核心產(chǎn)品手游:《龍之谷》、《傳奇世界》排名靠后 《熱血傳奇》存版權(quán)糾紛

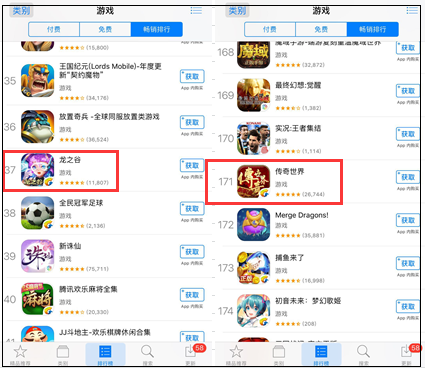

新浪財經(jīng)于2018年9月27日零點從蘋果iOS游戲排行榜發(fā)現(xiàn),《龍之谷》與《傳奇世界》均進入暢銷排行榜,但是其排名并不靠前,其中《龍之谷》排名第37位,《傳奇世界》排名第171位,《熱血傳奇》未見其上榜。值得一提的是,《龍之谷》是盛大2017年相對成功的游戲,公開信息顯示,從2017年3月上線,截至2017年6月30日,《龍之谷》手游已累計實現(xiàn)近20億元流水。但這款游戲是歡樂互娛研發(fā),騰訊獨家代理的,盛大的身份僅是IP授權(quán),因此,盛大游戲收取的是版權(quán)費。

App Store游戲暢銷排名:

新浪財經(jīng)進一步發(fā)現(xiàn),核心產(chǎn)品《熱血傳奇》上線時間為2015年,已運營兩年多。業(yè)內(nèi)人士表示,手游生命周期一般在兩三年左右,最短可能一年就進去產(chǎn)品瓶頸周期。那熱血傳奇是否還具備持續(xù)爆發(fā)的動力呢?是否步入產(chǎn)品瓶頸周期需要公司進一步解釋,但從其未上暢銷排行榜這點上可以看出,其增長可能出現(xiàn)“疲態(tài)”。

《熱血傳奇》不僅業(yè)績可能陷入“疲態(tài)”,該款游戲還存在法律糾紛。娛美德曾在2017年5月18日針對盛大游戲和其關(guān)聯(lián)公司藍沙信息技術(shù)(上海)有限公司(以下簡稱“藍沙”)向新加坡國際商會仲裁院(ICC)提起仲裁。據(jù)2001年6月29日簽署的《軟件許可協(xié)議》及其補充協(xié)議,盛大游戲只擁有《熱血傳奇》PC客戶端游戲在中國大陸地區(qū)的運營權(quán)。但是盛大游戲卻擅自向多個私服、PC客戶端游戲、網(wǎng)頁游戲、手機游戲進行授權(quán)。由于沒有通過《熱血傳奇》著作權(quán)人娛美德和亞拓士同意,盛大游戲非法進行的轉(zhuǎn)授權(quán)行為,相關(guān)非法授權(quán)所的許可費并未向娛美德方面支付,此舉違反《軟件許可協(xié)議》和中國著作權(quán)法律法規(guī)相關(guān)規(guī)定,娛美德提起仲裁、要求盛大游戲賠償損失1億美金(當時約合7億人民幣)。

(三)營業(yè)凈利潤率“不敵”同行 估值卻高于同行

根據(jù)收購預(yù)案,2016-2017年,盛躍網(wǎng)絡(luò)實現(xiàn)營收37.61億元和41.94億元,扣除股份支付費用后的凈利潤分別為15.87億元和17.43億元。2018年1-4月,盛躍網(wǎng)絡(luò)實現(xiàn)營收10.74億元。

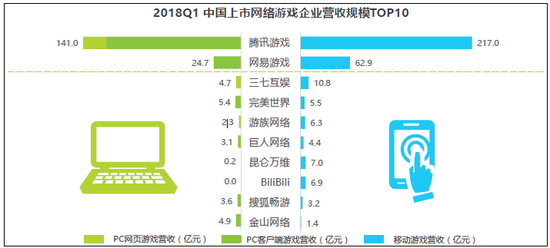

根據(jù)艾瑞咨詢報告統(tǒng)計發(fā)現(xiàn),中國上市網(wǎng)絡(luò)游戲企業(yè)2018年第一季度收入,騰訊與網(wǎng)易遙遙領(lǐng)先為第一隊,而三七互娛、完美世界等則在第二梯隊。新浪財經(jīng)發(fā)現(xiàn),三七互娛與完美世界今年第一季度營收分別為15.5億元與10.9億元。從財務(wù)數(shù)據(jù)看,三七互娛、完美世界三個月的收入與盛大游戲四個月的收入規(guī)模大致相近。那盛躍網(wǎng)絡(luò)分紅前310億元的估值是與這兩家公司市值相比又如何呢?

艾瑞數(shù)據(jù)源

新浪財經(jīng)發(fā)現(xiàn),截止2018年9月27日收盤,三七互娛市值為220億元,完美世界為320億元。但是完美世界是影游雙業(yè)務(wù)驅(qū)動,其320億的估值還包含影視業(yè)務(wù)。因此,盛躍網(wǎng)絡(luò)310億元的估值顯然高于同行。值得一提的是,三七互娛1-3月的收入已經(jīng)達到15.5億元,而標的資產(chǎn)1-4月營收只不過為三七互娛Q1營收的69%,完美世界1-3月的僅游戲收入已達10.9億元,也高于其前四個月的總收入。

綜上分析后,那這310億元估值是否存在不合理呢?

首先,從行業(yè)看,游戲趨勢主要還是以移動端為主,但是盛大游戲核心產(chǎn)品從數(shù)量結(jié)構(gòu)看其端游數(shù)量占比過大,同時游戲行業(yè)端游收入及用戶2018年上半年均出現(xiàn)下滑;其次,在核心手游產(chǎn)品中,其暢銷排名較后,有的產(chǎn)品還存在版權(quán)糾紛;最后,從同行營業(yè)凈利潤率上看,2017年三七互娛營業(yè)凈利潤率為29.67%,完美世界2017年營業(yè)凈利潤率18.41%,但標的資產(chǎn)同年營業(yè)凈利潤率僅為13%,值得強調(diào)的是三七互娛收入結(jié)構(gòu)中手游收入占比較大,符合游戲行業(yè)整體大趨勢。

值得一提的是,根據(jù)上市公司與曜瞿如、上虞吉仁、上虞熠誠簽署的《業(yè)績承諾及減值測試補償協(xié)議》,本次交易的業(yè)績承諾和減值測試補償方為曜瞿如、上虞吉仁、上虞熠誠,初步確定業(yè)績補償期為2018年度、2019年度和2020年度。曜瞿如、上虞吉仁、上虞熠誠承諾盛躍網(wǎng)絡(luò)2018年度、2019年度、2020年度承諾扣非凈利潤分別不低于20億元、25億元、30億元。(阿甘/文)

責任編輯:公司觀察

熱門推薦

收起

24小時滾動播報最新的財經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)