【硬核研報】三元電池發(fā)展的命門竟然是這種小金屬!需求增速40%,供需缺口超產(chǎn)能2倍!多家國內(nèi)資源巨頭已搶先布局印尼超級項目(名單)

【硬核研報】電池片技術又有新突破,成本將暴降20%?全球光伏看中國,中國光伏看“異質(zhì)結”,光伏設備新秀增長天花板已打開

【新能源汽車每日動見】4月汽車企業(yè)出口15.1萬輛,創(chuàng)歷史新高!美國加碼電動汽車,機構高喊“悲觀時刻已過”

【王牌投研】市場反彈已臨近尾聲?機構高呼“科創(chuàng)板將是牛市續(xù)航的發(fā)動機”,做多窗口仍將繼續(xù)!

【國君策略|系列五】風險評價下行的行業(yè)配置思路

來源: 陳顯順策略研究

本報告導讀

?風險評價下降首次成為市場上漲的核心驅(qū)動力,選股思路應著眼于有盈利支撐的滯漲股,行業(yè)層面建議關注非銀、電子、醫(yī)藥、化工、機械。

摘要

? 風險評價下行推動股價上漲,有盈利支撐的滯漲股最受益。DDM模型是市場理解股票資產(chǎn)定價的重要基礎。過往市場在分母端研判中更關注風險偏好的變化,而忽視了風險評價。我們在此前報告中對風險評價定義和表征指標進行了刻畫。風險偏好反映是人們對風險的厭惡程度,風險評價是指市場風險的大小。風險評價下行會推動股價上漲,結構上有盈利支撐的滯漲股最受益。

? 風險偏好和風險評價往往同步改善,但本輪行情是首次由風險評價下降驅(qū)動的上漲。風險偏好和風險評價相互影響,多數(shù)時間同步變化,但當前是個特例,信用利差和漲停個股比顯示風險偏好維持在中低水平,然而風險評價指數(shù)和股指期貨隱含波動率下行,表明市場不確定性降低,這是首次由風險評價下降驅(qū)動的股市上漲。

? 2017年市場環(huán)境與當前有類似之處,風險評價先于風險偏好釋放出反彈信號。2017年4月金融監(jiān)管趨嚴,市場開始了長達一個半月的下跌調(diào)整。疾風驟雨式的“金融去杠桿”打壓了市場風險偏好,隨著5月末減持新規(guī)發(fā)布,政策節(jié)奏緩和令市場對監(jiān)管政策的反應開始鈍化。此時風險評價先于風險偏好釋放出反彈信號。2017年5月末風險評價指數(shù)出現(xiàn)改善,以漲停個股比表征的風險偏好還在惡化,指數(shù)在6月末見底回升,非銀、周期雙主線引領反彈,中盤股表現(xiàn)開始反超大盤股,金融、周期、成長風格跑贏。

? 風險評價下行期,高盈利低估值策略表現(xiàn)最優(yōu)。復盤2017年年中,我們發(fā)現(xiàn)高盈利低估值策略在風險評價下行期表現(xiàn)最優(yōu),意味著選股思路是尋找有盈利支撐、前期受市場不確定性壓制、不確定性消除后有望迎來反轉(zhuǎn)的滯漲股。我們從行業(yè)與市場相關性、交易結構、估值、盈利預測四大維度出發(fā)尋找具備以上特征投資機會,結合行業(yè)指數(shù)與個股兩個層面的篩選,受益風險評價下行的申萬一級行業(yè)建議關注非銀、電子、醫(yī)藥、化工、機械。

? 聚焦“盈利有支撐、滯漲的中盤藍籌”,行業(yè)關注非銀、電子、醫(yī)藥、化工、機械。我們認為本輪風險評價下行驅(qū)動的行情中,券商打頭陣,有盈利支撐、滯漲的中盤藍籌是主要進攻方向。細分行業(yè)推薦關注:1)金融打頭陣:機構持倉處于歷史最低水平,不確定性下降驅(qū)動板塊估值修復,首推券商/銀行;2)科技主攻:板塊持續(xù)高景氣,推薦新能源車/半導體/醫(yī)藥;3)制造反彈:成本壓力邊際緩和,出口需求有支撐,推薦家電/機械;4)周期分化:改革預期與供需缺口共振,價格韌性有望超預期,關注建材/鋼鐵/化工。

? 風險因素:美國通脹超預期、海外基建計劃規(guī)模超預期。

目錄

1. 理論基礎:風險評價下行推動股價上漲,有盈利支撐的滯漲股最受益

2. 歷史驗證:風險評價下行期,高盈利低估值策略表現(xiàn)最優(yōu)

3. 著眼當下:風險評價下降最受益行業(yè),關注非銀、電子、醫(yī)藥、化工、機械

4. 行業(yè)配置:風格均衡,聚焦“盈利有支撐、滯漲的中盤藍籌”雙主線

4.1. 金融打頭陣:機構持倉處于歷史最低水平,不確定性下降驅(qū)動板塊估值修復,首推券商/銀行

4.2. 科技主攻:板塊持續(xù)高景氣,推薦新能源車/半導體/醫(yī)藥

4.3. 制造反彈:成本壓力邊際緩和,出口需求有支撐,推薦家電/機械

4.4. 周期分化:改革預期與供需缺口共振,價格韌性有望超預期,關注建材/鋼鐵/化工

1

理論基礎:風險評價下行推動股價上漲,有盈利支撐的滯漲股最受益

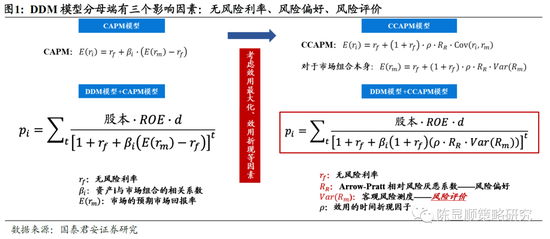

市場在大勢研判中關注風險偏好的變化,忽視了風險評價。DDM模型是市場理解股票資產(chǎn)定價的重要基礎,也是策略分析框架的基石。DDM模型包含分子端和分母端兩部分,分子端對應企業(yè)盈利,分母端對應無風險利率與風險溢價之和。分子端研究立足于基本面,著眼于經(jīng)濟周期所處階段和增長結構性驅(qū)動力。分母端研究更為復雜,風險偏好、非系統(tǒng)性風險、系統(tǒng)性風險、貨幣政策都是影響風險溢價的重要因素。我們在之前的報告中,詳細闡述了如何基于CCAPM模型對股票的風險溢價進行優(yōu)化,從而刻畫出DDM模型分母端三個影響因素:無風險利率、風險偏好、風險評價。由于過往風險溢價對投資者來說是“黑箱”般的存在,市場在分母端研判中更關注風險偏好的變化,而忽視了風險評價。

風險偏好與風險評價有本質(zhì)不同,兩者對股價都有重要影響。風險偏好反映是人們對風險的厭惡程度,例如,同樣承擔投資失敗則虧損10%的風險,低風險厭惡的投資者在投資成功時回報率有12%便愿意參與交易,高風險厭惡的投資者所要求的回報率可能要在15%以上。“偏好”的本質(zhì)是效用函數(shù),反映的是人們內(nèi)心主觀世界的喜好,其實是對市場情緒的一種描述,在優(yōu)化的DDM模型中我們用“相對風險厭惡系數(shù)”來刻畫。風險評價是指市場風險的大小,是客觀世界的現(xiàn)實存在,在優(yōu)化的DDM模型中我們用“市場組合(全A指數(shù))波動率”來刻畫。隨著對股價有沖擊的利空事件落地,不確定因素走向確定,市場潛在波動率就出現(xiàn)了下降。從DDM模型中可以看出,風險溢價和風險偏好對股價的影響同等重要。

風險評價下行推動股價上漲,結構上有盈利支撐的滯漲股最受益。我們進一步說明風險偏好和風險評價的區(qū)別,以2018年貿(mào)易摩擦為例,對市場沖擊最強的時點在2018年3月(摩擦爆發(fā)),事件在2019年12月(中美簽訂一階段貿(mào)易協(xié)定)才得到告一段落。事件持續(xù)了一年半之久,但對股市的沖擊是逐步減小的。也就是說,對股價的利空因素持續(xù)存在,但因為市場對利空預期的分歧開始收斂,市場預期的天平從不確定擺向確定,股市情緒仍處于中低水平,但股指隱含的風險其實是下降的。風險評價下行推動股價上漲,結構上有盈利支撐的滯漲股最受益。回溯歷史,我們發(fā)現(xiàn)風險評價下行期,低β指數(shù)會相對高β指數(shù)走強,前期滯漲股更受益于市場不確定性風險的消除,估值修復彈性更高。

2

歷史驗證:風險評價下行期,高盈利低估值策略表現(xiàn)最優(yōu)

風險偏好和風險評價往往同步變化,除本輪行情外,歷史上同樣由風險評價下行驅(qū)動的上漲絕無僅有。我們在此前研究報告中指出,風險偏好實質(zhì)是情緒指標,反映投資者對風險的容忍程度。風險評價是客觀指標,反映市場潛在的預期波動率。對未來風險的預期是影響投資者情緒的重要因素,兩者互為因果、相互影響,歷史上風險偏好和股市風險在絕大多數(shù)時候是同步變化的,例如2018年貿(mào)易戰(zhàn)時期,風險評價指數(shù)上行(代表市場風險擴大),帶動信用利差(代表風險偏好下降)同步攀升。當前市場環(huán)境從歷史上來看是一個特例,AA級債券信用利差維持在過去5年高位水平,全A指數(shù)漲停個股比保持穩(wěn)定,表明市場風險偏好維持在中低水平。但國君風險評價指數(shù)和上證50股指期貨隱含的波動率趨勢下行,表明市場風險和不確定性實際是下降的。除本輪行情外,歷史上同樣由風險評價下行驅(qū)動的上漲絕無僅有。

2017年市場環(huán)境與當前有類似之處,風險評價先于風險偏好釋放出反彈信號。2017年年初在央行投放TLF帶來的流動性支撐之下,前3月市場走出開門紅,4月中旬開始由于金融監(jiān)管政策趨嚴,市場開始了一輪長達一個半月的下跌調(diào)整。3月末一系列監(jiān)管補短板、整治金融亂象的政策組合拳密集出臺,銀監(jiān)會發(fā)布“三違反、四不當、三套利”等七項文件、證監(jiān)會整頓券商資管理財池、保監(jiān)會規(guī)范限制險資舉牌上市公司等。疾風驟雨式的“金融去杠桿”打壓了市場風險偏好,AA級信用利差上半年上行了約50BP,全A漲停個股比也從年初的0.7%一路下行至8月的0.24%。除政策因素外,PPI、工業(yè)企業(yè)利潤見頂,也使得市場擔憂A股盈利下行壓力。隨著5月末減持新規(guī)發(fā)布,7月政治局會議強調(diào)金融監(jiān)管協(xié)調(diào),政策節(jié)奏緩和令市場對“防風險、補短板”反應開始鈍化。但這輪行情中,風險評價先于風險偏好釋放出反彈信號。2017年5月末風險評價指數(shù)出現(xiàn)改善,在6月見底回升,同期以漲停個股比表征的風險偏好還在惡化。

2017Q3宏觀層面不確定性下降后,市場風格出現(xiàn)了逆轉(zhuǎn),中盤股表現(xiàn)開始反超大盤股,金融、周期、成長風格跑贏。我們在此前的系列報告中從理論層面論證了中盤藍籌更受益于風險評價的下降,這個論據(jù)在歷史中也能找到依據(jù)。2017年5月后減持新規(guī)發(fā)布,央行對金融去杠桿的階段性成果表示肯定,宏觀政策面不確定性下降,市場結束了為期近一個月的震蕩尋底過程,開始向上反攻。在指數(shù)反彈階段(2017年5月~9月),以中證500為代表的中盤股表現(xiàn)反超滬深300。自2015年股災后市場一直偏愛業(yè)績有高度確定性的藍籌白馬,但在市場不確定性下行期間,這種偏愛發(fā)生了逆轉(zhuǎn),風格層面,金融、周期、成長風格收益表現(xiàn)居前,年初以來表現(xiàn)較好的消費板塊漲幅階段性落后。

2017Q3非銀加周期雙主線反攻,高盈利低估值策略表現(xiàn)最優(yōu)。市場不確定性消除的背景下,最受益的行業(yè)是盈利預期改善、基本面有支撐的滯漲股。我們將申萬一級行業(yè)按盈利預期改善幅度、估值分位數(shù)(2010年初至今)分為高盈利低估值、高盈利高估值、低盈利低估值、低盈利高估值四類,測算結果表明在2017年年中風險評價下行期,高盈利低估值策略受益表現(xiàn)最優(yōu)。當時市場反彈兩大主線“非銀+周期”正符合這一特征。PMI指數(shù)在經(jīng)過橫盤震蕩后5月重新開始進入上升趨勢,大宗商品價格反彈、庫存下降,改善了市場對經(jīng)濟和周期盈利的悲觀預期,而鋼鐵、化工估值分位數(shù)還處于歷史中樞值以下。有色、鋼鐵、采掘分別在這一階段大漲34.53%、31.78%、19.40%。券商和保險則分別受益成交量回升和利率上行。

3

著眼當下:風險評價下降最受益行業(yè),關注非銀、電子、醫(yī)藥、化工、機械

風險評價下行,最利中盤藍籌。假設市場中原先的風險評價水平處于中位,中盤盈利大幅改善→經(jīng)營穩(wěn)定預期抬升→風險評價逐步下行至低位,與此時恰好處于低位的風險偏好相合之下中盤藍籌領跑。大盤業(yè)績亦有改善→但幅度不大且本身風險評價較低→風險評價邊際貢獻有限,大盤藍籌跟隨。2020Q1以來中證500業(yè)績就在持續(xù)追趕滬深300,兩者增長差距不斷縮小,2021Q1中證500指數(shù)單季盈利增速達59%,首次超越滬深300。長周期看當中證500相對于滬深300指數(shù)表現(xiàn)與兩者業(yè)績差正相關,當中證500與滬深300利潤增速差拉大階段,中證500股指表現(xiàn)也會相對走強。由于市場風險偏好仍處中低水平,藍籌股仍將是投資重點。中盤盈利的大幅改善,意味著經(jīng)營穩(wěn)定預期抬升、風險評價下行,但大盤藍籌與中盤藍籌風險評價下降有差,未來將是“中盤藍籌領漲,大盤藍籌跟隨”格局。值得注意的是,針對市場中的小妖票,本身的風險特征極高,基本不在此番風險評價下行的覆蓋范圍,即便邊際上有所影響也是極其微弱的,本輪小妖票沒有好戲。

自上而下,四大維度、六大指標出發(fā),尋找風險評價下降最受益行業(yè)。隨著風險評價下降,選股思路應當是選擇有盈利支撐、前期受市場不確定性壓制、不確定性消除后有望迎來反轉(zhuǎn)的滯漲股。我們從行業(yè)與市場相關性、交易結構、估值、盈利預測四個維度出發(fā),篩選出行業(yè)β系數(shù)、公募基金持倉分位數(shù)、估值分位數(shù)、PEG、盈利預測增速和環(huán)比變化六個指標,對申萬一級行業(yè)進行打分排序。打分結果顯示排序居前的申萬一級行業(yè)是非銀、銀行、建材、鋼鐵、交運。

自下而上,化工、電子、機械、醫(yī)藥生物行業(yè)低估值、高盈利個股機會最多。我們此前驗證在風險評價下行期,高盈利低估值策略表現(xiàn)最優(yōu),我們通過估值分位數(shù)、2021年盈利預測較年初變化幅度兩大指標篩選最符合上述特征的個股。在1787家有分析師覆蓋的上市公司中,有248家(占比13.9%)公司市盈率分位數(shù)處于2010年以來的20%分位以下,且最新盈利預測較年初調(diào)升幅度超5%。248家盈利顯著改善、低估值的公司集中分布于化工、電子、機械、醫(yī)藥生物行業(yè)。

結合行業(yè)指數(shù)和個股兩個層面篩選,受益風險評價下行的申萬一級行業(yè)建議關注非銀、電子、醫(yī)藥、化工、機械。

4

行業(yè)配置:風格均衡,聚焦“盈利有支撐、滯漲的中盤藍籌”雙主線

聚焦“券商+盈利支撐、滯漲的中盤藍籌”雙主線。我們認為在本輪風險評價下行推動行情中,券商打頭陣,有盈利支撐、滯漲的中盤藍籌是主要進攻方向。此前單一風格持續(xù)占優(yōu)局面或難以重現(xiàn),行業(yè)之間輪動加快,配置思路更多從滯漲、盈利支撐、業(yè)績不確定性下降等個股屬性出發(fā),行業(yè)性機會偏均衡。結合行業(yè)指數(shù)和個股兩個層面篩選,受益風險評價下行的申萬一級行業(yè)建議關注非銀、電子、醫(yī)藥、化工、機械。

細分行業(yè)我們推薦關注:1)金融打頭陣:機構持倉處于歷史最低水平,不確定性下降驅(qū)動板塊估值修復,首推券商/銀行;2)科技主攻:板塊持續(xù)高景氣,推薦新能源車/半導體/醫(yī)藥;3)制造反彈:成本壓力邊際緩和,出口需求有支撐,推薦家電/機械;4)周期分化:改革預期與供需缺口共振,價格韌性有望超預期,關注建材/鋼鐵/化工。

4.1. 金融打頭陣:機構持倉處于歷史最低水平,不確定性下降驅(qū)動板塊估值修復,首推券商/銀行

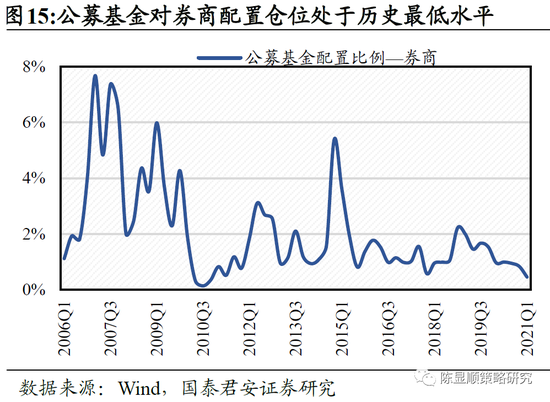

券商:機構倉位處于歷史最低水平,不確定性下降驅(qū)動板塊估值修復。2020年下半年至今券商指數(shù)表現(xiàn)疲弱,與行業(yè)基本面形成顯著背離。基本面出發(fā),券商2019~2020連續(xù)兩年利潤增速保持在30%以上,即使考慮高基數(shù)效應,2021年Wind一致預期盈利增速也接近16%,但在全A指數(shù)大漲的2020年,券商指數(shù)的估值反而出現(xiàn)下跌。券商股持續(xù)下跌的原因不在行業(yè)基本面而在市場對不確定性的偏好程度,當前券商板塊情緒、估值都處于歷史底部,持股結構分散。當前公募基金對券商的配置比重約為0.45%,處于歷史最低水平,券商估值也處于2016年以來歷史25%分位數(shù)以下,行業(yè)β持續(xù)下行。復盤歷史來看,風險評價下行期將伴隨成交額的迅速放大,推動券商股的上漲行情。

4.2. 科技主攻:板塊持續(xù)高景氣,推薦新能源車/半導體/醫(yī)藥

科技板塊ROE大幅拉升,新能源車、半導體、CRO/CDMO細分領域持續(xù)高景氣。2019年末以來,成長行業(yè)盈利能力領先于全A修復,ROE_TTM由2019年中的3.17%上升至2020一季度8.74%,與全A的ROE水平逐步接近,邊際改善的趨勢和幅度均較為可觀。除2014-2015年的急速擴張時期,成長行業(yè)的盈利能力指標ROE水平相較于全A來說偏低,ROE絕對值水平仍有修復空間。新能源車、半導體、CRO/CDMO細分領域持續(xù)高景氣。

新能源車:材料漲價持續(xù),正極與電池隨產(chǎn)能抬盈利。2021M4國內(nèi)新能源汽車銷量同比增長180.3%,滲透率達11.9%,超過2020年12月單月8.8%的峰值。從2021M5的排產(chǎn)情況看整體狀況良好,修復趨勢確立。在國內(nèi)幾乎無補貼擾動情況下,優(yōu)質(zhì)供給即為需求。未來隨著小鵬P5/宏光MINI/野馬Mustang Mach-E/極氪001等越來越多的優(yōu)質(zhì)供給出現(xiàn),市場需求將進一步被激發(fā),全年來看預計國內(nèi)銷量將突破220萬輛。歐洲方面2021M4同樣表現(xiàn)亮眼。在碳排放的壓力下預計歐洲市場全年銷量將達200萬輛,2021年新能源汽車的全球銷量或?qū)⑼黄?60萬輛。六氟磷酸鋰和添加劑環(huán)節(jié)供不應求支撐行業(yè)景氣。2021Q1正極材料整體盈利表現(xiàn)亮眼,單噸盈利水平改善,后續(xù)隨著產(chǎn)能的打滿與自供比例的抬升,盈利依舊向好。電池方面,預計2021H2銷售將陸續(xù)放量,磷酸鐵鋰、三元軟包與方形均展現(xiàn)出較強的客戶集中態(tài)勢。

半導體:產(chǎn)能緊張趨勢持續(xù)加劇,國產(chǎn)化需求加速釋放。半導體行業(yè)產(chǎn)能緊張趨勢持續(xù)加劇,代工廠受益于訂單飽滿和提價。目前產(chǎn)能緊張還是集中在成熟制程領域,但8英寸晶圓生產(chǎn)線投資成本高且缺乏未來升級空間,大規(guī)模投資成熟制程可能性不大。全球第三大晶圓代工廠Global Foundries的CEO預計產(chǎn)能緊缺的問題最快也要到2022年才能解決。產(chǎn)能緊張也帶動半導體行業(yè)持續(xù)高景氣。尤其是代工端訂單飽滿,疊加相關公司提價,代工企業(yè)業(yè)績均大幅提升。據(jù)Trend Force預測,全球十大晶圓代工廠2021Q1單季度營收總計同比增速為20%。受缺貨潮和HPC需求刺激,晶圓廠大規(guī)模新建產(chǎn)能,直接利好上游半導體設備行業(yè)。據(jù)國際半導體產(chǎn)業(yè)協(xié)會SEMI預測,2020-2022年期間全球晶圓廠將每年增加100億美元的設備支出,并在2022年達到836億美元,投資潮對半導體設備國產(chǎn)線2021年拉動效應顯著。通過統(tǒng)計國內(nèi)外IC設備初創(chuàng)企業(yè)數(shù)據(jù),判斷IC設備的盈利拐點位于7-10億元的營收區(qū)間,目前國內(nèi)IC設備龍頭將陸續(xù)突破這一閾值。同時智能化及電動化也帶動汽車半導體高增長。

CRO/CDMO:海外業(yè)務保持穩(wěn)健較快增長,國內(nèi)創(chuàng)新需求快速崛起共同推高行業(yè)景氣度。龍頭公司持續(xù)享受行業(yè)紅利,主營業(yè)務和投資收益雙提升。2020Q2后,國內(nèi)疫情得到控制,而海外部分國家地區(qū)仍然處于疫情高峰期,行業(yè)整體受到疫情促進,部分CRO/CDMO訂單轉(zhuǎn)移到中國,加速產(chǎn)能向中國轉(zhuǎn)移的趨勢,本土企業(yè)在全球產(chǎn)業(yè)鏈地位進一步提升。先行指標高景氣預示行業(yè)業(yè)績?nèi)蕴幈l(fā)期。隨著需求快速迸發(fā),行業(yè)處于產(chǎn)能擴張周期,2020年、2021Q1在建工程增速分別為73%、95%,存貨增速為51%、50%。隨著龍頭公司增發(fā)以及港股IPO的推進,財務費用進一步下降,行業(yè)在手現(xiàn)金充裕,預計將進一步并購及擴建產(chǎn)能。同時行業(yè)公司更多以投資參股方式深入?yún)⑴c到國內(nèi)產(chǎn)業(yè)創(chuàng)新升級浪潮中。中長期維度,憑借技術、人才、產(chǎn)能優(yōu)勢,海外業(yè)務保持穩(wěn)健較快增長;依靠國內(nèi)產(chǎn)業(yè)升級、創(chuàng)新崛起帶來的服務需求,國內(nèi)業(yè)務延續(xù)高速增長態(tài)勢,未來數(shù)年行業(yè)高景氣度有望持續(xù)。

醫(yī)療服務:擺脫疫情影響,龍頭公司恢復高增長。2020Q2國內(nèi)疫情控制后,眼科、口腔等剛性醫(yī)療服務需求持續(xù)釋放,龍頭公司逐季恢復高增長,2020Q2/Q3/Q4愛爾眼科收入+0.72%/+47.55%/+48.21%,通策醫(yī)療收入+20.39%/+24.49%/+34.24%,2021Q1愛爾眼科/通策醫(yī)療收入同比2019年分別+56.43%/+57.23%,同時消費升級、規(guī)模和品牌效應下盈利能力提升,經(jīng)營性凈現(xiàn)金流遠高于凈利潤。ICL新冠檢測持續(xù)貢獻增量,后疫情時代大有可為。2020年金域/迪安新冠核酸檢測超過3200/2500萬人,顯著增厚業(yè)績,2020年金域/迪安扣非+357%/+131%。2021Q1部分地區(qū)篩查+春節(jié)返鄉(xiāng)檢測帶動核酸檢測需求,金域/迪安核酸檢測約3000/2000萬人份(含混檢),疫情常態(tài)化防控需求下有望繼續(xù)貢獻增量。常規(guī)業(yè)務(扣除新冠)收入恢復迅速,金域2020年Q3/Q4收入+22%/+21%,2021Q1收入同比19年+31%。后疫情時期,國家進一步加大公衛(wèi)體系建設力度,政策紅利推動行業(yè)快速發(fā)展。ICL龍頭積極開拓互聯(lián)網(wǎng)C端業(yè)務,并全面啟動數(shù)字化、智能化轉(zhuǎn)型,未來大有可為。

4.3. 制造反彈:成本壓力邊際緩和,出口需求有支撐,推薦家電/機械

成本壓力邊際緩和,出口需求有支撐,推薦家電/機械。通脹環(huán)境下,成本傳導能力是影響企業(yè)利潤和資本開支的關鍵因素。銅、原油等原材料過去一年上漲約六成,2021年初以來家電主要品類紛紛漲價,機械行業(yè)龍頭公司也發(fā)布公告提價函。我們此前研究結果表明,中游制造業(yè)有很強的價格粘性,一旦提價,即使原材料成本回落,產(chǎn)品價格也很難跟隨下調(diào)。下半年海外大宗原材料價格漲幅預期趨緩,制造業(yè)反而會從中受益(成本端上漲壓力減少,產(chǎn)品端提價)。美國兩輪財政援助計劃實施后,居民儲蓄率攀升至1970年以來的歷史高位,進一步激化消費市場商品供需矛盾,帶動我國出口超預期高增。當前美國制造業(yè)產(chǎn)能利用率已經(jīng)恢復至疫情前水平,但制造業(yè)積壓訂單仍在上行,結構性出口需求不弱,有助于制造業(yè)向下傳導成本壓力。因大宗漲價回調(diào)較多的機械、家具、家電板塊有超跌反彈機會。

4.4. 周期分化:改革預期與供需缺口共振,價格韌性有望超預期,關注建材/鋼鐵/化工

周期:改革預期與供需缺口共振,價格韌性有望超預期,關注建材/鋼鐵/化工。政策層面近期多次針對大宗商品價格發(fā)聲,受情緒面影響,國內(nèi)自產(chǎn)自銷的黑色系商品價格開始回落。盡管市場預期大宗商品價格增速在年中見頂,但基本面有供需缺口支撐的品種價格韌性有望超預期,如玻璃、玻纖、工業(yè)硅、鋼鐵。2021年4月水泥產(chǎn)量同比超預期增8%,玻璃淡季持續(xù)漲價,表明下游施工需求旺盛。庫存接近歷史最低水平的玻璃,最有望出現(xiàn)由需求驅(qū)動的價格中樞抬升。工業(yè)硅因硅石供應偏緊開工率提升受限,滇西地區(qū)因限電導致硅企基本停爐,硅價堅挺程度超預期。2021年前4月粗鋼產(chǎn)量同比增長12.5%,下半年壓減產(chǎn)量任務重,鋼價有望保持韌性。

責任編輯:彭佳兵

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)