文/新浪財經(jīng)意見領(lǐng)袖專欄(微信公眾號kopleader)專欄作家 溫彬

我國金融業(yè)擴張對規(guī)模的依賴性較強,尚未經(jīng)過一個完整的經(jīng)濟和信用周期考驗,而且近幾年資金空轉(zhuǎn)和套利現(xiàn)象比較突出。

溫彬:中國金融業(yè)規(guī)模擴張過快

溫彬:中國金融業(yè)規(guī)模擴張過快近年來,隨著金融創(chuàng)新加快,金融業(yè)日益繁榮,在支持實體經(jīng)濟發(fā)展的同時也形成了不少風(fēng)險隱患。為此,2016年末召開的中央經(jīng)濟工作會議明確提出把防控金融風(fēng)險放到更加重要的位置。近期,針對銀行業(yè)機構(gòu)存在的“三違反”“三套利”“四不當”等行為,銀監(jiān)會出臺了一系列的監(jiān)管政策和規(guī)定,防范金融風(fēng)險、治理金融亂象。證監(jiān)會和保監(jiān)會也分別就證券、保險領(lǐng)域存在的風(fēng)險點出臺了相應(yīng)的防范措施。當前加強金融監(jiān)管總的目標是維護金融安全,確保不發(fā)生系統(tǒng)性金融風(fēng)險。

金融風(fēng)險上升的主要表現(xiàn)

金融是現(xiàn)代經(jīng)濟的核心。習(xí)近平總書記關(guān)于“金融活,經(jīng)濟活;金融穩(wěn),經(jīng)濟穩(wěn)”的論述高屋建瓴地闡述了金融與實體經(jīng)濟的關(guān)系。因此,必須高度重視金融風(fēng)險上升的苗頭。

金融業(yè)規(guī)模擴張過快,資金脫實向虛顯現(xiàn)

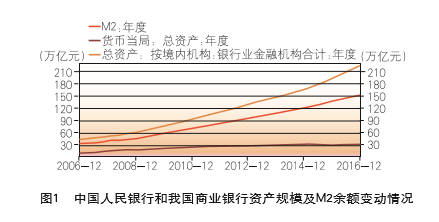

長期以來,我國企業(yè)融資結(jié)構(gòu)以間接融資為主,銀行業(yè)在金融體系中占居主導(dǎo)位置。特別是自2008年全球金融危機以來,隨著我國經(jīng)濟規(guī)模不斷擴大,銀行業(yè)資產(chǎn)規(guī)模快速擴張,從2007年末的54.1萬億元增加到2016年末的230萬億元,增長了3.3倍,年均增長17%,遠超同期GDP的增速,占GDP的比重從200%提高到300%。廣義貨幣M2余額也從2007年末的40.3萬億元上升到2016年末的155萬億元,增長了2.8倍,年均增長16%,占GDP的比重從149%提高到200%。與此同時,我國金融業(yè)增加值占GDP的比重由2007年的5.6%增加至2016年的8.35%,比2016年美國金融業(yè)增加值占GDP的比重高出1.05個百分點。我國金融業(yè)蓬勃發(fā)展一方面得益于中國經(jīng)濟的快速增長,另一方面受益于金融改革和開放。(見圖1)

但也要清醒地看到,我國金融業(yè)擴張對規(guī)模的依賴性較強,尚未經(jīng)過一個完整的經(jīng)濟和信用周期考驗,而且近幾年資金空轉(zhuǎn)和套利現(xiàn)象比較突出,一方面社會資金大量流向房地產(chǎn)等領(lǐng)域,導(dǎo)致資產(chǎn)價格上漲,造成房地產(chǎn)泡沫,而制造業(yè)等實體部門經(jīng)營困難、盈利水平下降,“融資難、融資貴”問題長期得不到根本解決;另一方面部分金融機構(gòu)熱衷通道、同業(yè)、交易類業(yè)務(wù),脫離真實需求進行自我創(chuàng)新、體內(nèi)循環(huán),容易形成金融泡沫,金融系統(tǒng)自身風(fēng)險上升。

相關(guān)風(fēng)險疊加,傳染性增強

在金融業(yè)快速發(fā)展的過程中,也出現(xiàn)了盲目創(chuàng)新、監(jiān)管不到位等問題,給金融體系帶來了風(fēng)險隱患,并呈現(xiàn)出新的風(fēng)險特征:一是多樣性增加。受經(jīng)濟下行影響,商業(yè)銀行信用風(fēng)險上升,不良貸款額和不良貸款率持續(xù)“雙升”。部分機構(gòu)利用期限錯配或加杠桿等操作進行投資,增加了市場風(fēng)險和流動性風(fēng)險。票據(jù)、代理銷售等業(yè)務(wù)風(fēng)險事件時有發(fā)生,操作風(fēng)險和合規(guī)風(fēng)險明顯增加。

二是復(fù)雜性提高。為了規(guī)避監(jiān)管增加盈利,部分機構(gòu)通過產(chǎn)品創(chuàng)新,在表內(nèi)和表外、銀行和非銀行之間進行資產(chǎn)和負債的騰挪,對傳統(tǒng)監(jiān)管方式提出了更高的要求。三是傳染性增強。在大資管背景下,金融機構(gòu)之間的混業(yè)經(jīng)營日益普遍,銀行、證券、保險、信托等不同領(lǐng)域之間的風(fēng)險容易引起共振,同時互聯(lián)網(wǎng)金融的快速發(fā)展也給傳統(tǒng)金融帶來新的沖擊。

當前尤其要警惕流動性風(fēng)險、信用風(fēng)險和市場風(fēng)險疊加帶來的影響。從流動性風(fēng)險看,美聯(lián)儲已啟動加息周期并開始討論“縮表”,其他主要經(jīng)濟體央行貨幣政策也出現(xiàn)緊縮預(yù)期,全球流動性逆轉(zhuǎn)會引發(fā)金融市場劇烈波動和資產(chǎn)價格調(diào)整,國際金融市場不確定性加大,進而影響到我國金融市場流動性水平;

從信用風(fēng)險看,部分行業(yè)產(chǎn)能過剩嚴重,一些企業(yè)生產(chǎn)經(jīng)營困難較多,同時隨著去產(chǎn)能、處置“僵尸”企業(yè)力度進一步加大,信用風(fēng)險仍有上升壓力;

從市場風(fēng)險看,在市場利率不斷走高的背景下,債券投資估值風(fēng)險上升,人民幣匯率彈性增強也會增加外幣業(yè)務(wù)的敞口風(fēng)險。在各類風(fēng)險中,流動性風(fēng)險是金融機構(gòu)的首要風(fēng)險,信用、市場、操作等風(fēng)險往往是通過流動性風(fēng)險體現(xiàn)的,因此當前如何平衡好去杠桿與保持流動性穩(wěn)定的關(guān)系當前防范金融風(fēng)險的重中之重。

影子銀行非理性擴張,金融系統(tǒng)性風(fēng)險上升

2008年金融危機以來,為了滿足實體部門融資需求,規(guī)避信貸額度、貸存比和資本充足率等監(jiān)管約束,影子銀行開始大行其道、規(guī)模迅速膨脹。以資產(chǎn)管理業(yè)務(wù)為例,截至2016年末,我國金融業(yè)資產(chǎn)管理規(guī)模約100萬億元,其中,銀行理財29.05萬億元、信托計劃17.5萬億元、證券公司資管業(yè)務(wù)、基金公司及其子公司專戶業(yè)務(wù)、期貨公司資管業(yè)務(wù)管理資產(chǎn)總規(guī)模34.48萬億元、保險資管17萬億元。可以說,以資管業(yè)務(wù)為核心的影子銀行發(fā)展在經(jīng)濟金融中發(fā)揮著日益重要的作用。

一是有利于更好地服務(wù)實體經(jīng)濟。資管業(yè)務(wù)是有別于銀行間接融資和資本市場直接融資的第三種方式,并具有直接融資的特征。它以靈活、便捷、高效獲得融資者的青睞,有著巨大的發(fā)展?jié)摿涂臻g。近年來,資管業(yè)務(wù)在破解“融資難、融資貴”方面發(fā)揮了獨特作用,有力地支持了實體經(jīng)濟發(fā)展。

二是有利于優(yōu)化居民資產(chǎn)配置。有研究表明,居民在房地產(chǎn)和存款的配置比例分別高達51%和36%,而股票、債券、保險等金融資產(chǎn)的配置比例僅為13%,居民資產(chǎn)配置結(jié)構(gòu)不盡合理。隨著居民收入提高和資產(chǎn)配置多元化需求上升,資管產(chǎn)品可以較好地滿足高凈值客戶群體的投資需求。三是有利于金融深化和創(chuàng)新。在大資管背景下,各類資管業(yè)務(wù)的發(fā)展打通了信貸、股票、債券、票據(jù)等不同金融市場之間的聯(lián)系,推動了混業(yè)經(jīng)營和金融深化。同時,資管業(yè)務(wù)競爭促進了產(chǎn)品創(chuàng)新,提高了金融體系效率,有利于更好地發(fā)揮金融在資源配置中的作用。

但是,因監(jiān)管標準不統(tǒng)一導(dǎo)致監(jiān)管套利、部分機構(gòu)片面追求利潤而承擔(dān)過大風(fēng)險等問題也隨之而來。一是信用風(fēng)險范圍擴大。部分受宏觀調(diào)控限制的行業(yè)通過資管產(chǎn)品進行融資,資管機構(gòu)則事實上承擔(dān)了理財產(chǎn)品的剛性兌付,不僅背離了資管業(yè)務(wù)的本質(zhì),而且增加了金融機構(gòu)自身的風(fēng)險。

二是流動性風(fēng)險上升。為了提高產(chǎn)品收益率,無論是直投還是委外等方式,利用“拆短投長”加大期限錯配程度,一旦貨幣政策出現(xiàn)調(diào)整,貨幣市場短期利率快速上升,不僅影響資管產(chǎn)品收益,而且會因流動性出現(xiàn)兌付危機。三是杠桿率上升較快。監(jiān)管部門對所轄機構(gòu)資管業(yè)務(wù)的杠桿率有不同要求,在實際運行中,一些機構(gòu)利用中間層、嵌套等方法變相擴大資管產(chǎn)品杠桿,加劇了風(fēng)險程度。此外,資管領(lǐng)域業(yè)務(wù)交叉、不透明容易形成風(fēng)險積聚,引發(fā)系統(tǒng)性金融風(fēng)險,需要重點關(guān)注和警惕。

金融風(fēng)險上升的主要原因

金融風(fēng)險是在經(jīng)濟金融發(fā)展過程中不斷形成和積累的,也是多種因素共同作用的結(jié)果,一旦爆發(fā)系統(tǒng)性金融風(fēng)險,不僅對金融業(yè)自身造成沖擊,而且會對實體經(jīng)濟帶來更大的傷害。因此需要認真剖析當前金融風(fēng)險上升的原因,提出有針對性的防范措施。

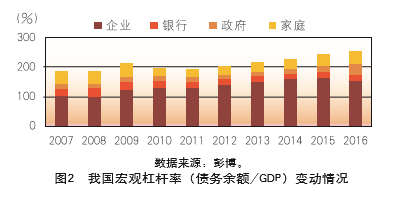

一是貨幣政策周期性變化。貨幣政策作為短期需求管理的政策工具通常隨經(jīng)濟周期波動而呈現(xiàn)周期性變化。美國次貸危機爆發(fā)以后,美聯(lián)儲等主要經(jīng)濟體央行先后實施量化寬松貨幣政策,個別國家央行甚至還采取了負利率政策,導(dǎo)致全球流動性過剩,推高了全球資產(chǎn)價格。2016年末美聯(lián)儲和美國商業(yè)銀行部門資產(chǎn)規(guī)模分別為4.5萬億美元和16萬億美元,比危機前增長了3.7倍和48%,信用擴張推動了美國經(jīng)濟復(fù)蘇,也使美國三大股指連創(chuàng)歷史新高,債市價格處于近40年來的最高位,房價指數(shù)正接近次貸危機前水平。而伴隨著經(jīng)濟改善、失業(yè)率下降、通貨膨脹上升,美聯(lián)儲已連續(xù)3次加息,并開始商議“縮表”回收流動性。美聯(lián)儲貨幣政策從量化寬松到緊縮將引起國際金融市場的波動,也會對我國金融穩(wěn)定帶來影響。(見圖2)

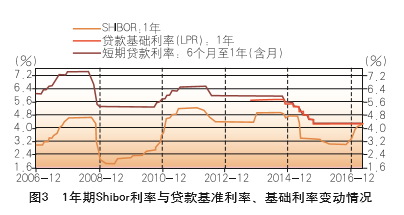

從我國內(nèi)部看,2014年以后,為了穩(wěn)增長和降低企業(yè)融資成本,中國人民銀行數(shù)次下調(diào)法定存款準備金率和存貸款基準利率,政府、企業(yè)、居民和金融部門杠桿率不斷攀升,目前中國宏觀杠桿率已高達260%,債務(wù)風(fēng)險積聚。2017年以來,央行先后兩次上調(diào)逆回購、SLF和MLF利率,流動性邊際收緊,再疊加金融部門去杠桿力度加大,拆借市場利率快速上升,Shibor1年期利率已超過同期限的LPR(貸款基礎(chǔ)利率),接近1年期法定貸款基準利率。同時,國債無風(fēng)險收益率上升也推升了信用債發(fā)行成本,導(dǎo)致不少企業(yè)債券停發(fā)或延遲發(fā)行。面對緊縮的信用環(huán)境,部分地區(qū)和行業(yè)開始出現(xiàn)債務(wù)風(fēng)險惡化,進而容易引發(fā)系統(tǒng)性金融風(fēng)險。(見圖3)

二是利率市場化促使金融創(chuàng)新加快。從美國銀行業(yè)發(fā)展歷程看,20世紀80年代初開啟的利率市場化導(dǎo)致銀行業(yè)利差收窄、盈利能力下降,美國商業(yè)銀行紛紛進行業(yè)務(wù)轉(zhuǎn)型、加快金融創(chuàng)新,其中表外業(yè)務(wù)擴張成為增加收入的重要途徑。

2012年以后,我國金融改革尤其是利率市場化改革進程加快,銀行也開始主動轉(zhuǎn)型,其中大力發(fā)展表外業(yè)務(wù)成為轉(zhuǎn)型方向之一。

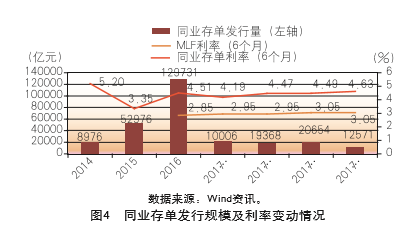

為了規(guī)避資本監(jiān)管和信貸規(guī)模控制,銀行機構(gòu)利用通道、理財、委外等發(fā)展表外業(yè)務(wù),一方面借用同業(yè)科目發(fā)展類信貸業(yè)務(wù),從買入返售到應(yīng)收款項類投資實現(xiàn)信用擴張,另一方面利用同業(yè)存單無需繳納存款準備金,也不納入同業(yè)負債考核的優(yōu)勢,同業(yè)存單自2013年問世以來出現(xiàn)了爆發(fā)式的增長,特別是成為中小銀行實現(xiàn)資產(chǎn)和負債規(guī)模快速擴張的“利器”。

然而,同業(yè)業(yè)務(wù)中存在的“隱性剛兌”和期限錯配增加了銀行體系風(fēng)險。同時,資產(chǎn)管理業(yè)務(wù)創(chuàng)新更是將貨幣市場、資本市場、信貸市場緊密聯(lián)系在一起,金融風(fēng)險交叉?zhèn)魅拘栽鰪姟#ㄒ妶D4)

金融創(chuàng)新是一把雙刃劍,創(chuàng)新適度就可以促進金融發(fā)展、充分發(fā)揮金融在資源配置中的作用,更好地服務(wù)實體經(jīng)濟;但如果創(chuàng)新過度的話,不僅會危及金融體系自身安全,也會沖擊實體經(jīng)濟的穩(wěn)定。從國際上看,歷次金融危機的發(fā)生都與金融創(chuàng)新過度、野蠻生長有關(guān)系,美國次貸危機就是很好的例證。因此,需要加強對金融創(chuàng)新的監(jiān)管和規(guī)范。

三是金融監(jiān)管體制不適應(yīng)混業(yè)經(jīng)營發(fā)展的要求。我國采取的是“分業(yè)經(jīng)營、分業(yè)監(jiān)管”的體制,金融創(chuàng)新活動打破了機構(gòu)監(jiān)管的范圍和界限,出現(xiàn)了跨市場、跨領(lǐng)域的產(chǎn)品和服務(wù),造成監(jiān)管的“盲區(qū)”或“真空”,并衍生出大量監(jiān)管套利的產(chǎn)品。同時,美國次貸危機爆發(fā)以后,各國政府認識到加強宏觀審慎管理、防范系統(tǒng)性風(fēng)險的重要性和必要性,開始強調(diào)央行在宏觀審慎管理中的地位和作用,重視宏觀審慎管理框架的建立。因此,分業(yè)監(jiān)管已經(jīng)難以適應(yīng)金融創(chuàng)新和混業(yè)經(jīng)營發(fā)展的客觀要求。

政策建議

治理金融亂象、防范和化解金融系統(tǒng)性風(fēng)險不能一蹴而就,需要兼顧當前和長遠、整體和局部、宏觀審慎和微觀管理,唯有如此,才能不因治理金融風(fēng)險而傷及實體經(jīng)濟,實現(xiàn)經(jīng)濟和金融的平穩(wěn)協(xié)調(diào)發(fā)展。

首先是堅持穩(wěn)健中性貨幣政策,保持貨幣和信貸合理增長。2017年《政府工作報告》提出,2017年M2和社會融資規(guī)模余額預(yù)期增長均為12%左右,這是貨幣政策保持穩(wěn)健中性的體現(xiàn)。央行可以采用多種貨幣政策工具,除了法定存款準備金率還有較大下降空間外,通過加大公開市場操作力度,完全可以保持金融體系流動性穩(wěn)定。

其次是加強金融監(jiān)管協(xié)調(diào),引導(dǎo)規(guī)范金融創(chuàng)新。金融監(jiān)管和創(chuàng)新是辯證的關(guān)系,實踐中監(jiān)管通常會滯后于創(chuàng)新,監(jiān)管過嚴會抑制創(chuàng)新并形成金融壓抑,疏于監(jiān)管又會造成金融風(fēng)險。從國際上看,金融監(jiān)管有兩個發(fā)展趨勢,一是從機構(gòu)監(jiān)管轉(zhuǎn)向功能監(jiān)管;二是建立宏觀審慎管理框架,強化央行的地位和作用。當前要切實有效發(fā)揮好金融監(jiān)管協(xié)調(diào)部際聯(lián)席會議制度,央行探索建立“貨幣政策+宏觀審慎政策”的雙支柱框架,進一步完善MPA考核制度,約束同業(yè)業(yè)務(wù)和表外業(yè)務(wù)過快擴張。針對問題比較突出的如資產(chǎn)管理業(yè)務(wù),盡快出臺統(tǒng)一的管理意見,防止資管業(yè)務(wù)的監(jiān)管套利和無序擴張。穩(wěn)步推進金融去杠桿,落實好存款保險制度,維護金融系統(tǒng)性安全。

第三是銀行要健全全面風(fēng)險管理的長效機制,積極化解和處置眼前風(fēng)險。對銀行機構(gòu)來說,要樹立全面風(fēng)險管理的理念和文化,制定與銀行發(fā)展戰(zhàn)略相適應(yīng)的風(fēng)險偏好,確保持續(xù)穩(wěn)健經(jīng)營;構(gòu)建全面風(fēng)險管理體系和流程,完善風(fēng)險管理架構(gòu),建立有效制衡的運行機制;綜合運用行業(yè)組合、風(fēng)險限額、壓力測試等風(fēng)險管理工具,提高風(fēng)險管理水平和風(fēng)險決策的科學(xué)性、有效性。同時,積極化解相關(guān)風(fēng)險。對于流動性風(fēng)險,加強資產(chǎn)負債管理,降低期限錯配敞口和杠桿比率;對于信用風(fēng)險,按照市場化原則推進債轉(zhuǎn)股,積極發(fā)揮債委會作用,擴大不良資產(chǎn)證券化發(fā)行規(guī)模;對于市場風(fēng)險,債券投資適當降低久期,減少外幣頭寸風(fēng)險敞口。此外,隨著部分非標業(yè)務(wù)回到表內(nèi)將顯著增加資本壓力,需要進一步拓寬外部融資渠道,采取優(yōu)先股、二級資本債、可轉(zhuǎn)債等工具補充資本,增強資本實力,更要加快實現(xiàn)“輕資本、輕資產(chǎn)”戰(zhàn)略轉(zhuǎn)型,實現(xiàn)可持續(xù)發(fā)展。

總的來看,近期金融監(jiān)管治理的重點是同業(yè)、理財和委外等業(yè)務(wù),目的是防止資金脫實向虛和套利活動,引導(dǎo)金融機構(gòu)支持實體經(jīng)濟。當然,監(jiān)管加強后引起了股市、債市的階段性調(diào)整,應(yīng)屬意料之中,不能因噎廢食,短期和局部風(fēng)險的釋放有利于金融的長期和系統(tǒng)性安全。

(本文作者介紹:中國民生銀行首席研究員。)

責(zé)任編輯:賈韻航 SF174

歡迎關(guān)注官方微信“意見領(lǐng)袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領(lǐng)袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關(guān)注。意見領(lǐng)袖將為您提供財經(jīng)專業(yè)領(lǐng)域的專業(yè)分析。