文/新浪財經意見領袖專欄(微信公眾號kopleader)專欄作家 洪偌馨

一個類金融機構如何從無到有,如何從繁盛到衰退,網絡小貸給出了一個典型樣本,它的發展伴隨著商業的進化和監管的博弈。

2017年11月21日,一紙標注“特急”的文件下發到各省(自治區、直轄市)的整治辦(互聯網金融風險專項整治工作領導小組辦公室的簡稱),網絡小額貸款公司(下稱,網絡小貸)的審批被叫停。

從2010年阿里小貸的出現算起,網絡小貸剛剛度過了七歲生日。在經歷了早期的小范圍試點、中期的漫長突圍、以及后期的野蠻生長后,它終于還是迎來了一道“休止符”。

叫停新增只是這場整治風暴的序幕,各地對于存量機構的摸底調研、風險排查已經陸續展開。多位知情人士向馨金融透露,圍繞網絡小貸還有一系列的監管細則將在不久之后陸續公布。

脫胎于小額貸款公司的網絡小貸是中國互聯網生態發展的伴生品,也是金融創新與監管博弈夾縫中的產物。它的出現與發展并非偶然,當然它的失控與衰退也早有預兆。

這是一篇記錄網絡小貸從出現、發展、繁榮到衰退的演進故事,也是一段頗具“中國特色”的商業進化史。它順應了時代發展的脈搏,但也因失控的欲望而走向覆滅。

1

網絡小貸的萌芽:

“舶來品” 與本地化

2011年6月23日,張化僑坐上了從香港九龍開往廣州的直達快車,這位前瑞銀中國區投行部副總經理、連續4年被《亞洲貨幣》評為“最佳中國分析師”的人即將到任他的新崗位——廣州花都萬穗小額貸款公司董事長。

突然從外資投行的Banker變成了一個“放高利貸的人”,張化僑的這次轉型在當時香港金融圈兒引起了不小的震動。在當時的香港媒體眼中,內地的小額貸款公司與香港遍地開花的財務公司并無二致,它們都是“高利貸”的代名詞。

但事實上,中國的小額貸款公司最早是作為農村地區增量改革的內容之一,帶著“有效配置金融資源、改善農村地區金融服務”的任務而問世。因此,它在經營范圍、杠桿比例、融資來源、貸款類型等方面都有嚴格的限制。

當這位個性張揚的前知名分析師決定投身小貸事業的時候,中國的小貸公司已有3366 家,貸款余額 2875 億元(截止2011年6月末數據),而那時距離小貸公司正式在全國范圍內鋪開試點剛好三年(2005年開始在五省試點)。

2011年的中國小額貸款行業還是以線下為主,傳統的有抵押貸款業務仍然占據主要的市場份額,但也有一小批小貸公司開始嘗試“小而分散”的純信用貸款業務。

最早開始涉足小額信用貸款的大都是外資公司,比如,新加坡淡馬錫、法國美興集團、國際金融公司、香港惠理集團、香港亞洲聯合財務、日本永旺集團等數十家外資企業都在中國內地設立小貸公司。

這些外資小貸公司的的平均貸款額度大都在3萬——20萬之間,主要發放無抵押、無擔保的信用貸款。主要形式為:線下“鐵軍”密集掃街、掃樓獲客,上傳數據,經過標準化的風控體系、自動化的審批模塊后放款。

只可惜那時候,互聯網金融、金融科技的風口還沒到來,當時的它們并沒有想到,不久之后,不少中國公司用同樣的“套路”再加上新的概念在資本市場上圈到了一輪又一輪的錢。

張化僑并不是第一個投身小額貸款行業的外資投行精英,他在中國人民銀行金融研究所研究生部念書時,其中一門金融課的老師——美國人保羅希爾先于他7年便投身了中國小額信貸事業。

保羅希爾是一個極為低調的人,鮮少在媒體上曝光。這位畢業于耶魯大學、哈佛大學的東亞研究學者、法學博士,曾任摩根士丹利亞洲投資有限公司執行董事,還做過美國駐華大使館一等秘書、商務參贊。

在2004年(一說是2003年),他突然做了一個令人咋舌的決定:前往深圳開始了自己新的職業生涯——創立中安信業,一家提供小額信貸技術服務的公司(早期以提供小額信用貸款技術的咨詢、服務為主,前身為平安保險的典當行)。

保羅希爾和他的中安信業很早便開始推行一種較為先進的小額信貸模式即,“小而分散”的信用貸款+標準化的線下獲客+自動化的審批流程。這跟后來很多小貸公司、P2P公司、消費金融公司所采用的模式并無本質的差異。

線下模式一統天下的局面在2010年被悄然打破。

那一年,阿里巴巴在浙江成立了一家小額貸款公司,拿到了首張電子商務領域小額貸款公司營業執照,服務對象為其平臺上的網店商戶,這也就是后來所說的網絡小貸。

盡管早期這一服務只向部分城市開放,但由于電商平臺的特殊屬性,它依然打破了小額貸款公司“不得跨區經營”的規定,借道互聯網把業務做到的全國。隨后的2011年,阿里巴巴又在重慶成立了一家小額貸款公司。

2

網絡小貸的起步:

互聯網生態的繁榮、審批權下放的隱患

事實上,早在2007年左右,阿里小貸便與建行、工行等展開了合作,前者提供商家的信息,銀行提供資金,互聯網平臺與商業銀行“聯合放款”。這也是網絡小貸業務的雛形。

但隨著業務規模的增大,互聯網與金融,兩種體制和文化的沖突開始顯現。在2011年左右,阿里與銀行“聯合放款”的業務合作告一段落,但旺盛的市場需求儼然無法回撤。換個角度來看,網絡小貸其實是市場需求倒逼出來的產物。

據網貸之家研究中心不完全統計,截至2017年7月底,全國共批準了153家網絡小貸牌照,含已獲地方金融辦批復未開業的公司。

而根據自媒體第一消費金融統計,截至到2017年11月6日,市場上有網絡小貸牌照242張,其中完成工商注冊的215張,獲得地方金融辦批復但尚未注冊的有6張,已經過了金融辦公示期的有21張,還有不少于60家企業擬發起設立網絡小貸公司。

網絡小貸公司數量難以準確統計的原因在于,有一部分公司是創立初期直接獲得的網絡小貸資質,例如最早的阿里小貸;另外還有一部分公司是后來獲得監管批復擴充了經營范圍。

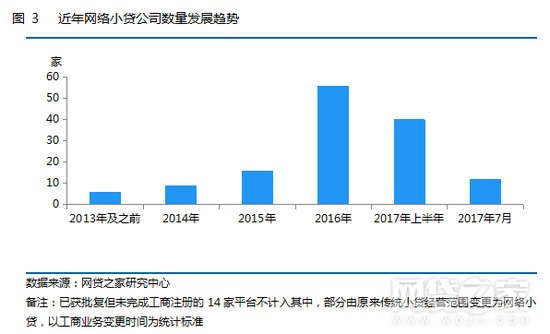

從時間上來看,在2013年及以前,全國范圍內被準許在互聯網上開展業務的小貸公司不超過10家。從2014年開始,網絡小貸公司數量開始逐年增加,僅2016年一年,全國就冒出了近60家。

進入2017年,這個數字還在快速增加。據網貸之家研究中心不完全統計,從2017年年初至今,新成立的網絡小貸數已達52家(不含雖獲地方金融辦批復但未完成工商登記),幾乎與2016年全年的新增數量持平。

2013年,網絡小貸開始興起的大背景之一是整個中國互聯網生態的日漸成熟,中國的電商平臺、線上交易已經發展多年,線上借貸相關的數據、技術和需求都已準備就緒。

而另一個重要背景則是以P2P為代表的互聯網金融的萌芽與發展。由于P2P等互金公司與網絡小貸所涉及的業務和客戶多有重疊,在缺少專有牌照和監管要求不明的情況下,不少未雨綢繆的互金公司紛紛去申請了網絡小貸牌照。

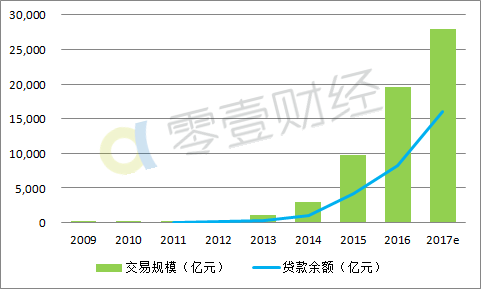

在2013年以前,全國P2P平臺數量不足500家,貸款余額不足百億。自那年開始,不管是P2P的平臺數量還是交易規模都開始一路飆升。截止今年7月末,P2P的貸款余額已達12170億元。

除了市場需求的旺盛和客觀條件的成熟外,推動網絡小貸公司數量大增的另一個關鍵因素在于它特殊的審批機制。

在以機構監管為主的中國金融市場中,小貸公司是為數不多審批權被下放到地方的金融機構。根據2008年的《管理辦法》,“設立小貸公司需向省級政府主管部門提出正式申請”,即省級金融辦擁有最終的批復權。

在此規定下,從小貸公司的審批設立到業務創新,地方金融辦有了相當大的話語權。

在《管理辦法》出臺之后,不少省市出于推動當地小貸行業發展,以及對外招商引資等原因發布了一些針對自己轄區內的小貸公司管理新政。其中,困擾小貸公司已久的杠桿比例和資金渠道成為了各地新政的核心內容。

以廣東、重慶、江蘇等地為例,根據當地發布的新規,小貸公司的杠桿倍數分別從1.5倍提升到了2倍、2.3倍(重慶)、甚至更多。個中差異主要在于實際操作中,如果當地可提供更多的融資渠道,例如,江蘇的小貸公司就可以通過江蘇金農及其旗下的開鑫貸獲得一部分資金,所以實際的杠桿倍數會更高。

各地政策的不同也影響了后來小貸公司,以及網絡小貸公司在全國各地的分布情況,例如,上述三地就是網絡小貸公司數量最多的地區。根據網貸之家的統計,目前,廣東、重慶、江蘇網絡小貸的數量分別為,43家、28家、21家。

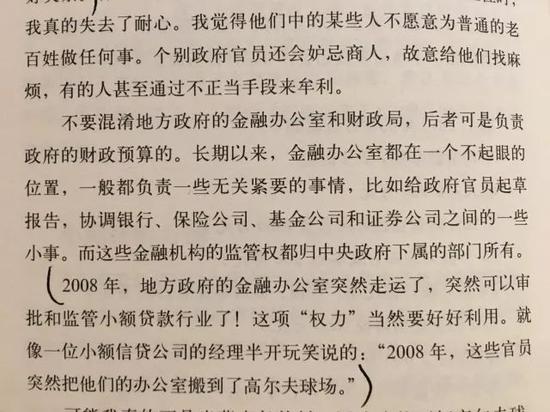

當然,也并不是每個地方的金融辦都對發展小貸公司報以那么積極的態度,而且這種并不算十分透明的審批機制也造成了一定的尋租空間。例如,多次求助監管無果的張化僑就曾在其書中憤憤不平地談及此事。

(截圖來自《影子銀行內幕》一書)

(截圖來自《影子銀行內幕》一書)事實上,由于小貸公司的業務實質并沒有脫離一行三會對于金融行業的整體監管,所以地方性政策往往也很難真正落地。例如,不少省市提高了小貸公司的杠桿倍數,但其主要融資渠道——銀行只能執行總行層面的規定,嚴格遵守50%的紅線。

事后來看,相對靈活的審批機制為小貸行業的萌芽起到了一定的積極作用,但硬幣的另一面是,這種在中央層面缺少監管主體的形式也為小貸行業的長遠發展埋下了隱患。

這種矛盾隨著網絡小貸的“大躍進”而快速集聚,直至爆發。

3

網絡小貸的演變:

杠桿、杠桿、杠桿 !

不管是破格實現跨區經營的阿里小貸,還是“出身名門”的外資小貸,它們與其它數千家小貸公司被同樣的問題所困擾。直至今日,這也是小貸公司們極力希望突破的一環,那就是:杠桿、杠桿、杠桿。

按照2008年5月出臺的《關于小額貸款公司試點的指導意見》,“小貸公司從銀行業金融機構獲得融入資金的余額,不得超過資本凈額的50%。”而資金來源方面,除了資本金、捐贈資金,還有不超過兩個銀行業金融機構的融入資金。

剛到萬穗小貸,張化僑便四處奔走,希望可以解決杠桿比率過低的問題。在多次游說當地監管提升杠桿比率失敗后,他轉而希望用更市場化的方式解決小貸公司的資金問題。

(與銀行合作的)助貸模式、資產證券化、(小額信貸的)技術輸出,張化僑當時提出的三個思路并非他自己首創,事實上,個別地區、個別企業已經開始“先試先行”。

“與我的失敗形成對比,中興微貸和證大速貸(都是深圳的公司)的朋友們都成功地說服了中國銀行和中國建設銀行,讓他們做銀行的小額貸款中介,本質上就是可以利用銀行的錢來放貸。”

這是張華僑在2013年出版的《影子銀行內幕》一書中的一段話。

事實上,這種助貸模式也并非中興微貸和證大速貸首創,最早開始嘗試這種模式的正是張化僑曾經的老師——保羅希爾和他的中安信業,即小貸公司負責獲客和風控,銀行審核后直接放款。

2010年左右,證大速貸的兩位副總唐俠和劉京湘先后離開,他們接受了中興通訊和證大集團的投資在深圳創立了兩家新的小貸公司,這兩家公司都成為助貸模式的忠實擁護者和踐行者。

作為中國改革的前沿陣地,深圳一向以敢于創新、開放包容而聞名,對于金融行業也一樣,監管部門對于金融創新相對寬容的態度使得小貸行業里的一些新模式率先在那里落了地。

這也是為何后來深圳幾乎成為小貸公司的總部基地的原因,因為,最優的政策和人才在那里。事實上,深圳當地的小貸市場已經高度飽和,所以大多數當地的小貸公司反而鮮有業務在本地。

除了極少數小貸公司能與銀行合作開展助貸模式外,包括宜信、中興微貸等也開始與信托公司、證券公司合作,通過專項資管計劃、集合理財計劃等方式獲得資金。當時ABS還未實行備案制,這種方式一度被當做資產證券化的替代品。

不過,與資產證券化有著本質不同的是,嚴格來說,通過信托等渠道獲得的資金應也會被納入50%的規定中,所以這些公司也并沒有真正突破杠桿限制。

直到2013年7月,小貸公司資產證券化的大門才真正打開。經過了7個月的審批,東證資管-阿里巴巴專項資產管理計劃正式獲得證監會批文,這也是證券行業推出的首個基于信貸類資產的資產證券化項目。

再到后來,隨著資產證券化備案制等政策的推進,ABS已經成為小額信貸資產(包括網絡小貸、消費金融等)最主要的資金來源方式。

根據中國證券投資基金業協會公布的數據,僅2017年上半年,阿里小貸和阿里微貸的螞蟻借唄、花唄項目共發行39只小額貸款類專項計劃,總規模達958億元。

當然,在幾年前,對于大多數小貸公司來說,不管是助貸模式、類資產證券化,還是資產證券化都不是可輕易嘗試的融資方式。所以,直到張化僑離開萬穗小貸,他仍沒有解決這個難題。

令人感到諷刺的是,那些費力獲得資質的網絡小貸卻敵不過肆意生長的P2P平臺,居間撮合的形式避開了杠桿的問題,但后者本質上也在從事信貸業務,與小貸公司并無二致。

對小貸公司失望透頂的張化僑后來轉而投資了P2P平臺信而富,該平臺于2017年4月在紐交所上市。

4

網絡小貸急剎車:

禁新增、控存量

網絡小貸最初是以一種“試點”的形式出現,為了適應互聯網企業(尤其是電商平臺)的商業特點,打破了小貸公司不得“跨區經營”的要求。這也帶來了一個監管上的Bug,即公司在一地注冊,卻在全國放貸。

更夸張的現象是,除了納稅在當地,一些網絡小貸公司在注冊地連職場都沒有。 這個現實問題也給網絡小貸的監管帶來了極大的難度,而這種“只管生不管養”的情況也飽受詬病。

最近兩年,網絡小貸牌照的數量猛增,江西、廣東、江蘇、海南等地密集發出了一批牌照。而發起企業和核心股東也早已背離了“有互聯網背景和互聯網業務”的初衷,大量做實業的公司,從食品、家電到農業、地產等等蜂擁而入。

這個問題與多次受到整治的金交所多有類似,只是這次監管出手更快、更徹底。

先是2015年8月7月人民銀行等十部委聯合發布的《關于促進互聯網金融健康發展的指導意見》就將網絡小額貸款歸類于網絡借貸,并明確網絡借貸業務歸屬銀監會監管。

再是今年初,據多位業內人士透露,銀監會對各地金融辦做了“窗口指導”,要求嚴格準入,并提高了網絡小貸的準入門檻,例如,提高實繳資本、(在注冊地)建立線下職場、(股東)有互聯網背景等。

直到今天,隨著“特急”文件的下發,網絡貸款的新增窗口徹底關閉。

最近半年,網絡小貸新增的道路受阻,大量的牌照需求涌向了存量市場。也有觀點認為,網絡小貸牌照會跟第三方支付一樣,最終變得奇貨可居。

“廣東牌照需中介費900萬。”“1000萬可搞定浙江地區的牌照。”“內容、新疆的還可以申請,中介費面議。”“江蘇有現成網絡小貸牌照可轉讓,轉讓費從優。”……在一些消費金融、互聯網金融群里,不時有人發出這樣的小廣告。

“市場上的報價很亂,因為并沒有一個公允的標準。再加上,每個地區關于網絡小貸的設立門檻、杠桿倍數、經營要求等都不太一樣,定價也就更加混亂。”找多個中介詢過價的一位朋友告訴我。

一家剛剛拿到網絡小貸牌照的公司負責人鄭宇(化名)告訴馨金融,就重慶地區來說,兩三個月前600、700萬轉讓費也有成交的案例,后來中介費漲到了1600多萬,甚至更高。但最近,幾乎沒聽到成功成交的案例。

關于網絡小貸的牌照價格,最近一個公開可查的數據來自上市公司神州數字。

2017年9月12日晚間,神州數字(08255.HK)發布《須予披露交易》的公告。該公告顯示,神州數字的間接全資附屬公司新疆九域數字創業投資有限公司擬以3500萬元獲得馬鞍山安信小額貸款有限公司(簡稱“馬鞍山小貸”)100%股權。

然而,讓人措手不及的現實是,從目前的情況來看,存量牌照也似乎前途未卜。控制新增只是這場網絡小貸整治風暴的第一步,后面隨著一系列監管細則的出臺,網絡小貸的命運終將走向何處還尚未可知。

但可以確定的是,這趟失控的“列車”已經被按下了剎車鍵。

(本文作者介紹:洪偌馨,資深財經記者、主持人,自媒體“馨金融”創始人。)

責任編輯:張文

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。