| 線索Clues | 理性投資 |

□黃金、美債投機(jī)凈空倉大幅增加

□ 非農(nóng)薪資增長超預(yù)期,擾動(dòng)股、債、匯市

□ 科技股面臨新一輪回調(diào)壓力

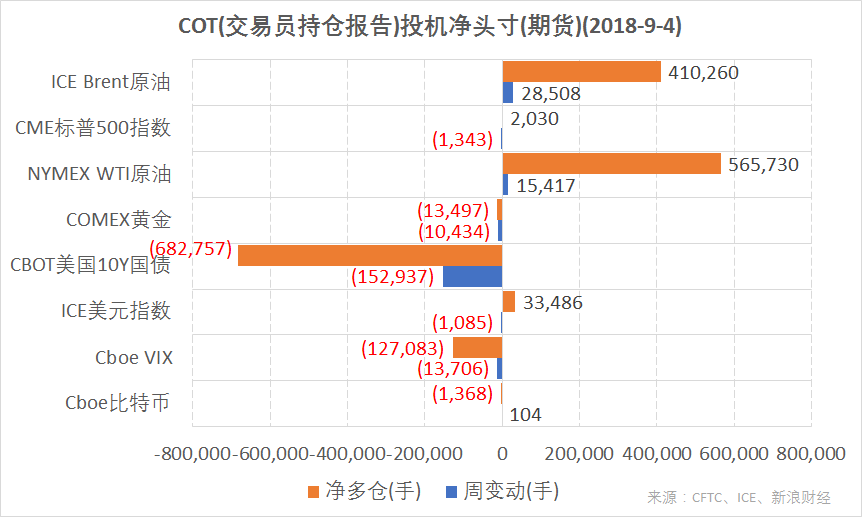

結(jié)合CFTC、ICE的交易員持倉報(bào)告(COT),截至9月4日,ICE Brent原油、NYMEX WTI原油期貨投機(jī)凈多倉增加;ICE美元指數(shù)、CME標(biāo)普500指數(shù)期貨凈多倉減少;CBOT美國10Y國債、COMEX黃金、Cboe VIX指數(shù)期貨凈空倉增加;Cboe比特幣期貨凈空倉減少。(圖片來源:CFTC、ICE、新浪財(cái)經(jīng))

結(jié)合CFTC、ICE的交易員持倉報(bào)告(COT),截至9月4日,ICE Brent原油、NYMEX WTI原油期貨投機(jī)凈多倉增加;ICE美元指數(shù)、CME標(biāo)普500指數(shù)期貨凈多倉減少;CBOT美國10Y國債、COMEX黃金、Cboe VIX指數(shù)期貨凈空倉增加;Cboe比特幣期貨凈空倉減少。(圖片來源:CFTC、ICE、新浪財(cái)經(jīng))截止9月4日(周二),ICE美元指數(shù)期貨(DXY)(UUP)投機(jī)凈多倉(以下簡稱“凈多倉”)周變動(dòng)減少1,085手,達(dá)到33,486手。

6月下旬以來,押注美元匯率上升的投機(jī)凈多倉持續(xù)刷新2017年中以來最高水平,截至上周二,凈多倉錄得連續(xù)18周上升,本周這一趨勢中斷。

貿(mào)易加權(quán)美元指數(shù)周五收報(bào)95.41,本周累計(jì)上漲0.32%,結(jié)束連續(xù)三周下跌。

本周,美元受多重因素影響,總體呈震蕩格局。周初,阿根廷比索、印尼盧比等新興市場貨幣(CEW)跌勢延續(xù)、美國與主要貿(mào)易伙伴摩擦升溫等,均助推美元走強(qiáng),周二美元一度沖高至95.73。

周三,市場傳英德兩國放棄了英國脫歐(Brexit)方面的關(guān)鍵要求,英鎊兌美元(GBP/USD)大幅拉升,并帶動(dòng)歐元(EUR/USD)走強(qiáng),美元跌破95。周四,美國總統(tǒng)特朗普暗示下一步將把貿(mào)易戰(zhàn)矛頭對準(zhǔn)日本,避險(xiǎn)貨幣日元(USD/JPY)飆升0.7%,壓制美元表現(xiàn)。

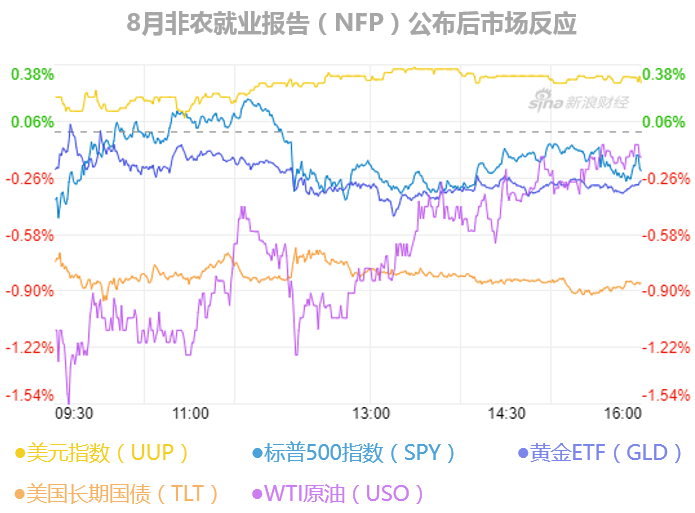

周五,8月美國非農(nóng)就業(yè)報(bào)告(NFP)公布后的市場反應(yīng)(以交易所交易基金表征)(圖片來源:新浪財(cái)經(jīng)《線索Clues》)

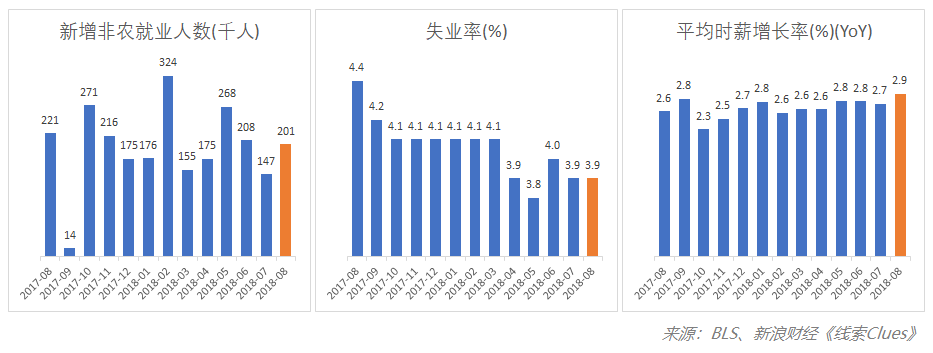

周五,8月美國非農(nóng)就業(yè)報(bào)告(NFP)公布后的市場反應(yīng)(以交易所交易基金表征)(圖片來源:新浪財(cái)經(jīng)《線索Clues》)周五,8月美國非農(nóng)就業(yè)報(bào)告(NFP)公布,數(shù)據(jù)普遍優(yōu)于市場預(yù)期。非農(nóng)就業(yè)人數(shù)增加20.1萬,市場預(yù)估為19.1萬,失業(yè)率為3.9%,低于預(yù)期的3.8%,持平前值,但仍為2000年10月以來低點(diǎn)。平均時(shí)薪同比增長2.9%,高于預(yù)期值及前值(2.7%)。

平均時(shí)薪增速創(chuàng)2009年5月以來新高。投資者擔(dān)憂薪資超預(yù)期增長可能帶動(dòng)通脹指標(biāo)繼續(xù)上升,這將迫使美聯(lián)儲(Fed)加快升息步伐。美元應(yīng)聲走強(qiáng),迅速由95下方拉升至95.46的日內(nèi)高點(diǎn)。

8月美國非農(nóng)報(bào)告(NFP)關(guān)鍵指標(biāo)(圖片來源:新浪財(cái)經(jīng))

8月美國非農(nóng)報(bào)告(NFP)關(guān)鍵指標(biāo)(圖片來源:新浪財(cái)經(jīng))在岸人民幣(USD/CNY)周五收報(bào)6.8379,周下跌0.12%。

ICE美元指數(shù)期貨合約每手價(jià)值為美元指數(shù)DXY*1000美元。

COMEX黃金期貨(GC)(GLD)投機(jī)凈多倉為-13,497手,凈空倉比上一周增加10,434手。凈空倉再創(chuàng)有記錄以來最大值。

COMEX黃金期貨投機(jī)凈空倉再創(chuàng)有記錄以來最大值(來源:CFTC、Tradingster、新浪財(cái)經(jīng)整理)

COMEX黃金期貨投機(jī)凈空倉再創(chuàng)有記錄以來最大值(來源:CFTC、Tradingster、新浪財(cái)經(jīng)整理)COMEX黃金期貨主力合約周五收報(bào)1201.8美元,周跌0.42%。

盡管金價(jià)延續(xù)下跌,但據(jù)彭博周四(9月6日)公布的一項(xiàng)調(diào)查顯示,黃金交易員和分析師對下周金價(jià)(XAU)前景看漲,為連續(xù)三周看漲。

分析師指出,非農(nóng)報(bào)告(NFP)對于金價(jià)走勢具有顯著影響。一旦非農(nóng)報(bào)告表現(xiàn)強(qiáng)勁,美元或進(jìn)一步走強(qiáng),并給金價(jià)帶來下行壓力。目前來看,這一判斷基本得到印證。

市場也在關(guān)注印度等亞洲國家黃金需求旺季的表現(xiàn)。

COMEX黃金期貨合約每手為100金衡盎司。

ICE Brent原油期貨(BNO)投機(jī)凈多倉為410,260手,周變動(dòng)增加28,508手。

NYMEX WTI原油期貨(USO)凈多倉為565,730手,周變動(dòng)增加15,417手。

本周國際油價(jià)轉(zhuǎn)跌,結(jié)束連續(xù)兩周上漲。國際基準(zhǔn)ICE Brent原油期貨(OIL)主力合約收于77.1美元,周下跌0.78%。美國WTI原油期貨(CL)主力合約收于67.86美元,周下跌2.89%。本周,WTI原油期貨連續(xù)四日收跌。

周五,油服公司貝克休斯(BHGE)公布,美國周度活躍原油鉆井設(shè)備(OIH)總數(shù)量為860臺,較上周減少2臺。這項(xiàng)數(shù)據(jù)可為美國的未來原油產(chǎn)量提供線索。

能源信息署(EIA)數(shù)據(jù),截至8月31日當(dāng)周,美國原油庫存減少430.2萬桶,連續(xù)第三周下降,市場預(yù)估為減少129萬桶。汽油庫存增加180萬桶,包括柴油和取暖油在內(nèi)的餾分油庫存增加310萬桶。分析師表示,成品油庫存上升以及美國今夏油耗峰值相對疲弱使油價(jià)承壓。

本周,國際油價(jià)主要受美元走強(qiáng)、股市走軟以及熱帶風(fēng)暴“戈登”(Gordon)對美國墨西哥灣石油生產(chǎn)影響小于預(yù)期等因素拖累。

EIA數(shù)據(jù)顯示,美國上周原油日產(chǎn)量維持在1100萬桶,是7月以來的最高水平。

INE中國原油期貨主力合約SC1812周五收報(bào)517.5元,周下跌1.13%。

以上原油期貨合約每手均為1000桶。

CBOT美國10Y國債期貨(IEF)(TLT)凈多倉為-682,757手,凈空倉本周增加了152,937手,增加幅度接近29%,逼近前兩周創(chuàng)下的歷史記錄。

美國10年期國債收益率本周上升8BP(注:8個(gè)基點(diǎn),即0.08個(gè)百分點(diǎn))。周五,受強(qiáng)勁的非農(nóng)平均時(shí)薪增長數(shù)據(jù)影響,該基準(zhǔn)利率飆升6BP,收報(bào)2.94%。

周五,美國10Y-2Y國債收益率利差為23BP。本周一,這一利差收窄至18BP,是2007年8月以來的最低點(diǎn)。一些經(jīng)濟(jì)學(xué)家認(rèn)為,平坦的利率曲線警示經(jīng)濟(jì)衰退。

紐約聯(lián)儲主席威廉姆斯(John Williams)周四表示,為了實(shí)現(xiàn)美聯(lián)儲的雙目標(biāo)(注:PCE通脹、失業(yè)率),必要時(shí)可將短期利率提高至長期利率之上,美聯(lián)儲不應(yīng)害怕收益率曲線倒掛。紐約聯(lián)儲主席擁有美聯(lián)儲利率決定機(jī)構(gòu)FOMC的永久投票權(quán)。

周五非農(nóng)報(bào)告公布后,美國2年期國債收益率上升7BP,收報(bào)2.71%,為十年來最高水平。

短期國債利率的快速上升意味著市場擔(dān)憂美聯(lián)儲會加快升息步伐。7月美國核心PCE價(jià)格指數(shù)同比增幅為2%,已觸達(dá)美聯(lián)儲的政策目標(biāo)值。6月份公布的“點(diǎn)陣圖”顯示,美聯(lián)儲FOMC預(yù)期年內(nèi)一共加息四次。

美國2年期國債收益率升至十年來最高水平(圖片來源:Fred、新浪財(cái)經(jīng)整理)

美國2年期國債收益率升至十年來最高水平(圖片來源:Fred、新浪財(cái)經(jīng)整理)COBT美國10Y國債期貨合約每手面值為100,000美元。

CME標(biāo)普500指數(shù)期貨(ES)(SPY)凈多倉為2,030手,周變動(dòng)減少1,343手。

周五,標(biāo)普500和納指分別收報(bào)2871.68和7902.54。本周,納指連續(xù)四個(gè)交易日下跌,周跌幅達(dá)2.55%。

據(jù)“ETF精選”數(shù)據(jù),由標(biāo)普500成分股組成的板塊本周多數(shù)下跌。通信服務(wù)、科技(XLK)領(lǐng)跌。

標(biāo)普500指數(shù)及構(gòu)成板塊周漲跌幅(以代表性基金表征)(圖片來源:新浪財(cái)經(jīng))

標(biāo)普500指數(shù)及構(gòu)成板塊周漲跌幅(以代表性基金表征)(圖片來源:新浪財(cái)經(jīng))本周,科技板塊利空接踵。周三,美國國會調(diào)查社交媒體公司在2016年總統(tǒng)大選中扮演的角色。美國司法部門不排除未來啟動(dòng)反壟斷調(diào)查和其他審查。疊加京東的利空消息,FANG+BATJ集體下挫。

周四,芯片股大跌,半導(dǎo)體指數(shù)基金(SOXX)重挫2.65%。摩根士丹利分析師和芯片設(shè)備供應(yīng)商KLA-Tencor高管對行業(yè)發(fā)出了需求預(yù)警。

摩根士丹利分析師認(rèn)為,近幾周來DRAM需求轉(zhuǎn)弱,庫存和價(jià)格壓力持續(xù)升高,而NAND閃存晶片則供應(yīng)過多。Baird分析師Tristan Gerra將行業(yè)巨頭美光的目標(biāo)股價(jià)由100美元調(diào)降至75美元。周四,美光(MU)跌幅近10%,報(bào)44.65美元;KLA-Tencor(KLAC)跌9.7%。

8月中旬,半導(dǎo)體設(shè)備龍頭應(yīng)用材料(AMAT)曾警告客戶開支有所下調(diào)。

芯片需求疲軟時(shí)常被視為計(jì)算機(jī)和移動(dòng)設(shè)備制造商及相關(guān)公司的預(yù)警信號。

此外,蘋果(AAPL)周五發(fā)出警告,貿(mào)易戰(zhàn)將使該公司多種產(chǎn)品受到影響。蘋果產(chǎn)業(yè)鏈對科技板塊頗為重要,投資者擔(dān)憂觸發(fā)連鎖反應(yīng)。

納指年初以來遭受的主要沖擊(以納指100ETF作為代理)(圖片來源:新浪財(cái)經(jīng))

納指年初以來遭受的主要沖擊(以納指100ETF作為代理)(圖片來源:新浪財(cái)經(jīng))CME標(biāo)普500指數(shù)期貨合約每手價(jià)值為標(biāo)普500指數(shù)*250美元。

Cboe(CBOE)VIX指數(shù)期貨(VXX)凈多倉為-127,083手,凈空倉本周減少了13,706手。

標(biāo)普500波動(dòng)率指數(shù)(VIX)本周漲15.7%,周五收于14.88。

Cboe標(biāo)普500波動(dòng)率指數(shù)期貨合約每手價(jià)值為VIX指數(shù)*1000美元。

Cboe比特幣期貨(XBT)凈多倉為-1,368手,凈空倉本周減少了104手。

據(jù)Bitstamp交易所數(shù)據(jù),北京時(shí)間8日9:40,比特幣現(xiàn)貨價(jià)格(BTC)在6400美元附近,上周同期在6900美元附近。

北京時(shí)間周四早間,比特幣(BTC)下跌至6300美元附近。此輪暴跌始于周三下午,比特幣從7400美元附近經(jīng)歷兩輪高臺跳水,最大落差約15%。高盛(GS)將放棄近期開設(shè)加密貨幣交易室的消息沉重打擊了投資者情緒。

Cboe比特幣期貨每手合約對應(yīng)1個(gè)比特幣。

編者注:美國商品期貨委員會(U.S. Commodity Futures Trading Commission,簡稱CFTC)是美國期貨及衍生品市場的監(jiān)管機(jī)構(gòu)。

期貨及衍生品持倉報(bào)告(The Commitments of Traders,簡稱COT)由CFTC公布,逢周五發(fā)布(遇節(jié)日會順延至下一個(gè)交易日),數(shù)據(jù)截至當(dāng)周二。該系列報(bào)告涵蓋NYMEX、COMEX、ICE、CBOT、Cboe等交易所交易的期貨、期權(quán)、互換等衍生品。

CFTC的“Lagacy Report”將交易員持倉分為“可報(bào)告持倉”(Reportable Positions)、“非可報(bào)告持倉”(Nonreportable Positions)。前者又分為“商業(yè)”(Commercial)、“非商業(yè)”(Non-Commercial)持倉,而“非商業(yè)”常被視作投機(jī)者。

通常,投資者更關(guān)心“可報(bào)告持倉”中的“非商業(yè)”部分里的凈多倉(Net Positions)。這個(gè)指標(biāo)是由“非商業(yè)”持倉中多倉(Long)減去空倉(Short)得到,投資者關(guān)心該值的周度變化。研究者如果將這些數(shù)據(jù)拉到更長時(shí)間窗口去考察,也可以在一定程度識別出該品種投機(jī)力量的變化趨勢。

按照CFTC的定義,“商業(yè)”是指涉及到大宗商品的生產(chǎn)、加工或銷售的實(shí)體。“非商業(yè)”則通常指參與“投機(jī)”(speculative)的交易商,當(dāng)中包含對沖基金等資產(chǎn)管理公司。

需要注意的是,ICE網(wǎng)站提供的COT,是不同于上述“Lagacy Report”的另一種統(tǒng)計(jì)口徑,它將“可報(bào)告持倉”劃分為四類,分別是:Dealer Intermediary(經(jīng)紀(jì)商)、Asset Manager/Institutional(資產(chǎn)管理公司/機(jī)構(gòu))、Leveraged Funds(杠桿基金),及Other Reportables(其他可報(bào)告)。通常,“Asset Manager/Institutional”被視為投機(jī)者。ICE Brent原油期貨投機(jī)凈多倉采用這一口徑數(shù)據(jù)。

除非特別說明,《線索Clues》引用的數(shù)據(jù)是COT系列報(bào)告中“僅期貨”(Futures Only)部分,即不含期權(quán)等其它衍生品。這也是主流財(cái)經(jīng)數(shù)據(jù)提供應(yīng)商常用的報(bào)告口徑。

(線索Clues / 李濤)

編輯精選:

跌破30基點(diǎn) 利率曲線“扁平化”引起美聯(lián)儲重視

數(shù)據(jù):提前做“心理準(zhǔn)備” 衡量證券價(jià)格波動(dòng)風(fēng)險(xiǎn)

責(zé)任編輯:李濤

熱門推薦

收起

24小時(shí)滾動(dòng)播報(bào)最新的財(cái)經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)