| 線索Clues | 理性投資 |

北京時間6月14日(周四)2:00,美聯儲(Fed)宣布,將聯邦基金利率目標區間上調25個基點(0.25個百分點)至1.75-2.00%水平。這是美聯儲今年以來第二次加息,也是其自2015年底啟動本輪加息周期的第七次加息,力度符合市場預期。

美聯儲預計今年共加息4次

美聯儲的貨幣政策制定機構、聯邦公開市場委員會(FOMC)對經濟前景樂觀。FOMC會后聲明表示,美國整體通脹和剔除食品與能源的核心通脹水平都已接近美聯儲2%的目標。

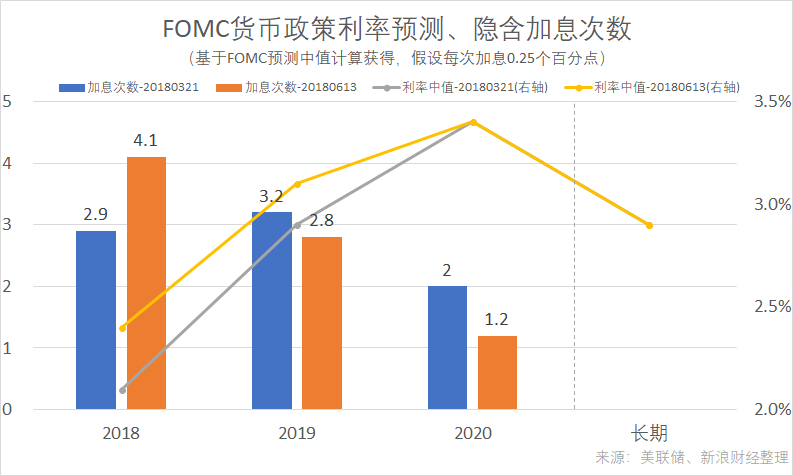

此外,15名FOMC委員參與預測的數據顯示,預計美聯儲今年共加息4次,多于3月份預測的3次,隱含年內還將加息2次;預計2019年和2020年將分別加息3次和1次。FOMC在會后發布的經濟預測概要(Summary of Economic Projections,SEP)中顯示,該委員會對政策利率的目標區間中位值(median)的預測與上一次(今年3月21日)相比,主要變化在于,提高了2018年、2019年的預測值,但維持2020年預測值不變。因此,假設每次加息25個基點,則2018年累計加息次數將達到4次,2019年基本持平,而2020年將大約減少1次。在長期利率(即“中性利率”)方面,兩次預測中值均為2.9%,即長期展望不變。

聯邦基金利率(federal funds rate)是美國中央銀行——美聯儲的貨幣政策直接調節的利率,該利率的目標區間,即上下限的利差為0.25個百分點。美國的銀行在此區間進行隔夜拆借交易。有效聯邦基金利率(effective federal funds rate,EFFR)是成交量加權的借款人實際支付的利率。存款準備金盈余的銀行可對外拆借。

最近兩次美聯儲FOMC貨幣政策利率中值預測及隱含加息次數(來源:新浪財經《線索Clues》)

最近兩次美聯儲FOMC貨幣政策利率中值預測及隱含加息次數(來源:新浪財經《線索Clues》)市場密切留意的點陣圖(dot plot)顯示(點擊查看兩次聯邦基金利率預測對比),在3月份的預測中,有一位委員曾對2020年目標區間中點給出4.875%的預測值,但本次預測當中,委員們給出的最高中位值為4.125%。

點陣圖將FOMC委員各自認為適當的短、中、長期貨幣政策利率區間的中點(midpoint)或目標水平描繪在一張橫坐標為年份、縱坐標為利率的圖表上。本次參與預測的委員一共15位,其中8名委員具有貨幣政策投票權。

美聯儲主席鮑威爾(Jerome Powell)在當日的發布會上表示,從明年1月開始,他將在每次貨幣政策例會后召開新聞發布會,向公眾解釋貨幣政策決定。目前,美聯儲主席僅每個季度舉行一次發布會。

FOMC經濟預測“樂觀”度:就業市場>通脹>經濟增長

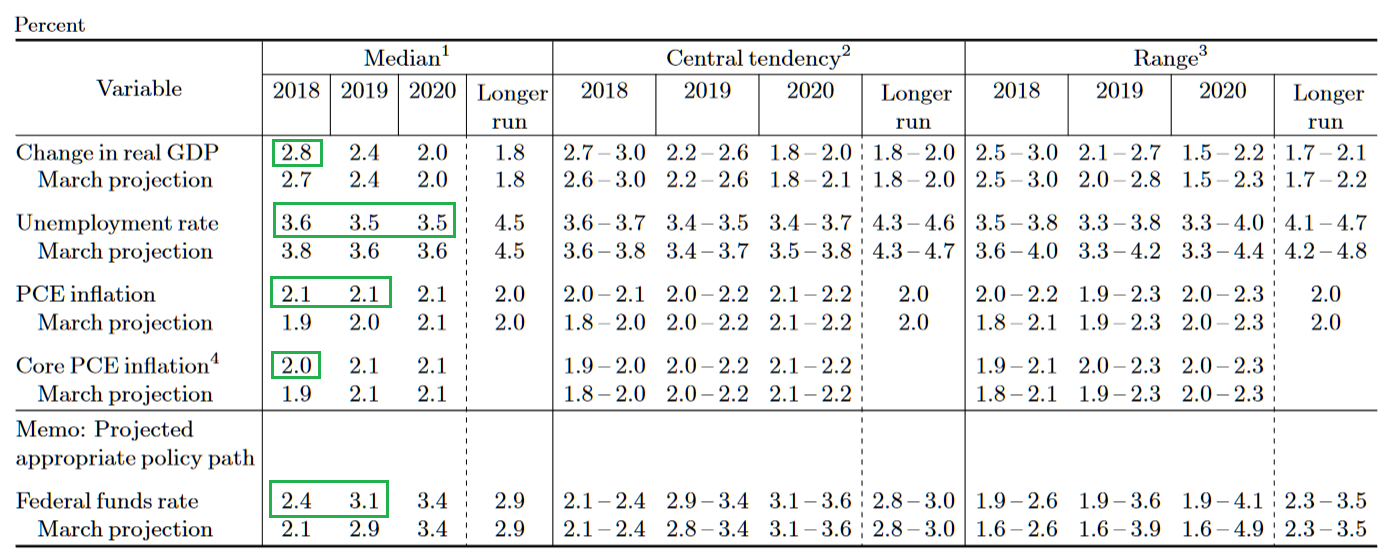

以委員們預測值的中位值衡量,美聯儲FOMC對就業和通脹指標最為樂觀。美聯儲對宏觀趨勢的樂觀程度排序為:就業市場>通脹>經濟增長。主要經濟指標預測變化如下:

●上調2018年實際GDP增長率預期

●下調2018、2019、2020年失業率預期,長期預期不變

●上調2018、2019年PCE通脹預期

●上調2018年核心PCE通脹預期

●上修2018、2019年聯邦基金利率預期

注:與2018年3月21日公布的FOMC經濟預測數據比較。

美聯儲FOMC成員對美國經濟及聯邦基金利率的預期。綠色框中部分為預測中位值(median)發生變化的指標,這些指標均向積極方向變化。(圖片來源:美聯儲、新浪財經整理)

美聯儲FOMC成員對美國經濟及聯邦基金利率的預期。綠色框中部分為預測中位值(median)發生變化的指標,這些指標均向積極方向變化。(圖片來源:美聯儲、新浪財經整理)截至北京時間14:00,CME網站的FedWatch工具顯示,由期貨價格推導的美聯儲年內仍有2次加息(每次25BP)的概率為55.1%,這比利率決議宣布當日的盤前有所上升。到9月份美聯儲至少再加息一次的概率則超過80%。

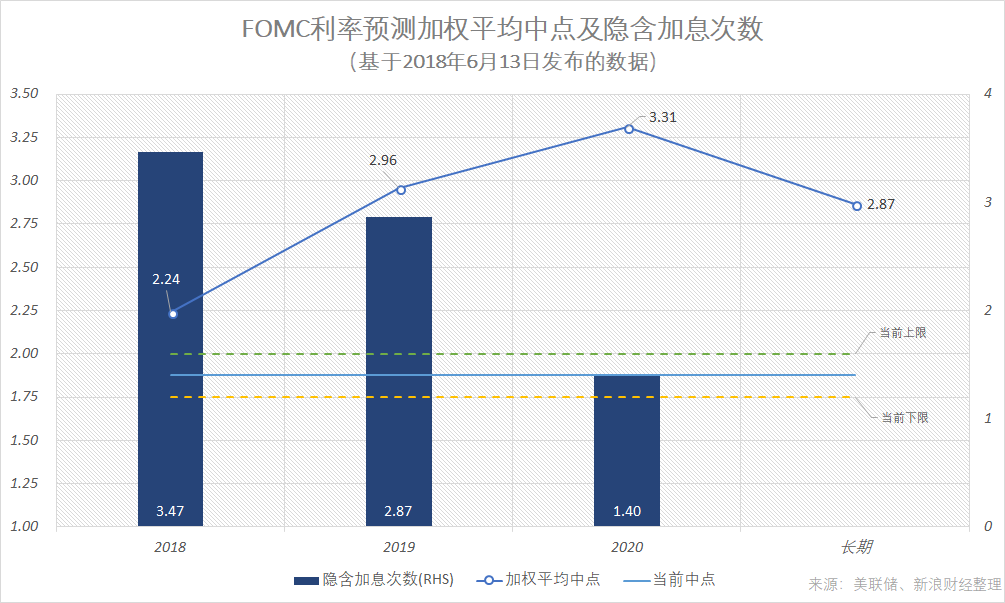

如果根據加權平均的計算方式,美聯儲FOMC委員們最新的利率預測數據隱含的年內加息次數總計約3.5次,即年內剩下的時間里還將加息1.5次。(圖片來源:新浪財經《線索Clues》)

如果根據加權平均的計算方式,美聯儲FOMC委員們最新的利率預測數據隱含的年內加息次數總計約3.5次,即年內剩下的時間里還將加息1.5次。(圖片來源:新浪財經《線索Clues》)市場對美聯儲加息的反應

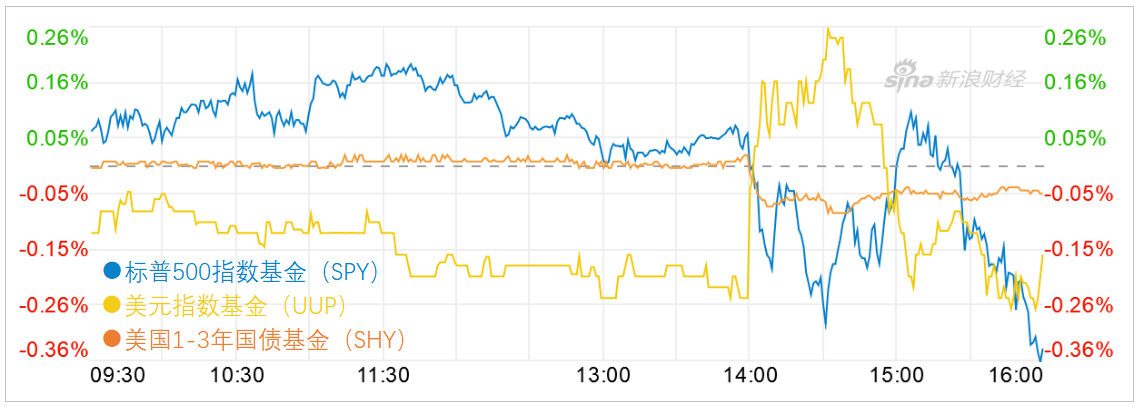

美聯儲宣布加息后,美元沖高回落,美股震蕩收低,短期國債的“代理”——美國1-3年國債基金(SHY)下跌,因2年期國債收益率升至十年來高位,債券價格與收益率走勢相反。(圖片來源:新浪財經《線索Clues》)

美聯儲宣布加息后,美元沖高回落,美股震蕩收低,短期國債的“代理”——美國1-3年國債基金(SHY)下跌,因2年期國債收益率升至十年來高位,債券價格與收益率走勢相反。(圖片來源:新浪財經《線索Clues》)從加息前后的市場表現看,市場對美聯儲上調年內加息次數的預期并不充分。

利率決議公布后,對全球金融市場影響廣泛的美國10年期國債收益率盤中一度突破3%,收盤升2個基點(0.02個百分點)報2.98%。對利率更為敏感的美國2年期國債收益率升5個基點至2.59%,為2008年以來最高水平。

貿易加權美元指數(DXY)周三沖高回落,跌0.31%至93.55,結束連續三日上漲,周四亞太交易時段延續下挫,截至13:30,報93.43。

COMEX黃金期貨(GC)周三漲0.25%,收于1302.9美元,今日亞太交易時段在1300美元上方窄幅震蕩。

隔夜,美國三大股指收跌。道指(DIA)跌0.47%,標普500指數(SPY)跌0.4%;納指(QQQ)跌0.11%。點此查看主要資產代理行情。

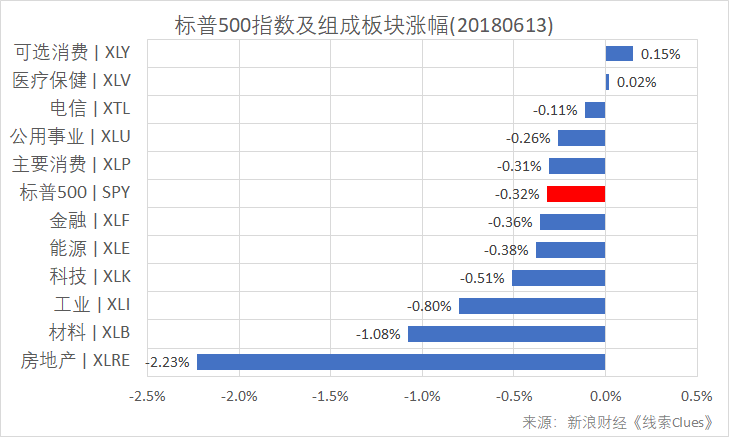

據“ETF精選”數據,周二由標普500成分股組成的板塊多數下跌。“債券代理”——房地產(XLRE)大跌2.23%,利率上升將降低股息的吸引力,并增加高杠桿行業融資成本。材料(XLB)、工業(XLI)等板塊跌幅超1%。

標普500指數及構成板塊日漲幅(以代表性基金表征)(圖片來源:新浪財經)

標普500指數及構成板塊日漲幅(以代表性基金表征)(圖片來源:新浪財經)進入周四亞太交易時段,亞洲股市普遍下跌。滬深、香港股市低開低走;日本股市收跌近1%;印尼、韓國股市跌幅較大。

歐洲股市(EZU)開盤后也跟隨下跌。

截至北京時間周四16:30,亞洲、歐洲主要股票指數表現。(圖片來源:新浪財經)

截至北京時間周四16:30,亞洲、歐洲主要股票指數表現。(圖片來源:新浪財經)出乎市場意料,中國人民銀行這次沒有“跟隨加息”,公開市場操作利率按兵不動。14日,央行開展了1500億元逆回購操作,具體為700億元7天、500億元14天和300億元28天逆回購操作,中標利率持平于前期。鑒于當日有800億元逆回購到期,實現凈投放700億元。

當前,中國10Y國債收益率在3.7%附近,與美國10Y國債收益率利差約70個基點。

最近兩次美聯儲FOMC聲明對比

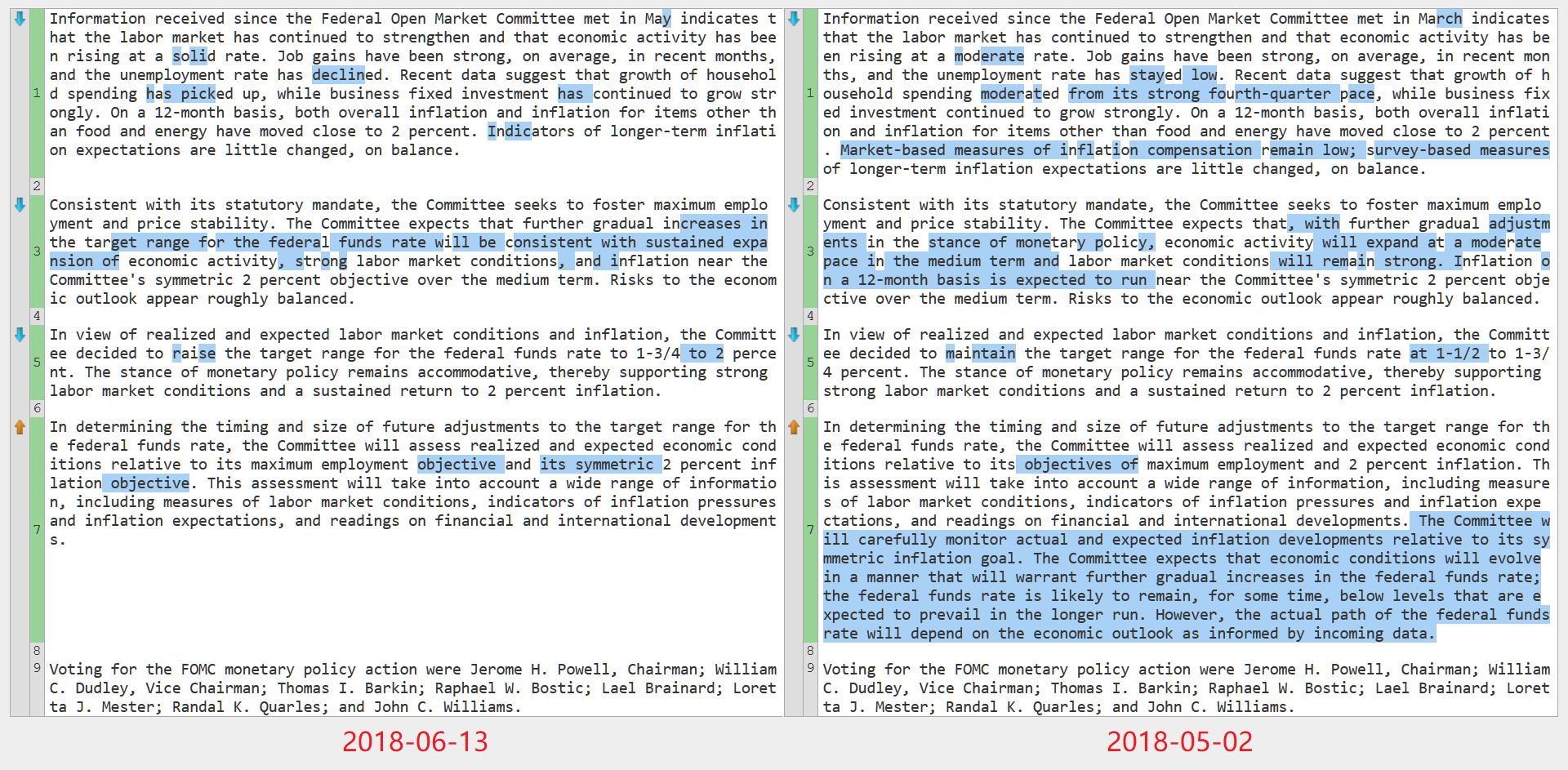

最近兩次美聯儲FOMC聲明文本比較(6月13日 vs. 5月2日)(來源:美聯儲、新浪財經整理)

最近兩次美聯儲FOMC聲明文本比較(6月13日 vs. 5月2日)(來源:美聯儲、新浪財經整理)總的來看,國內投行中金公司認為最新聲明相對于上一次(5月2日)更為鷹派。

本次聲明對經濟狀況描述的變化主要體現在三個地方:1)經濟活動描述由“rising at a moderate rate”轉為“solid rate”;2)失業率描述改為“declined”,此前為“stay low”;3)家庭支出“picked up”,此前為“moderated”。

整體而言,這些描述顯示經濟進展增強了美聯儲的信心。

此次聲明最大的改變是去除了利率前瞻指引“the federal funds rate is likely to remain, for some time, below levels that are expected to prevail in the longer run”。去除前瞻指引是一個偏鷹派的信號,顯示美聯儲對于進一步加息信心更加充足。

另外,聲明中未提及貿易戰及海外市場風險,顯示這些因素還沒有影響美聯儲對增長及通脹前景的評估。本次聲明對風險的評估依然是“roughly balanced”。

此外,政策操作指引如期對超額存款準備金利率(IOER)進行調整,不過這一調整是技術性的,與政策立場無關。

3月FOMC會議以來的相關經濟數據

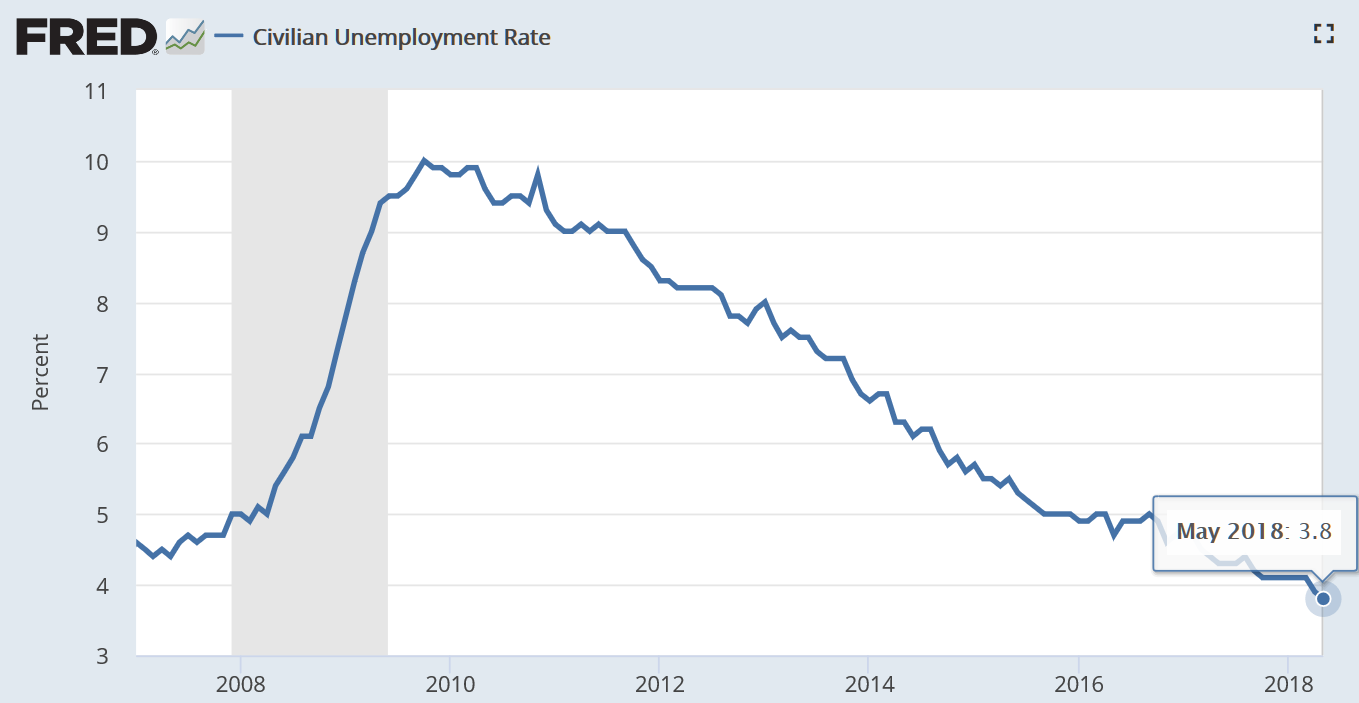

據美國勞動統計局(BLS)6月1日公布的數據,5月份美國非農就業人數增加22.3萬人,遠超預期的19萬人。失業率為3.8%,前值為3.9%。失業率達到2000年以來最低水平。(圖片來源:Fred、新浪財經整理)

據美國勞動統計局(BLS)6月1日公布的數據,5月份美國非農就業人數增加22.3萬人,遠超預期的19萬人。失業率為3.8%,前值為3.9%。失業率達到2000年以來最低水平。(圖片來源:Fred、新浪財經整理) 據美國勞動統計局(BLS)6月1日公布的數據,5月份美國所有私人非農雇員平均小時工資同比增長2.7%,好于預期和前值的2.6%(圖片來源:Fred、新浪財經整理)

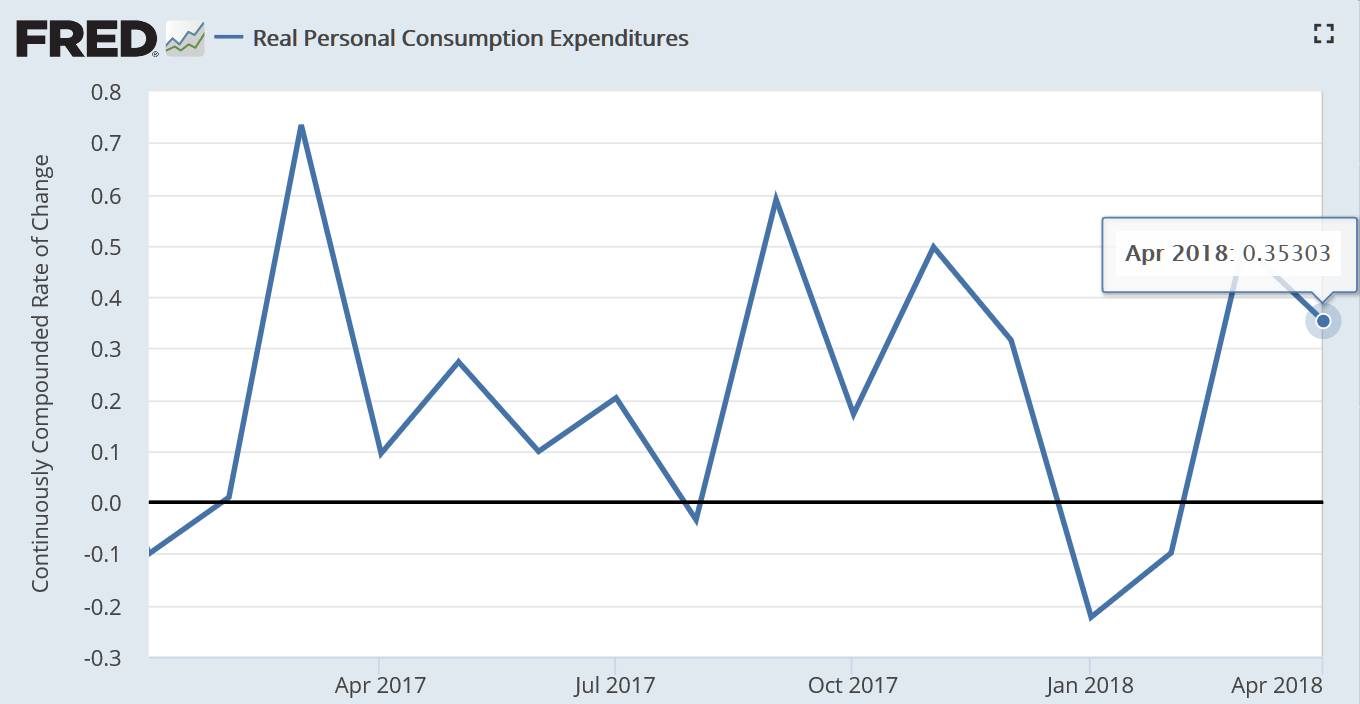

據美國勞動統計局(BLS)6月1日公布的數據,5月份美國所有私人非農雇員平均小時工資同比增長2.7%,好于預期和前值的2.6%(圖片來源:Fred、新浪財經整理) 據美國經濟分析局(BEA)5月31日公布的數據,4月份美國實際個人消費開支(PCE)環比增長0.4%,前值為0.5%(圖片來源:Fred、新浪財經整理)

據美國經濟分析局(BEA)5月31日公布的數據,4月份美國實際個人消費開支(PCE)環比增長0.4%,前值為0.5%(圖片來源:Fred、新浪財經整理) 據美國經濟分析局(BEA)5月31日公布的數據,4月美國核心個人消費開支(PCE)價格指數同比增幅為1.8%,基本持平前值,接近美聯儲2%的政策目標值。(圖片來源:Fred、新浪財經整理)

據美國經濟分析局(BEA)5月31日公布的數據,4月美國核心個人消費開支(PCE)價格指數同比增幅為1.8%,基本持平前值,接近美聯儲2%的政策目標值。(圖片來源:Fred、新浪財經整理) 據美國經濟分析局(BEA)5月30日公布的數據, 2018年一季度美國實際國內私人投資(Real Gross Private Domestic Investment)同比增幅為5.8%(第二次估計值),去年四季度為3.6%(圖片來源:Fred、新浪財經整理)

據美國經濟分析局(BEA)5月30日公布的數據, 2018年一季度美國實際國內私人投資(Real Gross Private Domestic Investment)同比增幅為5.8%(第二次估計值),去年四季度為3.6%(圖片來源:Fred、新浪財經整理)(線索Clues / 李濤)

編輯精選:

5月FOMC會議:美聯儲維持利率不變 400詞聲明隱含三點變化

3月FOMC會議:如期加息+溫和預測 美聯儲釋放了哪些信號?

責任編輯:李濤

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)