原標題:華圖為何如此著急上市? 來源:市界

18年前,易定宏拿著從銀行貸款來的十萬塊錢走上創(chuàng)業(yè)道路。憑借著“全國第一個做司法考試教材”名聲大振,他輕松賺到了第一桶金。?易定宏后來創(chuàng)立的華圖教育號稱“公考雙雄”之一,稱霸公務員考試培訓市場。然而,華圖教育沖刺上市的過程卻像是一部情節(jié)曲折的現實主義小說。?自2012年沖刺A股IPO失敗起,“上市”就成了華圖教育的魔咒,七年時間,五度折戟,業(yè)界甚至給其扣上了“不思主營業(yè)務,專心搞資本運作”的帽子。?今年9月3日,一紙協議的簽訂,似乎讓華圖夢想成真:華圖旗下全資子公司華圖宏陽投資購買A股上市公司山鼎設計30%股權,同時易定宏、伍景玉夫妻成為上市公司實控人。?

接下來,華圖通過注入資產的方式實現上市過程變得順理成章。?不過,“乘興而來、敗興而歸”對在上市這條路上摸爬滾打多年的華圖而言如家常便飯。本次股權轉讓完成后,易定宏能否將華圖教育裝入上市公司仍充滿極大的不確定性。等待天光破曉成為現下華圖新一輪的煎熬。?01同病相憐的聯手

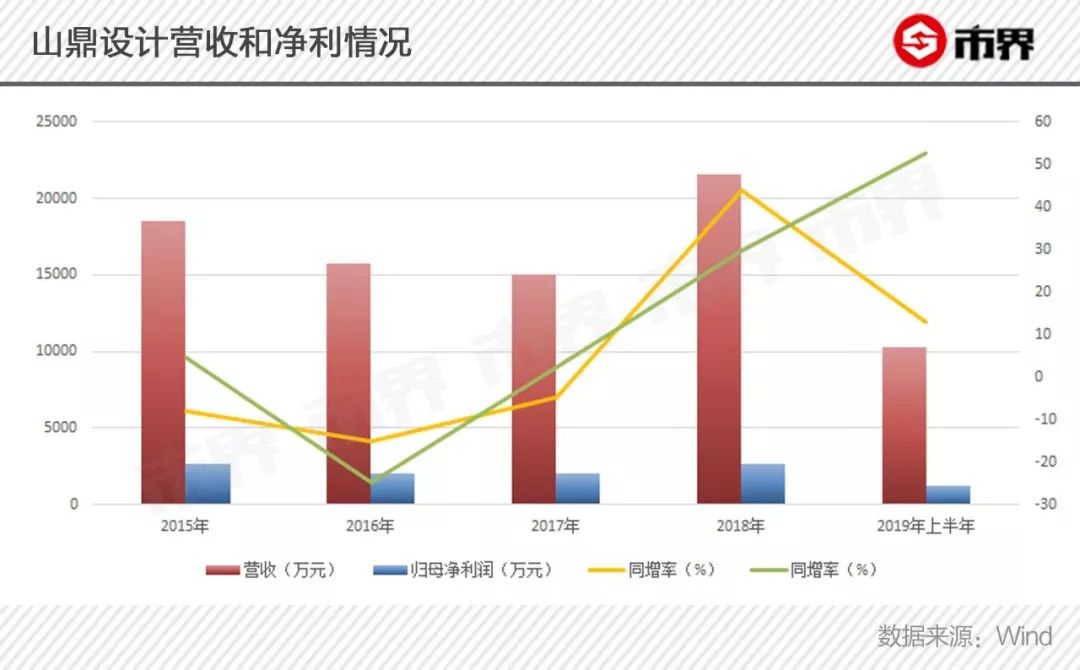

從某種程度上說,華圖與山鼎的聯手,有點“惺惺相惜”的意味。拋開一直垂涎A股的華圖不說,山鼎設計“尋找下家”也已經很久了。?從2015年創(chuàng)業(yè)板上市以來,山鼎設計在二級市場的表現少有可圈可點之處。歸母凈利潤上,2016、2017、2018年均徘徊在2000萬左右,同比增長率則分別為-24.8%、2.27%、29.75%。

作為一家搞建筑工程設計的公司,近年來被房地產不景氣拖累,主營業(yè)務的疲軟讓山鼎設計更傾向于“劍走偏鋒”,偏愛并購重組。用證券分析師吳巖的話來說,就是“專注于賣殼兒的公司”。

事實上,無論是其2017年11月對深圳市薩拉摩爾電子商務有限公司股權的購買,還是今年4月份相中的新三板公司賽普健身,交易均以失敗告終。?可以說,山鼎設計苦“聯姻”久矣。?自9月4日宣布股權轉讓事宜后,山鼎設計股價強勢上漲,近7個交易日累計漲幅逾50%。這對于走勢一直低迷的山鼎設計來說可謂“枯木逢春”。?盡管只是30%股權的交易,市界從華圖方面得到的回應也是“華圖是收購山鼎的部分股權”,但鑒于兩者之間市值、主營業(yè)務等方面差異巨大,此舉還是被外界解讀為華圖“分步借殼上市”的信號。?華圖曾有過兩次借殼經歷。但無論是2015年借殼的*ST新都還是2017年的揚子新材都以失敗告終。前者是要借的“殼兒”被會計師事務所出具“無法表示意見”的審計報告,后者則是因為公司股東未能就業(yè)績補償事宜達成一致。?“找一個靠譜的殼兒很重要。”新高教董事總經理柯霆鈞告訴市界,公司如果想借殼上市,那么它一定希望這個殼的主營業(yè)務越少越好,債務關系要簡單干凈。?“如果主營業(yè)務較多,涉及到安置人員設備,就會拉高借殼的成本。”大同證券分析師張誠補充道,從這個角度來說,山鼎設計是一個相對較為干凈的殼兒。?但問題是,證監(jiān)會并不鼓勵跨界收并購:搞建筑的跟搞公考教育的搭在一起,是要融合轉型還是大路朝天各走一邊?這種混業(yè)是否會為行業(yè)帶來錯誤的示范??

此外,創(chuàng)業(yè)板借殼上市并無成功先例。盡管證監(jiān)會最近對創(chuàng)業(yè)板借殼態(tài)度有所軟化,甚至有了“擬支持符合國家戰(zhàn)略的高新技術產業(yè)和戰(zhàn)略性新興產業(yè)相關資產在創(chuàng)業(yè)板重組上市”的說法,但不久前吉藥控股(維權)終止收購修正藥業(yè),創(chuàng)業(yè)板首例借殼宣告失敗,也給之蒙上了疑云。

從事財務研究工作的劉陽告訴市界,鑒于這種情況,“為了規(guī)避監(jiān)管風險,通常采用分步借殼的方式”。?所謂“分步借殼”,就是先成為上市公司至少第二大股東,然后將自己的資產、人員注入進去,慢慢取代上市公司原先的主營業(yè)務。“這樣一來,上市成功率會大一些。”華圖此次的借殼顯然就是這種。?盡管如此,吳巖仍舊不看好這一行為,并將其定義為“兵行險著”。畢竟“只要構成主業(yè)變更,證監(jiān)會都會關注”,就他了解的政策來看,華圖曲線上市之路“估計沒戲”。?了解中公教育借殼上市過程的王敏則提出了另一個疑惑:“為什么不選擇中小板呢?而且現在中小板的殼兒也不貴,相對來說比較好借。”去年2月,中公先華圖一步借殼中小板亞夏汽車實現A股上市,如今市值已近千億元。?02強烈的套現愿望

相比于中公教育借殼上市的一帆風順,華圖的上市之路,就如同唐僧一行去西天取經,雖談不上九九八十一難,但這曲折的經歷外人聽起來也只能道一個“慘”字;于華圖自身而言,又“怎一個慘字了得”。?最為直觀的是財務支出。張誠介紹道,搞借殼上市這種資本運作每次的成本都相當高。“因為每次它都要重新引進外部機構做一次審計,引進律所做一次輔導等等,這些都需要花錢。”??華圖屬于人力成本占比非常高的公司,“而且如今要求老師必須為全職”,張誠解釋道,“那就意味著公司上市前得花錢規(guī)范人力資源管理。”有數據顯示,五險一金的規(guī)范成本在員工工資的40%左右。?此外,還要支付稅收成本、中介成本等。

除了“錢方面”,柯霆鈞認為,如果一家公司三番兩次都無法上市,很容易帶來人員上的不穩(wěn)定。市界梳理發(fā)現,華圖披露出來的“高級管理人員變動”公告委實不少,比如2015年,有20多人出現職務變動。?如此費力不討好,非要上市為哪般?“按道理來說,即便它不上市也能實現融資。”教育行業(yè)分析師王興跟市界說道,“這或許與其資產證券化時間過早有關。”?或者說,它的上市之路走得太久、太難,讓“背后的人”等不及了。“華圖已經借殼過兩次,還轉戰(zhàn)過新三板,港股上市也沒成。”王興說道,“那么多投資機構投進去,他們都有退出的需求。”?

“投資機構與被投資公司之間都有一個協議模板在。”做PE的楊帆告訴市界,“類似于對賭協議,我以多少倍投資你這家機構,機構要在多少年之內以什么樣的回報率實現上市,兩家私下里都有協議。如果不能完成約定,機構需要還錢,比如年化利息20%。或者機構自己出錢把股權買回去。”

在一家公司擔任投資經理的夏青補充道,前幾年經濟增長環(huán)境很好,那時候簽的協議,標準定的都很高,“但這兩年金融降杠桿、實體經濟下滑,整體的增長速度大大下降”,這導致的結果就是,之前的約定協議很難完成。?“所以很有可能是華圖資金壓力比較大,上市才能完成強烈的套現愿望。”?03為生存而戰(zhàn)

華圖主營公務員考試培訓,有公考巨大藍海市場的加持,其線下學習中心幾乎遍布全國各地,一時風光無限。?作為一家成立于2001年的老牌培訓公司,華圖早在2011年完成股份制改革,2012年便已有上市想法。那個時候,華圖在總部對面的中關村眉州東坡酒樓宴請媒體,易定宏曾意氣風發(fā)表示并不著急上市。?他跟媒體透露,曾在談判時向投資方達晨創(chuàng)投聲明“你非讓我去上市,那我就不讓你投”。如果2012年那次A股上市申請沒有趕上證監(jiān)會暫停IPO申報,華圖現在已經是第一家在國內上市的教育培訓機構。?可惜現實實在太過荒唐。不得已之下,華圖于2014年7月掛牌新三板。相比于其他新三板公司的“不作為”,華圖顯然在資本運作上有經驗的多。?以2016年為例,華圖7億定增收官,每股定增價格翻三倍達72元,同時拿下五家機構投資者。?“新三板公考培訓第一股”名不虛傳。而投資人對該公司的看好也非盲目沖動。招股書顯示,華圖2015年收入13.17億元,同增43.74%到2016年的18.93億元;年內利潤則從2.11億元同增61.14%至3.4億元,漲勢可謂迅猛。

????當時就有投資人表示“華圖本身的收入和凈利已滿足IPO或借殼上市的要求”,并且“超出投資人對其IPO或借殼上市的預期”。

????當時就有投資人表示“華圖本身的收入和凈利已滿足IPO或借殼上市的要求”,并且“超出投資人對其IPO或借殼上市的預期”。

但等到了2018年,增速已明顯下滑。招股書顯示,華圖2018年上半年收入13.82億元,去年同期13.28億元,同增率只有4%;年內利潤3.1億元,相比去年同期的3.4億元下降了9%。此外,在線下學習中心的布局上,2018年6月達394家,只比2017年多了1家。?這些數字背后,或許不只是華圖港股上市“失效”的原因,甚至是其如今再沖A股的必要因素。?“港股上市公司的殼兒不值錢,A股的很值錢。”柯霆鈞告訴市界,能在A股上市同樣如此。?如果新股在港股上市可能會因為申購不滿額發(fā)不出來,但A股不會,甚至可以用“非常踴躍”來形容申購盛況。再比如上市后股票可以質押。“另外公司上市就有了估值,就能繼續(xù)融資,企業(yè)還能靠融資再撐一段時間。”張誠解釋道。?如此看來,“上市”對華圖來說已非錦上添花那么簡單。如果說,之前沖擊上市是為了“發(fā)展得更好”,如今局勢卻容不得華圖半點馬虎。“生存還是毀滅,這是個問題”,放在這兒變得無比貼合起來。

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)