資管新規(guī)及配套監(jiān)管架構(gòu)基本搭建完成——資管新規(guī)出題 機(jī)構(gòu)轉(zhuǎn)型迎考

經(jīng)濟(jì)日報·中國經(jīng)濟(jì)網(wǎng)記者 周 琳

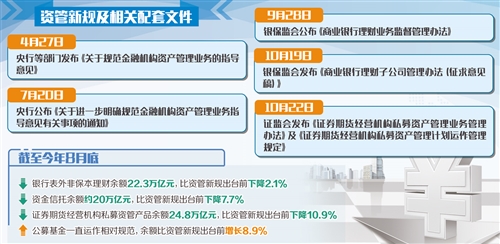

編者按 今年4月以來,《關(guān)于規(guī)范金融機(jī)構(gòu)資產(chǎn)管理業(yè)務(wù)的指導(dǎo)意見》《商業(yè)銀行理財(cái)業(yè)務(wù)監(jiān)督管理辦法》等6份文件陸續(xù)發(fā)布,涵蓋銀行理財(cái)、基金、信托等7類資管機(jī)構(gòu)在內(nèi)的政策已經(jīng)出齊,這標(biāo)志著資管新規(guī)及配套監(jiān)管架構(gòu)基本搭建完成。對此,大資管機(jī)構(gòu)如何應(yīng)對?投資者保護(hù)工作如何跟進(jìn)?經(jīng)濟(jì)日報今起推出“聚焦資管新規(guī)”系列報道,敬請關(guān)注。

隨著《關(guān)于規(guī)范金融機(jī)構(gòu)資產(chǎn)管理業(yè)務(wù)的指導(dǎo)意見》(資管新規(guī))及配套監(jiān)管架構(gòu)基本搭建完成,在未來2年的過渡期內(nèi),基金、銀行理財(cái)、信托、券商資管等大資管范疇內(nèi)機(jī)構(gòu)均面臨轉(zhuǎn)型。如何轉(zhuǎn)型?挑戰(zhàn)有哪些?

面臨諸多轉(zhuǎn)型挑戰(zhàn)

第一個挑戰(zhàn)就是打破剛性兌付。

普益標(biāo)準(zhǔn)研究員余新月認(rèn)為,“1+5”資管政策出臺對銀行資管業(yè)務(wù)模式影響是顛覆性的,轉(zhuǎn)型困難體現(xiàn)在理財(cái)產(chǎn)品全生命周期的各個層面。對于產(chǎn)品營銷,凈值化轉(zhuǎn)型可能引發(fā)投資者對銀行理財(cái)穩(wěn)健性的不信任,也對投資者適當(dāng)性管理和投資者教育能力提出新的要求;對于產(chǎn)品投資和風(fēng)險控制,在統(tǒng)一資管競爭格局下,過去依托產(chǎn)品滾動發(fā)行投資固收類資產(chǎn)從而獲取收益的模式難以為繼,銀行資管亟待補(bǔ)齊大類資產(chǎn)配置研究、投資策略研究、頭寸管理、全類別風(fēng)險管理等方面的能力“短板”,實(shí)現(xiàn)精細(xì)化管理;對于產(chǎn)品運(yùn)營,一方面,大部分銀行在凈值化管理方面缺乏相應(yīng)經(jīng)驗(yàn)和人才,另一方面產(chǎn)品信息披露及時性和規(guī)范性對銀行系統(tǒng)建設(shè)、人力投入提出新的挑戰(zhàn)。

信托公司轉(zhuǎn)型的難度更大。一位中型信托公司的管理人員坦言,信托公司是此前唯一橫跨資本市場、貨幣市場和實(shí)業(yè)投資三大市場的資管機(jī)構(gòu),在行業(yè)層面上,信托業(yè)已有業(yè)務(wù)模式對行業(yè)本身的制度屬性較為依賴,制度優(yōu)勢讓信托在大資管行業(yè)具備優(yōu)勢,但也限制了行業(yè)多樣化發(fā)展路徑。資管新規(guī)發(fā)布后,整個資管行業(yè)都面臨轉(zhuǎn)型,但由于體量巨大,信托行業(yè)掉頭難度較大。

普益標(biāo)準(zhǔn)研究員夏雨認(rèn)為,在業(yè)務(wù)層面上,信托業(yè)目前經(jīng)營的傳統(tǒng)類業(yè)務(wù)大都受到限制,不論是傳統(tǒng)的房地產(chǎn)信托,還是基礎(chǔ)產(chǎn)業(yè)信托,或者銀信合作業(yè)務(wù)。在短時間內(nèi)實(shí)現(xiàn)全面轉(zhuǎn)型難度很大。

對于券商資管和保險資管來說,轉(zhuǎn)型的難度分別來自去通道和非標(biāo)業(yè)務(wù)的處理。夏雨認(rèn)為,券商資管作為去通道的首要對象,在去通道、穿透監(jiān)管的背景下,過去依靠牌照優(yōu)勢沖規(guī)模、獲得收入的時代難以為繼,業(yè)務(wù)轉(zhuǎn)型迫在眉睫。資管新規(guī)落地前,券商資管已開始減少或停止增量通道業(yè)務(wù)。

對于保險資管來說,資管新規(guī)將保險資管納入大資管監(jiān)管范疇,確立主體地位,并明確禁止期限錯配,并要求資產(chǎn)管理機(jī)構(gòu)壓縮非標(biāo)資產(chǎn)類“資金池”操作,保險資金投資非標(biāo)資產(chǎn)的增速亦將出現(xiàn)下滑。非標(biāo)業(yè)務(wù)收縮,將對保險資產(chǎn)管理公司投資收益率帶來較大負(fù)面影響,轉(zhuǎn)型壓力可想而知。

轉(zhuǎn)型難度最小的是基金公司。夏雨認(rèn)為,相較于其他機(jī)構(gòu)而言,基金公司運(yùn)作相對成熟和規(guī)范,是最有機(jī)會承接原有理財(cái)資金的機(jī)構(gòu)。一方面,資管新規(guī)對公募基金與私募基金做了不同安排,公募基金產(chǎn)品定義面臨規(guī)范與優(yōu)化;另一方面,分級基金與保本基金產(chǎn)品需要轉(zhuǎn)型或者終止,這是基金公司為數(shù)不多需要轉(zhuǎn)型的部分。

探索多條轉(zhuǎn)型路徑

各類資管機(jī)構(gòu)究竟如何轉(zhuǎn)型?綜合看,可有3條路徑。

路徑一是向凈值化產(chǎn)品轉(zhuǎn)型。夏雨表示,在資管新規(guī)背景下,銀行理財(cái)必然打破剛性兌付、規(guī)范“資金池”模式,實(shí)現(xiàn)由傳統(tǒng)預(yù)期收益型向凈值型的轉(zhuǎn)變。具體體現(xiàn)為:在產(chǎn)品端,完善產(chǎn)品體系,在凈值產(chǎn)品設(shè)計(jì)上更加貼合客戶需求,以低風(fēng)險低波動產(chǎn)品設(shè)計(jì)輔助投資者教育,實(shí)現(xiàn)凈值轉(zhuǎn)型軟著陸;在投資端,重點(diǎn)提升固定收益產(chǎn)品主動管理能力,并依靠FOF/MOM模式優(yōu)化委外投資;在運(yùn)營端,強(qiáng)化會計(jì)制度、信息披露制度、風(fēng)控制度建設(shè),逐步搭建業(yè)務(wù)開展必備的IT系統(tǒng)體系;在組織管理上,銀行將成立資管子公司或以事業(yè)部形式專門運(yùn)作資管產(chǎn)品,分離業(yè)務(wù),隔離風(fēng)險。

一位全國性股份制商業(yè)銀行資管部門負(fù)責(zé)人表示,今后銀行理財(cái)產(chǎn)品設(shè)計(jì)思路也要轉(zhuǎn)變。在打破剛兌背景下,客戶理財(cái)投資風(fēng)險自擔(dān),理財(cái)選擇的依據(jù)也不再僅僅是收益率高低,這必然倒逼理財(cái)產(chǎn)品調(diào)整設(shè)計(jì)思路及產(chǎn)品營銷風(fēng)格。從產(chǎn)品設(shè)計(jì)看,理財(cái)設(shè)計(jì)將從客戶需求出發(fā),在客戶分層的基礎(chǔ)上逐漸推出滿足不同風(fēng)險偏好、流動性偏好、多元化投資目標(biāo)的產(chǎn)品線。在凈值轉(zhuǎn)型初期,有必要通過低風(fēng)險低波動的產(chǎn)品設(shè)計(jì)來提升市場接受程度。

路徑二是各類資管機(jī)構(gòu)均加強(qiáng)主動管理能力。夏雨認(rèn)為,未來,無論是基金公司、券商資管、保險資管,還是銀行理財(cái)子公司和期貨資管等,均需加強(qiáng)主動管理能力,識別優(yōu)質(zhì)資產(chǎn)資源,回歸資管業(yè)務(wù)本源,服務(wù)經(jīng)濟(jì)實(shí)體。這才是行業(yè)安身立命之本。

“僅靠主動管理還不夠,在人工智能、大數(shù)據(jù)、云計(jì)算等新技術(shù)發(fā)展背景下,擁抱金融科技,借助‘機(jī)器人’的力量也是大資管行業(yè)轉(zhuǎn)型的第三條路徑。”京東金融研究院院長孟昭莉認(rèn)為,伴隨著資管新規(guī)架構(gòu)的搭建,轉(zhuǎn)型機(jī)會蘊(yùn)藏在三處,一是金融科技能幫助控制無序的資產(chǎn)管理風(fēng)險。例如,針對資管新規(guī)的投資者適當(dāng)性要求,運(yùn)用人工智能技術(shù)分析投資者狀況以做好適當(dāng)性篩查。二是金融科技可以創(chuàng)造新型的業(yè)務(wù)機(jī)會。例如,資管新規(guī)提出運(yùn)用人工智能技術(shù)、采用機(jī)器人投資顧問開展智能投顧業(yè)務(wù)。三是金融科技可以加快金融機(jī)構(gòu)實(shí)施監(jiān)管合規(guī)。金融機(jī)構(gòu)在面對更加具體的資管規(guī)則時,可實(shí)現(xiàn)與監(jiān)管機(jī)構(gòu)的有效溝通,完成數(shù)據(jù)報送和分析。

回歸服務(wù)實(shí)體本源

“資管產(chǎn)品不論怎么轉(zhuǎn)型,經(jīng)歷何種挑戰(zhàn),終歸要回歸服務(wù)實(shí)體經(jīng)濟(jì)的目的,回歸‘代客理財(cái),風(fēng)險自擔(dān)’的業(yè)務(wù)本源。”融360分析師楊慧敏說。

以信托業(yè)為例,信托作為大資管行業(yè)中規(guī)模第二大的機(jī)構(gòu),不論是規(guī)模還是制度,相對其他行業(yè)均有優(yōu)勢。夏雨認(rèn)為,信托產(chǎn)品的本意是讓信托機(jī)構(gòu)能夠串聯(lián)起多方市場,提高部門之間資金使用效率,將金融中介的職能發(fā)揮得更好。但在實(shí)際業(yè)務(wù)中,部分結(jié)果與初衷背離。未來,信托公司轉(zhuǎn)型更大的現(xiàn)實(shí)意義是實(shí)現(xiàn)最初的設(shè)計(jì)理念,為資本市場帶來更高的融通效率,為實(shí)體行業(yè)提供更理想的融資環(huán)境。

銀行理財(cái)轉(zhuǎn)型的意義對普通投資者來說更大。余新月說,業(yè)務(wù)轉(zhuǎn)型將使銀行資管回歸“代客理財(cái),風(fēng)險自擔(dān)”的業(yè)務(wù)本源,有利于培育投資者的風(fēng)險意識和健康的理財(cái)觀念。同時,穿透式監(jiān)管將破除過去多層嵌套、“資金池”運(yùn)作模式帶來的系統(tǒng)性風(fēng)險隱患,避免銀行理財(cái)資金在金融體系內(nèi)空轉(zhuǎn)套利。短期內(nèi),各機(jī)構(gòu)不可避免地面臨轉(zhuǎn)型陣痛期,但從長遠(yuǎn)看,嚴(yán)肅市場紀(jì)律,緩解剛性兌付帶來的市場扭曲,必然有利于提升金融服務(wù)實(shí)體經(jīng)濟(jì)的效率,營造健康的經(jīng)濟(jì)發(fā)展環(huán)境。

責(zé)任編輯:楊群

熱門推薦

收起

24小時滾動播報最新的財(cái)經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)