摘要

展望4月,全球新冠疫情逐步緩和及疫苗的加速推進,疊加經濟刺激政策持續推出,市場對于全球經濟復蘇及通脹預期升溫,OPEC+持續減產以及寒潮天氣造成美國供應短暫中斷,供應趨緊支撐油市,但沙特大概率將自4月起停止額外減產,美國頁巖油復產,OPEC+增產預期增強等因素加劇油市震蕩幅度,預計原油期價呈現高位強勢震蕩。供需端,新加坡地區燃料油銷售量環比增長,低硫及高硫燃料油銷售量大幅增長;航運景氣上升,低硫燃料油表現強于高硫燃料油,新加坡陸上及浮倉燃料油庫存呈現下降;上期所燃料油庫存延續流出態勢。預計燃料油期貨價格呈現高位震蕩走勢。FU2105合約將有望處于2200-2550元/噸區間運行;LU2105合約將有望處于3050-3500元/噸區間運行。

一、行情回顧

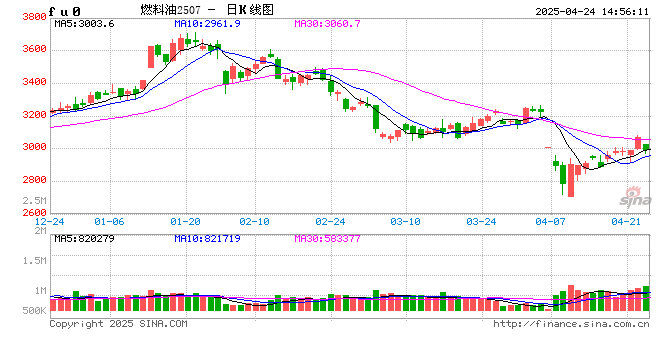

3月上旬,OPEC+會議維持現有減產規模及沙特決定4月延長額外減產,美國正式簽署1.9萬億美元經濟刺激法案,提振市場風險偏好,國際原油期價刷新一年多高點,新加坡燃料油現貨價格大幅上漲,低硫與高硫燃油價差走闊,燃料油主力合約觸及2650元/噸的一線;低硫燃料油主力合約震蕩沖高,觸及3530元/噸高點。中下旬,歐洲新冠疫情憂慮重燃,市場對于短期原油需求前景的擔憂加劇,美元指數走強也施壓油價,國際原油價格高位深幅回調,新加坡燃料油現貨大幅回落,新加坡低硫與高硫燃油價差縮窄;燃料油期貨市場跟隨調整,燃料油主力合約回落至2300元/噸區域,低硫燃料油主力合約回測3000元/噸關口。

圖1:上海燃料油主力連續K線圖

數據來源:博易

圖2:上海低硫燃料油主力連續K線圖

數據來源:博易

圖3:上海燃料油期現走勢

數據來源:WIND 瑞達研究院

圖4:低硫燃料油期現走勢

數據來源:WIND 瑞達研究院

二、市場分析

1、新加坡供應情況

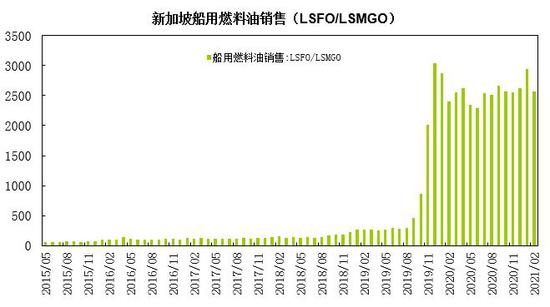

據數據顯示,2月新加坡船用燃料油銷售量為412.01萬噸,同比增長6.2%;其中,2月船用燃料油MFO銷售量為100.2噸,同比增長61.7%;2月船用燃料油LSFO及LSMGO銷售量為256.78萬噸,同比增長71.7%。1-2月新加坡船用燃料油銷售量總計為862.31萬噸,同比增長2.7%;1-2月船用燃料油MFO銷售量累計為213.21萬噸,同比增長54%;1-2月船用燃料油LSFO及LSMGO銷售量累計為550.81萬噸,同比增長44.9%。

2月新加坡船用燃料油銷售量環比下降8.5%,同比增長6.2%;MFO銷售量環比下降11.3%,同比增長54%;LSFO及LSMGO銷售量環比下降12.7%,同比增長71.7%。

圖5:新加坡船用燃料油銷售

數據來源:WIND

圖6:新加坡船用燃料油銷售(MFO)

數據來源:WIND

圖7:新加坡船用燃料油銷售(LSFO/LSMGO)

數據來源:WIND

2、中國供需情況

國家統計局數據顯示,1-2月原油加工量累計為11424.2萬噸,同比增長15%。1-2月燃料油累計產量為570.2萬噸,較上年同期增長42.4%。

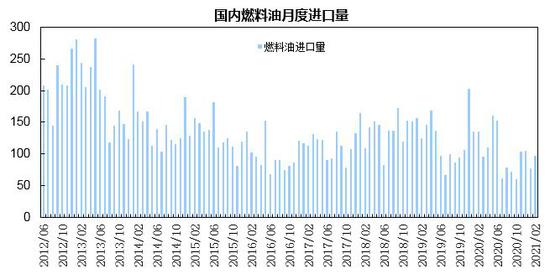

中國海關數據顯示,中國海關總署公布的數據顯示,2月5-7號燃料油進口量為97.33萬噸,同比下降28.4%;1-2月5-7號燃料油累計進口量為174.14萬噸,同比下降35.9%。2月5-7號燃料油出口量為136.66萬噸,同比增長75%;1-2月5-7號燃料油累計出口量為301.95萬噸,同比增長93.4%。

前2月國內燃料油產量保持大幅增長;燃料油凈出口量呈現增加。目前我國低硫船燃已進入平穩生產階段,生產水平相比去年有所提高。國內低硫船燃生產整體維持相對高位,而保稅船燃市場進口操作有所減少。出口方面,春節因素對市場有所壓制,但船用燃料油消費整體跟隨航運市場緩慢回升。

圖8:中國燃料油產量

數據來源:中國統計局

圖9:中國燃料油進口

數據來源:中國海關

圖10:中國燃料油出口量

數據來源:中國海關

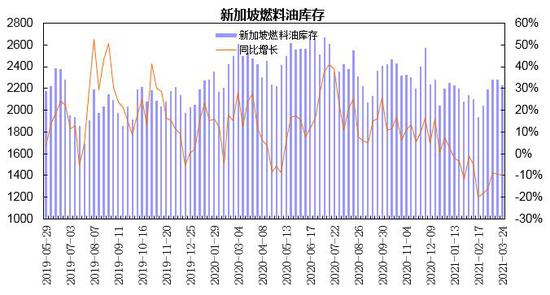

3、燃料油庫存狀況

新加坡企業發展局(ESG)公布的數據顯示,截至3月24日當周,新加坡包括燃料油及低硫含蠟殘油在內的殘渣燃料油庫存為2231.1萬桶,較上月增加192萬桶,環比增幅為9.4%,較上年同期下降10%。包括石腦油、汽油、重整油在內的輕質餾分油庫存為1464.7萬桶,較上月下降84.1萬桶,環比降幅為5.4%,較上年同期下降3.9%;新加坡中質餾分油庫存為1380.8萬桶,較上月下降171萬桶,環比降幅為11%,較上年同期增長5.2%。

新加坡燃料油庫存較上月呈現增加,中質及輕質餾分油庫存環比下降。馬六甲水域浮倉庫存方面,Kpler數據顯示,3月中旬新加坡浮倉燃料油庫存降至2297萬桶左右。新加坡地區陸上燃料油庫存增加,浮倉燃料油庫存出現下降。

圖11:新加坡燃料油庫存

數據來源:ESG

圖12:新加坡餾分油庫存

數據來源:ESG

4、航運市場狀況

波羅的海貿易海運交易所公布的數據顯示,截至3月26日,波羅的海干散貨運費指數(BDI)為2178點,較上月上漲503點,環比漲幅為30%,同比漲幅為282.8%。其中好望角型運費指數(BCI)為2293點,環比漲幅為59.3%,同比漲幅為226.3%;巴拿馬型運費指數(BPI)為2827點,環比漲幅為32.1%,同比漲幅為295.4%;超級大靈便型運費指數(BSI)為1983點,環比漲幅為55.9%,同比漲幅為193.8%;小靈便型運費指數(BHSI)為1272點,環比漲幅為18.9%,同比漲幅為206.5%。

截至3月26日,原油運輸指數(BDTI)為765點,環比上漲14.3%,同比下跌31.1%;成品油運輸指數(BCTI)為675點,環比上漲28.3%,同比下跌21.3%。

截至3月下旬,中國出口集裝箱運價指數(CCFI指數)為21863.61點,較上月下跌48.52點,跌幅為2.5%,同比上漲107.6%。

3月份BDI指數呈現沖高回落,上中旬逐步上行觸及高點2319點,下旬出現回落;好望角型超級大及巴拿馬型運費環比漲幅較大。原油及成品油指數環比上漲;中國集運指數高位回落。

圖13:波羅的海干散貨指數

數據來源:WIND

圖14:CCFI綜合指數

數據來源:WIND

圖15:原油及成品油運輸指數

數據來源:WIND

5、低硫燃料油與高硫燃料油走勢

3月初,新加坡低硫燃料油與高硫燃料油價差維持高位,處于115-122美元/噸區間;中下旬,國際原油高位調整帶動燃料油回落,中東地區高硫燃料油需求增加,新加坡低硫燃料油與高硫燃料油價差逐步回落,觸及1月以來低點94.48美元/噸。期貨市場,低硫燃料油5月合約與燃料油5月合約收盤價價差也逐步縮窄,上旬低硫與高硫價差處于780-880元/噸的高位區間,中下旬,兩者價差逐步回落至680-780元/噸區間波動。

受需求季節性及交易所倉單影響,預計4月低硫與高硫燃料油5月合約價差呈現區間波動,兩者價差有望處于600-800區間波動。

圖16:新加坡低硫與高硫燃料油走勢

數據來源:WIND

圖17:低硫燃料油與燃料油期貨合約價差走勢

數據來源:上海期貨交易所

三、行情展望

綜述,全球新冠疫情出現反復,歐洲、印度等地區進入第三波疫情,市場擔憂損及經濟復蘇和燃料需求前景;二季度北半球煉廠檢修增加,也加劇油市震蕩幅度;而3月OPEC+會議決定維持現有減產政策至4月,同時沙特延續額外減產100萬桶/日,預計4月會議有望延續現有減產政策,OPEC+堅定減產對油價構成較強支撐,預計原油期價呈現寬幅震蕩走勢。供需端,新加坡地區燃料油銷售量同比增長,新加坡陸上,燃料油庫存出現回升;航運景氣復蘇態勢趨緩,中東地區發電需求季節性回升,低硫燃料油與高硫燃料油價差沖高回落;上期所燃料油庫存延續流出態勢,而低硫燃料油庫存出現增加。預計燃料油期貨價格呈現震蕩走勢。FU2105合約將有望處于2300-2600元/噸區間運行;LU2106合約將有望處于2900-3400元/噸區間運行。

策略方案

瑞達期貨 林靜宜

責任編輯:宋鵬

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)