對沖研投 文 | 王靜 張娜

編輯 | 楊蘭

審核 | 浦電路交易員

經授權發布

摘 要

本文主要回顧了近一年純堿大開大合的行情走勢,并通過供需平衡表推算庫存拐點,最后給出策略觀點。

9月份純堿有較大概率迎來庫存拐點,9月上旬純堿仍存在供需缺口,但隨著新產能的投放和檢修的退出,中下旬有望轉向累庫,10月份供大于需確定性較高,中長期偏空的思路不變,企業可關注賣出套保的機會。

近月合約的基本面支撐更強,因此做空不宜選擇近月合約,相對來說,遠月合約有更長的時間去演繹,高基差也可以等待現貨向下修復。

有兩個風險點需要關注,一是遠興能源依舊存在產出不及預期的可能,二是國慶節前補庫或超預期,兩者均有可能到導致庫存拐點后移,再配合上期貨的貼水狀態,盤面上或出現反復,因此做空需要把握時機,重點關注反彈后的沽空機會,我們認為庫存拐點和現貨價格拐點同時出現時較為安全。

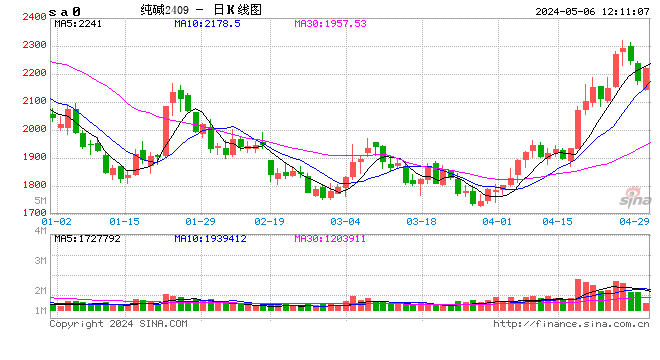

純堿可謂是今年商品市場上的明星品種,大開大合搶盡了風頭。3月份的大跌主要走新產能投放的預期邏輯,7月份開始的大漲則主要走夏季檢修的現實邏輯。如今來到檢修后期,盤面上純堿波動加大,大陰大陽交替出,純堿的供需拐點什么時候來臨?

1

純堿行情的演繹

2022年11月份,在疫情管控優化、地產融資端“三支箭”等宏觀利好的接續刺激下,商品市場開啟了一輪宏觀預期主導的強勢反彈,庫存低位的純堿在本輪反彈中快速向上修復基差,當時純堿主力05漲超50%,表現十分亮眼。

“寒極生熱,熱極生寒”,期貨市場也沒永遠上漲的行情。春節后,商品市場的火熱開始逐漸降溫,純堿期價高位偏弱震蕩。前一段邏輯經過充分的交易后,市場勢必會尋找新的邏輯。美聯儲加息預期反復、歐美銀行破產使得資本市場避險情緒快速升溫,出口下滑的同時,市場對國內經濟的復蘇也有隱憂。終于從3月中旬開始,商品市場開啟了一輪回調,此輪回調直至5月底,上波漲幅靠前的品種,此輪下跌也是非常亮眼,純堿09合約最低跌至1550元/噸,跌幅約40%。

當然純堿能有如此大幅度的下挫也離不開其產業層面新產能投產預期的推波助瀾。當時市場有一致的邏輯,新產能的投放會使得純堿供給嚴重過剩。基于此預期,堿廠搶在新產能投放前高強度生產(5月前開工率基本上維持在近幾年同期高位),下游玻璃廠開始原料降庫存倒逼原料端降價,玻璃廠利潤在4月轉正并擴張,而堿廠在4月也開始逐漸累庫,這樣的負反饋下,純堿期現貨價格共振下跌。

數據來源:Wind,冠通期貨整理

數據來源:Wind,冠通期貨整理伴隨著濃厚的悲觀預期,盤面上純堿一路走跌,直到5月底,商品市場整體跌勢放緩,純堿下殺至氨堿法成本線下方,期貨深貼水現貨。此時,夏季檢修預期漸起,但遠興能源新產能卻遲遲不來,整個6月市場在新產能投放和夏季檢修預期之間博弈,期貨盤面上震蕩筑底。

隨著檢修開始兌現,而遠興投產不及預期,產量明顯下一個臺階,庫存持續去化,預期差非常大。供需緊平衡+低庫存+深貼水的格局,現貨價格偏強的態勢下,只能09合約向上修復高基差了。7月上旬09突破震蕩區間上沿,自此開啟了一輪強勢的反彈。7月底8月初,遠興新產能產出以及臺風降雨天氣短暫影響下游玻璃廠產銷等消息的擾動下,盤面上出現了較大幅度的回調。但6-7月玻璃點火產線較多,重堿下游浮法玻璃和光伏玻璃的日熔量斜率更加陡峭,堿廠本就處于集中檢修階段,還不乏產線臨時故障的消息,供需偏緊態勢更甚,現貨價格開始快速拉漲,而09合約面臨主力換月交割,盤面上多頭發起一輪更為激烈的攻勢,主力2401此輪漲超40%,09合約漲幅更甚。

數據來源:Wind,冠通期貨整理

數據來源:Wind,冠通期貨整理到8月下旬,盤面上大幅拉漲后,市場情緒更為敏感,此時檢修也進入尾聲階段,鄭商所也實施了交易限額、增設交割倉庫、開倉限額、提高保證金以及調整手續費等措施,盤面上純堿漲勢放緩,但多空“小作文”滿天亂飛,市場情緒劇烈變動,盤面上大陰大陽交替出現。終于在近一周,盤面上似乎才逐漸回歸理性。盤面上看,近期純堿已經開啟了回調,那從基本面看是否支撐偏空操作呢?我們認為還需關注庫存拐點的來臨。

2

純堿庫存拐點何時到來?

1、 檢修進入尾聲,新產能投放提速

今年純堿交易的核心邏輯始終圍繞供應端。2023年是純堿產能投放的大年,大概有830萬噸的新產能計劃投產,具體有遠興能源阿拉善500萬噸天然堿、河南金山200萬噸、江蘇德邦60萬噸、阜豐集團30萬噸、重慶湘渝20萬噸以及安徽紅四方20萬噸,如果按計劃投產,那么新產能占比將達到20%以上,市場則將由此前的供需緊平衡狀態轉為供需寬松。

新產能投放后,國內純堿企業有40家,其中百萬噸以上產能的企業有14家,TOP14總產能占比達到63%左右,可以看出行業集中度非常高,特別是遠興能源500萬噸天然堿新產能全部落地后,將成為國內產能第一的企業,而天然堿成本是包括聯堿法和氨堿法在內的三種主流制堿法中最低的,因此在遠興能源投產計劃公之于眾后,市場就非常關注企業的產線動態。

數據來源:隆眾,Mysteel,冠通期貨整理

數據來源:隆眾,Mysteel,冠通期貨整理今年以來純堿開工率基本上持續處在近幾年同期高位,1-8月產量2075萬噸,同比+7.58%,且各月產量均是近五年最高水平。

數據來源:隆眾,Mysteel,冠通期貨整理

數據來源:隆眾,Mysteel,冠通期貨整理從結構上看,輕重堿同比均有增量,堿廠根據需求調整輕重堿比例。近幾年重堿得益于下游光伏玻璃行業的快速擴張,需求力度加大,重堿產量相應呈現逐漸遞增的態勢,堿廠重質化率基本上穩定在50%以上;輕堿下游細分行業較多,較為分散,與經濟增長具有較大相關性,相對較為穩定,因此輕堿產量基本上在近幾年中樞水平附近呈現季節性波動。

數據來源:隆眾,Mysteel,冠通期貨整理

數據來源:隆眾,Mysteel,冠通期貨整理

數據來源:隆眾,Mysteel,冠通期貨整理

數據來源:隆眾,Mysteel,冠通期貨整理目前純堿集中檢修進入尾聲階段,9月初檢修產線雖較多,但到中旬大部分檢修產線退出,目前在檢的有江西華昌、安徽德邦、青海發投提負中,金山舞陽暫時還未出具體的檢修計劃。從日度檢修損失量的季節性走勢上看,已經渡過檢修高峰期,預計從中旬開始純堿產量會有明顯回升。

新產能方面,目前遠興一、二線基本上達到90%的負荷,周產預計5.5-6萬噸,近期或達到滿產狀態,三線、四線點火進程有望加快;金山200萬噸產能9月中下旬會少量產出,周產預計在0.6-1.1萬噸之間,高負荷放量或等到11月之后。

數據來源:隆眾,Mysteel,冠通期貨整理

數據來源:隆眾,Mysteel,冠通期貨整理2、 重堿需求穩中有增,輕堿需求持穩為主

重堿下游主要是浮法玻璃和光伏玻璃。從去年下半年開始浮法玻璃行業供給過剩開始出現虧損,產線檢修力度加大,下半年共有23條產線檢修,隆眾口徑的浮法玻璃日熔由6月末的172815T/D下滑至12月末的158780T/D。

數據來源:隆眾,Mysteel,冠通期貨整理

數據來源:隆眾,Mysteel,冠通期貨整理直到今年4月份,原料端純堿大幅下跌,加之正值玻璃需求旺季,玻璃廠利潤開始修復,去年檢修產線開始逐漸復產,并有新產線點火。具體看,截止9月12日,浮法玻璃新產線投產合計4780噸,復產合計14700噸,冷修合計9250噸;后續計劃新產能投放8050噸,計劃復產3300噸,計劃檢修7600噸,凈增量預計3750噸,考慮到目前行業利潤水平可觀以及三季度屬于旺季階段,我們認為點火復產時間可能靠前,而冷修可能存在滯后或者減少的情況,因此新增日產可能高于估算值。

數據來源:隆眾,Mysteel,冠通期貨整理

數據來源:隆眾,Mysteel,冠通期貨整理 數據來源:隆眾,Mysteel,冠通期貨整理

數據來源:隆眾,Mysteel,冠通期貨整理“雙碳”背景下,近幾年光伏行業快速發展,2022年迎來了井噴式增長。光伏玻璃產能在去年得到了快速的擴張,進入到2023年擴張速度有所放緩。前期快速地擴張使得光伏玻璃行業供給過剩,庫存壓力加大,2023年5月工信部發布《關于進一步做好光伏壓延玻璃產能風險預警的有關通知》,要求嚴格落實產能預警制度。產能預警制度擬對新建產能進行收緊,加之目前光伏玻璃盈利狀況一般,未建的意向產能或減少投產。今年以來,光伏玻璃產能由年初的80060T/D上漲至92160T/D,整體投產進度偏慢,9月預計還有兩條產線點火,假設10-12月每月能有2條800萬噸的產線點火,到年底產能也達不到100000T/D。

數據來源:隆眾,Mysteel,冠通期貨整理

數據來源:隆眾,Mysteel,冠通期貨整理3、 供需雙強,產業鏈庫存水平偏低

今年純堿是供需雙強的基本面格局,盡管產量處于近幾年同期高位,但是輕堿和重堿需求同比均有回升,廠內庫存始終保持在相對低位。特別是夏季檢修階段,重堿下游玻璃日熔量斜率加大,導致供需階段性錯配,廠內庫存持續下滑,近一個多月都處在近幾年絕對低位,截止9月8日,廠庫可用天數只有1.3天。重堿庫存相對輕堿更為緊俏。

數據來源:隆眾,Mysteel,冠通期貨整理

數據來源:隆眾,Mysteel,冠通期貨整理

數據來源:隆眾,Mysteel,冠通期貨整理

數據來源:隆眾,Mysteel,冠通期貨整理下游浮法玻璃庫存方面,根據隆眾調研結果,截止9月8日,37%的樣本庫存8+天,環比上周下降接近1天;45%的樣本庫存7+天,環比上周下降接近1天;50%的樣本庫存7+,環比上周下降接近1天,整體水平不高,有待發訂單。

4、 供需推演

隆眾口徑9月10日純堿的開工率為83.49%,考慮到后續仍有企業復產和檢修,我們假設9月份舊產能的平均開工率能達到84%。新產能方面,考慮到遠興能源9月前期開工負荷較低,因此我們預期一線和二線在9月份平均開工負荷分別達到80%和70%,三四線暫未投產,不做產量預估;金山化工9月中后旬預計能有少量產出,月均負荷給予10%;安徽紅四方正常運營,重慶湘渝給予60%的負荷。

進出口方面,8、9月份國內供應偏緊,國內現貨利潤大幅上漲,我們認為8、9月份出口會明顯減弱,按照7月份出口15.5萬噸減半的水平預估;從7月份開始,國內純堿去庫加快,供應開始逐漸緊張起來,考慮到船期問題,保守估計8、9月到港分別為2萬噸和3萬噸,目前市場關于進口的傳言較多,預計10月份仍有到港,但是考慮到11、12月份國內純堿供給寬松且現貨價格有較強的回落預期,預計11、12月份進口將下滑至極低水平。

數據來源:隆眾,Mysteel,冠通期貨整理

數據來源:隆眾,Mysteel,冠通期貨整理經過推算,預計9月份純堿有較大概率迎來庫存拐點,9月上旬純堿仍存在供需缺口,但隨著新產能的投放和檢修的退出,中下旬有望轉向累庫。需要注意的是,以上的推算并沒有考慮貿易商和終端節假日前的囤貨行為,目前離國慶假期還有兩周的時間,根據隆眾的統計,樣本玻璃廠純堿庫存在7-8天,國慶期間或有一定的補庫需求,如果下游逐漸開始囤貨,廠內庫存拐點將會推遲。

3

行情展望

從上文的分析可以得出結論:純堿需求端呈現穩中有增的態勢,而供應端始終是市場交易的終端。短期來看供需最緊的階段已經過去,如果新增產能全部投放落地,從中長期看這一結論也較為適宜。從供需層面看,供需偏緊的格局正在逐漸轉變,9月中后期或能看到庫存拐點。

從交易策略出發,我們有以下觀點:

首先,我們認為純堿在9月有望迎來庫存拐點,10月份供大于需確定性較高,中長期偏空的思路不變,企業可關注賣出套保的機會。

其次,供需格局即使在逐漸轉變,但是短期看,現貨庫存處于極低位,現貨價格仍堅挺,而期貨合約處于深貼水的狀態,近月10合約500元/噸以上的基差,期限回歸的邏輯下,做空不宜選擇近月合約,相對來說遠月合約有更長的時間去演繹,高基差也可以等待現貨向下修復。

最后,有兩個風險點需要關注,一是遠興能源依舊存在產出不及預期的可能,二是國慶節前補庫超預期,兩者均有可能到導致庫存拐點后移,再配合上期貨的貼水狀態,盤面上或出現反復,因此做空需要把握時機,重點關注反彈后的沽空機會,我們認為庫存拐點和現貨價格拐點同時出現時較為安全。

責任編輯:張靖笛

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)