基石投資董事長張維:紓困基金應“救急不救窮”,劣質公司就該讓其破產

中國基金報記者江右

最近一段時間,為緩解上市公司股票質押危機,各類“紓困基金”大批亮相并現身資本市場。對于紓困基金的救市,也引發市場關注與討論。

12月14日,在基石資本主辦的“宏觀經濟與救市之道”論壇上,基石資本董事長張維以《紓困基金救市——資本市場特殊情境下的資源配置》為主題進行了分享,張維對A股市場的股票質押的情況、紓困基金及國資并購潮進行了闡述,并分享了基石資本對紓困基金的觀點。

張維表示,A股市場幾乎“無股不押”,且80%為民營企業,其中不少企業基本面并不扎實,現金流不好且負債率很高,因而救市必須得有區分甑別,什么樣的公司該救什么樣的不該救得區分,不然容易產生道德風險。

在張維看來,救市應當救急不救窮,應該去救那些基本面優質的上市公司,而對于泡沫嚴重毫無前景的劣質上市公司,該破產就應當讓其破產。同時,救市過程中出現諸如股東借救市機會減持的情況更令人不安。

對于當前的宏觀經濟形勢,張維也進行了研判。張維表示,今年的經濟形勢發生了比較大的變化,有兩個不可逆轉。首先救市中美關系不可逆轉,第二個是經濟下行趨勢難以逆轉。

以下為張維主要演講內容摘要:

今年發生了比較大的變化,我覺得有幾個不可逆轉,一個是中美關系不可逆轉了,任何緩和或緊張都是表象,重要的是中美關系這顆心是玻璃做的,破碎了難以再復合,因為老大、老二就是要互相遏制的,意識形態、政治制度又有比較大的不同,美國現在也不會一廂情愿的認為,我們在中產階級成長之后會出現所謂體制上的變革,他們認為我們是國家資本這一套競爭方法,他認為對他構成了傷害,所以這些問題決定了中美關系,中美的沖突實際上是剛剛拉開序幕,這是第一個不可逆。

第二個不可逆的是經濟的下行,中國經過40年的高速增長,沒有哪個國家可以做到這一點。今天出現經濟下行,從較長時間來看,應該是一個不可逆的狀況。經濟增長的重要動力,民營企業現在也沒錢了,很多民營企業的資金變得緊張了。

在各方面的壓力之下,資本市場出現大幅回調,很多企業在過去的高歌猛進中做了大量的股權質押,同時大肆收購兼并,在過去樂觀環境之下,或者說在浮躁的市值維護、炒高股價的前提下,做大量的包裝式收購兼并,僅僅用了4年時間,我們的商譽已經形成了1.4萬億,這其中的不良收購,將形成巨大的堰塞湖。

股票的走勢呈現出復雜的因素,在過去中國經濟高速增長的2000-2016年,中國經濟平均增速在10%左右,我們的股市卻是長期的熊市,股票市場某種程度上跟群體心理有關,一件事情,越多人相信他會發生,他就可能真的發生。這又回到A股市場的股權質押危機。

A股市場幾乎“無股不押”

A 股上市公司幾近“無股不押”,民營企業股權質押風險凸顯,80%的質押來自民營企業。中登公司數據顯示,截至 2018 年 10 月底,兩市 3485 家公司存在質押,占比約98%,質押總市值約為 4.3 萬億,市場質押股數占總股本約為 10%。

并且上市公司的第一大股東“頂格質押”有很多,296家上市公司第一大股東質押比例達到99%,430家達到95%,16%的股票已經跌破平倉線。從區域分布來看,東部沿海地區上市公司質押比例較多。

股票質押過多, 2019年還要迎來股票質押一個更大的到期高峰。我最近也跟很多家上市公司有交流,很多上市公司存在上市第一天就處心積慮把它做成一個殼,把它賣了套現走人的心理,這樣的上市公司的確不少。在今天這樣一個背景下,一個大體健康的殼估值是40億,這就是上市公司目前的一個殼價值,這是個中位數,這是一個扭曲的估值體系。

紓困基金介入要謹慎

因為市場發生變化,股票質押危機出現,各方面也開始維穩。根據統計,地方政府主導的大概1800億元,券商主導的2200多億元,保險資管和其他的還有將近1000億,紓困基金要怎么操作,什么時候出手,有很多的觀點和看法。

深圳市政府比較積極,它打出救市的第一槍,是全國走在前列的城市,我相信紓困基金的一些行為,只要是非市場化的決策,會引起了比較大的爭議。而說上市公司發揮原有團隊的積極性,從理論上來講這個觀點是不成立,只要是控股型持有這個企業,要么符合你的戰略,要么它不符合,無論它符不符合,都要去面對公司治理,行使董事會的職責,董事會一共三項職責:戰略;高管人員的任免、薪酬,以及財務監督,所以說你介入后不管是不可能的。

被紓困救援的企業絕大部分是民營企業,其中很多企業的基本面并不扎實,其中有的企業普遍存在現金流比較差,負債率比較高的情況,也就是說接管這些企業,其實也存在一定風險。

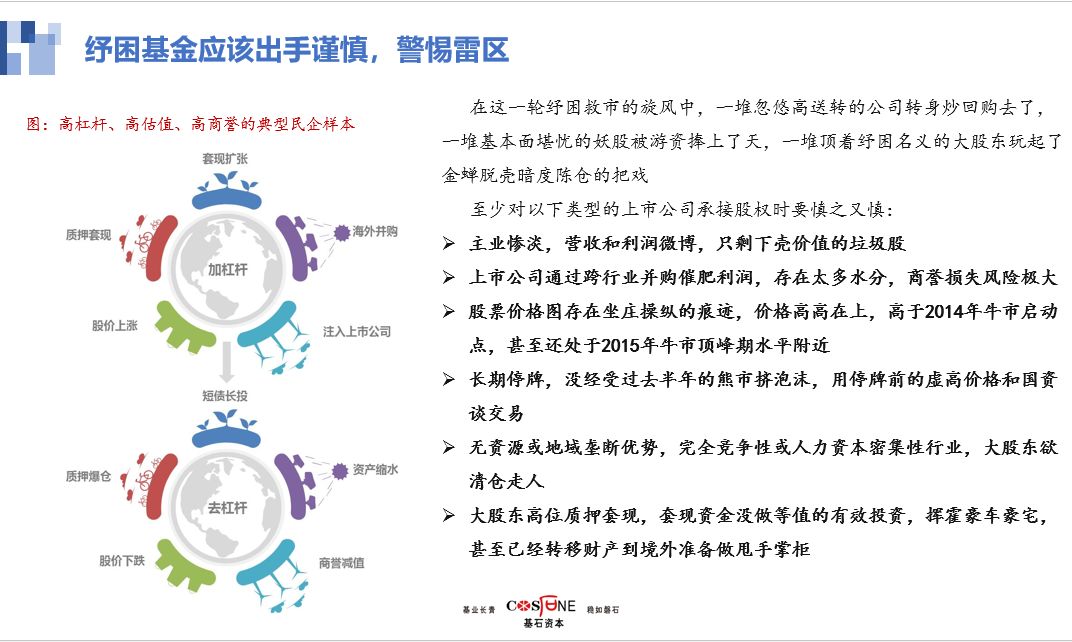

看一幅很有趣的圖,在這個救市過程中,有人看到了風險,有人看到了希望,看著差不多,內涵卻不一樣,還有更多人看到這里面是否公平,否則就會存在道德風險和逆向選擇,

所以紓困基金,我們覺得即使參與救市,你對有風險的公司和項目,肯定是應該回避的,對那些上市公司跨行業并購,進行催肥的,仍存在著高估值和泡沫的,要高度警惕,那些股價從來沒有跌過的,還有大股東趁機套現的更應該警惕。

這里面很多案例都有非常多,一些國資并購的高風險案例非常多,就像金力泰,即便是按照今年股價來看,它的估值也是特別的高,達華智能也是這樣子,都是嚴重的高估值,加上業績大幅下滑。還有像正業科技,這邊給他紓困之后,那邊就采取一些高送轉分紅方案來做一些資本上的安排。還有像博天環境,這邊得到資源以后,那邊大股東采取清倉式的減持。

基石資本觀點:紓困應當堅持“救急不救窮”

紓困救市有很多國際經驗,無論是美國、日本,還是臺灣、香港等地區都有過一些經驗。美國的做法是除了它的量化寬松以外,還用大概4000億美元注入到一些重要的金融機構里面,通過他們來化解危機,也帶來了一些負面影響,特別是加劇了整個收入分配的不平衡,這也是對華爾街一直以來的批評。

從救市的角度來講,我們認為應該堅持“救急不救窮”,應該針對優質的上市公司來,那些劣質的上市公司更應該在經濟不景氣的情況下,該破產的破產,把市場份額讓給這些優秀的企業。

比如中國有3000多家醫藥企業,可能只有1%的醫藥企業真正做研發,大部分企業都是不做研發的,他們熱衷于做渠道創新,進行灰色營銷,醫藥企業的市場份額非常分散,只有這些劣質的醫藥企業出清之后,市場和行業才能更加健康發展。

當然,紓困語境下也有一批具有投資價值的公司。我們對企業用七個標準用框架的衡量,包括當前PE(市盈率)低于歷史平均20%以上;這個行業與宏觀經濟相關性低,資產負債率低,預測今年ROE(凈資產收益率)大于10%,近三年凈利潤符合增速超15%等指標篩選,大概有373家符合標準。

看待企業的維度,資本市場的一貫觀點是不單是只有以上這些東西才能帶領企業穿越經濟周期的增長,就像華為這樣的企業,2017年研發投入898億元,占銷售收入比重27%,華為因為無知進入一個通信這個高度密集競爭的行業,但是華為苦心孤詣、心無旁騖、惟精惟一堅守主業和它的價值觀,穿越了整個行業周期和經濟周期,我們希望是用一個更全面的眼光看待這些企業,真正找到優秀的救助對象。

新浪聲明:此消息系轉載自新浪合作媒體,新浪網登載此文出于傳遞更多信息之目的,并不意味著贊同其觀點或證實其描述。文章內容僅供參考,不構成投資建議。投資者據此操作,風險自擔。責任編輯:白仲平

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)