文/新浪財經意見領袖專欄(微信公眾號kopleader)作家 陳龍

在中國貨幣基金蓬勃發展期間,銀行業的整體規模、增長趨勢都沒有改變,社會融資成本沒有上升;作為貨幣基金的一部分,余額寶是市場利率的跟隨者而非發動者。

陳龍:貨幣基金是否推高了融資成本?

陳龍:貨幣基金是否推高了融資成本?今年7月,余額寶規模突破1.5萬億元,成為全球最大的貨幣基金,但也引發一系列的熱議。爭議的焦點在于:余額寶這樣的貨幣基金有沒有推高融資成本?其代表的是金融體系的進步,還是監管套利?貨幣基金的風險有多大?監管應該如何平衡創新的益處和風險?這些爭議不僅針對貨幣基金,而且適用于大多數金融創新,因此從實證研究出發,對這些問題作一番剖析和澄清,十分必要。

爭議中的觀點,在形成結論之前,需要盡量通過科學的驗證。分析中外貨幣基金發展的邏輯、歷史和實證數據,我們可以看到,在中國貨幣基金蓬勃發展的4年間,銀行業的整體規模、增長趨勢都沒有改變,社會融資成本沒有上升;作為貨幣基金的一部分,余額寶是市場利率的跟隨者而非發動者。利率市場化帶來的是更豐富、更有活力的金融體系。

如果貨幣基金實質性地推高了融資成本,那么可以驗證的假說是,在控制其他因素后,貨幣基金體量越大,社會融資成本越高;而且在貨幣基金增長更快的時候,對融資成本的上升推動越大。

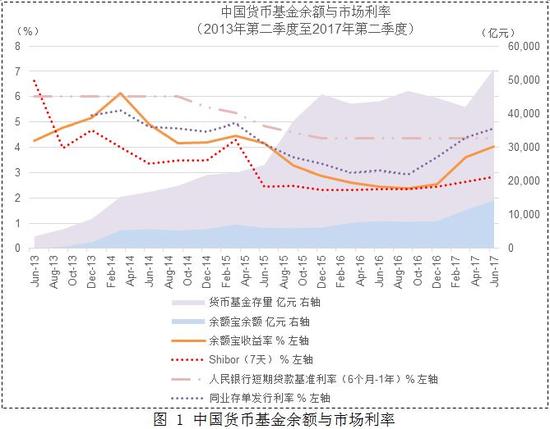

實證數據則呈現出以下特征。特征之一,中國貨幣基金余額與貸款基準利率、銀行間利率、同業存單利率呈現相反趨勢。如圖一所示,從余額寶誕生的2013年6月至今,國內貨幣基金規模已經從不足5000億元發展到超過5萬億元的水平。在此期間,各項短期市場利率,包括銀行融資利率指標逐漸下降:上海銀行間利率(SHIBOR)由6.62%下降至2.85%,短期貸款基準利率由6.00%下降至4.35%,同業存單發行利率由5.25%下降至4.76%(注:從宏觀環境看,2013-2017年之間,貨幣供給量M2的增長率從約16%下降到不足10%的水平,所以也不能推斷說是貨幣政策的過度寬松克服了貨幣基金給融資成本帶來的沖擊)。

備注:【1】貨幣基金、余額寶、Shibor、同業數據來源于Wind數據庫;【2】人民銀行短期貸款基準利率來源于人民銀行官方網站。

特征之二,貨幣基金的增長速度和利率水平沒有清晰的相關性。圖一表明中國的貨幣基金市場在過去四年中經歷了三個快速增長期(2013年6月-2014年3月,2015年6月-12月,和2017年3月-6月),一個溫和增長期(2014年4月-2015年6月),和一個徘徊期(2015年12月-2017年3月)。在增長最快的2015年6月-12月期間,貨幣基金余額從不足2.5萬億元增加到了4.5萬億元,但這是一個各種融資成本都在明顯下行或者保持低位的階段。

特征之三,統計模型分析表明,銀行間利率領先于余額寶收益率,對余額寶利率的升降有顯著影響;反過來,余額寶收益率對銀行間利率無顯著影響。換句話說,市場利率是因,余額寶利率是果。

貨幣基金利率更高有利于其體量的擴大,但大家關心的問題是,貨幣基金是市場利率趨勢的接受者,還是趨勢的發動者?以余額寶為例,我們首先通過構建VAR時間序列模型,分析余額寶年化收益率和SHIBOR利率在2013年6月-2017年8月之間的關系。我們發現上個月的SHIBOR利率對本期的余額寶利率有非常顯著的正向傳導影響,但是上個月的余額寶利率和本期的SHIBOR利率則沒有關系。

因為余額寶很多資金以協議存款的方式存在銀行,我們也可以研究余額寶利率和同業存單利率之間的關系。這個關系呈現出三個特點:第一,余額寶利率和銀行存單利率關系緊密,表現在余額寶利率上升的時期往往也是銀行存單利率上升的時期(圖一)。第二,數據模型分析表明,銀行存單利率領先,并且是余額寶利率的顯著驅動者,反過來,余額寶利率對銀行存單利率毫無影響。最典型的例子是銀行存單利率于2016年9月開始明顯上揚,而余額寶利率一直到一個季度之后才開始上升。第三,在絕大部分時期,余額寶利率都明顯低于銀行存單利率(平均低0.4%)。這三個特點結合起來:余額寶利率與銀行存單利率高度相關,但是往往同步或者滯后于存單利率,并且低于存單利率,表明余額寶是市場利率的跟隨者而非決定者,并且在緩解資金緊張方面做出了貢獻。

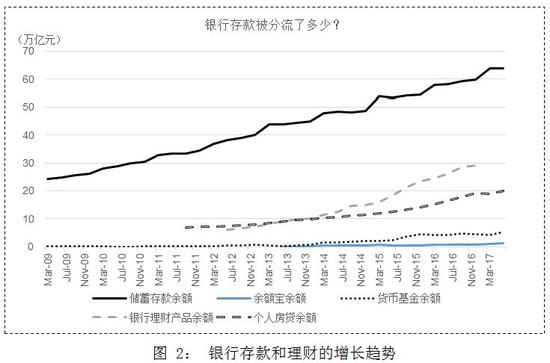

特征之四,貨幣基金沒有根本影響銀行存款和銀行理財的發展趨勢。在2009-2017年間,銀行存款呈現階梯式增長的趨勢,沒有因為貨幣基金而改變(圖二),存款總量從2009年的24萬億元增長到2017年的64萬億元;嚴格的統計分析表明,銀行存款的增長趨勢在這8年中沒有顯著改變。尤其值得注意的是,銀行理財的規模從2009年的1.7萬億元增長到2016年底的29萬億,年增長率50%。2013-2017年間,銀行存款和理財合計新增40多萬億元,遠超貨幣基金的4萬多億元。所以,和“貨幣基金導致存款搬家”的假說相悖,無論從趨勢還是規模上看,銀行的發展都沒有因為貨幣基金而發生較大改變。

備注:【1】存款、房貸、貨幣基金、理財數據來源于Wind。

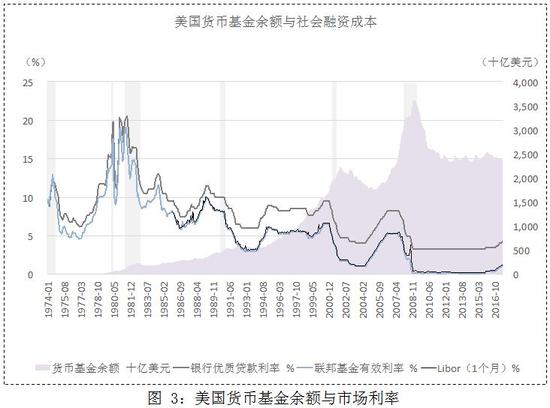

中國的貨幣基金市場只蓬勃發展了4年,我們或許可以借鑒貨幣基金歷史最長、最發達的國家——美國的情況。20世紀70年代是布雷頓森林體系崩潰、通脹肆虐的時代,而銀行活期存款按照法律規定不提供任何利息。在這個背景下,第一只貨幣基金于1971年在美國誕生,到1980年末達到755億美元。但是貨幣基金真正的騰飛,是從1980年的755億到2009年的3.4萬億美元;如果貨幣基金是推高社會融資成本的重要力量,我們應該看到銀行貸款利率上升。與此相反,美國銀行優質貸款的利率,從1980年的20%降到了2009年的3.25%。和在中國看到的情景類似,長期來看,貨幣基金余額的上升伴隨的是融資成本的下降。1974-2017年間,美國銀行優質貸款利率由9.73%下降至4.25%,聯邦基金有效利率由9.65%下降至1.15%,LIBOR(1個月)由8.17%下降至1.23%。

備注:【1】Libor(1個月)數據來源于Wind數據庫;【2】貨幣基金、銀行優質貸款、聯邦基金有效利率數據來源于美聯儲圣特路易斯分行官方網站;【3】灰色背景部分是NBER定義的經濟蕭條期。

綜上所述,在中國貨幣基金蓬勃發展期間,銀行業的整體規模、增長趨勢都沒有改變,社會融資成本沒有上升;作為貨幣基金的一部分,余額寶是市場利率的跟隨者而非發動者。

(本文作者介紹:阿里巴巴螞蟻金服首席戰略官,曾為長江商學院金融學教授,DBA及校友事務副院長。)

責任編輯:賈韻航 SF174

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。