文/新浪財經意見領袖(微信公眾號kopleader)專欄作家 程實、錢智俊

基于中國視角思考雷曼事件,從舊歷史中汲取新經驗,有助于堅守國家金融安全的底線。

為了忘卻的紀念——雷曼事件九周年記

為了忘卻的紀念——雷曼事件九周年記“前車之覆,后車之鑒。前事不忘,后事之師。” 九年前,雷曼兄弟轟然倒下,宣告本輪金融危機全面爆發,浩劫余波至今猶在。九年后,樂觀的全球市場和新政乏力的特朗普政府,似乎已經淡忘了歷史教訓,躍躍欲試地推進著金融監管放松。不僅耶倫和德拉吉在Jackson Hole發出的警告收效甚微,費希爾的提前離去也使特朗普重塑美聯儲成為可能,新一輪的金融監管風險山雨欲來。

從雷曼事件審視當前局勢,我們認為,大型金融機構的監管和流動性的平衡是金融穩定的核心支柱。以修復金融活力、推動經濟復蘇為旗號的金融監管放松,不僅可能引致深重的危機,更將觸發“監管競次-外溢沖擊”的風險循環,阻礙全球經濟的復蘇進程。

鑒于這些忘卻的紀念,全球金融監管放松需要三思而后行,循序而守度。在九年后的新形勢下,中國金融亦需順勢而為,加速金融監管升級,推動全球治理變革,進而支持區域金融穩定和經濟長周期復蘇。

第一,大機構監管絕非政策賭注。2008年9月,隨著全美第四大投行雷曼兄弟申請破產保護,美國政府陷入兩難賭局:一面是動用政府財政救助私企的道德風險,另一面則是金融機構“大而不能倒”的系統性風險。兩難之中,美國政府冒險放棄救援雷曼,導致投資者信心徹底崩潰,全球股市連續暴跌,金融危機由此進入全面爆發階段。

此后,基于這一慘痛教訓,美聯儲構建了以SCAP、CCAR和DFAST為核心的壓力測試體系,通過加強對系統重要性金融機構的前瞻性和綜合性監管,杜絕兩難賭局重現,維護了危機后金融體系的長期穩定。

但是,根據今年6月美國財政部報告,特朗普政府的金融監管改革將首先放松美聯儲壓力測試,并降低對大型托管銀行的資本要求。此舉將大機構監管連同美國經濟的長期發展,再次放上政策賭桌,以換取短期的增長表現。

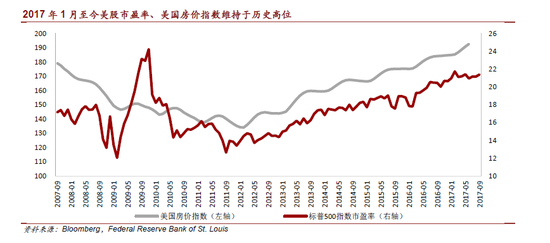

今年以來,美股市盈率和美國房價維持于歷史高位,銀行壞賬率則升至危機前水平(詳見附圖)。過松的金融監管將加速下一個雷曼的出現,使特朗普政府陷入相似的兩難賭局。與2008年相比,當前全球貨幣寬松和財政刺激的政策空間更為有限,特朗普政府不再握有為賭局兜底的充足籌碼,因而將面對更為嚴峻的風險挑戰。

第二,流動性平衡方是穩定關鍵。雷曼的教訓表明,市場流動性需要從兩個維度加以考察。一是流動性的充裕度,即在正常情境下市場資金面的松緊程度。二是流動性的強韌度,即在市場恐慌中流動性以何種速率走向枯竭。

這兩個維度的動態平衡對于金融穩定具有重大意義。危機前夕,雷曼以客戶資產為抵押,向市場提供大量融資。此舉擴大了市場流動性的充裕度,但嚴重削弱了流動性的強韌度。當市場恐慌來襲時,客戶紛紛擠兌而證券資產難以有效變現,導致雷曼無法進行清算,被迫走向破產。

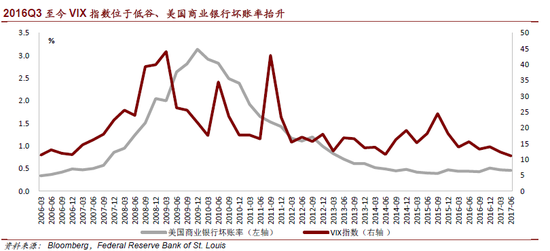

因此,2008年真正擊倒雷曼、貝爾斯登、美林等大型金融機構的,并非償債能力不足,而是流動性失衡。當前,美國財政部建議,放寬對大型金融機構的資本和流動性要求,并簡化沃爾克法則,以提高市場流動性。鑒于目前全球市場情緒過度樂觀、VIX指數長期居于低谷(詳見附圖),這一變革可能迅速打破流動性的平衡,推動流動性的強韌度向充裕度的過度轉化。一旦投資者情緒出現逆轉,將觸發擠兌浪潮和流動性枯竭,再度導致系統重要性金融機構的突發性休克。

第三,放松監管實為飲鴆止渴。本次特朗普政府放松金融監管的主因,在于增強金融機構的信貸投放意愿,以加速經濟復蘇。尤其是隨著當前稅改、基建政策嚴重緩滯,這一動機日趨強烈。

但是,拆了金融監管的東墻,未必能補上財政刺激的西墻,反而更可能導致全局性崩塌。從歷史經驗來看,歷次金融危機后,以修復金融活力、推動經濟復蘇為旗號的金融監管放松,往往引致更為深重的危機。

1980年代,為挽救陷入困境的存款機構,美國放松金融管制、擴大存款機構業務范圍,甚至不惜調降會計標準、放松資本金要求,最終卻因為道德風險、逆向選擇引發了更大規模的儲貸協會危機。

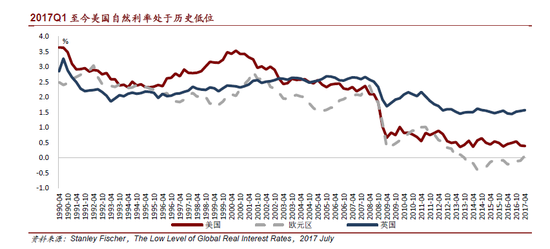

2000年互聯網泡沫破裂后,美國《商品期貨現代化法案》豁免了對場外衍生品的監管,是雷曼倒下和本輪危機爆發的重要根源。從當前形勢看,由于美國貨幣政策正常化尚未完成,真實利率正處于歷史性低位(詳見附圖),金融機構盈利能力羸弱。如果此時放松金融監管,金融機構為了彌補盈利空間的不足,將大概率轉向冒險的經營策略和過度的杠桿水平,從而迅速形成新一輪的風險累積。

第四,風險循環侵蝕全球秩序。從全球視角和歷史脈絡梳理雷曼事件,“監管競次-外溢沖擊”的風險循環值得警惕。具體而言,這一長周期循環分為三個階段。階段一,監管競次埋下危機隱患。1980年代,英國推行輕觸式的原則性監管,倫敦金融監管較紐約更加寬松,進而吸引了大量國際機構涌入。為與之競爭,1999年美國廢除《格拉斯-斯蒂格爾法案》,大力放寬金融監管,導致了監管體系碎片化,為次貸危機埋下隱患。

階段二,外溢沖擊深化危機影響。雖然美國監管放松引致了雷曼事件,但是2008年至今,次貸危機漸次演變為歐債危機、新興市場貨幣危機和全球秩序危機,沉重損失轉由全球市場共同承擔,形成了行為與責任的嚴重不對等。

階段三,全球亂局重啟監管競次。本輪危機連綿至今而陰霾不散,隨著全球博弈升級和英國退歐推進,紐約、倫敦、法蘭克福等金融中心的競爭日趨激烈。如果特朗普政府倚仗不對等性,過度放松金融監管,將大概率在全球形成新一輪的“監管競次-外溢沖擊”循環。這將與當前各國在氣候、移民、貿易、貨幣和稅收領域的政策摩擦產生共振,惡化經濟金融風險和地緣政治風險,進一步加劇全球經濟復蘇的不確定性。

第五,順勢而為堅守金融安全。較之于9年前,中國在國際金融體系中的角色已發生重大轉變。基于中國視角思考雷曼事件,從舊歷史中汲取新經驗,有助于堅守國家金融安全的底線。

其一,中國已經躋身金融創新的前沿,金融監管的升級革新成為大勢所趨。雷曼事件的根源之一,在于美國“金融大爆炸”后,以衍生品為代表的金融創新無序發展,而金融監管相對落后,形成了嚴重的監管空白和監管套利。當前,中國的資產管理、互聯網金融、區塊鏈技術、虛擬貨幣等金融創新蓬勃興起,亦伴生了多種金融亂象。因此,金融監管亦需革故鼎新,突破分業監管局限,強化穿透監管、功能監管與監管協調,及時覆蓋金融新業態、新產品,引導金融創新提高金融效率、服務實體經濟。

其二,中國已經成為全球治理的支柱,主動防御外溢沖擊已是力所能及。面對全球金融監管競次的現實風險,中國應當積極履行大國職責,加快人民幣國際化進程,以多元化的國際貨幣體系抑制全球外溢沖擊。同時,基于“一帶一路”建設和“金磚+”合作新模式,推動全球治理體系變革,以緊密的監管合作和政策協同,部分阻斷“監管競次-外溢沖擊”循環,支持區域金融穩定和經濟長周期復蘇。

2017年1月至今美股市盈率、美國房價指數維持于歷史高位

2017年1月至今美股市盈率、美國房價指數維持于歷史高位

2016Q3至今VIX指數位于低谷、美國商業銀行壞賬率抬升

2017Q1至今美國自然利率處于歷史低位

2017Q1至今美國自然利率處于歷史低位(本文作者介紹:工銀國際研究部主管,首席經濟學家。研究領域為全球宏觀、中國宏觀和金融市場。)

責任編輯:王元平 SF030

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。