文/新浪財經(jīng)意見領袖(微信公眾號kopleader)專欄作家 程實 涂振聲 李月 曲鴻

從技術層面的分析,“債券通”的推行并沒有太大障礙。我們認為,適時推出“債券通”對進一步完善人民幣雙向流動機制、資本市場及人民幣國際化,都有重大意義。

“債券通”能否順利推行?

“債券通”能否順利推行?總理李克強在今年政府工作報告中表示,準備今年在香港和內(nèi)地試行“債券通”,允許境外資金購買內(nèi)地債券。事實上,香港交易所在去年初公布的《2016-2018戰(zhàn)略規(guī)劃》中便提及,要建立與國內(nèi)在岸債券市場互聯(lián)互通的機制。總理的表述進一步為“債券通”的推出定下時間表。

人民銀行、香港金融管理局于5月16日發(fā)表聯(lián)合公告,正式批示了“債券通”的實施,但正式啟動時間將另行公告。初期先開通“北向通”,即香港及其他境外投資者經(jīng)香港投資于內(nèi)地銀行間債券市場,沒有投資額度限制。未來再研究擴展至“南向通”。

香港金融發(fā)展局在去年11月發(fā)布的?有關內(nèi)地與香港債券市場交易互聯(lián)互通機制“債券通”的建議?中,對“債券通”的可行性,包括交易所及場外交易部份的互聯(lián)互通做了分析,本文對此做出了梳理并提出了我們的觀點和建議。我們并利用此文分析“債券通”對國內(nèi)資本帳開放,以及對香港金融發(fā)展的意義。

“債券通”的意義

現(xiàn)時,合資格境外機構投資者(QFII)以及人民幣合資格境外機構投資者(RQFII),在額度范圍內(nèi),可以在國內(nèi)交易所和銀行間債券市場進行債券買賣。其他機構投資者,包括商業(yè)銀行、保險公司、基金公司、境外央行、主權財富基金等,也可以參與銀行間債券市場。一般個人投資者現(xiàn)時可以購買相關基金,間接投資境內(nèi)債券﹐但暫時缺乏可讓他們直接投資國內(nèi)債市的途徑。“債券通”的推出,正好填補這方面的空缺。

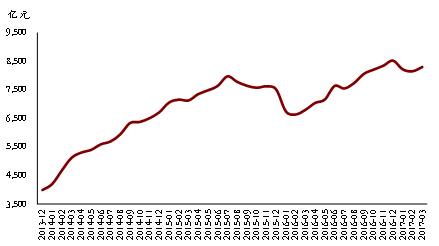

雖然國內(nèi)債券市場對境外機構投資者逐步開放,但境外機構參與度仍很低。據(jù)人民銀行數(shù)據(jù),截至2016年底,境外機構持有境內(nèi)人民幣債券約8,500億元人民幣,相對國內(nèi)債市超過40萬億元的規(guī)模﹐占比不足2%。區(qū)內(nèi)日本和韓國債市的境外參與度都達到約10%的水平,由此可見,國際投資者對國內(nèi)債市的參與度有很大的提升空間。

“債券通”無疑是增加國際投資者對國內(nèi)債市投資的新渠道,也為國內(nèi)債市引入更多層次的投資者、及更多元化的投資策略,有助深化市場發(fā)展。

圖一、境外機構和個人持有的境內(nèi)債券 數(shù)據(jù)來源:Wind資訊

圖一、境外機構和個人持有的境內(nèi)債券 數(shù)據(jù)來源:Wind資訊“債券通”也進一步完善海外人民幣的回流機制,進一步擴大境外人民幣的應用,助力人民幣國際化。國際貨幣基金已正式把人民幣納入特別提款權(SDR)貨幣籃子,人民幣成為儲備貨幣再邁進一步。

以規(guī)模算,國內(nèi)債券市場規(guī)模在全球排名第三,僅在美國和日本之后,而中國也是全球第二大的經(jīng)濟體。中國作為全球經(jīng)濟組成的重要部份,國際投資者對國內(nèi)債券的配置需求殷切。前期主要受到資本帳的制約,但隨著人民幣國際化步伐進一步推進,未來各境外央行、國際投資者對人民幣資產(chǎn)的需求將進一步增強,資本帳的開放程度也必須提高,“債券通”的推出正可為滿足這方面的需求鋪路。

而在境內(nèi)債券市場逐步開放下,已有機構表示正考慮把境內(nèi)債券納入重要的全球債券指數(shù)成分,這將促使更多的基金參與投資境內(nèi)債券,進一步刺激國際市場對境內(nèi)債券的需求。

對香港而言, 在 “滬港通”、 “深港通” 的基礎上,再推出“債券通”,標志著國內(nèi)與香港的資本市場的互聯(lián)互通機制進一步完善,香港作為領先的離岸人民幣及資產(chǎn)管理中心的地位進一步得到鞏固。同時,在 “一帶一路” 以及 “粵港澳大灣區(qū)” 的戰(zhàn)略規(guī)劃下,香港金融市場在連接國內(nèi)和國際投資者,以及服務國內(nèi)企業(yè)等方面,將可發(fā)揮更大作用。

可行性及框架研究

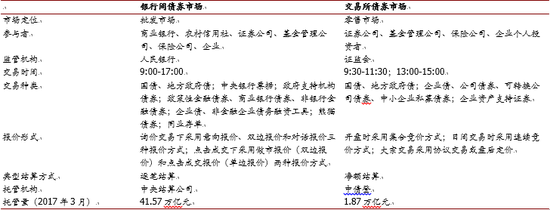

與股票交易主要在交易所內(nèi)進行有所不同,全球債券交易超過九成都是以場外交易(OTC)的形式進行。以國內(nèi)債券市場為例,在上海及深圳交易所的交易只占全部少于5%,其余95%以上均發(fā)生在銀行間市場。因此,如單純的把國內(nèi)交易所與香港交易所互聯(lián)互通并不能達至理想效果。但交易所債市及銀行間債市的監(jiān)管機構、交易主體、債券種類、報價形式、以至清算程序都有所不同。

因此,“債券通”必須以雙軌進行,即將國內(nèi)及香港的交易所和場外債券交易系統(tǒng)分別連結起來,才能達至較好的效果。

表1:內(nèi)地主要債券交易場所對比 資料來源:中央結算公司;萬得

表1:內(nèi)地主要債券交易場所對比 資料來源:中央結算公司;萬得香港金融發(fā)展局在2016年11月發(fā)布了?有關內(nèi)地與香港債券市場交易互聯(lián)互通機制“債券通”的建議?,對“債券通”的可行性,包括交易所及場外交易部份的互聯(lián)互通做了研究,我們在下文作簡單梳理及分析。

(一) 交易所部分

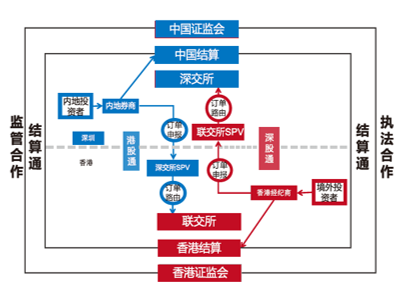

其中,國內(nèi)及香港交易所債市部份的連結相對簡單,現(xiàn)有 “滬港通” 及 “深港通” 的框架已經(jīng)順利運作了一段時間,可以作為“債券通”很好的參考。SPV模式是整個“滬港通”和“深港通”的核心,即兩地交易所在對方的監(jiān)管區(qū)域內(nèi)成立證券交易服務公司(SPV),作為對方交易所的參與人。SPV 作為對方交易所的特殊參與人,所有的交易都通過這兩個子公司進行,他們都需要遵守在對方監(jiān)管區(qū)域內(nèi)的法律和交易規(guī)則,從而解決了跨境交易中涉及到的監(jiān)管和執(zhí)法難題。

圖二、現(xiàn)時 “深港通” 運行框架 來源: 深交所

圖二、現(xiàn)時 “深港通” 運行框架 來源: 深交所“債券通”的交易所債市部份的互聯(lián)互通可采用該框架進行。由于預期“債券通”初期會先允許境外資金到內(nèi)地購買債券(即北向交易),在SPV模式下,來自境外的交易指令都會匯總至港交所在國內(nèi)成立的SPV,再向上交所或深交所傳達指令。在這流程下,交易需求來自境外,但買賣執(zhí)行都在國內(nèi)發(fā)生,交易行為受國內(nèi)相關機構及條例監(jiān)管。

不過,具體還有一些操作細節(jié)需要研究,例如對投資者適當性的考慮。現(xiàn)時“滬港通” 中的北向交易對投資者的資產(chǎn)規(guī)模并沒有限制。但根據(jù)上交所及深交所的?債券市場投資者適當性管理辦法?的要求,參與交易所債券買賣的個人投資者名下的金融資產(chǎn)不得低于人民幣300萬元。

交易所債券市場對境外個人投資者是否采取相同要求將影響“債券通”的成效。將標準降低或豁免當然可提高“債券通”的吸引性,但這也涉及到投資者適當性的考慮。因此,監(jiān)管層需要在投資者保護和“債券通”的成效當中取得適當平衡。

(二) 場外交易部分

第二部份,即場外交易部分的互聯(lián)互通,對“債券通”的成效更為重要,正如前文提及,國內(nèi)95%以上的債券交易都在銀行間市場進行。銀行間市場的債券種類更多,流動性也較好。2016年銀行間債券市場成交額達到124萬億元人民幣,相對兩家交易所的債券成交額合共只有1.25萬億元。

銀行間債券市場的主要參與者為銀行、券商、保險公司等金融機構,但2016年初,人民銀行公布《全國銀行間債券市場柜臺業(yè)務管理辦法》,首次允許符合條件的企業(yè)和個人通過銀行柜臺直接買賣債券。《辦法》規(guī)定,年收入不低于50萬元、名下金融資產(chǎn)不少于300萬元、具有兩年以上證券投資經(jīng)驗的個人投資者可投資柜臺業(yè)務的全部債券品種和交易品種。因此,“債券通”開放境內(nèi)銀行間債券市場讓境外個人投資者參與基本沒有大障礙。

現(xiàn)時符合資格的境外機構投資者,包括QFII、RQFII、主權基金、境外央行等通過委托具有銀行間市場結算資格的代理人參與境內(nèi)銀行間債券市場交易。根據(jù)中國銀行間市場交易商協(xié)會,現(xiàn)時共有47家機構在銀行間債券市場結算代理人的名單中,部份在香港也有網(wǎng)點。

“債券通”中的境外個人投資者可以在對應的香港網(wǎng)點開設賬戶,透過在國內(nèi)的代理人進行交易、結算。因此,從北向交易的角度考慮,技術層面并不復雜。但與交易所交易部份相同,監(jiān)管層需要考慮境內(nèi)對個人投資者參與銀行間債市的要求是否適用于“債券通”投資者。

香港的場外債券交易結算機構為香港金管局中央結算系統(tǒng)(CMU)。如“債券通”開放至讓境內(nèi)資金進入香港的債券市場(即南向交易),也可采取類似的方案。即境內(nèi)投資者透過CMU的會員機構在境內(nèi)的網(wǎng)點開立賬戶,通過在香港的對應機構處理交易和交收。

根據(jù)香港金管局,現(xiàn)有CMU會員機構約200家,但并非所有CMU的會員機構都在國內(nèi)設有網(wǎng)點,因此,如“債券通”包括南向交易,只有部份參與CMU會員機構能夠參與“債券通”場外交易部份。

風險對沖工具的配合

“債券通”的推出,對國內(nèi)的資本市場進一步對外開放,以及人民幣國際化均有重大意義。但宏觀發(fā)展對計劃的短期成效將會構成影響,包括企業(yè)違約情況、人民幣的前景等,都是國際資金投入境內(nèi)債券市場的考慮因素。因此,除了二級市場的交易平臺外,對沖風險的工具也同樣重要。

(一) 信用風險

2016年9月,中國銀行間市場交易商協(xié)會發(fā)布《銀行間市場信用風險緩釋工具試點業(yè)務規(guī)則》,重啟了國內(nèi)信用風險對沖工具發(fā)展的大門,第一批的信用違約互換已于2016年11月完成。但相對國際的情況,國內(nèi)信用風險對沖工具的發(fā)展仍處于起步階段。在當前境內(nèi)企業(yè)違約宗數(shù)上升但缺乏對沖工具下,或會影響“債券通”對境外投資者的吸引力。

(二) 利率風險

與信用債不同,離岸市場中已發(fā)展出一些可對沖利率債風險的工具。港交所今年4月推出了5年期中國財政部國債期貨,是全球首只讓投資者在離岸市場對沖在岸利率風險的產(chǎn)品。對沖利率風險工具的推出,配合“債券通”,將可助力國債被納入重要的全球債券指數(shù)。

(三) 匯率風險

匯率風險方面,目前離岸市場已經(jīng)有對人民幣匯率風險對沖的工具,如港交所的人民幣期貨和期權,但都是以離岸人民幣(CNH)為交易基礎。由于在岸人民幣(CNY)與離岸人民幣(CNH)的定價及走勢均有所不同,參與境內(nèi)債券買賣的離岸投資者并不能有效對沖匯率風險。

要應對這問題,需要開放境內(nèi)外匯市場讓“債券通”的參與者進入。國家外匯管理局(SAFE)較早前公布了容許參與銀行間債券市場的境外機構在境內(nèi)進行外匯衍生品交易,以管理由債券投資所產(chǎn)生的外匯風險。開放的業(yè)務包括:遠期、外匯掉期、貨幣掉期和期權。如這開放政策能覆蓋至“債券通”的參與者,將能提升“債券通”的吸引力。

展望

作為境內(nèi)債券市場對外開放的重要一步,“債券通”的順利開展尤為重要。根據(jù)前文的分析,“債券通”中北向和南向交易所涉及的技術困難都不大。但考慮到風險管理,預料初期會先開通北向交易,即先讓境外資金進入境內(nèi)債券市場。

在當前人民幣匯率仍承受一定貶值壓力,以及資金外流壓力持續(xù)下,這單向操作的安排在進一步對外開放國內(nèi)資本市場的同時,也避免加大資金外流的憂慮。同時,預期“債券通”也會如“滬港通”和“深港通”般,采取額度管理,以確保平穩(wěn)運行。

在債券幣種方面,“債券通”初期將以人民幣債券為主,這可滿足在人民幣國際化下,境外投資者對人民幣資產(chǎn)的需求。但當計劃運行暢順以后,可考慮把在香港交易的其他幣種債券加入,如美元、歐元、港元。

現(xiàn)時香港金管局的中央結算系統(tǒng)可支持人民幣、美元、歐元的交收,因此,境內(nèi)投資者透過香港的場外債券平臺,便可投資全球市場的各類債券。這將擴大境內(nèi)投資者的投資渠道,并進一步完善資產(chǎn)配資需求,分散投資風險。

除了二級市場外,未來也可考慮把國內(nèi)和香港的一級發(fā)行市場互聯(lián)互通,包括股票和債券的一級發(fā)行都可研究通過“滬港通”、“深港通”和“債券通”的框架進行。這可大大加強兩地一級市場的投資者基礎,也直接地服務企業(yè)的融資需求。這與國內(nèi)鼓勵直接融資的政策也是一致的。

總結

從技術層面的分析,“債券通”的推行并沒有太大障礙。我們認為,適時推出“債券通”對進一步完善人民幣雙向流動機制、資本市場及人民幣國際化,都有重大意義。

對國內(nèi)資本帳而言,“債券通”的開展也會推動國內(nèi)資本市場進一步對外開放,包括上文提及的信用風險緩釋工具、外匯市場等。

對香港而言,與國內(nèi)資本市場的互聯(lián)互通也進一步突出了香港與國內(nèi)的連結、以及作為主要離岸人民幣中心的特殊地位。投資產(chǎn)品的擴容,也將有利各類衍生品的發(fā)展。

總結而言,“債券通”對國內(nèi)和香港資本市場而言,是一個互利互惠的措施。

(本文作者介紹:工銀國際研究部主管,首席經(jīng)濟學家。研究領域為全球宏觀、中國宏觀和金融市場。)

責任編輯:馮夢雪

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經(jīng)專業(yè)領域的專業(yè)分析。