【長生生物維權(quán)征集中】長生生物因疫苗劣藥事件成為全國輿論關(guān)注焦點,新浪股民維權(quán)平臺正式征集相關(guān)索賠:凡在2017年10月27日至2018年7月23日期間買入長生生物股票,并在2018年7月23日(含當日)后賣出或繼續(xù)持有股票的受損投資者可進行維權(quán)。【點擊維權(quán)】

| 線索Clues | 理性投資 |

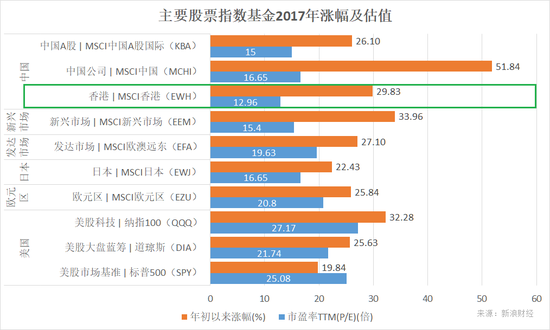

主要股票指數(shù)基金2017年漲幅及估值(來源:新浪財經(jīng))

主要股票指數(shù)基金2017年漲幅及估值(來源:新浪財經(jīng))在經(jīng)濟復(fù)蘇背景下,2017年全球主要股市整體獲得良好表現(xiàn)。《線索Clues》分析了中國內(nèi)地投資者重點關(guān)注的主要國家和地區(qū)股票指數(shù)基金2017年漲幅,發(fā)現(xiàn)除了一部分新興市場,代表香港市場的MSCI香港指數(shù)基金(EWH)漲幅居前,獲得了約30%的年累積收益;從估值角度來看,截至2017年12月29日,該指數(shù)仍具備相對優(yōu)勢,TTM市盈率不到13倍。

進入2018年,港股延續(xù)了2017年的強勁表現(xiàn),恒生指數(shù)于1月17日創(chuàng)下歷史收盤記錄,市場人氣旺盛。

【2017年恒生系列指數(shù)表現(xiàn)回顧】

“恒指”和“國指”年度表現(xiàn)對比圖(2008年-2017年)(來源:恒生指數(shù)公司)

“恒指”和“國指”年度表現(xiàn)對比圖(2008年-2017年)(來源:恒生指數(shù)公司)根據(jù)《恒生指數(shù)公司2017年總結(jié)報告》,恒生指數(shù)(通常簡稱“恒指”)和恒生中國企業(yè)指數(shù)(常簡稱為“國企指數(shù)”、“國指”或“H股指數(shù)”)2017年均獲得了2009年以來最大漲幅,分別上漲7918.6點和2314.4點,漲幅為36%和24.6%。

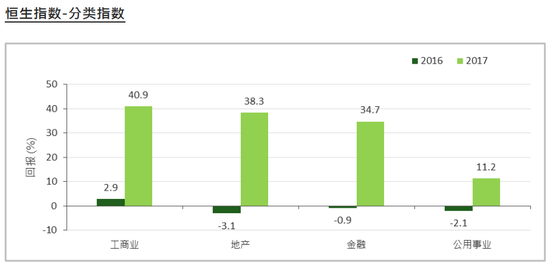

恒生分類指數(shù)年度表現(xiàn)對比圖(2016年-2017年)(來源:恒生指數(shù)公司)

恒生分類指數(shù)年度表現(xiàn)對比圖(2016年-2017年)(來源:恒生指數(shù)公司)從恒生分類指數(shù)來看,工商業(yè)、地產(chǎn)、金融和公共事業(yè)四大板塊漲幅最大,分別為40.9%、38.3%、34.7%和11.2%。

恒生滬港深通AH股溢價指數(shù)2017年走勢(來源:恒生指數(shù)公司)

恒生滬港深通AH股溢價指數(shù)2017年走勢(來源:恒生指數(shù)公司)恒生滬深港通AH股溢價指數(shù)于2017年3月跌至113.78點低位,隨后于反彈至12月初的136.00點,年底收報130.35點。這意味著截至2017年底,在陸港兩地同時上市的公司的A股價格平均比其H股價格高30%。

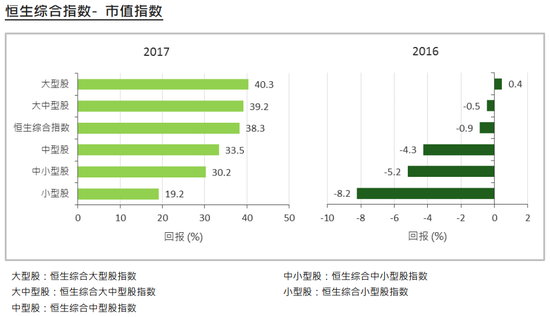

恒生市值指數(shù)年度表現(xiàn)對比圖(2016年-2017年)(來源:恒生指數(shù)公司)

恒生市值指數(shù)年度表現(xiàn)對比圖(2016年-2017年)(來源:恒生指數(shù)公司)過去一年,恒生大型股上漲40.3%,相較中型股(33.5%)及小型股(19.2%)表現(xiàn)更好。

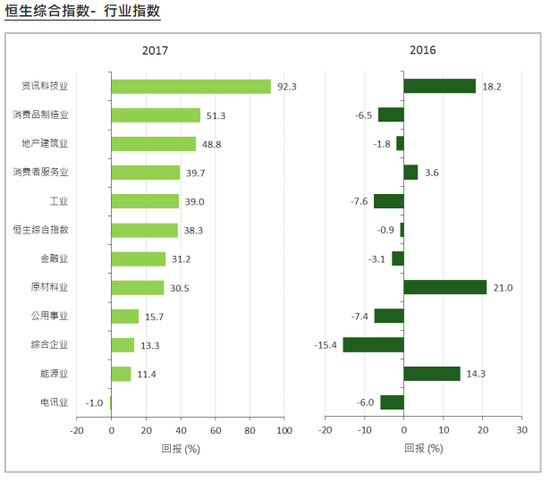

恒生行業(yè)指數(shù)年度表現(xiàn)對比圖(2016年-2017年)(來源:恒生指數(shù)公司)

恒生行業(yè)指數(shù)年度表現(xiàn)對比圖(2016年-2017年)(來源:恒生指數(shù)公司)在恒生行業(yè)指數(shù)方面,資訊科技業(yè)已連續(xù)六年獲得正回報,2017年更以92.3%的升幅成為表現(xiàn)最佳的行業(yè)。其次是消費品制造業(yè)和地產(chǎn)建筑業(yè),上漲幅度在50%上下。

更多與港股相關(guān)的指數(shù)及實時行情,可以查閱新浪財經(jīng)行情中心。

【港股投資渠道拓寬:滬港通、深港通、基金互認】

2014年、2016年,滬港通、深港通先后于年末開通,內(nèi)地(相對于香港特別行政區(qū)而言,法規(guī)條文常用“境內(nèi)”指代)投資者投資港股的便利性大為提升。

截至2017年底,香港交易所(HKEx)上市公司共2118家,總市值接近34萬億港元。截至1月24日,結(jié)合滬深交易所網(wǎng)站披露的數(shù)據(jù),港股通股票共445只,總市值約為33萬億港元。

過去三年,MSCI香港指數(shù)與滬深300指數(shù)的相關(guān)系數(shù)為34.5%,港股市場是股票投資者的一個有效的風(fēng)險分散渠道。

盡管如此,從操作反饋的實際情況看,內(nèi)地普通投資者投資港股仍面對不少問題。

首先,兩地市場本身存在很大差異。港股市場更加國際化,無論投資者構(gòu)成、估值邏輯、消息反饋、流動性等各方面均與內(nèi)地不同;其次,內(nèi)地投資者對港股了解有限。投資者普遍更熟悉內(nèi)地赴港上市企業(yè),但對香港本地和境外在港上市的大批優(yōu)秀企業(yè)了解不多;再者,港股市場交易制度和交易風(fēng)格與內(nèi)地不同。比如港股無漲跌停限制,零售投資者重倉或盲目投資風(fēng)險較大等;最后,港股通等投資方式資金門檻、傭金等依然較高,阻擋住大部分投資者入市。

對于普通投資者而言,通過基金可以一定程度繞開或者緩解上述問題。

自從2015年底香港內(nèi)地互認基金開閘,截至2018年1月4日,獲批的北上互認基金(即可供中國境內(nèi)投資者直接投資的基金)共有10只,另有10只在審批中,一度放緩的北上互認基金擴容節(jié)奏有加快跡象。目前,已獲批的北向基金有兩只是純港股基金。

《線索Clues》梳理了中國投資者投資港股基金的方式,主要分為三種:

第一種,投資境內(nèi)基金公司發(fā)行的基金產(chǎn)品;第二種,投資境外基金公司在香港市場發(fā)行的基金產(chǎn)品。其中,可以在境內(nèi)投資北向互認基金。當然,離岸資金也可以直接投資于香港市場的基金;第三種,投資境外基金公司在美國市場發(fā)行的基金產(chǎn)品,目前,這種方式只適用于離岸資金。

下文中,我們將按照上述三個視角,篩選出部分代表性的純投資港股的基金產(chǎn)品。對于基金的選擇,本次主要覆蓋股票型基金,輔以少數(shù)新浪財經(jīng)用戶關(guān)注度較高的混合型基金。對基金的擇取,綜合考慮投資范圍、規(guī)模、流動性、業(yè)績、費率、品牌等因素。在近似條件下,優(yōu)先選擇交易所交易基金(ETF)而非普通開放式基金。

【代表性港股基金掃描】

內(nèi)地市場港股基金產(chǎn)品

對于內(nèi)地投資者而言,通過投資這類基金,是間接實現(xiàn)港股資產(chǎn)暴露最為便捷的方式。我們把內(nèi)地市場港股基金產(chǎn)品分為以下四類:港股大盤指數(shù)基金、港股大盤指數(shù)分級基金、港股股票基金、滬港深股票基金、滬港深混合基金。

1、港股大盤指數(shù)基金

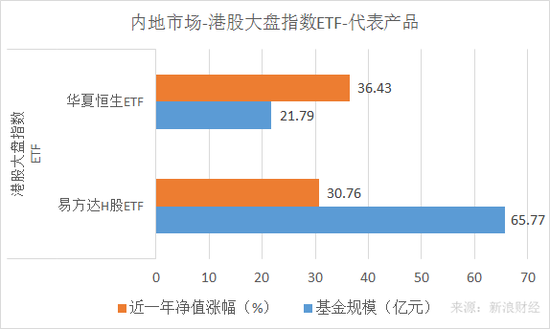

華夏恒生ETF、易方達H股ETF最近一年凈值漲幅和規(guī)模對比(來源:新浪財經(jīng))

華夏恒生ETF、易方達H股ETF最近一年凈值漲幅和規(guī)模對比(來源:新浪財經(jīng))我們選取了此類基金中規(guī)模靠前的兩只產(chǎn)品,華夏恒生ETF(159920)、易方達H股ETF(510900)。兩只基金的復(fù)制指數(shù)——恒生指數(shù)、恒生國企指數(shù)是香港股市的兩個重要基準指數(shù)。雖然這兩只基金屬于QDII類產(chǎn)品,但年化0.6%的費率相對經(jīng)濟。

最近一年,華夏恒生ETF 、易方達H股ETF 凈值漲幅分別為36.43%、28.16%。

2、港股大盤指數(shù)分級基金

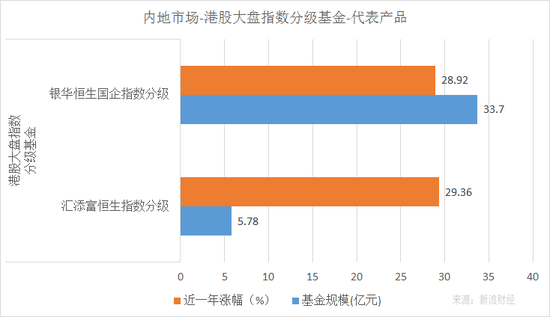

銀華恒生國企指數(shù)分級、匯添富恒生指數(shù)分級近一年凈值漲幅和規(guī)模對比(來源:新浪財經(jīng))

銀華恒生國企指數(shù)分級、匯添富恒生指數(shù)分級近一年凈值漲幅和規(guī)模對比(來源:新浪財經(jīng))分級基金(Structured Fund)又叫“結(jié)構(gòu)型基金”,它的主要特點是將基金產(chǎn)品分為兩類或多類份額,并分別給予不同的收益分配。分級基金在實際操作中經(jīng)常將份額分為固定收益部分或浮動收益(杠桿)部分。

銀華恒生國企指數(shù)分級基金(161831)、匯添富恒生指數(shù)分級基金(164705)母基金分別復(fù)制國指和恒指。銀華恒生國企指數(shù)分級基金過去一年凈值漲幅為28.92%,其分級子基金銀華恒生國企指數(shù)分級B(150176)同期凈值漲58.24%,杠桿效應(yīng)擴大了上漲幅度。分級A的效果近似于債券,它的持有者相當于“借錢”給分級B的投資者進行加杠桿投資。

3、港股股票基金

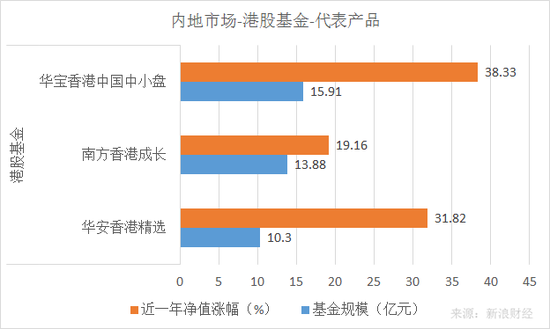

華寶香港中國中小盤、華安香港精選、南方香港成長近一年凈值漲幅和規(guī)模對比(來源:新浪財經(jīng))

華寶香港中國中小盤、華安香港精選、南方香港成長近一年凈值漲幅和規(guī)模對比(來源:新浪財經(jīng))以上三只基金是國內(nèi)公募基金公司發(fā)行的投資港股的基金,在同類基金中資產(chǎn)管理規(guī)模排名靠前。其中,華寶香港中國中小盤基金(501021)是被動型基金,跟蹤標普香港中國中小盤指數(shù),最近一年凈值漲幅為37.53%。華安香港精選(040018)、南方香港成長(001691)是主動管理型基金,最近一年凈值漲幅分別為28.42%、15.09%,前者以MSCI中華指數(shù)為業(yè)績比較基準,該指數(shù)是MSCI中國指數(shù)和MSCI香港指數(shù)的合集,后者以恒生指數(shù)為業(yè)績比較基準。

4、滬港深基金

境內(nèi)包括公募基金在內(nèi)的資產(chǎn)管理公司,可以通過QDII等渠道,也可以通過港股通投資于港股,前者僅限于證監(jiān)會批準的合格機構(gòu)。滬港深基金一般是指能夠通過滬港通、深港通渠道投資于港股的公募基金產(chǎn)品。

此類產(chǎn)品去年業(yè)績表現(xiàn)突出,也帶動了規(guī)模的快速膨脹。目前國內(nèi)名稱中含“滬港深”的基金接近100只。

滬港深基金可以分為股票型和混合型兩大類。據(jù)晨星資訊的數(shù)據(jù),滬港深股票基金有43只、滬港深混合基金有86只。

嘉實滬港深精選、廣發(fā)滬港深新起點、景順長城滬港深精選股票、前海開源港股通股息率50強最近一年凈值漲幅和規(guī)模對比(來源:新浪財經(jīng))

嘉實滬港深精選、廣發(fā)滬港深新起點、景順長城滬港深精選股票、前海開源港股通股息率50強最近一年凈值漲幅和規(guī)模對比(來源:新浪財經(jīng))我們選取了資產(chǎn)管理規(guī)模(AUM)較大的四只滬港深股票型產(chǎn)品:嘉實滬港深精選(001878)、廣發(fā)滬港深新起點(002121)、景順長城滬港深精選股票(000979)、前海開源港股通股息率50強(004098)。其中,嘉實滬港深精選最近一年凈值漲幅超過了50%,接近于MSCI中國指數(shù)的表現(xiàn)。前海開源基金是以滬港深基金產(chǎn)品為主打特色的基金公司,后續(xù)我們會專題分析。

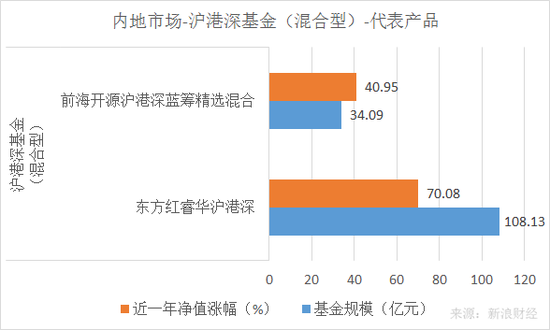

東方紅睿華滬港深、前海開源滬港深藍籌精選混合最近一年凈值漲幅和規(guī)模對比(來源:新浪財經(jīng))

東方紅睿華滬港深、前海開源滬港深藍籌精選混合最近一年凈值漲幅和規(guī)模對比(來源:新浪財經(jīng))除股票型外,滬港深混合型基金在2017年同樣表現(xiàn)搶眼,其中東方紅睿華滬港深基金(169105)是去年的“爆款”,最近一年凈值漲幅超過70%,資產(chǎn)管理規(guī)模也隨之快速突破了100億元人民幣。

值得注意的是,2017年6月中旬,中國證監(jiān)會下發(fā)《通過港股通機制參與香港股票市場交易的公募基金注冊審核指引》,規(guī)范滬港深基金市場。當時一些名稱中含有“滬港深”字樣的基金,因?qū)嶋H并未投資港股或只投資非常少量港股而受到審查,部分基金修改了基金合同,如加注“基金存在不對港股進行投資的可能”等提示性內(nèi)容。投資者在購買滬港深基金前須仔細鑒別。

在人員配備方面,上述指引還規(guī)定,80%(含)以上的非現(xiàn)金基金資產(chǎn)投資于港股的基金產(chǎn)品,基金管理人應(yīng)當配備不少于2名具有2年以上香港市場投資管理相關(guān)經(jīng)驗的人員(至少有1名為基金經(jīng)理);80%以下的非現(xiàn)金基金資產(chǎn)投資于港股的基金產(chǎn)品,基金管理人應(yīng)當配備不少于1名具有2年以上香港市場投資管理相關(guān)經(jīng)驗的人員(基金經(jīng)理或者相關(guān)投研人員)。

香港市場港股基金產(chǎn)品

我們將其分為四類:兩地互認基金、港股大盤指數(shù)ETF、杠反類ETF和主題ETF。截至2017年底,在香港交易所交易的信托基金共145只,其中,成交活躍的產(chǎn)品多數(shù)為港股大盤指數(shù)基金。

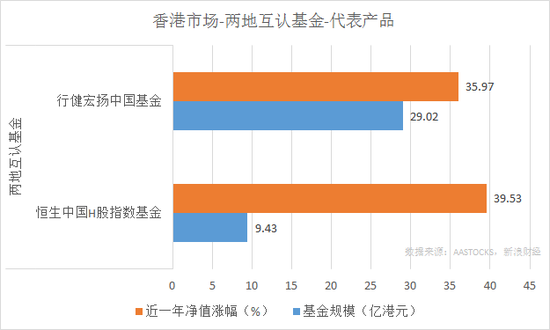

1、兩地互認基金

行健宏揚中國基金、恒生中國H股指數(shù)基金近一年凈值漲幅和規(guī)模對比(來源:新浪財經(jīng))

行健宏揚中國基金、恒生中國H股指數(shù)基金近一年凈值漲幅和規(guī)模對比(來源:新浪財經(jīng))2015年5月22日,中國證監(jiān)會與香港證券會(SFC)發(fā)布聯(lián)合公告,開展內(nèi)地與香港公開募集證券投資基金互認工作。申請互認基金資格的產(chǎn)品要滿足一定前提條件,如要求基金成立1年以上、資產(chǎn)規(guī)模不低于2億元人民幣、互認基金不以對方市場為主要投資市場,且在對方市場的銷售規(guī)模占基金總資產(chǎn)的比例不超過50%等。

據(jù)統(tǒng)計,符合以上要求的香港基金大約有一百只,但獲批的基金較少。截至2018年1月4日,獲批的北上互認基金共有10只,另有10只在審批中。恒生中國H股指數(shù)基金(968007)和行健宏揚中國基金(968006)在列首批北向互認基金,且純投資港股,前者復(fù)制恒生國企指數(shù)、后者無明確業(yè)績比較基準。最近一年,兩只基金取得了較為接近的業(yè)績表現(xiàn)。

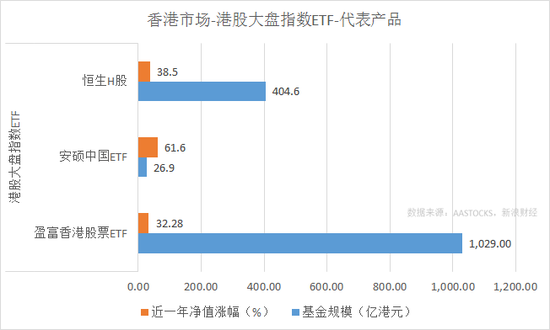

2、港股大盤指數(shù)ETF

恒生H股、安碩中國ETF、盈富香港股票ETF近一年漲幅和規(guī)模對比(來源:新浪財經(jīng))

恒生H股、安碩中國ETF、盈富香港股票ETF近一年漲幅和規(guī)模對比(來源:新浪財經(jīng))此類產(chǎn)品市值大,復(fù)制的指數(shù)均為香港主流大盤指數(shù),如盈富香港股票ETF(02800)跟蹤恒指,恒生H股(02828)跟蹤國指,安碩中國ETF(02801)跟蹤MSCI中國指數(shù)。此類產(chǎn)品適合那些希望低成本地對港股大盤進行資產(chǎn)暴露的投資者。

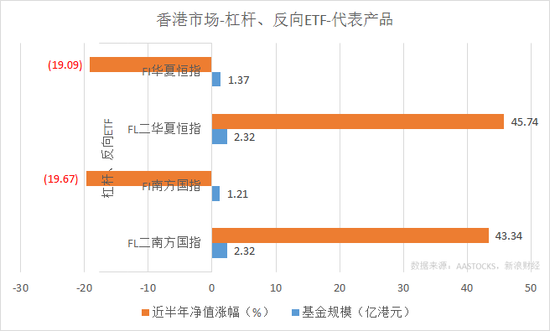

3、杠桿、反向ETF

FI華夏恒指、FL二華夏恒指、FI南方國指、FL二南方國指最近半年漲幅和規(guī)模對比(來源:新浪財經(jīng))

FI華夏恒指、FL二華夏恒指、FI南方國指、FL二南方國指最近半年漲幅和規(guī)模對比(來源:新浪財經(jīng))杠桿、反向產(chǎn)品常合稱“杠反產(chǎn)品”,通常適合高風(fēng)險偏好投資者進行短期投機、對沖。

在不考慮費用的情況下,華夏Direxion恒生指數(shù)每日杠桿(2x)(簡稱“FL二華夏恒指”)(07221)提供每日恒指正向兩倍回報;華夏Direxion恒生指數(shù)每日杠桿(-1x)(簡稱“FI二華夏恒指”)(07321)提供每日恒指反向一倍回報。Direxion是美國知名杠反ETF發(fā)行機構(gòu)。

以上兩組(共四只)產(chǎn)品發(fā)行時間均為2017年3月。2017年港股市場的多頭行情對2x杠桿的FL產(chǎn)品十分有利。從業(yè)績表現(xiàn)看,恒指、國指正向兩倍杠桿基金半年時間均獲得了40%以上漲幅;FI產(chǎn)品則收獲損失,恒指、國指反向一倍基金半年跌幅均超過19%。

香港市場杠反ETF的證券簡稱含有“FL”、“FI”字樣,前者代表“Leveraged fund”(杠桿基金),后者代表“Inverse fund”(反向基金)。目前,國內(nèi)市場并無此類公募基金。投資者選擇杠反產(chǎn)品須謹慎。

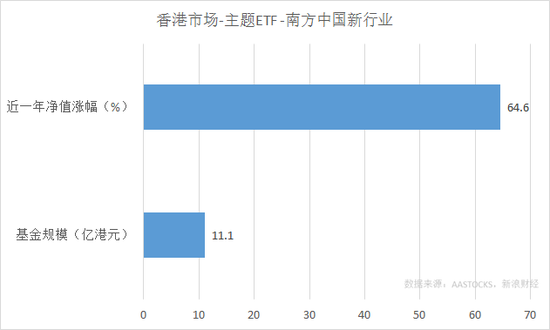

4、主題ETF

南方中國新行業(yè)ETF最近一年凈值漲幅和規(guī)模(來源:新浪財經(jīng))

南方中國新行業(yè)ETF最近一年凈值漲幅和規(guī)模(來源:新浪財經(jīng))南方中國新行業(yè)ETF(03167)跟蹤指數(shù)為標普新中國行業(yè)指數(shù)。基金持倉港股接近50%,其余還包含美國存托憑證(ADR)及A股。資訊技術(shù)、非必需消費品、金融是配置權(quán)重最高的三個行業(yè)。基金過去一年漲幅超過60%。

美國市場的港股基金產(chǎn)品

美國市場投資港股的基金產(chǎn)品類型較為豐富,本文將其分為四類:大盤指數(shù)ETF、行業(yè)板塊ETF、風(fēng)格指數(shù)ETF、其他ETF。

1、大盤指數(shù)ETF

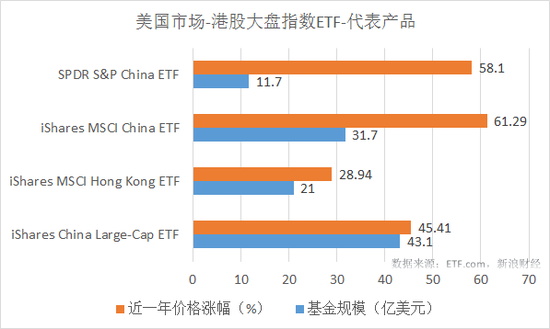

四只美國市場港股大盤指數(shù)ETF最近一年漲幅和規(guī)模對比。注:本文提及的美國市場ETF最近一年漲幅均指價格漲幅。(來源:新浪財經(jīng))

四只美國市場港股大盤指數(shù)ETF最近一年漲幅和規(guī)模對比。注:本文提及的美國市場ETF最近一年漲幅均指價格漲幅。(來源:新浪財經(jīng))相對于內(nèi)地和香港的港股基金產(chǎn)品,在大盤指數(shù)基金方面,美國市場提供了恒指、國指以外的可覆蓋港股市場的指基,如跟蹤MSCI香港指數(shù)(EWH)、富時中國50指數(shù)(FXI)、標普中國指數(shù)(GXC)的產(chǎn)品。

行業(yè)板塊ETF:

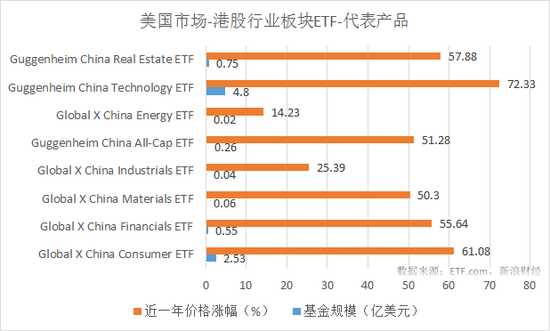

8只美國市場港股行業(yè)板塊ETF最近一年漲幅和規(guī)模對比(來源:新浪財經(jīng))

8只美國市場港股行業(yè)板塊ETF最近一年漲幅和規(guī)模對比(來源:新浪財經(jīng))港股行業(yè)板塊ETF提供了分行業(yè)的資產(chǎn)暴露途徑。前文提到,港股不同行業(yè)走勢存在較大差異,排名領(lǐng)先的資訊科技業(yè)和排名墊底的電訊業(yè),2017年收益率差距差達到90個百分點以上。

行業(yè)板塊ETF給出更多選項,投資者可依據(jù)自身需求做出選擇。如Guggenheim China Real Estate ETF(TAO)這只7500萬美元AUM的基金提供了港股地產(chǎn)股的資產(chǎn)暴露途徑,最近一年漲幅約58%。

上述板塊ETF的港股暴露程度在50%-100%之間,平均為83%,資產(chǎn)管理規(guī)模中值約4000萬美元,具體可以點此查看。需要特別注意的是,由于規(guī)模普遍較小,投資者應(yīng)關(guān)注這些基金的流動性風(fēng)險。

3、風(fēng)格指數(shù)及其他ETF

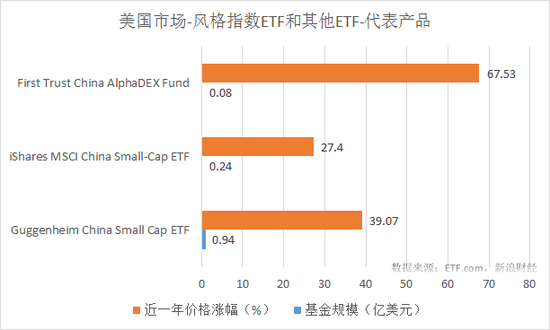

風(fēng)格指數(shù)ETF和其他ETF最近一年漲幅和規(guī)模對比(來源:新浪財經(jīng))

風(fēng)格指數(shù)ETF和其他ETF最近一年漲幅和規(guī)模對比(來源:新浪財經(jīng))除了大盤指數(shù)基金,美國市場也有專門投資港股小市值股票的指數(shù)基金、阿爾法指數(shù)基金等產(chǎn)品可選。此外,美國市場還存在大量杠桿、反向產(chǎn)品,《線索Clues》會在后續(xù)進行專題介紹。

【總結(jié)】

綜上所述,以上三種投資港股基金的方式各有優(yōu)劣。代表產(chǎn)品的更多數(shù)據(jù)可點此查看。

國內(nèi)基金公司發(fā)行的港股基金,對內(nèi)地投資者來說購買最為便捷;不足之處是透明度高的細分產(chǎn)品、ETF較少。兩地互認基金可人民幣申贖,但純投資港股的產(chǎn)品屈指可數(shù),僅恒生中國H股、行健宏揚中國兩只。

香港市場的基金,除了有更大規(guī)模的港股ETF外,還有杠桿、反向ETF這類投機性工具,相對于滬深市場有更長的交易時間;不足之處是產(chǎn)品細分度同樣有所欠缺,此外費率也略高。

美股市場上的港股ETF,顯著優(yōu)勢在于可投資于細分行業(yè),投資者可捕捉結(jié)構(gòu)性機會;對于那些并非身處當?shù)氐耐顿Y者,時差與語言可能存在一定影響。不過,已有個別經(jīng)紀商開始嘗試支持高流動性ETF的全天候交易。

對于個人投資者而言,除了港股通,直接投資于境外市場的場景,在中國目前政策條件下,只適合離岸存在的資金。雖然香港、美國都是成熟市場,但匯率風(fēng)險仍須留意。

(線索Clues / 李濤)

相關(guān)閱讀:2017年最強大盤指數(shù)基金是否還值得買

責(zé)任編輯:李濤

熱門推薦

收起

24小時滾動播報最新的財經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)