《線索Clues》在梳理2017年國內投資者重點關注的全球主要指數中發現,MSCI中國指數是表現最好的指數之一。

以MSCI中國指數基金(MCHI)(02801)衡量,截至24日,最近一年漲幅達60%,2018年初以來漲幅達8.78%,在大盤指數基金中仍舊表現搶眼。

MSCI中國指數延續2017年強勁表現,2018年初以來漲幅領先。(圖片來源:Yahoo! Finance)

MSCI中國指數延續2017年強勁表現,2018年初以來漲幅領先。(圖片來源:Yahoo! Finance)渣打銀行中國財富管理部投資策略總監王昕杰認為,按照2018年預估盈利來看,目前MSCI中國指數的市盈率高于長期平均水平,但仍處于合理區間。中國股市的市盈率較已發展市場折讓21%。盈利進一步改善可推動指數上升,但估值倍數不會增加。

【MSCI中國指數概況】

按照MSCI官方資料介紹,MSCI中國指數(MSCI China Index)屬于大中型股票的代表指數,范圍包括中國H股、B股、紅籌、P股(即“內地民企股”),及ADR(美國存托憑證)等。一共包含152個成分股,覆蓋了上述中國股票85%的市值。雖然該指數名稱包含“中國”二字,但并不覆蓋滬深股市的A股。

與MSCI系列國家指數相似,MSCI中國指數采用自由流通量調整市值(Free Float-adjusted Market Capitalization)加權法進行編制。

截至2017年底,MSCI中國指數的行業分布中,信息技術行業權重達41.13%,其次為金融(22.83%)、可選消費(9.37%),前三大行業權重合計為73.33%。MSCI中國指數有較明顯的科技板塊傾向。(圖片來源:MSCI)

截至2017年底,MSCI中國指數的行業分布中,信息技術行業權重達41.13%,其次為金融(22.83%)、可選消費(9.37%),前三大行業權重合計為73.33%。MSCI中國指數有較明顯的科技板塊傾向。(圖片來源:MSCI) MSCI中國指數前十大成分股分別為騰訊、阿里巴巴、建設銀行、百度、中國移動、工商銀行、中國平安、中國銀行、網易、京東,涵蓋了“BATJ”。前十大重倉股權重為56.24%,前五大成分股權重為43.38%,持股集中度較高。其中,騰訊和阿里巴巴的權重分別為18.37%、12.34%。(圖片來源:MSCI)

MSCI中國指數前十大成分股分別為騰訊、阿里巴巴、建設銀行、百度、中國移動、工商銀行、中國平安、中國銀行、網易、京東,涵蓋了“BATJ”。前十大重倉股權重為56.24%,前五大成分股權重為43.38%,持股集中度較高。其中,騰訊和阿里巴巴的權重分別為18.37%、12.34%。(圖片來源:MSCI) 據MSCI數據,MSCI中國指數在2004年-2017年表現整體好于MSCI新興市場、MSCI全球指數。(圖片來源:新浪財經)

據MSCI數據,MSCI中國指數在2004年-2017年表現整體好于MSCI新興市場、MSCI全球指數。(圖片來源:新浪財經) MSCI中國指數基金(MCHI)與各類指數基金的相關性。注:采用皮爾遜相關系數,除特別說明,參與計算的樣本為2015年1月-2017年12月的月收盤價時間序列,黃色單元格滿足雙尾5%(含)以內的置信水準,其余為>5%的置信水準。(圖片來源:新浪財經)

MSCI中國指數基金(MCHI)與各類指數基金的相關性。注:采用皮爾遜相關系數,除特別說明,參與計算的樣本為2015年1月-2017年12月的月收盤價時間序列,黃色單元格滿足雙尾5%(含)以內的置信水準,其余為>5%的置信水準。(圖片來源:新浪財經)以指數基金衡量,在大盤指數方面,MSCI中國指數與MSCI香港(EWH)、MSCI新興市場(EEM)、MSCI歐澳遠東(EFA)的相關性超過95%,在主題方面,與中國科技股(CQQQ)的價格走勢相關性最高,接近90%。相關性越高,意味著有著更高概率的“同漲同跌”。

值得注意的是,MSCI中國指數與滬深300指數(ASHR)的相關性不到50%,說明A股投資者通過投資跟蹤該指數的產品,可以達到一定程度分散風險的作用。

最近三年,以代表性基金衡量的MSCI中國指數、MSCI香港指數、中國科技指數,及滬深300指數走勢。(圖片來源:新浪財經)

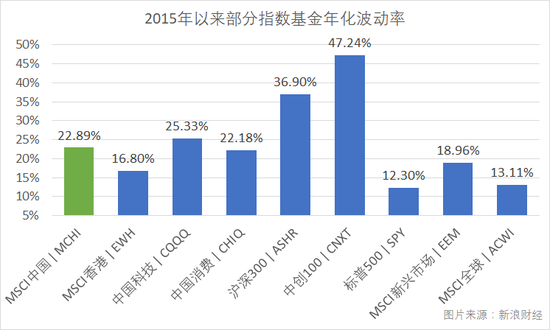

最近三年,以代表性基金衡量的MSCI中國指數、MSCI香港指數、中國科技指數,及滬深300指數走勢。(圖片來源:新浪財經) 2015年以來,以代表性基金衡量的MSCI中國、MSCI香港、中國科技、中國消費、滬深300、中創100、標普500、MSCI新興市場、MSCI全球指數年化波動率。期間,MSCI中國指數的波動性和中國科技股相近,但比MSCI香港指數高,比滬深300指數低。注:中創100指數由中小板和創業板中代表性較強、流動性較好的100家公司組成。(圖片來源:新浪財經)

2015年以來,以代表性基金衡量的MSCI中國、MSCI香港、中國科技、中國消費、滬深300、中創100、標普500、MSCI新興市場、MSCI全球指數年化波動率。期間,MSCI中國指數的波動性和中國科技股相近,但比MSCI香港指數高,比滬深300指數低。注:中創100指數由中小板和創業板中代表性較強、流動性較好的100家公司組成。(圖片來源:新浪財經)【渣打認為盈利改善可推動指數】

渣打銀行中國財富管理部投資策略總監王昕杰認為,得益于中國經濟擴張之勢強于預期且全球貿易增長,亞洲(日本除外)在2017年仍舊是對全球增長貢獻最大的地區。渣打預計,2018年中國經濟增長將小幅放緩,但其強勁程度仍足以支撐全球需求。中國經濟將從過去幾年6.5-7.0%的增長小幅放緩至持續性更強的6.0-6.5%,十九大之后,政府將關注焦點轉向經濟增長的質量。這意味著房地產投資適度放緩,但有關情況因服務與消費領域的持續增長而有所抵消。

中國經濟將從過去幾年6.5-7.0%的增長小幅放緩至持續性更強的6.0-6.5%。注:上周公布的中國2017年GDP增長率為6.9%(圖片來源:渣打銀行)

中國經濟將從過去幾年6.5-7.0%的增長小幅放緩至持續性更強的6.0-6.5%。注:上周公布的中國2017年GDP增長率為6.9%(圖片來源:渣打銀行)預期政府將繼續實施供給側改革以削減過剩產能、實施更加嚴格的環保法規及收緊面向某些行業的放貸(反映在前段時間的債券收益率(160123)上升)。不過,關停過剩產能的主要影響是生產者價格強勁上漲,而其此前經歷的通縮對工業利潤率構成提振。企業利潤保持強勁,應有助支撐企業投資。工業利潤上升,主要由收入增加及利潤率擴張所帶動 。預期凈利潤率將由2017年初的5.6% 上升至9.4% ,隨著盈利能力改善,也促使股本回報率(ROE)上升13%。

隨著盈利能力改善,MSCI中國指數股本回報率上升至13%以上。(圖片來源:渣打銀行)

隨著盈利能力改善,MSCI中國指數股本回報率上升至13%以上。(圖片來源:渣打銀行)同時,受城鎮化進程持續推進及中產階層擴大的推動,中國將從由投資帶動增長的模式轉向由消費(CHIQ)帶動的經濟模式,“新經濟” (03167)領域獲益于國內強勁的消費勢頭,投資者視消費增長為更可持續的經濟增長動力。此外,中國旨在重振亞洲古代貿易路線的一帶一路計劃(OBOR)可能在未來幾年利好更廣泛地區內的基建投資,特別是東南亞地區(ASEA)的基建投資。

步入2018年,中國是渣打看好的亞洲(日本除外)股市(AAXJ)。

明晟MSCI中國指數(MCHI)(02801)2018 年市場一致盈利增長預期為15%,2018年的增長動力來自原材料(CHIM)、房地產(TAO)及科技業(CQQQ)。2017年,中國大力推進煤炭鋼鐵行業供給側改革,給投入品價格帶來一定的上行壓力。盡管如此,由于其他投入品成本控制良好,利潤率有所上升。可以說,供給側改革促使周期性股類的盈利改善。而未來新經濟行業也將受惠, 因為科技創新成為消費增長的主要動力。

MSCI中國指數各行業的盈利趨勢。信息科技、房地產、物料為漲幅領先行業,必需消費品、能源行業相對滯后。(圖片來源:渣打銀行)

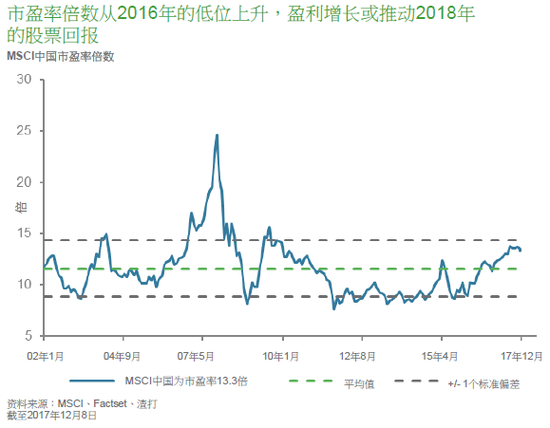

MSCI中國指數各行業的盈利趨勢。信息科技、房地產、物料為漲幅領先行業,必需消費品、能源行業相對滯后。(圖片來源:渣打銀行)按照2018年預估盈利來看,目前MSCI中國指數的市盈率為13倍,高于長期平均水平的12倍,處于合理水平。中國股市的市盈率較已發展市場折讓21%。盈利進一步改善可推動指數上升,但估值倍數不會增加。估值偏低,加上A股自2018年6 月起納入明晟指數,均利于股票資金流入。

據MSCI數據,截至2017年12月29日,MSCI中國指數的分紅率為1.62%,市盈率為16.65倍,前向收益率為13.35倍,市凈率為2.04倍。渣打認為,目前MSCI中國指數市盈率接近歷史正一倍標準差水平,但盈利進一步改善可推動指數上升,而估值倍數不會增加。(圖片來源:渣打銀行)

據MSCI數據,截至2017年12月29日,MSCI中國指數的分紅率為1.62%,市盈率為16.65倍,前向收益率為13.35倍,市凈率為2.04倍。渣打認為,目前MSCI中國指數市盈率接近歷史正一倍標準差水平,但盈利進一步改善可推動指數上升,而估值倍數不會增加。(圖片來源:渣打銀行)中國在主要指數中的權重增加將吸引更多資金流入此類基準指數,預期未來5年中國在明晟MSCI指數中的權重將逐步增加。

預期未來5年中國在明晟MSCI指數中的權重將逐步增加。(圖片來源:渣打銀行)

預期未來5年中國在明晟MSCI指數中的權重將逐步增加。(圖片來源:渣打銀行)渣打銀行所持觀點的主要風險在于:

· 經濟增長急劇惡化;

· 金融業去杠桿措施對流動性的影響;

· 更嚴厲的房市調控措施可能打擊消費信心。

(編者注:文中提及的具體基金產品、方案不代表渣打銀行投資建議)

(線索Clues / 李濤)

責任編輯:李濤

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)