炒股就看金麒麟分析師研報,權威,專業,及時,全面,助您挖掘潛力主題機會!

就在剛才,外圍又傳來A股的重磅消息!

1月23日早間,A股市場一度重挫,但隨后迎來反攻,各大指數迅速翻紅,創業板指漲幅擴大至1%以上。港股市場更是快速拉升,恒指漲幅擴大至3%,恒生科技指數漲超5%。究竟有何利好刺激?

據今早消息,目前,中國正在考慮采取一攬子措施來穩定股市,涉及的金額比較大。但上述消息未獲官方證實。昨天晚上,國務院常務會議指出,要采取“強有力的”措施穩定資本市場。

香港方面,香港特區行政長官李家超稱,正密切留意股市波動情況,監管機構很謹慎留意變化,暫時認為市場運作有序,未見不尋常現象。那么,此次是否能夠穩住市場?

大反攻

剛剛,股市的大反攻來了!在早盤急速殺跌之后,十點過后,做多資金突然進場,上證指數翻紅,早盤一度跌超1%;創業板指勁升2%,陽光電源大漲近8%,錦浪科技、東方日升、帝爾激光、邁為股份等新能源權重股全線爆發。

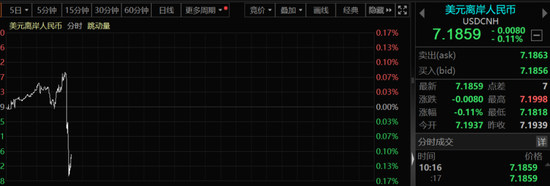

與此同時,港股市場亦集體大爆發。早上開盤,恒生指數高開0.52%,科技股領漲,恒生科技指數漲0.88%,騰訊控股、阿里巴巴漲近2%。但亦是十點過后,恒生指數展開大反攻,漲幅快速擴大至3%,恒生科技指數漲超5%。值得注意的是,北上資金突然一改常態,掉頭做多,早上凈買入超過20億元。而A50期指亦是直線拉升。連人民幣都被帶動,快速升值。

那么,究竟有何利好刺激?彭博社今早傳來的消息指出,中國考慮為穩定基金提供離岸資金,這些政策可能在近期出臺,涉及金額可能比較大。

最近兩天,A股市場持續下行,滬深300指數本周跌至五年低點,中證1000昨天亦創出階段新低。在這種背景之下,昨天召開的國務院常務會議指出,要進一步健全完善資本市場基礎制度,更加注重投融資動態平衡,大力提升上市公司質量和投資價值,加大中長期資金入市力度,增強市場內在穩定性。要加強資本市場監管,對違法違規行為“零容忍”,打造規范透明的市場環境。要采取更加有力有效措施,著力穩市場、穩信心。要增強宏觀政策取向一致性,加強政策工具創新和協調配合,鞏固和增強經濟回升向好態勢,促進資本市場平穩健康發展。

從估值來看,來自德邦證券的數據顯示,截至2024年1月20日,A股總體PE(TTM)為15.51倍,2012年以來30%分位;創業板指PE(TTM)估值為25.28倍,2012年以來0%分位;從一致預期角度來看,全A總體PE(2023E)為14.66倍,總體PE(2024E)為12.39倍,分別為2012年以來28%、7%分位。目前A股估值水平處于歷低位,港股的估值水平則更低,按理不至于跌成現在這樣。

市場能否企穩?

估值如此之低,為何沒人敢買?

信達證券表示,以此前的市場為例,2012年底,上證綜指的PE(TTM)比2008年的低點更低,但由于制造業投資持續下行,穩增長力度相比2008年底更小,所以投資者遲遲不敢大幅買入。因為之前的歷次牛市大多由經濟大幅回升驅動,而2013年—2015年的牛市,幾乎是不依賴投資回升的,在此期間制造業投資依然還在持續下行。所以面臨2012年底或2014年中的估值底,如果單純關注經濟數據,是很難想到未來牛市高度的。

每一次熊市,都會有很多宏大的擔心,有些是錯的,熊市會在錯誤逐漸證偽的情況下結束(比如2008年熊市)。有些宏大的擔心是對的,但熊市依然會結束,因為股市估值會提前消化長期的擔心,之后即使長期擔心依然存在,股市可能會在完全不同的利多邏輯演繹下結束熊市。

廣發證券對債務周期背景下的股市進行了研究。他們指出,債務周期下,海外股市大級別底部的形成有賴于企業/居民杠桿率的趨勢回落。①泰國1994年—2002年:1997年經濟泡沫達到高峰,股市直至2002年三季度在去杠桿較為充分后迎來大級別反轉,2004年前后GDP增速才回到危機前峰值。②美國2007年-2009年金融危機:2007年四季度—2008年三季度居民/企業杠桿率陸續見頂回落,2009年一季度股市見底并開啟大級別反轉。

此外,債務風險的消化程度決定了市場底部堅實與否,大級別反轉需要債務風險的顯著出清:①日本二十世紀90年代前中期:前期債務風險出清緩慢,企業杠桿率直至1993年四季度才開始見頂回落,1990.9、1992.7、1995.6的股市底部都先后被突破;②德國1999年—2009年:2000年—2003年第一階段去杠桿并不充分,2008年—2009年第二階段債務風險顯著消化,2009年一季度德國股市迎來大級別拐點。

責任編輯:王涵

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)