【2019銀行綜合評選正式啟動】由新浪財經主辦的“2019(第七屆)中國銀行業發展論壇”擬定于7月下旬在京舉行。作為年度盛會的重頭戲,本年度銀行評選正式拉開帷幕。Pick中國好銀行,你為誰打Call? 【網絡投票】

原標題:A股年內最大IPO郵儲銀行:騰訊等加持 李嘉誠也看好

來源:中國證券報

A股年內最大的IPO計劃亮相了!騰訊螞蟻金服齊加持,李嘉誠也看好

備受市場關注的郵儲銀行“回A”上市有新進展了!

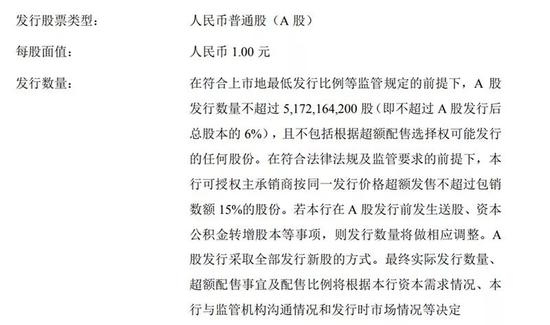

6月28日,郵儲銀行在中國證監會官網披露了A股招股書。招股書顯示,該行將在A股發行不超過51.72億股的股份(不包括根據超額配售選擇權可能發行的股份)。

由此,資產規模已超10萬億的郵儲銀行“回A”可能成為A股年內最大的IPO發行計劃。

如果郵儲銀行在今年內完成A股IPO計劃,那么,國有大型商業銀行的上市進程將就此收官。

自2003年以來,國有大行陸續開啟財務重組和股改上市進程,交行、建行、中行、工行、農行先后登陸境內外資本市場。

重量級明星股東齊聚,李嘉誠也看好

重量級跨界明星股東齊聚,是郵儲銀行招股書中耀眼的亮點。

郵儲銀行招股書顯示,騰訊、螞蟻金服、中國人壽(28.320, -0.15,-0.53%)、中國電信、瑞銀、JP摩根、星展、淡馬錫……一系列跨界明星股東名字悉數在列。

2015年,經原銀監會批準,該行引入瑞銀、中國人壽、中國電信、加拿大養老基金投資公司、螞蟻金服、摩根(持股主體為 JPMorgan China Investment Company II Limited)淡馬錫(持股主體為 FMPL)、國際金融公司、星展銀行及深圳騰訊為戰略投資者。

每一位戰略投資者在國際上的名聲都是響當當的。郵儲銀行集齊這十大戰投要做什么呢?

除了資本加持外,當然是向戰投股東要資源、學經驗。而資源和經驗對郵儲銀行的輸出正在持續落地。

零售業務上向騰訊要資源:

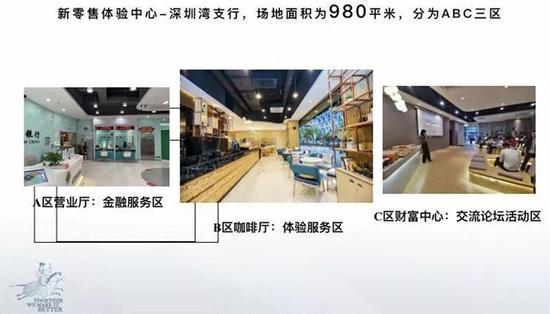

為了改善銀行零售服務刻板、無趣等不良體驗,今年郵儲銀行深圳分行與騰訊合作建立了全國第一個新零售體驗中心。

中心位于深圳騰訊新總部附近,在這里你可以花1分錢買到現磨咖啡,預約免費的活動場地,欣賞王者榮耀的限量手辦,也能辦理到和騰訊獨家合作開發的“沖鴨”儲蓄卡,并享受騰訊視頻、QQ音樂、QQ會員、QQ閱讀等多種會員權益。

運營首月,該體驗中心人流量便從100人增長至300人,銀行卡開戶數由10戶提升至150戶。據了解,目前雙方已經建立起成熟可復制的運營模式,未來有可能向全國推廣。

理財業務上向國際投行股東要經驗:

獲批籌建理財子公司后,郵儲銀行副行長徐學明特別提到,境外這6家股東中,有的既是投行又是商行,像JP摩根、瑞銀、星展銀行在資產管理領域具有優勢,對郵儲銀行成立理財子公司表現出了很大的興趣。

據郵儲銀行資管人士透露,該行資管部多次前往上述公司調研,學習先進資管經驗和系統技術,對理財子公司的籌備有很大幫助。

除了這些重量級的戰投股東加持,李嘉誠的看好更是讓外界對郵儲銀行刮目相看。

公開信息顯示,早在郵儲銀行2016年H股上市時,李嘉誠便看好郵儲銀行,并且通過3個慈善基金會持有郵儲行PLN,相當于當時郵儲行H股11.62%推定權益或全數發行股本約2.8%。

據今年1月港交所披露,按PLN贖回條款,李嘉誠從相關金融機構接手該批22.67億股H股,由衍生工具轉為“實貨”。

網點居同業之首,覆蓋全國近四成人口

作為最年輕的國有大行,郵儲銀行持續保持高速發展勢頭,截至今年一季度末,郵儲銀行資產規模已突破10萬億元大關,達到10.14萬億元,占中國銀行(3.740, -0.01, -0.27%)業金融機構總資產比例達3.68%。

根據招股書,該行稱其具有八大優勢:

總體來說,郵儲銀行走出了一條獨具特色的大型零售銀行發展之路。其中四大優勢值得格外關注:

一是該行擁有龐大的零售客戶基礎。

截至2018年底,該行的個人客戶數量為5.78 億戶,覆蓋超過中國人口總量的40%,AUM總量達9.27 萬億元,個人存款占存款總額的86.56%,個人貸款占貸款總額的54.24%。

二是以獨特的“自營+代理”運營模式,布局了數量居同業首位的網點。

截至2018年底,該行共有39719個營業網點,其中包括7962個自營網點和31757個代理網點,營業網點覆蓋中國99%的縣(市)。

三是雄厚的存款基礎和強大的資金實力。

在利率市場化和互聯網金融快速發展的背景下,該行始終保持各項存款的穩步增長。近三年資產總額、貸款總額和存款總額的年均復合增長率分別為 7.30%、19.19%及 8.81%,高于其他大型商業銀行平均水平。

四是具有獨特、健康的資產結構。

首先,存貸比遠低于其他大型商業銀行的存貸比均值,在經濟轉型期間具有更大的調整空間。

其次,風險加權資產在資產總額中的占比低于其他大型商業銀行的平均水平。

此外,信貸業務長期堅持以零售為主的戰略,個人貸款占比超過50%,貸款組合結構更加均衡。

有望成為年度最大IPO

郵儲銀行IPO之所以如此受人關注,主要源于其發行規模有望創今年A股市場之最。

招股書顯示,郵儲銀行將在A股發行數量不超51.72億股,不超過A股發行后總股本的6%,且不包括根據超額配售選擇權可能發行的任何股份。

如果按照發行規模最高51.72億股,以2018年12月31日每股凈資產價格進行測算,該次發行募資將達272億元。不過,最終募資規模,還要綜合A股市場整體形勢后,最終確定的發行規模與發行價格而確定。

即使如此,此次IPO計劃也可能成為今年A股市場年度規模最大的IPO。

責任編輯:杜琰 SF007

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)