相關(guān)新聞:

2019年中國普惠金融發(fā)展報告

中國銀保監(jiān)會 中國人民銀行

(2019年9月29日)

習近平總書記強調(diào),要深化金融供給側(cè)結(jié)構(gòu)性改革,強化金融服務(wù)功能,找準金融服務(wù)重點,以服務(wù)實體經(jīng)濟、服務(wù)人民生活為本;要建設(shè)普惠金融體系,加強對小微企業(yè)、“三農(nóng)”和偏遠地區(qū)的金融服務(wù),推進金融精準扶貧。發(fā)展普惠金融,既是服務(wù)實體經(jīng)濟、服務(wù)人民生活的落腳點,也是金融供給側(cè)結(jié)構(gòu)性改革的重要任務(wù)。黨中央、國務(wù)院一直重視普惠金融發(fā)展,2015 年底印發(fā)《推進普惠金融發(fā)展規(guī)劃(2016—2020 年)》(以下簡稱《規(guī)劃》),對普惠金融工作進行了頂層設(shè)計。

2019 年,《規(guī)劃》實施進入關(guān)鍵之年和攻堅之年。隨著國內(nèi)外經(jīng)濟形勢的變化,普惠金融更加受到黨中央、國務(wù)院的高度重視,并得到市場主體、社會大眾的高度關(guān)注。銀保監(jiān)會會同人民銀行等推進普惠金融發(fā)展工作協(xié)調(diào)機制成員單位持續(xù)統(tǒng)籌開展各項工作,推進《規(guī)劃》落實,引導(dǎo)推動各市場主體進一步完善體制機制、創(chuàng)新產(chǎn)品服務(wù),提升金融 服務(wù)的便利性和民眾獲得感,擴大基礎(chǔ)金融服務(wù)覆蓋面,強化重點領(lǐng)域金融服務(wù)供給,加大消費者權(quán)益保護力度,對標國際水平,我國普惠金融整體發(fā)展趨勢向好。

一、普惠金融發(fā)展成效顯著,重點領(lǐng)域金融服務(wù)獲得感明顯增強

(一)民眾更廣泛地享有金融服務(wù),金融服務(wù)的便利性不斷提升

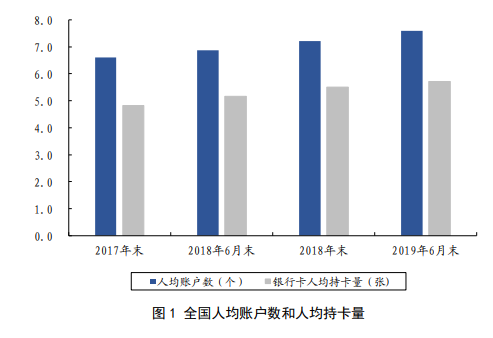

賬戶和銀行卡的普及是民眾獲得金融服務(wù)、消除“金融排斥”的第一步。目前我國人均擁有的銀行賬戶數(shù)和持卡量均處于發(fā)展中國家領(lǐng)先水平。截至 2019 年 6 月末,我國人均擁有 7.6 個銀行賬戶、持有 5.7 張銀行卡,較 2014 年末分別提高 60%和 50%。

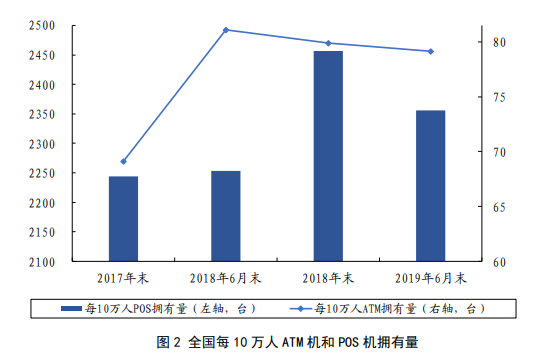

物理可得性是普惠金融的關(guān)鍵要素之一,物理機具的廣泛布設(shè)為民眾獲得便捷的金融服務(wù)打下了基礎(chǔ)。截至 2019 年6 月末,我國每 10 萬人擁有 ATM 機 79 臺,顯著高于亞太地區(qū)平均水平的 63 臺;我國每 10 萬人擁有 POS 機 2356 臺,較 2014 年末實現(xiàn)翻倍。

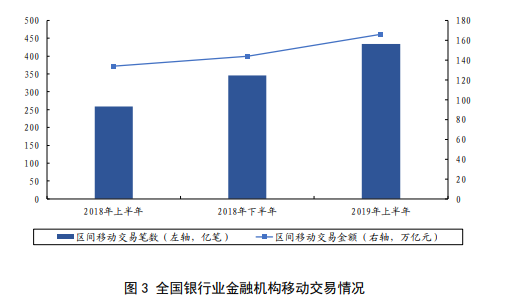

信息技術(shù)的發(fā)展和移動互聯(lián)網(wǎng)的普及進一步降低了獲得金融服務(wù)的門檻,顯著增強了民眾的金融服務(wù)獲得感。全國使用電子支付的成年人比例達 82.39%,其中非銀行支付機構(gòu)網(wǎng)絡(luò)支付業(yè)務(wù)及銀行業(yè)機構(gòu)移動支付業(yè)務(wù)發(fā)展最為迅速;2019 年上半年,銀行業(yè)金融機構(gòu)移動支付 434.24 億筆,金額166.08 萬億元,呈現(xiàn)持續(xù)增長態(tài)勢。

(二)農(nóng)村地區(qū)基礎(chǔ)金融服務(wù)覆蓋面持續(xù)擴大,金融覆蓋形式不斷創(chuàng)新

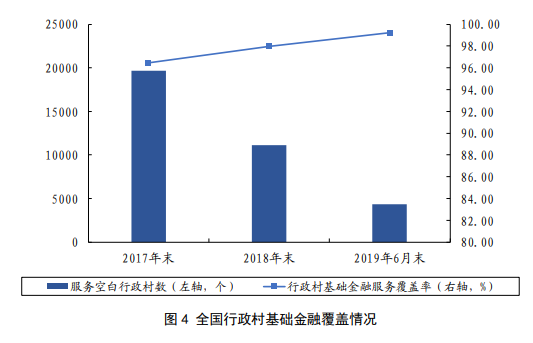

農(nóng)村地區(qū),特別是偏遠山區(qū)、貧困地區(qū),是金融服務(wù)覆蓋的“最后一公里”,也是金融供給、需求結(jié)構(gòu)不平衡問題在區(qū)域?qū)用娴谋憩F(xiàn)。除設(shè)置機構(gòu)網(wǎng)點外,部分地區(qū)借助電子機具等終端、移動互聯(lián)技術(shù)以及便民服務(wù)點、流動服務(wù)站、助農(nóng)取款服務(wù)點等代理模式,擴大基礎(chǔ)金融服務(wù)覆蓋面。截至 2019 年 6 月末,全國鄉(xiāng)鎮(zhèn)銀行業(yè)金融機構(gòu)覆蓋率為 95.65%,行政村基礎(chǔ)金融服務(wù)覆蓋率 99.20%,比 2014 年末提高 8.10個百分點;全國鄉(xiāng)鎮(zhèn)保險服務(wù)覆蓋率為 95.47%。銀行卡助農(nóng)取款服務(wù)點已達 82.30 萬個,多數(shù)地區(qū)已基本實現(xiàn)村村有服務(wù)。

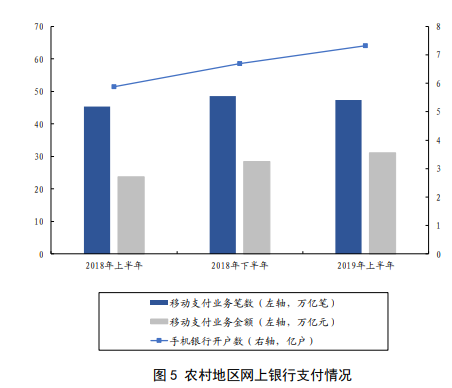

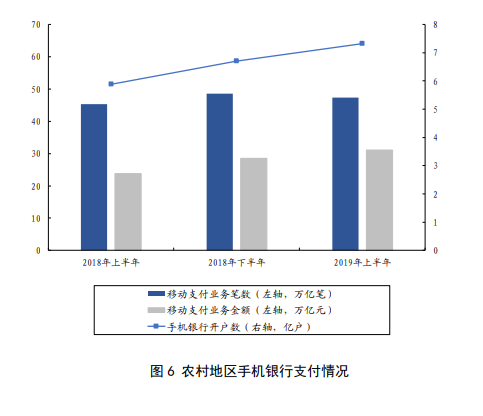

農(nóng)村地區(qū)電子支付進一步推廣,為農(nóng)村電商發(fā)展提供支撐。2019年上半年,農(nóng)村地區(qū)發(fā)生網(wǎng)銀支付業(yè)務(wù)63.54億筆、金額 74.27 萬億元,發(fā)生移動支付業(yè)務(wù) 47.35 億筆、金額31.17 萬億元;銀行機構(gòu)辦理農(nóng)村電商支付業(yè)務(wù) 3.57 億筆、金額 4030.33 億元;銀行卡助農(nóng)取款服務(wù)點發(fā)生支付業(yè)務(wù)(含取款、匯款、代理繳費)2.14 億筆、金額 1813.25 億元。

(三)持續(xù)增加普惠金融重點領(lǐng)域供給,各項服務(wù)可得性進一步提升

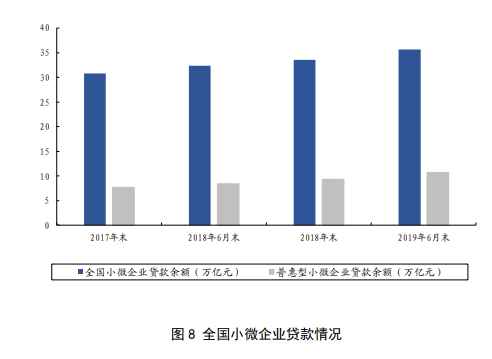

小微企業(yè)金融服務(wù)實現(xiàn)增量、擴面、降本、控險平衡發(fā)展。截至2019年6月末,全國小微企業(yè)貸款余額35.63萬億元,其中普惠型小微企業(yè)貸款(單戶授信總額1000萬元及以下的小微企業(yè)貸款)余額10.7萬億元,較年初增長14.27%,比各項貸款增速高7.14個百分點;有貸款余額戶數(shù)1988.31萬戶,較年初增加265.08萬戶。2019年上半年新發(fā)放的普惠型小微企業(yè)貸款平均利率為6.82%,較2018年全年平均利率下降0.58個百分點。全國普惠型小微企業(yè)貸款不良率3.75%,較年初下降0.43個百分點。2019年上半年,信用保險和貸款保證保險累計服務(wù)34.37萬家小微企業(yè),助其獲得銀行貸款533.68億元。

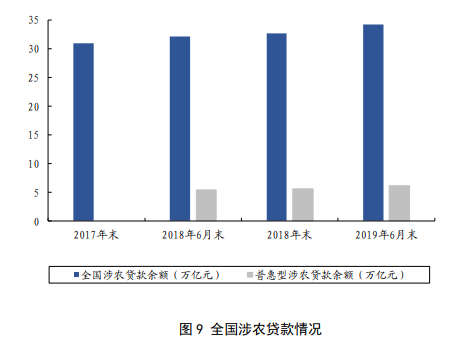

金融支持鄉(xiāng)村振興力度不斷加大。截至2019年6月末,全國涉農(nóng)貸款余額34.24萬億元,其中,農(nóng)戶貸款余額9.86萬億元。普惠型涉農(nóng)貸款余額6.10萬億元,占全部涉農(nóng)貸款的17.80%,較年初增長8.24%,高于各項貸款平均增速1.11個百分點。2019年上半年,全國農(nóng)業(yè)保險為1.17億戶次農(nóng)戶提供風險保障約2.57萬億元,為1500.52萬戶次受災(zāi)農(nóng)戶支付賠款203.09億元。

金融脫貧攻堅精準發(fā)力。截至2019年6月末,全國扶貧小額信貸累計發(fā)放3834.15億元,余額2287.57億元;累計支持建檔立卡貧困戶960.14萬戶次,余額戶數(shù)566.62萬戶。扶貧開發(fā)項目貸款余額4274.04億元。全國334個深度貧困縣各項貸款余額17365.89億元,較年初增長1274.27億元,增速7.92%。產(chǎn)業(yè)精準扶貧貸款余額1.24萬億元,帶動建檔立卡貧困人口805萬人(次)脫貧發(fā)展。

二、深化普惠金融體制改革,初步形成“敢做、愿做”

普惠金融的機制引導(dǎo)金融機構(gòu)深化普惠金融體制機制改革,推動專營機制進一步落地見效。大中型銀行繼續(xù)推進普惠金融事業(yè)部等專營機制建設(shè)。5家大型銀行在總行和全部185家一級分行成立普惠金融事業(yè)部,10家股份制銀行已設(shè)立普惠金融事業(yè)部或?qū)B氶_展普惠金融業(yè)務(wù)的部門及中心,在單列信貸計劃、授信盡職免責、內(nèi)部考核激勵、內(nèi)部資金優(yōu)惠等方面對普惠金融重點領(lǐng)域服務(wù)實施差異化激勵。如,工商銀行將普惠金融監(jiān)管指標完成較差的情況作為全行唯一考核降檔指標,郵儲銀行將降準形成的收益全部分配至各分支機構(gòu)作為激勵。

各銀行進一步落實授信盡職免責制度,通過明確認定主體、建立問責聽證制度、暢通內(nèi)部申訴渠道、建立容錯糾錯機制等做法,增強風險貸款責任追究透明度,提升責任認定客觀性。如,交通銀行等建立容錯糾錯機制,對于合規(guī)操作、勤勉盡責的小微業(yè)務(wù)人員,在出現(xiàn)信貸風險時免于追責。廣發(fā)銀行設(shè)立內(nèi)部問責申訴通道,在員工違紀行為處理辦法中明確了申訴流程,為員工申訴提供機制保障。

保險公司進一步發(fā)揮在普惠金融中的保障作用。大力發(fā)展農(nóng)業(yè)保險、小額人身保險、小額貸款保證保險,推進保險普惠金融重點領(lǐng)域的專業(yè)化體制機制建設(shè),有效擴大保險資金在普惠金融中的投入。推動小微企業(yè)信用保證保險發(fā)展,撬動銀行貸款服務(wù)小微企業(yè)。提高農(nóng)村地區(qū)疾病、自然災(zāi)害和意外事故等風險的保險保障水平,加快建立農(nóng)業(yè)大災(zāi)風險分散機制,落實農(nóng)業(yè)保險大災(zāi)風險準備金制度。依法合規(guī)穩(wěn)妥推進保險資金支農(nóng)支小融資業(yè)務(wù)試點,為小微企業(yè)和農(nóng)業(yè)企業(yè)提供“保險+融資”綜合金融服務(wù)。

三、創(chuàng)新普惠金融技術(shù)和產(chǎn)品,“能做、會做”普惠金融的局面有所改善

積極引導(dǎo)各類機構(gòu)借助互聯(lián)網(wǎng)、云計算、大數(shù)據(jù)技術(shù)等現(xiàn)代信息技術(shù)手段,提高服務(wù)質(zhì)量和效率、降低運營成本,如,建設(shè)銀行“小微快貸”全流程線上融資模式、網(wǎng)商銀行基于線上大數(shù)據(jù)風控的“310”模式。保險公司運用保險科技,以較低成本擴大了風險保障范圍,如網(wǎng)絡(luò)購物退貨運費損失保險,可以按照約定為消費者因退貨而產(chǎn)生的運費損失提供保險保障。

積極支持和推動金融機構(gòu)針對普惠金融重點服務(wù)對象特點和需求,打造專屬產(chǎn)品和服務(wù)。針對小微企業(yè)資金周轉(zhuǎn)“短、小、頻、急”的特點,農(nóng)業(yè)銀行推出“一次授信、一次簽約、三年內(nèi)可循環(huán)用信、年度復(fù)審”業(yè)務(wù)模式。針對初創(chuàng)小微企業(yè),蘇州銀行開發(fā)“創(chuàng) e 貸”和“人才貸”等專屬系列產(chǎn)品。針對核心企業(yè)上下游供應(yīng)鏈金融業(yè)務(wù),中國銀行推出“伊利產(chǎn)業(yè)鏈經(jīng)銷商線上融資”產(chǎn)品。

鼓勵引導(dǎo)保險公司開發(fā)普惠性強的保險產(chǎn)品。以增強農(nóng)業(yè)保險內(nèi)在吸引力、減輕農(nóng)戶保費支出為核心,擴大關(guān)系國計民生和糧食安全的大宗農(nóng)產(chǎn)品保險覆蓋的農(nóng)作物品種。鼓勵財險公司針對低收入人群以及殘疾人等特殊群體開發(fā)產(chǎn)品,有 14 家財險公司開發(fā)了小額人身意外傷害保險或殘疾人意外傷害保險。依法合規(guī)穩(wěn)妥推進保險資金支農(nóng)支小融資業(yè)務(wù)試點,為小微企業(yè)和農(nóng)業(yè)企業(yè)提供“保險+融資”綜合金融服務(wù)。

鼓勵各地結(jié)合優(yōu)勢產(chǎn)業(yè)開展特色農(nóng)產(chǎn)品保險,積極創(chuàng)新農(nóng)業(yè)保險服務(wù)模式,不斷滿足農(nóng)戶多元化的風險保障需求。如安徽省部分地區(qū)探索開展了農(nóng)業(yè)保險“基本險+商業(yè)險+附加險”三級保險保障體系,海南深入推進天然橡膠“保險+期貨+扶貧”試點,廣西圍繞糖料蔗生產(chǎn)經(jīng)營開展了價格指數(shù)保險試點,甘肅探索開展“一戶一單、一戶一保、一戶一賠”的種養(yǎng)產(chǎn)業(yè)綜合保險。

四、發(fā)揮多層次資本市場服務(wù)功能,拓寬市場主體融資渠道

逐步完善新三板關(guān)于普通股、優(yōu)先股等融資工具的直接融資體系,截至 2019 年 6 月末,新三板掛牌公司小微企業(yè)累計發(fā)行 5120 次,融資金額達 1285.5 億元。

推進區(qū)域性股權(quán)市場進一步規(guī)范發(fā)展,更好發(fā)揮對中小微企業(yè)和“三農(nóng)”的支持作用。區(qū)域性股權(quán)市場掛牌企業(yè) 2.75萬家,展示企業(yè) 10.32 萬家,累計實現(xiàn)融資 10020 億元。

穩(wěn)步擴大創(chuàng)新創(chuàng)業(yè)公司債券發(fā)行試點規(guī)模,穩(wěn)步發(fā)展供應(yīng)鏈金融資產(chǎn)證券化產(chǎn)品,提高小微企業(yè)資金周轉(zhuǎn)效率。創(chuàng)新創(chuàng)業(yè)公司債券累計發(fā)行 57 單,融資金額超過 80 億元;供應(yīng)鏈金融資產(chǎn)證券化產(chǎn)品累計發(fā)行 475 單,金額 3474.72 億元。

積極支持期貨交易所研究開發(fā)各類符合實體經(jīng)濟發(fā)展需求的農(nóng)產(chǎn)品期貨、期權(quán)品種。2019 年 2 月修訂并發(fā)布《期貨公司分類監(jiān)管規(guī)定》,將期貨公司“保險+期貨”開展情況納入評價規(guī)則體系。

五、加強信用信息體系和共享平臺建設(shè),緩解因缺信息造成的融資困難

繼續(xù)深化“銀稅互動”。研究擴大受惠企業(yè)范圍,提高信用信息共享效率,加快銀稅數(shù)據(jù)直連,加強數(shù)據(jù)安全管理,提升銀行的授信審批、風險管理效率,支持小微企業(yè)“以稅促信、以信申貸”。

持續(xù)推進“銀商合作”。依托于小微企業(yè)名錄,有效利用市場監(jiān)管部門掌握的企業(yè)注冊和經(jīng)營信息,搭建銀企融資對接平臺,緩解小微企業(yè)信息不完整、不透明等問題。

深入開展“信易貸”支持中小微企業(yè)融資。印發(fā)《關(guān)于深入開展“信易貸”支持中小微企業(yè)融資的通知》,依托全國信用信息共享平臺,加快建設(shè)全國中小企業(yè)融資綜合信用服務(wù)平臺,支持金融機構(gòu)創(chuàng)新“信易貸”產(chǎn)品和服務(wù)。

持續(xù)推進中小微企業(yè)和農(nóng)村信用體系建設(shè)。各地多層級建立中小微企業(yè)和農(nóng)戶信用信息數(shù)據(jù)庫,完善信息征集機制。截至 2019 年 6 月末,全國累計為 261 萬戶中小微企業(yè)和 1.87億農(nóng)戶建立信用檔案。

進一步完善征信體系建設(shè)。推動符合條件的放貸機構(gòu)接入金融信用信息基礎(chǔ)數(shù)據(jù)庫。截至 2019 年 6 月末,個人和企業(yè)數(shù)據(jù)庫分別接入機構(gòu) 3642 家和 3524 家;共收錄 9.99 億自然人、2757.5 萬戶企業(yè)和其他組織的相關(guān)信息。下調(diào)征信服務(wù)收費標準,降低普惠金融服務(wù)對象征信成本。有序推進征信系統(tǒng)非金融信息采集。發(fā)揮市場化征信機構(gòu)作用,截至2019 年 6 月末,人民銀行共備案企業(yè)征信機構(gòu) 130 家,2019年上半年對外提供各類征信產(chǎn)品和服務(wù) 22 億次。

多地搭建綜合金融服務(wù)平臺,全面整合不同政府部門信息資源。如,河南省焦作市搭建智慧金融服務(wù)平臺,共整合了工商、公安、房管、人社等 75 個部門和事業(yè)單位的涉企信息。江蘇省蘇州市建立了地方企業(yè)征信平臺,實現(xiàn)對部分政府部門、公共事業(yè)單位相關(guān)信息的常態(tài)化采集、查詢和適時更新,重點采集財務(wù)報表、社保公積金繳納、水電氣繳費、知識產(chǎn)權(quán)和立案涉訴等信息。

六、優(yōu)化擔保增信體系和機制建設(shè),推動風險有效分擔

開展動產(chǎn)擔保統(tǒng)一登記試點,打造應(yīng)收賬款融資服務(wù)平臺。自 2019 年 4 月 28 日起,正式開始在北京、上海兩地開展動產(chǎn)擔保統(tǒng)一登記試點工作。截至 2019 年 6 月末,共發(fā)生四類動產(chǎn)抵押登記 653 筆,平臺已形成 21 條全流程線上供應(yīng)鏈融資鏈條,近百家供應(yīng)鏈企業(yè)和 20 余家商業(yè)銀行總行正在陸續(xù)進行系統(tǒng)對接開發(fā)和測試。

設(shè)立國家融資擔保基金、發(fā)展政府支持的融資擔保公司,開展政府性融資擔保基金切實支持小微企業(yè)和“三農(nóng)”發(fā)展的相關(guān)督查工作。逐步搭建完成農(nóng)業(yè)信貸擔保體系,推動省級農(nóng)擔公司加快提升服務(wù)能力、落實強化激勵約束相關(guān)政策。如,安徽省農(nóng)擔公司推出適應(yīng)安徽農(nóng)業(yè)生產(chǎn)實際的“勸耕貸”模式、浙江省農(nóng)擔公司借助大數(shù)據(jù)技術(shù)優(yōu)勢推出“浙里擔”系列產(chǎn)品。

多地設(shè)立專項信用保證基金和擔保基金。如,浙江省臺州市以“政府出資為主、銀行捐資為輔”的模式,設(shè)立了大陸首個小微企業(yè)信用保證基金。信保基金與銀行采取風險共擔模式,出現(xiàn)損失后,與捐資銀行的風險承擔比例為 8:2,與非捐資銀行的風險承擔比例為 6.5:3.5。

七、強化考核評估,完善差異化普惠金融監(jiān)管機制

優(yōu)化小微企業(yè)、農(nóng)戶等普惠金融重點領(lǐng)域監(jiān)管考核目標,明確2019年普惠型小微企業(yè)貸款“兩增兩控”,以及普惠型涉農(nóng)貸款增速不低于各項貸款增速、精準扶貧貸款增速高于各項貸款增速、基礎(chǔ)金融服務(wù)空白地區(qū)消滅二分之一以上的“三個力爭”監(jiān)管目標。

突出差異化導(dǎo)向。放寬銀行發(fā)行小微企業(yè)專項金融債的申請條件,研究提高小微企業(yè)貸款享受風險資本優(yōu)惠權(quán)重的單戶額度上限,降低銀行資本占用。適度提高小微企業(yè)、“三農(nóng)”、扶貧不良貸款容忍度,不高于各項貸款不良率3個百分點不作為監(jiān)管評級扣分因素。

開展“不忘初心、牢記使命”銀行業(yè)金融機構(gòu)“百行進萬企”融資對接工作。以江蘇、河南、湖南、重慶、大連五省市為試點,通過在線問卷調(diào)研和實地走訪的方式,真正貼近小微企業(yè),全面了解其融資需求,深入查找小微企業(yè)金融服務(wù)的差距,進一步研究改進服務(wù)的長效機制,推動銀行業(yè)金融機構(gòu)提高服務(wù)的主動性、自覺性,提升服務(wù)質(zhì)效。

開展民營企業(yè)及小微企業(yè)重大政策落實情況專項檢查,包括傳導(dǎo)落實民營小微企業(yè)政策情況、完善長效機制情況和規(guī)范服務(wù)收費情況等。

加強普惠金融業(yè)務(wù)統(tǒng)計界定和監(jiān)測分析。健全完善銀行業(yè)普惠金融重點領(lǐng)域貸款統(tǒng)計體系和全面的普惠金融指標體系。組織銀行機構(gòu)定期填報“銀行業(yè)普惠金融重點領(lǐng)域貸款情況表”,不斷豐富統(tǒng)計指標,健全完善統(tǒng)計體系。制定印發(fā)《中國普惠金融指標體系》(2018年版),按年度組織完成普惠金融指標體系數(shù)據(jù)填報及分析工作并發(fā)布《中國普惠金融指標分析報告(2018年)》。

八、強化政策激勵,貨幣財稅政策進一步發(fā)揮協(xié)同效應(yīng)

繼續(xù)落實完善普惠金融定向降準政策,對普惠金融領(lǐng)域貸款達到一定標準的金融機構(gòu)實施定向降準政策,2019 年初進一步將小微企業(yè)貸款評估標準由單戶授信小于 500 萬元調(diào)整為單戶授信小于 1000 萬元,擴大定向降準優(yōu)惠政策的覆蓋面。繼續(xù)對縣域農(nóng)村金融機構(gòu)、農(nóng)業(yè)銀行考核達標的縣級三農(nóng)金融事業(yè)部、農(nóng)發(fā)行等執(zhí)行差異化的優(yōu)惠存款準備金率,以繼續(xù)鼓勵其加大對“三農(nóng)”領(lǐng)域的信貸支持。將服務(wù)縣域的農(nóng)村商業(yè)銀行存款準備金率與農(nóng)村信用社并檔,支持其增加縣域金融供給。

加強支農(nóng)、支小再貸款、再貼現(xiàn)管理,將支小再貸款政策適用范圍擴大到符合條件的中小銀行(含新型互聯(lián)網(wǎng)銀行)。截至 2019 年 6 月末,全國支農(nóng)、支小再貸款和再貼現(xiàn)余額合計 8655 億元,同比增加 3290 億元。

發(fā)揮扶貧再貸款政策導(dǎo)向作用,支持貧困地區(qū)地方法人金融機構(gòu)擴大信貸投放,優(yōu)先和主要支持帶動貧困戶就業(yè)發(fā)展的企業(yè)和建檔立卡貧困戶,積極推動貧困地區(qū)發(fā)展特色產(chǎn)業(yè)和貧困人口創(chuàng)業(yè)就業(yè)。扶貧再貸款實行比支農(nóng)再貸款更為優(yōu)惠的利率,鼓勵貧困地區(qū)地方法人金融機構(gòu)擴大信貸投放、合理確定貧困地區(qū)貸款利率水平。截至 2019 年 6 月末,全國扶貧再貸款余額 1492 億元。

對金融機構(gòu)符合條件的普惠金融領(lǐng)域有關(guān)貸款實行免征增值稅、印花稅,減征企業(yè)所得稅,延續(xù)有關(guān)準備金稅前扣除政策。將符合條件的金融機構(gòu)向小型企業(yè)、微型企業(yè)及個體工商戶發(fā)放貸款取得利息免征增值稅的政策適用口徑統(tǒng)一提高至單戶授信 1000 萬元。同時要求享受優(yōu)惠政策的機構(gòu)將政策紅利在普惠型小微企業(yè)貸款利率定價和內(nèi)部績效考核中充分體現(xiàn)。對保險公司農(nóng)牧保險、一年期以上人身保險取得的保費收入,按規(guī)定免征增值稅;對保險公司種植業(yè)、養(yǎng)殖業(yè)提供保險服務(wù)取得的保費收入,按規(guī)定給予企業(yè)所得稅優(yōu)惠。

優(yōu)化普惠金融發(fā)展專項資金使用方向,更好引導(dǎo)地方政府、金融機構(gòu)以及社會資金支持普惠金融發(fā)展,2016—2018年,中央財政累計撥付普惠金融發(fā)展專項資金 339 億元。2019年起,進一步加大創(chuàng)業(yè)擔保貸款支持創(chuàng)業(yè)和吸納就業(yè)力度,將中央財政創(chuàng)業(yè)擔保貼息的個人和小微企業(yè)擔保貸款最高額度提高 50%,并降低貸款門檻。2019 年起,開展財政支持深化民營和小微企業(yè)金融服務(wù)綜合改革試點城市工作,中央財政通過普惠金融發(fā)展專項資金每年安排約 20 億元資金支持一定數(shù)量的試點城市。

加大農(nóng)業(yè)保險保費補貼力度,新增三大糧食作物制種保險為中央財政農(nóng)業(yè)保險保費補貼對象,開展三大糧食作物完全成本保險和收入保險試點工作,2016—2018 年,中央財政共撥付保費補貼資金 537 億元。

九、彌補制度短板,健全普惠金融發(fā)展的法律框架

制定“兩權(quán)”抵押相關(guān)法律制度。全國人大常委會審議通過農(nóng)村土地承包法修正案,明確土地經(jīng)營權(quán)可以向金融機構(gòu)融資擔保。進一步做好農(nóng)民住房財產(chǎn)權(quán)抵押貸款試點工作銜接工作,支持有條件的地區(qū)穩(wěn)慎探索宅基地使用權(quán)抵押貸款業(yè)務(wù)。印發(fā)《關(guān)于延長農(nóng)村集體經(jīng)營性建設(shè)用地使用權(quán)抵押貸款工作試點期限的通知》,延長試點期限有效期至 2019年 12 月 31 日。修改通過《土地管理法》,破除農(nóng)村集體建設(shè)用地進入市場的法律障礙,為相關(guān)抵押貸款工作開展提供了法律保障。印發(fā)《關(guān)于推進林權(quán)抵押貸款有關(guān)工作的通知》,繼續(xù)推進林權(quán)抵押貸款試點工作。

加快補齊地方金融監(jiān)管制度短板。完善小額貸款公司、典當行、商業(yè)保理企業(yè)等六類機構(gòu)監(jiān)管規(guī)制,起草《融資擔保公司監(jiān)督管理補充規(guī)定》《融資擔保公司非現(xiàn)場監(jiān)管規(guī)程》《典當管理辦法》《融資租賃企業(yè)監(jiān)督管理辦法》《關(guān)于加強商業(yè)保理企業(yè)監(jiān)督管理的通知》等制度,印發(fā)《關(guān)于加強地方資產(chǎn)管理公司監(jiān)督管理工作的通知》等文件,繼續(xù)推動《非存款類放貸組織條例》《處置非法集資條例》盡快出臺,為相關(guān)監(jiān)管規(guī)制提供上位法依據(jù)。

研究修訂互聯(lián)網(wǎng)保險業(yè)務(wù)監(jiān)管制度。以統(tǒng)一監(jiān)管規(guī)則、防范風險為根本任務(wù),秉持審慎包容理念,穩(wěn)步推進配套制度完善,逐步構(gòu)建立體化、系統(tǒng)化,具有前瞻性、動態(tài)調(diào)整的開放性制度體系。在此基礎(chǔ)上探索建立互聯(lián)網(wǎng)人身險業(yè)務(wù)分級分類監(jiān)管制度,進一步規(guī)范互聯(lián)網(wǎng)人身保險經(jīng)營行為,持續(xù)優(yōu)化互聯(lián)網(wǎng)人身保險供給機構(gòu),防范創(chuàng)新風險。

十、加大金融消費者權(quán)益保護力度,提升消費者金融素養(yǎng)

強化普惠金融領(lǐng)域信息披露和市場透明度建設(shè)。定期披露普惠金融相關(guān)數(shù)據(jù),及時披露監(jiān)管信息,加強部門間信息共享。引導(dǎo)金融機構(gòu)及時披露產(chǎn)品服務(wù)信息。推動修訂《人身保險新型產(chǎn)品信息披露管理辦法》,將電子化回訪作為與電話回訪同等的首選回訪方式,為保險公司利用新技術(shù)開展回訪消除制度障礙。組織銀行業(yè)金融機構(gòu)消費者權(quán)益保護工作年度考核評價,按季度發(fā)布保險消費投訴情況通報,加大保險小額理賠服務(wù)監(jiān)測力度。

加強金融知識普及宣傳和消費者金融素養(yǎng)教育。開展“金融知識普及月”“小微企業(yè)金融知識普及教育”“全國防范非法集資宣傳月”“3·15 宣傳周”等一系列集中性金融知識普及活動,利用媒體平臺加大宣傳力度。大力推進金融知識納入國民教育體系,面向?qū)W生開展“金融知識進校園”活動、組織編寫中學生金融知識普及讀本、建設(shè)金融基礎(chǔ)知識類開放課。人民銀行公布的《2019 年消費者金融素養(yǎng)調(diào)查簡要報告》顯示,2019 年消費者金融素養(yǎng)指數(shù)為 64.77,比2017 年提高 1.06。

推進金融消費糾紛非訴第三方解決機制建設(shè)。建成運營中國金融消費糾紛調(diào)解網(wǎng)在線調(diào)解平臺,廣東、上海、寧波、青島等 11 地建成省級(副省級)金融消費糾紛調(diào)解(金融ADR)組織。開展銀行業(yè)第三方糾紛調(diào)解試點、證券市場支持訴訟工作和保險糾紛調(diào)解處理,完善訴訟與調(diào)解對接機制。

開展金融消費權(quán)益保護專項檢查和治理。開展金融消費權(quán)益保護監(jiān)督檢查和金融機構(gòu)營業(yè)場所銷售行為現(xiàn)場檢查,治理違法違規(guī)金融廣告、誤導(dǎo)銷售金融產(chǎn)品等問題。聚焦銀行信貸、理財、代銷、收費和互聯(lián)網(wǎng)保險 5 大領(lǐng)域開展消保專項檢查,嚴厲查處損害消費者權(quán)益行為。印發(fā)《關(guān)于開展支付安全風險專項排查工作的通知》,對有關(guān)銀行和支付機構(gòu)等進行支付客戶端、業(yè)務(wù)系統(tǒng)、交易報文、賬戶管理等方面的風險排查,提升機構(gòu)支付安全保障水平。開展網(wǎng)絡(luò)安全專項治理行動。及時發(fā)現(xiàn)、治理侵害消費者權(quán)益行為。

責任編輯:賈振飛 2031864307

熱門推薦

收起

24小時滾動播報最新的財經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)