2019年銀行半年報進入收尾階段。在33家A股上市銀行中已有20余家披露財報。第一財經記者發(fā)現,今年上半年,不少銀行凈息差開始下降。

8月17日,央行宣布為提高利率傳導效率,把銀行貸款利率與在MLF(中期借貸便利)利率基礎上加點報價形成的新LPR掛鉤,這將對銀行的凈息差造成一定影響。“下半年,部分銀行凈息差或進一步收窄。預計,隨著新LPR的推行,明年整個銀行業(yè)的凈息差會降下來。”多位人士對第一財經記者表示。

“在壓力下,我們所做的就是調結構,持續(xù)優(yōu)化資產結構,并將資產定價保持在合理水平,同時,強化商業(yè)銀行內部資金轉移定價。”一家城商行高管稱。

凈息差承壓,不少銀行早就謀求轉型和獲取更多非息收入。不過,對于大部分銀行而言,非息收入占比徘徊在30%左右,還有部分銀行的比重不到10%。

凈息差下滑

凈利息收益率,又叫凈息差,是銀行凈利息收入和平均生息資產的比值,衡量了生息資產的獲利能力。今年的半年報中,不少銀行的凈息差呈上升趨勢,但部分卻有所下降。

其中,長沙銀行凈息差在2018年年底為2.45%,今年上半年為2.38%;北京銀行在2018年年底為2.28%,今年上半年為2.04%;江陰銀行在2018年年底為2.67%,今年上半年為2.36%;成都銀行2018年年底為2.21%,今年上半年為2.15%;貴陽銀行2018年年底為2.33%,今年上半年為2.27%;蘇農銀行去年年底為2.64%,今年上半年為2.52%;常熟銀行去年年底為3.7%,今年上半年為3.36%。

以貴陽銀行為例,該行上半年凈息差較2018年末下降6bp。息差收窄的壓力主要來源于存款端,計息負債成本率較2018年上升2bp,而存款成本率則較2018年上升41bp。由于存款定期化,且定期存款成本大幅攀升,對公、零售定期存款平均成本率分別較2018年上升43bp、28bp。

另外,上半年貴州省存款增長乏力,本外幣存款僅同比+2.3%,其中非金融企業(yè)存款同比下降9.2%,住戶存款同比增長9.4%。貴陽銀行的存款增速較快,區(qū)域內存款競爭加劇推升了成本。

不過,依然不少銀行在凈息差上較為堅挺。以招商銀行為例,2019年上半年凈利息收益率為2.77%,較上年全年提高13個基點。“同比上升的主要原因,從外部因素看,主要受央行降準影響,存放央行資產占生息資產比重有所下降,以及降準資金釋放帶動市場資金利率下行,負債成本有所降低。從內部管理因素看,持續(xù)優(yōu)化資產負債結構,零售貸款占生息資產比重上升,帶動生息資產收益率同比上升。另外還有提升貸款風險定價能力及存款成本管控能力。”招商銀行稱。

不過,招商銀行在2019年第二季度凈利息收益率開始下滑,為2.76%,環(huán)比下降2個基點。其原因主要是,企業(yè)信貸需求偏弱,對公貸款收益率下滑,以及存款競爭加劇,自營存款成本有所上升。

“凈息差變化取決于資產端收益與負債端成本兩者的表現。資產端,監(jiān)管部門將繼續(xù)引導銀行加大信貸投放力度,同時二季度以來銀行體系流動性充足,銀行間拆借利率向下,預計銀行業(yè)資產端收益將有所下降。負債端,銀行存款的競爭壓力尚存。預計下半年銀行凈息差收窄可能性依然存在。”一位銀行業(yè)內人士對第一財經記者表示。

非息收入持續(xù)分化

非息收入主要是中間業(yè)務收入和咨詢、投資等活動產生的收入。當前銀行業(yè)收入結構中,利息收入仍占據主體。但由于受利率變動和經濟周期影響很大,不少銀行為謀求安全、穩(wěn)定、較高的收益,開始重視非利息收入業(yè)務。

江蘇銀行無疑是其中的黑馬。第一財經記者對比發(fā)現,2018年江蘇銀行的非息收入占比僅為27.8%,而在今年上半年為48.8%。江蘇銀行年報顯示,零售貸款在各項貸款中的占比保持30%以上,消費貸業(yè)務規(guī)模較年初增長超過20%,另外,投資收益同比增長478%;強化與互聯網頭部平臺的深度合作,信用卡發(fā)卡量突破220萬張,帶動了中間業(yè)務收入增長。

非息收入在40%以上的還有興業(yè)銀行,占比44.5%;上海銀行,占比43%;交通銀行,占比41%。今年上半年,興業(yè)銀行非利息凈收入達400.12億元,同比增長44.00%。

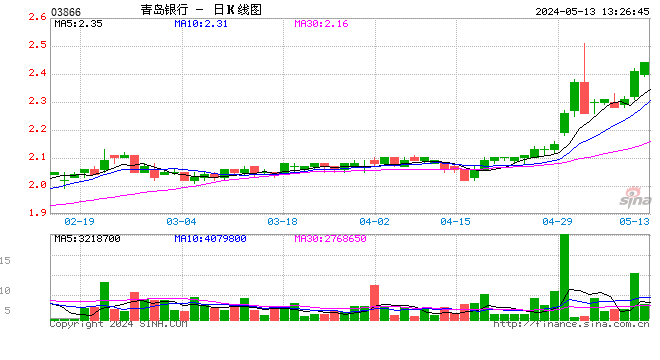

而青島銀行是非息業(yè)務收入下降的銀行之一,與今年年初相比下滑了9個百分點。青島銀行半年報數據顯示,2019年上半年,非利息凈收入13.88億元,同比減少0.07億元,下降0.48%:其中,手續(xù)費及傭金凈收入5.81億元,同比增加2.38億元,增長69.59%;其他非利息凈收入8.08億元,同比減少2.45 億元,下降23.28%等。“主要是宏觀政策導向,壓縮非標資產,以公允價值計量且其變動計入當期損益的金融投資收益率與規(guī)模共同下降,以及市場匯率波動帶來的影響。”青島銀行稱。

非息收入在20%以下的銀行有5家,分別是西安銀行、貴陽銀行、蘇農銀行、常熟銀行、張家港行。其中張家港行非息凈收入僅為8.5%。今年上半年,張家港行手續(xù)費及傭金凈收入僅為459萬元,同比下降90%。

資產質量好轉

從已經公布的20多家A股上市銀行的數據來看,整體上資產質量持續(xù)優(yōu)化。僅有上海銀行、貴陽銀行2家不良率有所上漲。上海銀行2019年上半年不良率為1.18%,較年初上漲0.04個百分點。貴陽銀行上半年不良率為1.5%,較年初上漲0.15百分點。

具體來看,貴陽銀行不良貸款按照貸款投放的前十位行業(yè)分布,住宿和餐飲業(yè)不良率5.52%、批發(fā)和零售業(yè)不良率4.04%、房地產業(yè)不良率1.48%。資本充足率、一級資本充足率、核心一級資本充足率分別為13.15%、10.26%、8.84%,分別較年初上升0.18個百分點、下降0.96個百分點、下降0.77個百分點。

也有不少銀行不良率有所下降,如成都銀行不良率為1.46%,較年初下降0.08個百分點;北京銀行不良率為1.45%,較年初同比下滑0.01個百分點;興業(yè)銀行不良率為1.56%,較年初同比下滑0.01個百分點;平安銀行為1.68%,較年初下滑0.07個百分點等。

“此前,有個產品給我們帶來了巨大的損失,歷史高峰的時候580多億貸款余額,最后造成了200多億的不良。最近三年,我們其中一個很重要的工作就是化解問題資產,經過核銷和清收,不良只剩下8個億了,把歷史包袱都化解了。”8月22日,平安銀行副行長郭世邦在銀行業(yè)保險業(yè)例行發(fā)布會上稱。

數據顯示,截至2019年6月末,平安銀行逾期90天以上貸款余額和占比較上年末均下降,偏離度低于1。逾期貸款余額487.63億元,較上年末減少7.17億元;逾期貸款余額占比2.34%,較上年末下降0.14個百分點。

銀保監(jiān)會數據顯示,2019年二季度末,商業(yè)銀行不良貸款余額2.24萬億元,較上季末增加781億元;商業(yè)銀行不良貸款率1.81%,較上季末增加0.01個百分點。商業(yè)銀行正常貸款余額121.29萬億元,其中正常類貸款余額117.65萬億元,關注類貸款余額3.63萬億元。

另外,上半年,商業(yè)銀行貸款損失準備余額為4.26萬億元,較上季末增加1151億元;撥備覆蓋率為190.61%,較上季末下降1.56個百分點;貸款撥備率為3.45%,與上季末持平。總體風險抵補能力較優(yōu)。

責任編輯:賈振飛 2031864307

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)