文/新浪財經(jīng)專欄作家 管清友[微博]、民生宏觀張媛、朱振鑫、牟云磊、李奇霖

提高國資證券化率的根本途徑是整體上市。國資證券化主要有四種途徑:國資控股公司整體上市、國資控股公司的主業(yè)資產(chǎn)上市、國資控股集團多元化經(jīng)營業(yè)務(wù)分別上市以及對已上市企業(yè)收購或定向增發(fā)借殼上市。

國資證券化是國企改革的良藥

國資證券化是國企改革的良藥一、國資證券化:國企改革的良藥

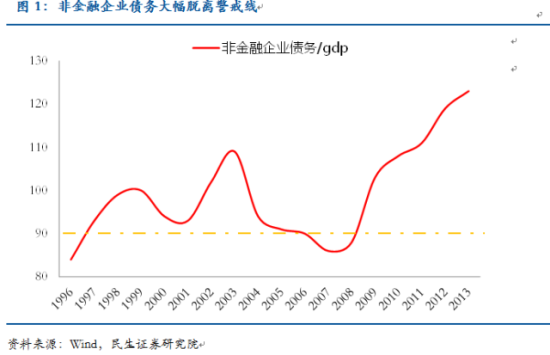

國企已走到了不得不改革的地步。2013年底非金融企業(yè)債務(wù)占比GDP已上升至123%,已遠高于負債率90%的國際警戒線。當(dāng)外需坍塌,私營部門去杠桿,守住政府經(jīng)濟底線則依賴于國企加杠桿。因此,國有企業(yè)加杠桿但國企的盈利能力不強是非金融企業(yè)債務(wù)高企的主因。

為防止系統(tǒng)性金融風(fēng)險累積,實現(xiàn)“空中加油式”去杠桿,依靠國企改革,提高國企的盈利能力,至關(guān)重要。產(chǎn)能大規(guī)模出清與底線思維違背,“不破不立”迅速去杠桿不可行。過去幾輪的經(jīng)濟擴張均有國企加杠桿的身影,但國企暮氣沉沉、杠桿運用效率不高導(dǎo)致企業(yè)債務(wù)率持續(xù)攀升。若通過國企改革,提升了國企杠桿運用效率和盈利能力,使其利潤轉(zhuǎn)為留存收益的速度快于負債擴張,則企業(yè)部門債務(wù)率自然回落。

圖1

圖1國企盈利能力不強的核心在于政企不分。首先,國資委[微博]“管人管事管資產(chǎn)”的多頭監(jiān)管導(dǎo)致國企經(jīng)營只對“上”負責(zé),而不對“市場”負責(zé)。其次,國企治理體系結(jié)構(gòu)不完善,對管理層的中長期激勵和約束機制均不健全。最后,國企內(nèi)部人控制嚴重,“一股獨大”使得管理層既是經(jīng)營人又是監(jiān)管人,得不到有效監(jiān)督。

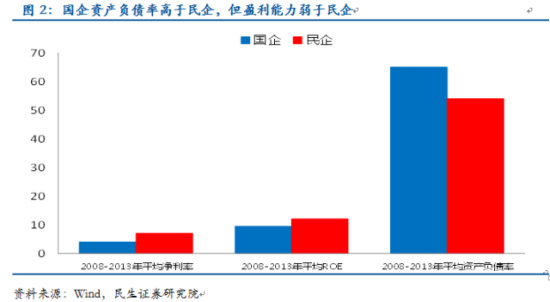

圖2

圖2對公益性國企,可能關(guān)乎國家重大安全戰(zhàn)略和民生保障,不以追求利潤最大化為目標(biāo),應(yīng)繼續(xù)保有國有絕對控股權(quán)。政府更應(yīng)加大投入,以加大對民生改善和國家安全戰(zhàn)略的支持力度。對競爭類國企和部分壟斷類國企,政府應(yīng)簡政放權(quán),國資應(yīng)僅保留部分國有控股或完全退出,弱化政企不分,政府減少對國企的干預(yù)將有助于增強其經(jīng)營效率和盈利能力。

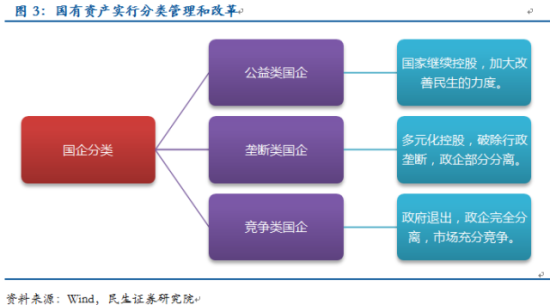

圖3

圖3但即使是對競爭類的國企政企分離的改革仍流于形式。2003以來,政企關(guān)系由過去的政府直接監(jiān)管變?yōu)檎ㄟ^授權(quán)國資委[微博]對國有企業(yè)實施監(jiān)管,從而在形式上實現(xiàn)了政企分離。但由于國資委是政府的一個職能部門,國資委仍然受命于政府,政府還是能通過國資委直接影響國企經(jīng)營。

國資證券化有助于促進政企分離。一方面,國資證券化實現(xiàn)政企分離的改革阻力小,通過發(fā)行股票和可轉(zhuǎn)換債券可實現(xiàn)增資降杠桿,是政府愿意接受的改革方式。另一方面,國資證券化之后,國企產(chǎn)權(quán)將直接由政府控制的單一主體變?yōu)槎嘣黧w,多元化產(chǎn)權(quán)則意味著政企分開,有助于國企形成股東會、董事會和管理層相互制衡的公司治理結(jié)構(gòu)。

此外,國資證券化有助于實現(xiàn)國有資產(chǎn)的保值增值。一方面,資本市場的外部監(jiān)管壓力促使國企完善公司治理,建立有效的激勵約束機制,提高盈利能力。另一方面,資本市場可以發(fā)揮國資布局和調(diào)整的作用,可以通過增資擴股、借殼上市等方式調(diào)整國資在上市公司的比例,將資源進一步向優(yōu)質(zhì)的上市國企集中,也可以開展兼并重組,將國資布局到有盈利前景、有利于經(jīng)濟轉(zhuǎn)型的高端設(shè)備制造和現(xiàn)代服務(wù)業(yè)中去。

可見,國資證券化將成為國企改革的催化劑。國資證券化因其擁有上市融資的屬性,改革阻力較小,且通過增資擴股,將直接降低國有企業(yè)的杠桿率。此外,借用資本市場嚴格的外部監(jiān)管和產(chǎn)權(quán)主體多元化實現(xiàn)混改,國企整體上市后將直接促進國企盈利能力不強的核心問題——政企不分,通過國企公司治理的提升改善其盈利能力,實現(xiàn)順利去杠桿。

二、整體上市:化解分拆上市頑癥

提高國資證券化率的根本途徑是整體上市。國資證券化主要有四種途徑:國資控股公司整體上市、國資控股公司的主業(yè)資產(chǎn)上市、國資控股集團多元化經(jīng)營業(yè)務(wù)分別上市以及對已上市企業(yè)收購或定向增發(fā)借殼上市。具體來說,可分為兩個大類:一是未整體上市的國企通過資產(chǎn)證券化上市;二是在部分業(yè)務(wù)板塊已經(jīng)成功上市的基礎(chǔ)上,控股集團資產(chǎn)實現(xiàn)整體上市。

由于歷史遺留問題,分拆上市一度成為國企上市重組的首選模式。在股票市場發(fā)展初期,許多國企采取整體上市的模式進行股份制改組。但由于不良資產(chǎn)尚未剝離,離職退休職工和冗員較多,上市國企的總資產(chǎn)相對盈利資產(chǎn)過于龐大,凈利潤被攤薄,不利于股票市場發(fā)展和國企現(xiàn)代企業(yè)制度的建立。因此,將優(yōu)質(zhì)資產(chǎn)分拆上市,將非生產(chǎn)性資產(chǎn)剝離給其集團母公司,是基于當(dāng)時歷史條件的選擇。

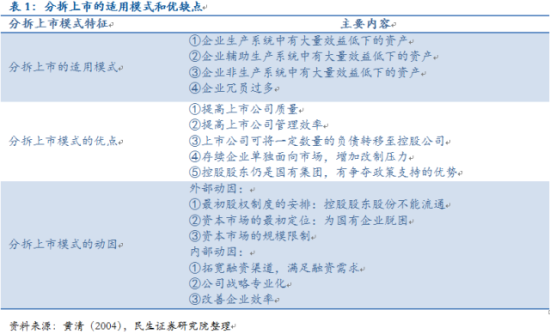

表1

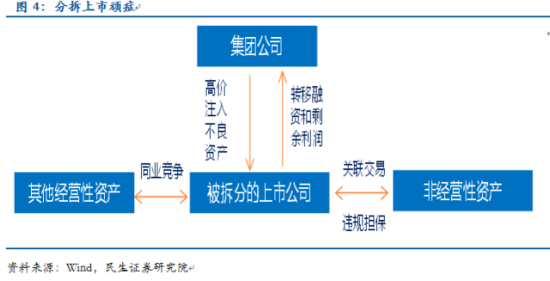

表1但是,分拆上市卻產(chǎn)生了嚴重的公司治理問題。首先,存續(xù)公司與上市子公司以及上市子公司與上市子公司之間存在大量的不合理的關(guān)聯(lián)交易和違規(guī)擔(dān)保問題。其次,存續(xù)公司承接了大量不良資產(chǎn),一方面希望股東權(quán)益最大化,另一方面又希望向上市公司轉(zhuǎn)嫁負擔(dān),侵害投資者的利益。再次,上市公司容易成為集團公司的“提款機”,轉(zhuǎn)移上市公司融資和剩余利潤。最后,上市公司容易成為集團公司“垃圾桶”,高價轉(zhuǎn)讓其不良資產(chǎn)。

圖4

圖4分拆上市缺陷產(chǎn)生的根源來源于母公司資產(chǎn)的二元結(jié)構(gòu),資產(chǎn)的二元結(jié)構(gòu)使得內(nèi)部利益協(xié)調(diào)存在嚴重的沖突,存在大量關(guān)聯(lián)交易、關(guān)聯(lián)擔(dān)保和中小投資者權(quán)益侵害的行為。整體上市能夠使母公司和子公司的利益趨于一致,從而減少代理成本和利益輸送的發(fā)生。

首先,整體上市能優(yōu)化上市公司的股權(quán)結(jié)構(gòu)。整體上市后,控股股東與上市公司及中小投資者的利益趨于一致,可以顯著改善公司治理狀況。發(fā)展好上市成為了他們的共同愿景,減少了分拆上市大股東通過關(guān)聯(lián)交易掏空上市公司的可能性,有利于保護中小投資者的利益并提高上市公司的盈利能力。

其次,整體上市能夠減少不合理的關(guān)聯(lián)交易。一方面,企業(yè)整體上市后,與集團母公司的利益趨于一致,大股東侵害上市公司及中小股東權(quán)益的關(guān)聯(lián)交易減少。另一方面,國有企業(yè)通過整體上市,可以改變分拆模式下的上市公司與集團公司和集團下其他子公司產(chǎn)業(yè)鏈分離問題,從而減少上市公司的關(guān)聯(lián)交易。

最后,整體上市可以實現(xiàn)規(guī)模經(jīng)濟。分拆上市導(dǎo)致集團公司注入到上市公司的經(jīng)營性資產(chǎn)不完整,主營業(yè)務(wù)鏈條不配套,上市公司必須依賴于從集團公司獲得其他配套服務(wù)才能正常運轉(zhuǎn)。通過整體上市對國有資產(chǎn)進行補充和調(diào)整,一方面實現(xiàn)資源的優(yōu)化配置,降低企業(yè)運營成本,提高利用效率,另一方面也實現(xiàn)了產(chǎn)業(yè)鏈、財務(wù)、經(jīng)營的全面整合。

三、整體上市不同模式:亂花漸入迷人眼

整體上市的模式一般包括反向收購母公司、換股吸收合并、換股IPO、A+H股上市和多元化業(yè)務(wù)分別上市。

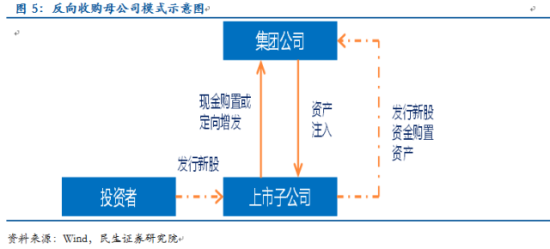

反向收購母公司模式指的是上市公司通過與母公司的定向增發(fā)、與機構(gòu)公眾的定向增發(fā)或者直接通過自有資金購置集團公司資產(chǎn),實現(xiàn)整體上市。一般而言,對于資產(chǎn)規(guī)模非常龐大的集團公司來說,可以通過安排上市子公司反向收購母公司的全部主營資產(chǎn)的方式實現(xiàn)整體上市。

圖5

圖5武鋼股份主業(yè)上市是反向收購母公司的典型案例之一。武鋼股份通過向武鋼集團定向增發(fā)84642.4萬國有法人股和面向社會公眾增發(fā)56400萬股流通股,用增發(fā)的90億資金收購集團尚未上市的全部鋼鐵經(jīng)營資產(chǎn),從而實現(xiàn)武漢鋼鐵集團的鋼鐵主業(yè)整體上市。

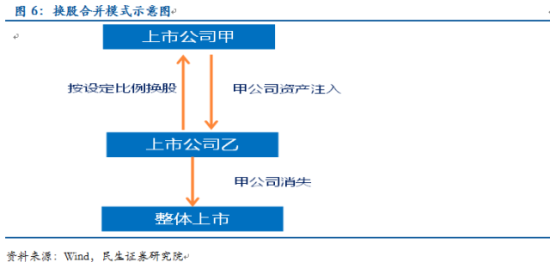

換股合并模式指的是同一實際控制人擁有的多家上市公司之間通過換股的方式吸收合并,從而實現(xiàn)整體上市。該模式適合于橫向同業(yè)或縱向上下游產(chǎn)業(yè)鏈業(yè)務(wù)關(guān)系密切的上市公司。換股合并模式是依托某一家上市公司為平臺,吸收其他上市公司資產(chǎn),整體上市后,被吸收的上市公司法人地位消失。

圖6

圖6鞍鋼集團[微博]整體上市是換股合并模式的典型案例之一。鞍鋼集團以其控股上市公司攀鋼鋼釩為整合平臺,通過向特定對象發(fā)行股份購買資產(chǎn)及換股吸收合并ST長鋼和攀渝鈦業(yè)的方式整合攀鋼集團下屬資產(chǎn)。換股吸收合并完成后,攀渝鈦業(yè)及ST長鋼的資產(chǎn)負債和權(quán)益全部進入攀鋼鋼釩,攀渝鈦業(yè)及ST長鋼的法人地位注銷并退市,從而實現(xiàn)攀鋼集團的整體上市。本次整合上市后,攀鋼鋼釩成為了擁有鋼鐵、釩、鈦等資源的綜合型的藍籌上市公司。

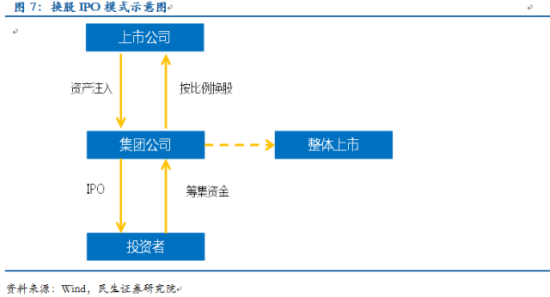

換股IPO(母公司上市換股合并)指的是通過集團公司通過IPO獲得的資金吸收合并其控股的上市子公司,從而實現(xiàn)上市公司的整體上市。換股IPO的參與對象是集團公司和其上市子公司,集團公司吸收上市子公司后,其上市子公司法人地位將消失。

圖7

圖7上港集團整體上市是換股IPO的一個典型案例。上港集團首次公開發(fā)行的股份全部用于換股吸收合并上港集箱,發(fā)行數(shù)量為24.217億股,發(fā)行價格為每股3.67元,換股吸收合并上港集箱的換股價格為每股16.50元,每一股上港集箱股票換取4.5股上港集團發(fā)行的股票。通過換股發(fā)行、吸收合并上港集箱,上港集團最終實現(xiàn)了在A股市場的整體上市。換股吸收合并后,上港集箱股份全部轉(zhuǎn)換為上港集團發(fā)行的股票,上港集箱的全部資產(chǎn)、負債和權(quán)益由存續(xù)公司承繼,上港集箱法人地位消失。

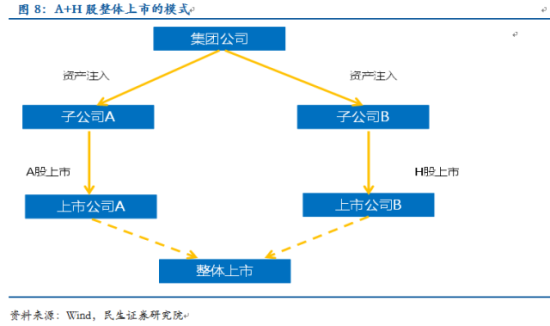

A+H股上市指的是集團公司的子公司在A股和H市場分別上市,從而實現(xiàn)整體上市。參與對象仍然是集團公司的子公司。上市后,集團公司與子公司的控股關(guān)系并不發(fā)生改變。

圖8

圖8多元化業(yè)務(wù)分別上市是指對于特大型的國企集團,涉足多元化業(yè)務(wù),其國資證券化的模式可采取各個業(yè)務(wù)公司分別上市并保留相應(yīng)存續(xù)企業(yè)的模式,從而實現(xiàn)各業(yè)務(wù)資產(chǎn)整體上市。這包括特大型集團下的同一行業(yè)上下游關(guān)聯(lián)業(yè)務(wù)的公司或不同行業(yè)的多元業(yè)務(wù)的公司等。整體上市后,集團母公司將成為股權(quán)投資性公司或國有控股公司。不同集團的存續(xù)企業(yè)也可以通過資產(chǎn)重組,實現(xiàn)整體上市。

由于大型集團公司多個業(yè)務(wù)板塊分別上市需要時間較長,通過多元化業(yè)務(wù)分別上市實現(xiàn)整體上市的模式對應(yīng)案例不多,但目前備受關(guān)注的中石化國企改革,包括策劃銷售公司獨立上市屬于這一類。中國石化[微博]銷售公司與25家境內(nèi)外投資者簽署增資后股權(quán)認購協(xié)議實現(xiàn)混改,當(dāng)其董事會成立之后,銷售公司將謀劃獨立上市。銷售公司獨立上市后,中石化[微博]將形成中石化股份、煉化工程、石油工程公司和銷售公司的上市格局。

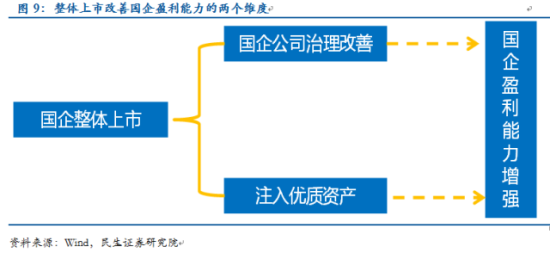

市場預(yù)期國企改革能有效提升國企上市公司的盈利,而整體上市可以從兩個維度改善國企盈利能力。

第一個維度是通過公司治理的改善提高國企盈利。整體上市減少國有股流通比例,改變國有控股大股東的絕對地位,大股東和小股東利益一致可優(yōu)化國企公司治理環(huán)境。從整體上市的模式來看,換股IPO、換股吸收合并和多元化業(yè)務(wù)整體上市均能改善股權(quán)結(jié)構(gòu),A+H股上市不改變股權(quán)結(jié)構(gòu),反向收購母公司能否改善股權(quán)結(jié)構(gòu)視情況而定。反向收購母公司對機構(gòu)或管理層定向增發(fā)能夠改善股權(quán)結(jié)構(gòu),而直接對大股東定向增發(fā)反而提升了國有股的集中度。

第二個維度是通過注入上市國企優(yōu)質(zhì)資產(chǎn)改善國企盈利。伴隨著國企整體上市,集團公司一般會將大量優(yōu)質(zhì)經(jīng)營性資產(chǎn)注入上市公司。新注入的資產(chǎn)如果能夠解決同業(yè)競爭和產(chǎn)業(yè)鏈分離問題,如果以合理的價格注入資產(chǎn)的質(zhì)量和盈利能力高于上市公司原有的資產(chǎn)或者與原有的資產(chǎn)性形成優(yōu)勢互補,則能夠提高上市國企績效。

圖9

圖9當(dāng)然,整體上市并非解決國企頑疾的萬能藥,也會存有隱憂,這主要體現(xiàn)在三個方面:首先,整體上市的本質(zhì)是集團公司非上市資產(chǎn)的證券化,實際就是上市公司增資擴股,會增加股票市場的擴容壓力。

其次,對于母公司資產(chǎn)的整體上市能否改善上市國企的盈利能力,關(guān)鍵要看注入的資產(chǎn)質(zhì)量與定價,若母公司以劣質(zhì)資產(chǎn)充當(dāng)優(yōu)質(zhì)資產(chǎn),或為“圈錢”虛增資產(chǎn)將危害投資者的利益。

最后,整體上市有可能會導(dǎo)致國有股進一步集中,且缺乏市場化的薪酬體系和長效激勵約束機制等改革配套措施,多元產(chǎn)權(quán)是否能真的提高公司治理也有待商榷。

(本文作者介紹:民生證券研究院院長)

(由新浪財經(jīng)主辦的“2014新浪金麒麟論壇”定于2014年11月22日在北京JW萬豪酒店召開,本屆論壇主題:變革與決策。聚焦改革深水期的中國經(jīng)濟的轉(zhuǎn)型與挑戰(zhàn)。 報名入口》》》 2015,決策下一步,等你來!)