文/新浪財經意見領袖專欄(微信公眾號kopleader)專欄作家 洪偌馨

直到今天,談到直銷銀行,它在大多數人腦中的印象可能依舊是面目模糊的。定位不清晰、產品同質化、創新程度低、缺少競爭力……幾乎成為了它這些年撕不掉的標簽。

關注新金融行業這幾年,最大的挑戰就是要不斷接受新事物,學習新概念。

就在上周,國內第一家采用獨立法人運作模式的直銷銀行——百信銀行獲批開業了,拿到獨立“身份證”(有限牌照)的百信銀行成為了中國金融行業里新晉成員。

如果從2013年中國第一家直銷銀行上線算起,這個曾經帶著創新和開拓使命的金融業態已經“四周歲”了。這期間,根據易觀智庫的統計至少有55家直銷銀行上線(一說已有100多家)。

但直到今天,談到直銷銀行,它在大多數人腦中的印象可能依舊是面目模糊的。定位不清晰、產品同質化、創新程度低、缺少競爭力……幾乎成為了它這些年撕不掉的標簽。

這或許可以解釋為什么,盡管頂著國內“第一張直銷銀行牌照”光環、有著互聯網巨頭百度的加持,但在百信銀行開業的同時,外界的質疑聲從未停止:

? 直銷銀行在國內并不鮮見,可是因為種種銀行內部和外部環境的原因,真正有市場影響力的很少,變成獨立牌照、與互聯網公司合作、引入外部資源就能解決問題么?

? 即便獨立法人讓直銷銀行可以擺脫既有體制的限制,但在市場上要面臨更加激烈的廝殺,互聯網銀行、民營銀行等與其在商業模式、戰略定位甚至發展思路上都有著高度重合,直銷銀行的勝算又有幾分?

你是看好還是看衰,歡迎留言探討。

1

在大多數可查的文獻資料里,對于直銷銀行的定義是這樣的:

主要依托于互聯網和移動互聯網,不再依賴于線下實體網點,并且所提供的產品和服務利于針對無法親臨柜臺現場的客戶。相對于有多層分支行經營架構的“分銷”式傳統銀行而言,客戶通過簡單、便捷的操作即可完成業務辦理和產品購買。

與許多金融業務模式一樣,直銷銀行也是個舶來品。20 世紀 90 年代末,隨著互聯網在全球范圍內普及,一些直銷銀行在歐美地區率先出現,憑借機構少、人員精和成本低的優勢,直銷銀行異軍突起。

簡而言之,如果從國外的經驗來看,直銷銀行的優勢在于通過線上的方式展業,削減了線下實體網點的高額成本,迎合了一部分人對于簡單便捷的金融服務的需求。

根據國外最具代表性的直銷銀行——ING Direct的數據顯示,他們所服務的客群年齡以30-50 歲的中青年人為主,大多為中等收入階層、有網絡消費的良好習慣。最重要的是,傳統金融服務高耗時性難以令其滿意。

而在中國,業內普遍把2013年9月,北京銀行宣布與ING籌備直銷銀行視為我國的直銷銀行起步的標志。或許是一個巧合、又或許是歷史的必然,直銷銀行遍地開花的時間也正是余額寶(2013年6月上線)異軍突起的時候。

在各種“寶寶”類產品的沖擊下,銀行吸儲成本高漲,尤其是中小銀行、城商行等壓力更大,因此不少銀行順勢上馬直銷銀行、推出APP,通過上線類似“寶寶”的產品和更便捷的體驗,以抵御互聯網金融的第一輪攻擊。

從這個角度看,國內的直銷銀行從一開始就與國外有兩點根本上的不同:

1、 國外的直銷銀行在身份上是獨立的,持有自己的牌照,與傳統銀行雖然在業務模式和覆蓋人群上略有不同,但基本屬于競爭關系;而國內的直銷銀行作為銀行二級部門的身份,與商業銀行是從屬關系。

2、 國外的直銷銀行從一開始就以一種進攻的姿態出現,他們通過壓縮成本給用戶提供更有競爭力的存款價格和更低的手續費,從既有的銀行市場搶奪優質客戶。而國內的直銷銀行最早出現的目的在于防守,而并非打開新市場。

這兩點不同,也為之后國內直銷銀行發展的種種不順埋下了隱患,不過在那個時間點上,直銷銀行還是完成了自己的歷史使命,不少用戶開始接受商業銀行推出的直銷銀行服務。

2

盡管這幾年上線的直銷銀行越來越多,可惜并沒有出現一家有辨識度或者影響力的直銷銀行。從效果來看,直銷銀行也沒有達到銀行阻擊互金公司分流、挖掘增量市場的作用。

以起步最早的北京銀行為例,其2016年報顯示,該行直銷銀行儲蓄余額(含保本理財)較年初增長187%(2015年末為6.3億元),粗略估算差不多11.78億,相對2016年北京銀行存款余額11509億,占比微乎其微。

而其它包括工商、民生、平安等上市銀行大都只公布了直銷銀行的客戶數一項數據,更多的銀行年報中甚至沒有披露任何關于直銷銀行的信息或數據。

復盤直銷銀行的發展歷程,“身份”所帶來的問題一直如影隨形。

作為銀行內部的一個二級部門,直銷銀行的發展仍要服從于銀行的整體利益和戰略規劃。而內部孵化的問題在于,業務創新還沒放到市場上與其他銀行競爭,就先動了自己家的“奶酪”。

而這在很大程度上限制了直銷銀行的業務創新,造成產品和服務同質化。

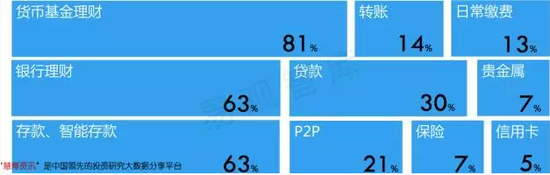

根據易觀此前發布的報告顯示,60%以上的直銷銀行推出了貨幣基金、銀行理財及存款產品,其中貨幣基金產品甚至達到 81%;其次是貸款、轉賬、繳費及貴金屬業務,不過占比已經很低。

“換湯不換藥”的直銷銀行最終沒有變成商業銀行開拓增量市場的“勇士”,而是淪為了銀行銷售金融產品的一個通道。甚至由于產品、服務和品牌高度同質化,最后還“分流”了自家的部分客戶。

“這只是表象。”一位參與創辦某行直銷銀行的副行長道出了更深層次的原因:本質是直銷銀行與傳統銀行的運營結構和成本結構不同。以成本為例,直銷銀行的存款成本肯定更高,但互聯網的運營成本肯定更低。

“所以,如果只是在前端和中端創新,而后端還是同一套資源供應系統、同一個資產負債管理系統、同一個財務、考核、激勵系統,這本質上就會有沖突。”這位副行長表示。

這或許也是后來獨立法人資格的直銷銀行出現的重要動因,哪怕這塊牌照只是一塊“有限牌照”。

3

從業務范疇來看,直銷銀行的“有限牌照”不能設立線下網點,但具有存、貸、匯、理財、發債等全牌照功能。對比來看,該牌照類似沒有線下網點的民營銀行(如網商、微眾)。

盡管解決了困擾已久的“身份”問題,但直銷銀行所面臨的挑戰和壓力卻并沒有減少。因為,與四年前相比,不管是市場格局,還是用戶習慣,早已發生了天翻地覆的變化。

且不說遍地開花的金融科技公司,就銀行業內部,既有來勢洶洶的互聯網銀行、民營銀行等新勢力,又有各家銀行“自我革命”的新舉措,還有包括招行、江蘇銀行等20多家銀行都在申請獨立法人的直銷銀行牌照。

眼下,直銷銀行所面臨的市場競爭前所未有的激烈。

更重要的是,盡管不同的直銷銀行、民營銀行在定位上略有不同,但實際能形成的競爭差異卻很小。例如,據統計首批開業的5家民營銀行中,有3家推出個人信貸產品。后續開業的10家民營銀行中,也有4家推出了個人信貸產品。

除了產品和服務缺少差異化,由于都是大企業、大機構發起設立,民營銀行在品牌上基本旗鼓相當,包括百信銀行在內的“后來者”們,如果想要后來居上或者占得一席之地,并非易事。

畢竟,現在市場上最缺的不是新的概念、不是新的模式。

(本文作者介紹:洪偌馨,資深財經記者、主持人,自媒體“馨金融”創始人。)

責任編輯:楊群

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。