炒股就看金麒麟分析師研報,權威,專業,及時,全面,助您挖掘潛力主題機會!

出品:新浪財經上市公司研究院

作者:IPO再融資組/靳澤

近期,A股上市公司三季報披露完畢。數據顯示,中信建投今年成功保薦的IPO公司中,有3家企業前三季度的營業利潤降幅超過50%,2家公司由盈轉虧,去年還有多家IPO項目上市當年虧損。根據現有監管法規,中信建投及相關保代可能會因保薦項目業績變臉收到罰單。

日前,浙江國祥因涉嫌同一資產二次上市,發行定價過高被暫緩發行股票。在交易所釋疑后,投資者仍將矛頭指向以保薦券商為首的IPO產業鏈。有投資者質疑,部分保薦券商將不太優質的資產保薦上市賺取天價傭金(有的靠突擊入股收益翻數倍),部分基金公司用基民的資金拉高發行價,上市公司超募資金、原始股東財富激增,其他中介機構也能收取高額服務費。而上市后股價的漲跌,業績是否“變臉”,基本上由股民及基民“買單”。

身為頭部券商的中信建投,也存在許多IPO項目上市當年業績大“變臉”甚至虧損的情形,如2022年中信建投合計保薦42家IPO項目上市,但有30家營收或扣非歸母凈利潤在當年實現了下降,“變臉”比例高達71%。部分業績大變臉的項目,IPO前夕業績暴增獲得高估值、高募資及巨額超募資金,而中信建投承銷傭金則賺得“盆滿缽滿。

將被評為C類投行?取決于紫晶存儲案能否“一賠了之”

近日,中證協對《證券公司投行業務質量評價辦法(試行)》進行了修訂,修訂后將擴大評價范圍,將債券承銷、并購重組財務顧問、股轉公司(北交所)相關投行業務全部納入,基本實現對投行業務的全覆蓋。此外,中證協將做好評價銜接,充分利用現有的其他投行業務評價結果,保持監管標準統一。

今年7月份,上交所和深交所聯合發布了《以上市公司質量為導向的保薦機構執業質量評價實施辦法(試行)》的通知(下稱《交易所評價辦法》)。如果中證協將《交易所評價辦法》的評價結果做銜接,保持監管標準一致的話,中信建投可能被評為C類投行。

根據《交易所評價辦法》第十九條之規定,評價年度保薦機構因重大執業質量問題被立案的,評價結果應當為C類。目前中信建投對沒有被立案,但其保薦的紫晶存儲案存在重大執業質量問題,仍可能帶來沖擊。

來源:交易所官網

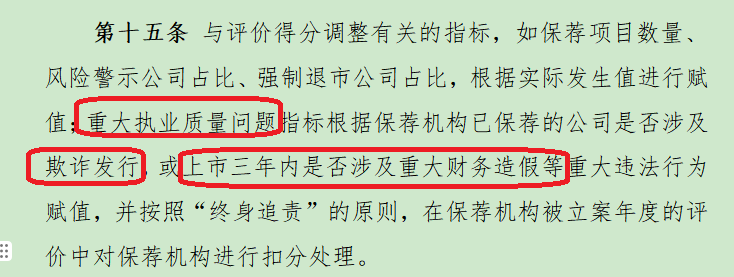

來源:交易所官網根據《交易所評價辦法》第十五條規定,重大執業質量問題指標根據保薦機構已保薦的公司是否涉及欺詐發行,或上市三年內是否涉及重大財務造假等重大違法行為。而中信建投保薦的紫晶存儲IPO項目,既涉及欺詐發行,IPO報告期內及上市三年內(2019年度和2020年度)又被發現重大財務造假。

紫晶存儲成立于2010年,是一家光存儲科技企業,2019年頭頂著“光存儲第一股”登陸科創板,但后來被發現欺詐發行及重大財務造假,目前已經強制退市。

中信建投之所以還存在因紫晶存儲案被立案調查的可能,主要是一個很強的參考對象——東興證券保薦的澤達易盛IPO項目。澤達易盛登陸的也是科創板,也涉及欺詐發行和重大財務造假,與紫晶存儲被投資者稱為“注冊制下欺詐發行并列第一股”。但是,澤達易盛的保薦人東興證券已經被立案調查,而中信建投還未被立案。

那么,中信建投在保薦紫晶存儲IPO項目中有無勤勉盡責?目前,紫晶存儲IPO項目兩位保代劉能清、邱榮輝已經遭罰,二人曾因在2021年中對*ST紫晶披露的持續督導意見不準確、不真實,未有效督促公司建立健全內部控制,未能有效識別并督促公司披露違規擔保事項,未能充分核查公司貨幣資金受限情況等問題,被上交所予以通報批評(2022年4月)。

2022年12月9日,上交所再度對劉能清、邱榮輝予以監管警示,原因是二人未按交易所問詢函要求及時核實、回復相關重大事項。

由此可見,紫晶存儲案的兩位保代確實沒有勤勉盡責,但二位保代是中信建投內部控制的“第一道防線”,中信建投投行還有質控、內核部門及公司層面的風控合規部門等第二道防線、第三道防線。

當紫晶存儲IPO項目出現如此嚴重的問題,業務組等第一道防線也未勤勉盡責,那中信建投投行內控第二、三道防線有無督促?三道防線是否形同虛設?中信建投在紫晶存儲IPO項目上是否勤勉盡責,或需要立案調查后才能發現。

今年5月份,中信建投紫晶存儲事件10億元先行賠付專項基金正式設立,適格投資者可以在獲得相應賠付金額。由此可見,中信建投為其保薦的IPO項目做出努力,減少投資者損失。

但先行賠付能否免除保薦責任?答案是否定的。目前,東興證設立券3.4億元專項資金賬戶,用于澤達易盛適格投資者損失賠償,同時也被監管部門立案調查。

多家IPO項目上市當年即虧損 面臨多張罰單?

根據《證券發行上市保薦業務管理辦法》(2020年6月修訂版本,下稱《保薦舊辦法》)第七十一條規定,發行人公開發行證券上市當年即虧損的,中國證監會可以暫停保薦機構的保薦業務資格3個月,對保薦代表人采取認定為不適當人選的監管措施,尚未盈利的企業或者已在證券發行募集文件中充分分析并揭示相關風險的除外。

《保薦舊辦法》第七十二條規定,發行人公開發行證券并在主板上市當年營業利潤比上年下滑50%以上,中國證監會可以根據情節輕重,在3個月到12個月內不受理相關保薦代表人具體負責的推薦;情節特別嚴重的,對保薦代表人采取認定為不適當人選的監管措施。

根據2023年2月份修訂的《證券發行上市保薦業務管理辦法》(下稱《保薦新辦法》) ,發行人在持續督導期間出現下列情形之一的,中國證監會可以根據情節輕重,對保薦機構及其相關責任人員采取出具警示函、責令改正、監管談話、對保薦代表人依法認定為不適當人選、暫停保薦機構的保薦業務等監管措施:(一)首次公開發行股票并在主板上市和主板上市公司向不特定對象公開發行證券并上市當年營業利潤比上年下滑百分之五十以上;(二)首次公開發行股票并上市、股票向不特定合格投資者公開發行并在北交所上市和上市公司向不特定對象公開發行證券并上市當年即虧損且選取的上市標準含凈利潤標準。

近兩三年,中信建投保薦的多家項目上市當年即虧損,或保薦的主板IPO項目上市當年營業利潤同比下降50%以上,根據《保薦新辦法》和《保薦舊辦法》的規定,中信建投及相關保代或面臨處罰。

如中信建投保薦的翰博高新,公司于2022年8月登陸創業板,所選取的上市標準為“最近兩年凈利潤均為正,且累計凈利潤不低于5000萬元”。也就是說,翰博高新選取的上市標準包含凈利潤標準。

2022年,翰博高新實現扣非歸母凈利潤-0.74億元,較2021年的0.9億元由盈轉虧。無論是根據《保薦舊辦法》,還是根據《保薦新辦法》,中信建投都面臨被暫停保薦資格的處罰的可能,區別在于如果適用《保薦新辦法》,中信建投還可能面臨被采取出具警示函、責令改正、監管談話等處罰措施。

又如中信建投保薦的思特威IPO項目,后者于2022年5月登陸科創板,上市當年即虧損1.16億元,而公司2021年的扣非歸母凈利潤為3.92億元。如果適用《保薦舊辦法》,中信建投面臨被暫停保薦業務資格的風險。

截至2023年11月10日,中信建投今年保薦上市的IPO項目合計29家,其中有2家公司今年前三季度已經虧損,還有兩家公司的營業利潤同比降幅高達50%以上。

兩家虧損的IPO項目分別是格力博、美芯晟,今年前三季度分別實現扣非歸母凈利潤-1.78億元、-0.07億元,如果兩家公司今年第四季度不能實現扭虧為盈,中信建投及相關保代存在被罰可能。

去年七成保薦項目上市即變臉 中信建投賺得“盆滿缽滿”

wind顯示,中信建投2022年共保薦42家擬IPO企業上市,其中30家在上市當年營收或凈利潤下降,占比71%。其中,兩家公司由盈轉虧;4家公司扣非歸母凈利潤降幅在90%以上;6家公司降幅超過80%;10家公司降幅超過50%,占比23.8%。

根據《保薦舊辦法》和《保薦新辦法》相關規定,翰博高新、思特威等由盈轉虧、主板企業弘業期貨營業利潤下降50%以上或令中信建投面臨保薦業務資格被暫停等處罰。

(1)江波龍IPO前夕營收凈利暴增 上市首年凈利大降96%次年巨虧9億元

在業績變臉的項目中,江波龍在上市時募集資金23.38億元,超募6.85億元,而中信建投也獲得1.26億元承銷保薦傭金,賺得盆滿缽滿。但江波龍2022年扣非歸母凈利潤同比下降95.92%,接近虧損,與其巨額的募資形成強烈的反差。

2023年前三季度,江波龍虧損8.97億元,再次大變臉。那么,公司2022年是否通過“財技”避免虧損,進而使相關保代及中信建投免遭處罰的可能?畢竟,江波龍2022年差一點虧損,2022年前三季度便虧損9億元。

而在上市前的2019-2021年,江波龍分別實現營收57.21億元、72.76億元、97.49億元,同比分別增長35.29%、27.19%、33.99%;分別實現歸母凈利潤1.28億元、2.76億元、10.13億元,同比分別增長326.73%、115.48%、266.73%。

上市前營收凈利暴增,尤其是凈利潤增長7倍,江波龍才能夠在IPO募資23億元之巨。但江波龍上市后的業績變臉速度比翻書還快,上市第二年就巨虧,公司上市前的財務真實性能否有保證,中金建投是否勤勉盡責,這都有待時間驗證。

(2)帝奧微首發募資26億元超募9億元 IPO前盈利激增但上市第二年虧損

與江波龍相似的是,中信建投保薦的帝奧微IPO項目也是在IPO前業績暴增,但上市后不久便業績“大變臉”。

資料顯示,帝奧微2022年8月在中信建投的護航下登陸科創板。在IPO前的2019-2021年,帝奧微分別實現營業收入1.37億元、2.48億元、5.08億元,同比分別增長40.31%、81.15%、105.08%;分別實現歸母凈利潤0.03億元、0.4億元、1.65億元,同比分別增長131.34%、1482.24%、310.77%。

正是在盈利數十倍增長的加持下,帝奧微IPO才能獲得更高的估值,募資26.28億元,超募9.16億元。而中信建投,也將1.81億元的承銷傭金收入囊中。

但在上市當年,帝奧微扣非歸母凈利潤就出現了下滑。2023年前三季度,帝奧微實現扣非歸母凈利潤-0.22億元,業績大變臉。那么,帝奧微上市前激增的凈利潤是否真實?

(3)迪阿股份IPO超募31.6億元 業績連續變臉由盈轉虧

中信建投保薦的IPO項目,不僅頻頻出現上市當年即變臉的情況,還有些公司在上市次年開始“卸妝”,如IPO超募31.6億元的迪阿股份。

2021年12月15日,迪阿股份登陸創業板。距年底十來天上市,迪阿股份業績并沒有變臉,當年依舊保持高增速增長。

2019-2021年,迪阿股份分別實現營業收入16.65億元、24.64億元、46.23億元,分別實現歸母凈利潤2.64億元、5.63億元、13.02億元。正是IPO前夕公司凈利潤暴增,迪阿股份才能夠募集資金46.76億元,比預期超募31.6億元,中信建投也獲得2.17億元的承銷保薦收入。

然而,在上市后的第二年,迪阿股份2022年扣非歸母凈利潤為6.13億元,同比下降51%。2023年前三季度,迪阿股份扣非歸母凈利潤為-0.68億元,由盈轉虧。

號稱“一生僅能定制一枚”DR鉆戒的迪阿股份,究竟是靠營銷噱頭賣不動了,還是IPO前夕粉刷業績?這些問題同樣交由時間給出答案。

責任編輯:公司觀察

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)