小米腰斬,雷軍“失眠”

來源:全景財經

小米的股價,正在讓雷軍“焦慮得睡不著覺”。

2018年7月9日,雷軍在港交所敲響了200公斤大銅鑼,歷經8年,小米集團(1810.HK)完成上市,引來香港首富李嘉誠、互聯網巨頭馬云、馬化騰…眾多大佬捧場。

小米上市慶功晚宴上,雷軍意氣風發,操著一口湖北式普通話向投資者許下諾言,“要讓在上市首日買入小米公司股票的投資人,賺一倍。”

然而理想豐滿,現實骨感。上市當天,小米陷入“破發”的厄運,市值蒸發64億美元!

而,這僅僅是小米漫漫熊途的開始。

今天(6月3日),小米股價一度暴跌逾6.8%,觸及8.92港元的歷史最低價。

據Choice數據顯示,2019年初至今,小米集團累計跌幅逼近30%。5月以來,小米集團的股價更是一路走低,最近1個月以來股價的跌幅為近25%。

從發行價17元,跌至今日收盤價---9.09元,小米總市值蒸發超1487億元。

小米集團周K線圖

股價腰斬,雷軍:焦慮地睡不著覺

面對股價“跌跌不休”的壓力,雷軍自稱焦慮得連覺都睡不著,表示:“大家投資了我55億美金,萬一跌得難看,怎么出去見人?”

為提振股價,小米集團、雷軍等一眾高管不斷逆勢回購、增持。1月9日,小米集團發布公告稱,包括雷軍在內的控股股東承諾未來一年不減持,以向資本市場傳遞信心。

隨后,小米集團在短短幾天內進行了3次回購,今日股價創新低之時,小米再斥資9980萬元回購超1102萬股。

小米集團的4次公開市場回購,累計買入超3100萬股股票,共斥資近3億港元。

然而,多次“護盤”行動后,小米股價走勢依舊不容樂觀。

小米股價不振的根本原因在于,市場投資者對小米模式的不認可,小米的發展模式仍是以營銷為主導,而不是技術為主導。

與此同時,雷軍曾公開豪言:“小米的硬件綜合凈利潤率,永遠不超過5%”,這一承諾無疑令投資者對小米未來的盈利空間擔憂。

小米,是一家硬件公司?

盡管,小米股價相比發行價,已經跌去了46%,其總市值仍有2262億港元(合1993億人民幣),在港股中排名第43位,在A股中,可以排到第36位,低于溫氏股份、平安銀行,高于伊利股份、中國聯通。

其最新的市盈率(TTM)為16.33倍,如果放在互聯網企業中,并不算高,騰訊市盈率25倍、阿里巴巴30.5倍的市盈率、亞馬遜市盈率高達73倍。

但,如果在硬件公司中,小米無疑是高估的。與小米對賭的格力PE才12倍,全球智能設備龍頭:蘋果,市盈率也只有14倍。

問題一目了然,小米到底是硬件公司?還是互聯網公司?

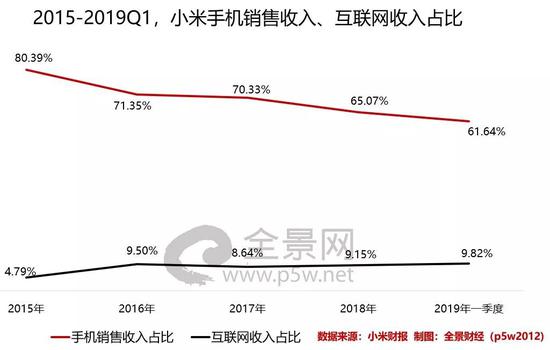

雖然,小米歷來標榜自己為一家互聯網企業,但其中智能手機的銷售額占到了總收入的70%以上,互聯網收入則不到10%,那么小米定位為互聯網公司是否準確?

從收入占比的趨勢圖可以看出,雖然小米一直在努力調整收入結構,小米手機收入占比連續5年下滑,其IOT與生活消費產品銷售收入占比在不斷提升,但互聯網收入從未突破10%。

且,剛剛發布的2019年一季報顯示,小米一季度營收437.6億元,智能手機的收入約為270億元,占比仍高達62%。

基于數據說話,小米是硬件公司?還是互聯網公司?香港的投資者,已經用金錢給出了判斷。

在解禁后的第一天,俄羅斯基金減持61億元小米股份,且機構投資者在解禁后,陸續拋售小米。有媒體報道稱,2月20日,某機構投資人以9.45港元出售小米B類股,折價5.1%,套現逾21.8億港元。

小米的窘境,港股的縮影

小米股價破發、一路走低的背后,另一大原因系,IPO發行價的高估泡沫。

2018年以來,港交所開放懷抱,擁抱新經濟,包括小米、美團在內的“獨角獸”蜂擁而至,IPO數量創出歷史新高,場面可謂熱鬧非常。

火爆的上市潮,曾一日多達8家企業,同時在港交所上市,財經媒體們紛紛調侃“生意太好,鑼都不夠用了”。

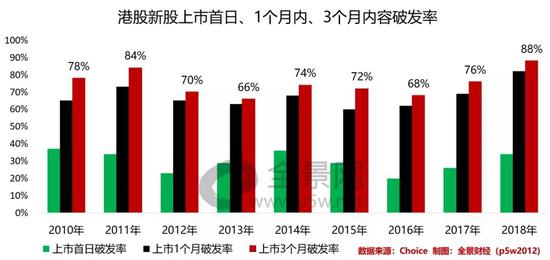

但熱鬧過后,2018年的破發率,竟創下歷史新高。

據Choice數據統計, 2018年,港股新股上市首日破發率達 34%,而上市后1個月內破發率達82%,上市后3個月內破發率達 88%。

擁抱“新經濟”的第一年,港股“新經濟公司”較少,在“物以稀為貴”情緒作用下,部分公司被投資人給予了高估值,給上市交易埋下了隱患,導致“破發”現象頻頻發生。

小米上市之初,雷軍一度表示:小米的估值=騰訊 × 蘋果!而此后,港股市場給予了慘烈的教訓。

另一家“獨角獸”:美團點評,亦是如此。上市首日總市值突破508億美元,超越小米、京東,成為中國市值排名第4的互聯網公司。

回溯其上市前的最后一輪融資,美團投后估值僅為300億美元,短短半年多時間,總市值上漲近70%。

上市后,便步入破發的窘境。曾一度破發幅度高達42%,截止6月3日收盤,仍較發行價虧損13%。

美團點評周K線圖

如此看來,新經濟上市最大的風險點便是:IPO定價過高,上市前存在估值泡沫。

雖然不久的未來,新經濟企業的盈利能力、成長性可能會好于傳統制造業,但一級市場吹起的泡沫,無疑給二級市場投資者帶來風險。

結 語

A股的科創板,也即將擁抱“新經濟”、擁抱注冊制。

其中,市場最為關注的也是,IPO市場化定價。

科創板IPO的發行價不再受23倍市盈率限制,同時在輿論炒作、機構抬價之下,大概率會將第一批科創板上市企業的發行價抬高,且上市的前5個交易日內,股價不設漲跌幅限制,資金熱炒的空間巨大。

而一旦發行價過高,參照美股、港股的新股破發數據,注冊制下的科創板“打新”絕非“穩賺不賠”的買賣。

這也意味著,相比主板、中小板、創業板,科創板的波動區間更寬、更大,風險更大。

小米一路向南的K線圖,便是最生動的警示。

免責聲明:自媒體綜合提供的內容均源自自媒體,版權歸原作者所有,轉載請聯系原作者并獲許可。文章觀點僅代表作者本人,不代表新浪立場。若內容涉及投資建議,僅供參考勿作為投資依據。投資有風險,入市需謹慎。

責任編輯:陳志杰

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)