來源 礪石商業評論

李平 | 作者

平凡 | 編輯

新一輪的豬周期或許可以改善公司短期的財務狀況,但很難再讓牧原股份找回那份屬于“豬茅”的榮耀。

1

曙光初現

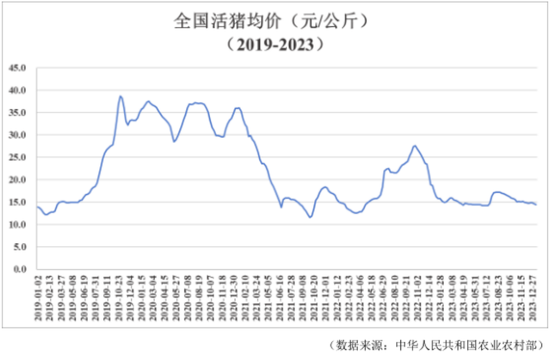

近日,農業農村部數據顯示,6月份以來,全國農產品批發市場豬肉平均價格均高于24元/公斤,生豬期貨主力合約價格也較年初累計上漲約三成,期現貨價格皆回升至2022年年末水平。

所謂的豬周期,是指豬肉價格供求關系的周期性變化最終導致行業盈利大幅波動的市場現象。按照既往經驗,每四年會是一輪完整的豬周期。從2006年來,我國已經經歷了5輪豬周期,持續的時間2-5年不等。豬價最大的漲幅基本在100%及以上,最大的跌幅接近50%的水平。

2018年5月-2021年10月期間,非洲豬瘟催生了所謂的“超級豬周期”,生豬價格最高漲至40.98元/公斤。二級市場上,生豬產業鏈企業賺得盆滿缽滿,股價也迎來集體大漲。2020年,牧原股份大賺274.51億元,同比增長348.97%。2021年2月,牧原股份總市值逼近5000億,“豬茅”之稱不脛而走。

不過,生豬養殖行業的暴利隨即吸引了大量資本的涌入,生豬供應走向了供過于求。尤其是2022年10月以來,生豬價格持續低迷,這讓眾多生豬生產企業苦不堪言。同花順數據顯示,25家上市豬企中19家陷入虧損,縱是“豬茅”也未逃脫虧損的命運。

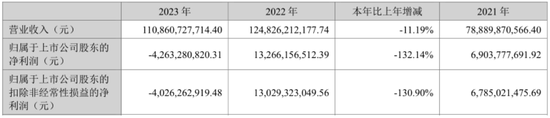

數據顯示,2023年全年,牧原股份實現銷售收入1108.61億元,凈虧損42.63億元,這也是公司上市以來首份虧損成績單。2024年一季度,牧原股份實現營收262.72億元,同比增長8.57%,歸母凈利潤大虧23.79億元,同比下降98.5%。

除了經營性虧損之外,牧原股份的流動性問題也頗受關注,并遭到深交所的問詢。年報顯示,截至2023年年末,牧原股份短期負債高達469.29億元,一年內到期非流動負債86.51億元,長期借款98.63億元,長短期借款總共654.43億元;資產方面,牧原股份賬上有194.29億的貨幣資金,其中受限貨幣資金為56.53億元,流動比率僅為0.67倍,短期償債風險突出。

5月12日晚間,深交所向牧原股份下發2023年年報問詢函,就有關公司持有貨幣 資金與長短期借款金額同時較高、短期償債風險、固定資產、關聯交易等問題提出問詢,引發市場熱議。

早在2021年,有關牧原股份固定資產過度膨脹、關聯交易金額巨大等問題就遭到多方質疑。也是從2021年3月開始,牧原股份股價踏上了漫漫熊途,總市值一度跌至1700億元附近。

進入到2023年以來,在新一輪豬周期即將開啟的預期下,牧原股份股價迎來反彈。截至最近一個交易日日,牧原股份最新市值為2361億元,2024年至今漲幅約為5%,但相比歷史高點仍有超過50%的跌幅。

種種跡象顯示,隨著豬肉價格的觸底反彈,新一輪的豬周期正在開啟,但這能否拯救投資者對于“豬茅”信仰的塌方?

2

千億豪賭

牧原股份始成立于1992年,創始人為秦英林、錢瑛夫婦。其中,秦英林畢業于河南農業大學畜牧專業,具有養殖專業知識。

根據公開資料,牧原的第一個養豬場——南陽市內鄉馬山養豬場起初養殖規模僅有22頭。此后,憑借著南陽的優越地理位置以及創始人的專業技術,秦英林的養殖規模很快擴大到1萬頭。2014年,牧原股份生豬出欄量達185.9萬頭,并成功登陸深交所。

一般說來,規模化生豬養殖主要包括自繁自養和農戶合作兩種模式。其中,以牧原為代表的自繁自養模式具有成本低廉的優勢,但需要企業自建養殖場,統一采購飼料、疫苗,雇傭農工集中進行種豬的育種和擴繁、豬苗的培育、生豬育肥等全部生產過程,并統一銷售給終端消費者。

相比牧原股份的垂直一體化養豬模式,以溫氏股份為代表的“公司+農戶”合作不需要投入巨量的資金自建養豬場,養殖模式效率更高。在這一模式下,生豬養殖公司只需要承擔種豬端的資本開支,合作農戶或其他主體承擔育肥端資本開支。2014年,溫氏生豬年出欄量達1218萬頭,相當于牧原股份同期出欄量的14倍。

但從本質上看,農戶合作模式還是小農作坊式飼養,無法有效抵御豬瘟。因此,在上一輪非洲豬瘟的侵襲下,曾經的“豬王”溫氏股份被后起之秀牧原股份遠遠甩到了身后,自繁自養的一體化生豬養殖模式也逐漸成為行業的主流趨勢。2023年,全國生豬出欄量為7.27億頭,其中牧原股份出欄生豬6381.6萬頭,市場份額8.78%。對比看,溫氏股份出欄生豬2626.22萬頭,僅相當于牧原股份的40%。

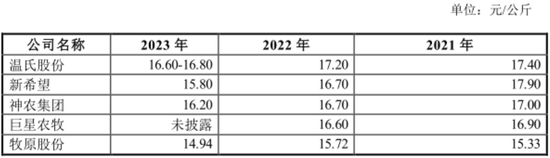

另外,牧原股份的商品豬完全成本明顯低于溫氏股份。2021年-2023年,牧原股份商品豬完全成本分別為15.33元/公斤、15.72元/公斤、14.94元/公斤,溫氏股份的完全養殖成本則為17.40元/公斤、17.20元/公斤、16.60-16.80/公斤,牧原股份完勝溫氏股份。

不過,當垂直一體化的養豬模式遭遇到具有強周期特征的生豬養殖行業時,其重資產的劣勢也不容忽視。以牧原股份為例,由于公司采用“全自養、全鏈條、智能化”養殖模式,需要公司自主投資建設生豬養殖場,固定資產的投入規模很大。數據顯示,2018年-2023年,牧原股份生豬產能由2096萬頭增長至8000萬頭,固定資產則從135.45億元飆升至1121.5億元,固定資產增幅遠超過其產能增幅。

千億規模的固定資產不僅給牧原股份帶來了沉重的折舊壓力,同時也讓公司的負債規模不斷攀升。數據顯示,2021年-2023年,牧原股份負債金額為1086.62億、1048.77億元、1213.68億元。其中有息負債525.90億元、550.42億元、580.95億元。截至2023年年末,公司資產負債率高達62.11%,同比增加7.75個百分點,創十年來新高。

隨著負債率的不斷攀升,牧原股份的財務費用壓力不斷增加。2023年全年,牧原股份利息費用高達32.39億元,占據公司凈虧損金額的80%。顯然,利息費用支出已經成為影響牧原股份利潤增長的一個關鍵因素。

3

迷霧重重

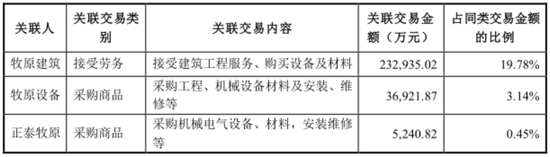

值得一提的是,牧原股份的固定資產主要以豬舍、機器設備為主,供應商多為其控股股東牧原集團旗下關聯公司。僅僅在2019年-2020年期間,牧原股份與控股股東旗下建筑公司“牧原建筑”關聯交易金額就達到190億元。

年報顯示,2023年度,牧原股份共發生關聯交易34.92億元。其中,關聯采購的前五大供應商中,牧原股份向河南牧原建筑工程有限公司、河南牧原設備有限公司、河南正泰牧原智能電氣科技有限公司的采購主要為工程、設備類采購;同時向河南牧原物流有限公司的采購內容主要為運輸服務。

事實上,早在2021年3月,雪球大V“天地俠影”就曾對牧原股份的關聯交易問題公開質疑,并指出其固定資產銷售收入比遠高于其他豬企,公司實際利潤被控股股東旗下的建筑公司獲取等問題。隨著《牧原會是驚雷嗎?》一文的廣為流傳,有關牧原股份的財務造假問題就成為輿論關注的焦點,并最終遭到監管層的問詢。

時隔三年之后,牧原股份的財報數據再次引發深交所的關注。5月27日晚間,牧原股份對深交所問詢函作出回應,針對有關公司現金流、長短期借款、關聯交易等問題一一解答,著重強調公司現金流穩定、養殖成本同行業最低、關聯交易價格公允,“不存在利益傾斜的情形”。

盡管牧原股份的回復函看上去數據翔實,資本市場卻并未給予積極回應。數據顯示,5月28日-6月27日,牧原股份股價由48.46元跌至43.2元,區間跌幅11%,總市值縮水280億元。這也就是說,在牧原股份公布了其看似有理有據的回復之后,公司市值卻出現了近300億元的縮水。

數據顯示,自2014年上市以來,牧原股份除了IPO融資6.67億元之外,又先后完成4次再融資,共募集資金150.77億元,直接融資和間接融資合計募資金額高達1112.54億元。截至2023年末,公司累計分紅派現139.86億元,融資金額遠高于分紅金額。這其中,大量融資轉換為公司固定資產。如果扣除資本開支,牧原股份過去10年的自由現金流合計為-578億元,自身造血能力堪憂。

從FCFF模型(自由現金流貼現定價估值)出發,資產的內在價值是持有資產人在未來時期接受的現金流所決定的。顯然,如果從這一模型出發,牧原股份的“內在價值”極差。

另外,隨著外界對其固定資產、有息負債、關聯交易等問題的不斷關注,牧原股份似乎很難再成為價值投資的理想標的。或者說,新一輪的豬周期或許可以改善公司短期的財務狀況,但很難再讓牧原股份找回那份“豬茅”的榮耀。

責任編輯:江鈺涵

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)