新浪財經聯合黑貓投訴、微博航空,開啟航空公司“金鳳獎”評選,快來選出為你提供全方位、專業、安全服務的航空公司吧。【我要投票】

原標題:10億現金收購遭上交所問詢 吉祥航空財務穩定性恐受考驗 來源:每日經濟新聞

每經記者 張曉慶 每經編輯 梁梟

11 月 15 日晚間,吉祥航空(603885,SH)收到上交所問詢函。此時,其正在籌劃收購控股股東均瑤集團持有的上海吉道航企業管理有限公司(以下簡稱吉道航)100%股權。

吉道航的主要資產為其所持有的東方航空(600115,SH)3.6%股權。此前,通過參與東方航空定增,吉祥航空及其全資子公司吉祥香港已分別持有東方航空1.41%、3.16%股權,若此次交易完成,吉祥航空以直接、間接方式合計持有的東方航空股權比例將上升至8.17%。

吉祥航空公告披露,此次交易作價約10億元。《每日經濟新聞》記者注意到,吉祥航空還將以股東借款方式借予吉道航用于償還其向均瑤集團的借款3.61億元,同時,吉道航的一筆18億元的股權質押借款也將于2020年9月30日到期。交易完成后,上市公司備考報表資產負債率將增長至60.37%。

在問詢函中,上交所要求吉祥航空分析說明本次交易對公司財務穩定性的影響,以及由吉道航先行認購東方航空股份,再由上市公司通過收購吉道航間接持有東方航空股份的合理性和必要性。

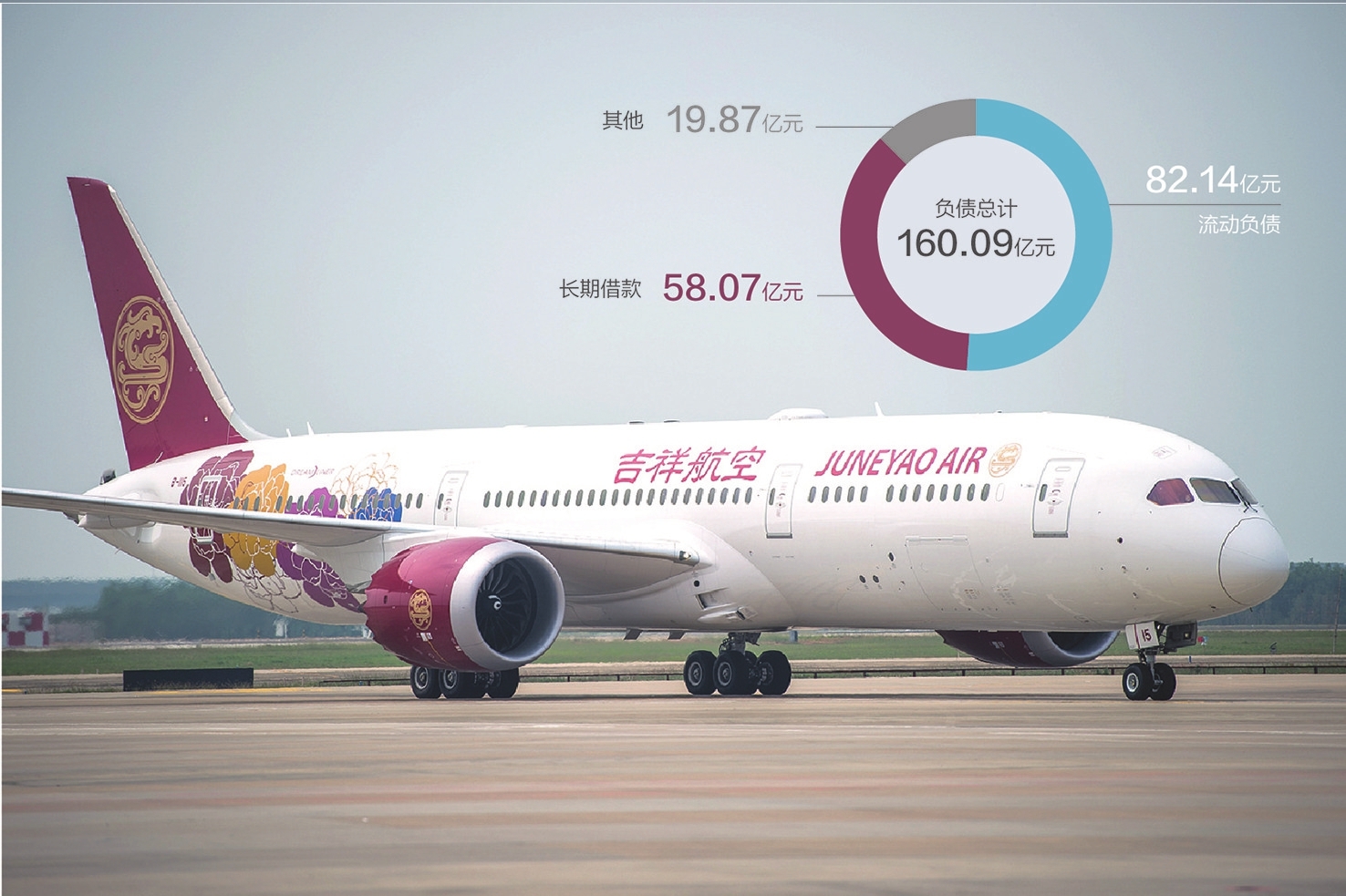

▲吉祥航空負債情況(截至9月30日)視覺中國圖 鄒利制圖

交易對價10億元

11月8日晚間,吉祥航空披露《重大資產購買暨關聯交易報告書(草案)》(以下簡稱草案),公司擬以現金支付的方式向控股股東均瑤集團購買其持有的吉道航100%股權,交易對價約10億元。

草案披露,吉道航無實際經營,主要資產為其持有的東方航空5.89億股A股股票,占東方航空總股本的3.6%。截至9月30日,吉道航公司賬面凈資產為8.88億元,經資產基礎法評估,吉道航凈資產評估價值為10億元,評估增值1.12億元,增值率12.6%。

交易完成后,吉祥航空通過直接、間接方式合計持有的東方航空股權比例將上升至8.17%。吉祥航空稱,通過本次交易,可進一步鞏固其作為東方航空重要股東的地位,也為吉祥航空進一步落實國際化戰略、拓展國際合作提升國際知名度提供支持。此外,在委派董事后以權益法進行長期股權投資核算,更加符合公司對東方航空的長期戰略持股意圖。

《每日經濟新聞》記者注意到,今年9月,持續一年多的東航、吉祥航空交叉持股落地,東航集團與均瑤集團在上海正式簽署戰略合作協議,正式開啟“股權+業務”全面合作。當時,雙方都提到將分別向對方下屬控股子公司吉祥航空、東方航空派駐一名董事。此外,東方航空11月1日發布的公告顯示,均瑤集團、吉道航將其合計持有的東方航空9億股A股股份(占總股本的5.5%)所對應的全部表決權委托予吉祥航空。

在這樣的背景下,上交所于11月15發出問詢函,要求吉祥航空補充披露公司收購東方航空少數股權的原因及必要性;本次交易完成后,公司是否存在凈利潤主要來自合并財務報表范圍以外的投資收益情況;分析說明吉道航與公司是否屬于聯系緊密的上下游,是否具有顯著的協同效應,本次交易是否符合重大資產重組關于經營性資產的相關規定;說明委派董事具體情況以及以權益法進行長期股權投資核算的合規性、合理性等事項。

收購代價不菲

值得注意的是,此次獲得吉道航100%股權,吉祥航空付出的代價實際并不止于10億元現金。根據草案披露,在交易完成股權交割后5個工作日內,吉祥航空將以股東借款方式借予吉道航用于償還向均瑤集團的借款3.61億元。

此外,吉道航將所持東方航空股權質押給招商財富資產管理有限公司,獲借款18億元,該筆借款利率為6.30%,到期日為2020年9月30日,由均瑤集團提供擔保。吉道航資產負債表顯示,截至2019年9月30日,其貨幣資金僅有74.9萬元,這也意味著,吉祥航空在完成對吉道航100%股權的收購后,將承擔18億元的償債責任,吉祥航空一年內到期的非流動負債將增加18億元。

因此,上交所在問詢函中要求吉祥航空說明,吉祥航空支付3.61億元款項的來源,對上市公司資金周轉的影響;本次交易完成后,均瑤集團是否繼續履行擔保責任,以及吉道航未來解除質押的具體安排。

吉祥航空三季報顯示,今年前三季度,吉祥航空實現營業收入130億元,同比增長17.02%,歸母凈利潤12.36億元,同比下滑13.84%。而截至9月30日,吉祥航空賬上貨幣資金為27.86億元,主要系非公開發行收到募集資金所致;公司流動資產合計58.24億元。同時,公司短期借款已達35.74億元,流動負債合計82.14億元。本次交易完成后,吉祥航空備考報表資產負債率將由55.77%增長至60.37%。

上交所在問詢函中還要求吉祥航空結合公司現金流狀況、可利用的融資渠道及授信額度、收購資金來源以及后續還款安排等情況,分析說明本次交易對公司財務穩定性的影響。

“借道”吉道航目的何在?吉道航所持有的東方航空股份,來源于此前東方航空的一次定向增發。

在2019年5月就《關于請做好吉祥航空非公開發行申請發審委會議準備工作的函》進行回復時,吉祥航空曾稱,對于認購東方航空非公開發行A股股票,因受限于其自身體量,無法獨立完成此次認購。因此,吉祥航空邀請其控股股東均瑤集團以財務投資者的身份配合參與了東方航空的非公開發行股票認購。在此基礎上,均瑤集團決定與全資子公司吉道航一并參與。這樣可以“緩解吉祥航空因短期內重大投資的資金負荷過高可能給經營帶來的潛在壓力”。

不過,距上述回復僅僅半年,距東方航空在2019年9月發布《非公開發行A股股票發行情況報告書暨上市公告書》也僅僅兩個月,吉祥航空即決定收購吉道航100%股權。

在上交所發出的問詢函中,要求吉祥航空說明吉道航定增取得東方航空股份支付的對價,與本次交易作價是否存在顯著差異,并說明原因和合理性,是否存在損害上市公司利益的行為;以及由吉道航先行認購東方航空股份,再由上市公司通過收購吉道航間接持有東方航空股份的合理性和必要性。

根據此前東方航空披露的定增結果,非公開發行A股股票發行價為5.35元/股,其中,吉祥航空、均瑤集團、吉道航分別認購2.19億股、3.12億股和5.89億股,合計11.2億股,認購金額為59.93億元。

隨后,均瑤集團和吉道航分別將各自持有的東方航空限售流通股3.12億股和5.89億股質押給了招商財富資產管理有限公司,也就是說,均瑤集團和吉道航持有的東方航空股票被悉數抵押。此外,吉祥香港此前已將持有的東方航空2.32億股H股進行質押。均瑤集團、吉道航及吉祥香港累計質押東方航空股份數量為約11.33億股,占均瑤集團及其下屬子公司吉道航、吉祥香港和吉祥航空合計持有東方航空股份總數的68.66%,占東方航空總股本的6.92%。

在經濟學家宋清輝看來,質押股權等表現說明,均瑤集團在入股東航后目前資金狀況或略緊張。

事實上,據均瑤集團披露的2019年三季報,今年前三季度,均瑤集團營業收入240.40億,同比增長18.43%,歸母凈利潤為9.38億,同比增長30.06%。不過,截至9月30日,均瑤集團負債總額為561.83億元(其中短期借款為129.88億,流動負債合計319.66億元),總資產為837.65億元,資產負債率達67%。

責任編輯:張國帥

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)