內(nèi)容提要:

紅棗價(jià)格具有較強(qiáng)的周期性和規(guī)律性,以一年為一個(gè)周期,每年的5、6月的時(shí)候,由于淡季來臨疊加時(shí)令鮮果集中上市,紅棗價(jià)格回落,達(dá)到全年度的第一個(gè)谷底,之后呈現(xiàn)不同程度的震蕩回升;9月份后紅棗成熟上市,價(jià)格開始回落,至11、12月達(dá)到第二個(gè)低谷,繼而緩慢回升至次年的2月份。在現(xiàn)貨價(jià)格的帶動(dòng)下,紅棗期價(jià)跟隨現(xiàn)價(jià)波動(dòng),下半年紅棗期價(jià)整體上呈現(xiàn)先揚(yáng)后抑的走勢。今年下半年值得注意的是,天氣因素對紅棗產(chǎn)量及品質(zhì)的影響。

一、期市行情回顧

2019年上半年紅棗期貨(紅棗指數(shù))走勢大致可分為兩個(gè)階段:

第一階段:2019.4.30-2019.5.27期間先抑后揚(yáng)。原因是市場上紅棗供應(yīng)充足,消費(fèi)處于季節(jié)性淡季,市場看空情緒濃郁,紅棗期價(jià)高開低走,在5月7日錄得收割低點(diǎn)8525元/噸。隨后市場對紅棗前期估值進(jìn)行糾錯(cuò),疊加阿克蘇產(chǎn)區(qū)遭遇雨雪天氣,對紅棗坐果及品質(zhì)造成不利影響,引起市場恐慌情緒,此外臨近端午節(jié),節(jié)日題材提振紅棗市場,紅棗期價(jià)在5月13日迎來拐點(diǎn),一路上漲,在5月27日錄得收割高點(diǎn)10935元/噸。

第二階段:2019.5.28-2018.6.24期間高位寬幅震蕩,區(qū)間9610-10755元/噸。原因是阿克蘇產(chǎn)區(qū)冰雹天氣對紅棗產(chǎn)量及品質(zhì)的影響有限,端午節(jié)的需求提振只是階段性的,紅棗上漲不具備持續(xù)性動(dòng)力,因此紅棗期價(jià)在對前期估值進(jìn)行修復(fù)后,進(jìn)入高位震蕩運(yùn)行。

圖1、紅棗指數(shù)日線圖

數(shù)據(jù)來源:文華財(cái)經(jīng)、瑞達(dá)期貨

二、基本面因素分析

(一)供給狀況

1、棗樹進(jìn)入盛果期,市場供應(yīng)量充足

我國紅棗在世界上獨(dú)占鰲頭,2017年我國紅棗的產(chǎn)量達(dá)到562萬噸,占據(jù)世界總產(chǎn)量的98%。我國棗生產(chǎn)分布區(qū)域極廣,北起內(nèi)蒙古自治區(qū)、吉林,南至兩廣、福建、東起沿海諸省,西至云南、貴州、四川、新疆維吾爾自治區(qū)。2017年,我國紅棗種植區(qū)主要集中在新疆、河北、山東、山西和陜西,其中新疆紅棗種植面積最大,也是最大的紅棗供應(yīng)地,占全國當(dāng)年總產(chǎn)量的48.93%。

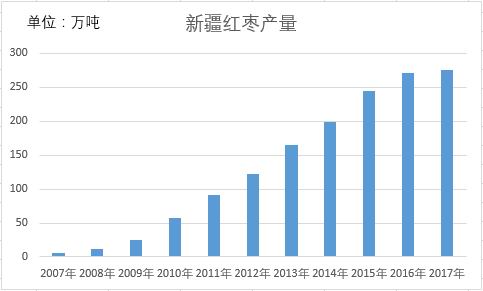

從圖2我們可以看出,新疆紅棗的產(chǎn)量從2007年開始快速增長,至2016年后增速放緩。2007年-2016年這十年的時(shí)間是紅棗的生長結(jié)果期,2016年后新疆紅棗進(jìn)入盛果期,根據(jù)紅棗的生長周期來看,未來幾年紅棗都處于增產(chǎn)周期,后續(xù)新疆會有大量穩(wěn)定的紅棗供應(yīng)。此外,棗樹具有固沙防風(fēng)的作用,出于新疆的環(huán)保政策,即使種植紅棗的經(jīng)濟(jì)價(jià)值低于其他果樹,也不能隨意砍掉,因此紅棗供應(yīng)難有較大的改變,供應(yīng)彈性較小。

圖2、2007年-2017年新疆紅棗產(chǎn)量變化情況

數(shù)據(jù)來源:布瑞克、瑞達(dá)研究院

2、天氣因素影響紅棗的產(chǎn)量及品質(zhì)

棗樹為暖溫帶陽性樹種,喜光,好干燥氣候。5、6月為棗樹的開花期,此期棗樹對溫度反應(yīng)敏感,若開花后3天平均氣溫低于23℃,對坐果不利;若遭遇冰雹、大風(fēng)天氣,會造成棗花掉落。2019年5月阿克蘇產(chǎn)區(qū)遭遇冰雹天氣;6月份,新疆多地又遭遇冰雹天氣,頻繁的降雨天氣使得今年的棗樹坐果進(jìn)度明顯慢于往年。此外,5-10月是紅棗的結(jié)果期,長時(shí)間降雨會造成裂果、壞果,因此后期還要持續(xù)關(guān)注天氣因素對紅棗的產(chǎn)量和品質(zhì)影響。

3、成本支撐減弱,紅棗面臨回調(diào)壓力

根據(jù)鄭商所測算,2019年滄州紅棗市場符合紅棗期貨基準(zhǔn)交割品要求的紅棗價(jià)格為9000元/噸,內(nèi)地倉庫相對新疆而言升水600元/噸,所以新疆紅棗市場符合紅棗期貨基準(zhǔn)交割品要求的紅棗價(jià)格為8400元/噸(不包含交割環(huán)節(jié)費(fèi)用)。紅棗的交割費(fèi)用包括入出庫費(fèi)用、倉儲費(fèi)用、期轉(zhuǎn)現(xiàn)手續(xù)費(fèi)以及交割手續(xù)費(fèi)。其中入出庫費(fèi)用為50元/噸,包括卸車、碼垛、檢驗(yàn)、拆垛、裝車。倉儲費(fèi)方面,新疆倉儲費(fèi)為3元/噸/天,內(nèi)地倉儲費(fèi)為2.5元/噸/天。期轉(zhuǎn)現(xiàn)手續(xù)費(fèi)為0.5元/噸,交割手續(xù)費(fèi)為0.5元/噸。

滄州市場紅棗的交割費(fèi)用按照200元/噸來算,則滄州紅棗的注冊倉單成本為9200元/噸,新疆紅棗的交割費(fèi)用按照300元/噸來算,則新疆紅棗的注冊倉單成本為8700元/噸。因此9500元/噸一線對紅棗期價(jià)有較強(qiáng)的支撐作用。不過如若紅棗期價(jià)遠(yuǎn)遠(yuǎn)高于9500元/噸,則成本支撐減弱,期現(xiàn)具備套利空間,這時(shí)候投機(jī)者就會在期貨市場和現(xiàn)貨市場進(jìn)行期現(xiàn)套利,直至套利空間關(guān)閉。正是因?yàn)槭袌龅倪@種自我調(diào)節(jié)能力,使得后期紅棗期價(jià)面臨著回調(diào)壓力。

(二)需求狀況

1、國內(nèi)紅棗需求增長趨于穩(wěn)定

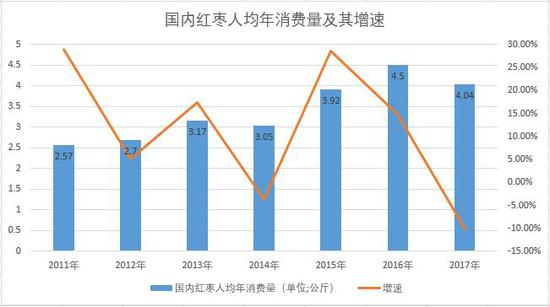

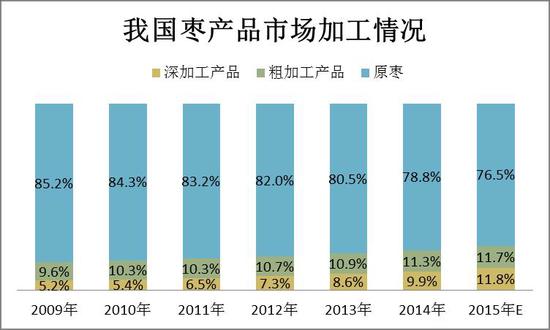

從2011年-2017年國內(nèi)紅棗人均消費(fèi)量及其增速的圖表,我們可以看出,近年來我國紅棗的消費(fèi)趨于穩(wěn)定,后續(xù)難有進(jìn)一步擴(kuò)大。主要原因是目前國內(nèi)紅棗消費(fèi)以原棗為主,消費(fèi)人群較為固定,原棗消費(fèi)市場已經(jīng)趨于飽和,想要進(jìn)一步擴(kuò)大消費(fèi)只能依賴深加工或者開拓海外市場。近些年紅棗深加工產(chǎn)品銷售額增長速度相對原棗銷售額增長速度要快,但目前,紅棗深加工的技術(shù)門檻較高,從事深加工的紅棗企業(yè)屈指可數(shù),而且從產(chǎn)品來看,棗酒、棗果汁、棗醋、棗蜜等紅棗深加工產(chǎn)品并不常見,銷量也平平。紅棗深加工產(chǎn)品暫時(shí)未被市場接受,需求端沒有起色。開拓海外市場方面,還有待紅棗的保鮮技術(shù)和深加工技術(shù)、以及企業(yè)對外擴(kuò)展能力的提高,短期內(nèi)暫難實(shí)現(xiàn)。

圖3、2011年-2017年國內(nèi)紅棗人均消費(fèi)量及其增速走勢

數(shù)據(jù)來源:瑞達(dá)研究院

圖4、我國棗產(chǎn)品市場加工情況

數(shù)據(jù)來源:賽迪顧問

2、紅棗價(jià)格具有較強(qiáng)的周期性和規(guī)律性

紅棗價(jià)格具有較強(qiáng)的周期性和規(guī)律性,以一年為一個(gè)周期,紅棗最高價(jià)是出現(xiàn)在2月。這時(shí)候的新鮮水果較少,可替代品較少,又有春節(jié)題材的提振,以及人們冬季進(jìn)補(bǔ)的習(xí)慣,使得市場對紅棗的需求急劇增加,從而帶動(dòng)紅棗價(jià)格的提升。3月份紅棗價(jià)格開始回落。這主要是時(shí)令水果開始上市,水果種類豐富,紅棗的替代品較多,紅棗的消費(fèi)需求減少,導(dǎo)致其價(jià)格下降。至本年度的5月、6月達(dá)到全年度的第一個(gè)谷底,之后呈現(xiàn)不同程度的震蕩回升,9月份后紅棗成熟上市,價(jià)格開始回落,至11、12月達(dá)到第二個(gè)谷底,繼而緩慢回升至次年的2月份。因此在現(xiàn)貨價(jià)格的帶動(dòng)下,紅棗期價(jià)將跟隨其走勢,下半年紅棗期價(jià)整體上呈現(xiàn)先揚(yáng)后抑的走勢。

(三)宏觀政策方面

現(xiàn)階段處于跨半年?duì)顟B(tài),市場上的資金流動(dòng)性趨緊,為了穩(wěn)定半年末資金面的流動(dòng)性,央行將延續(xù)6月下半月以來的流動(dòng)性凈投放操作,于6月下旬實(shí)現(xiàn)凈投放3250億元,宏觀資金面的寬松政策可能帶來商品價(jià)格上漲及系統(tǒng)性波動(dòng),短期內(nèi)利好紅棗市場。

此外,紅棗是南疆地區(qū)的支柱產(chǎn)業(yè),有著扶貧、支農(nóng)、援疆的政治意義。在這種情況下,新疆地方政府?dāng)M出臺一些托底政策,鼓勵(lì)企業(yè)以更高的價(jià)格收購紅棗,從而保證棗農(nóng)的收益,對紅棗價(jià)格形成一定的支撐作用

(四)進(jìn)出口狀況

我國紅棗出口市場主要集中在中國臺灣、馬來西亞、日本、香港與美國,占紅棗整體出口市場比重的76.75%。2017年,我國紅棗出口量為1.07萬噸,我國紅棗的產(chǎn)量達(dá)到562萬噸,消費(fèi)總量為561萬噸,出口量占總消費(fèi)量不足0.2%,因此出口情況對國內(nèi)紅棗市場的影響不大。

進(jìn)口方面,我國紅棗進(jìn)口量很小,2013年以來進(jìn)口量均不足1噸,而且有逐漸減少趨勢。

三、持倉分析

紅棗持倉方面,截至2019年6月26日下午收盤,紅棗指數(shù)持倉量較2019年5月31日大幅下跌,減少42364手,減幅為22.04%,至149878手;紅棗指數(shù)主流資金前二十名的多單量為35021手,空單為36427手,凈空單為1406手,凈空單量較上個(gè)月的-1242手增加164手。6月份空頭擁有主動(dòng)權(quán),紅棗期價(jià)小幅下跌,多空頭同步減持,主流資金持倉維持低空狀態(tài),短期內(nèi)陷入僵局,方向上有待進(jìn)一步突破。

圖5、紅棗指數(shù)前20名凈持倉變化情況

數(shù)據(jù)來源:文華財(cái)經(jīng)、瑞達(dá)研究院

四、觀點(diǎn)小結(jié)

供應(yīng)方面,我國紅棗進(jìn)入盛果期,未來幾年紅棗都處于增產(chǎn)周期,后續(xù)將會有大量穩(wěn)定的紅棗供應(yīng)。此外,由于環(huán)保政策,棗樹不能隨意砍掉,因此紅棗供應(yīng)短期內(nèi)難有較大的改變。需求方面,國內(nèi)紅棗的消費(fèi)趨于穩(wěn)定,后續(xù)很難有進(jìn)一步擴(kuò)大。整體上,近年來紅棗供需趨松。宏觀方面,本周央行將實(shí)現(xiàn)凈投放3250億元,宏觀資金面的寬松政策可能帶來商品價(jià)格上漲及系統(tǒng)性波動(dòng),短期內(nèi)利好紅棗市場。紅棗價(jià)格周期性及規(guī)律方面,以一年為一個(gè)周期,每年的5、6月的時(shí)候,由于淡季來臨疊加時(shí)令鮮果集中上市,紅棗價(jià)格回落,達(dá)到全年度的第一個(gè)谷底,之后呈現(xiàn)不同程度的震蕩回升;9月份后紅棗成熟上市,價(jià)格開始回落,至11、12月達(dá)到第二個(gè)低谷,繼而緩慢回升至次年的2月份。在現(xiàn)貨價(jià)格的帶動(dòng)下,紅棗期價(jià)跟隨現(xiàn)價(jià)波動(dòng),下半年紅棗期價(jià)整體上呈現(xiàn)先揚(yáng)后抑的走勢。

總體而言,因紅棗價(jià)格具有較強(qiáng)的周期性及規(guī)律,在其帶動(dòng)下,下半年紅棗期價(jià)整體上呈現(xiàn)先揚(yáng)后抑的走勢,因此下半年紅棗期價(jià)的操作先是逢低布局多單,到了9月份之后,逢高可以布局空單。

瑞達(dá)期貨

新浪聲明:新浪網(wǎng)登載此文出于傳遞更多信息之目的,并不意味著贊同其觀點(diǎn)或證實(shí)其描述。文章內(nèi)容僅供參考,不構(gòu)成投資建議。投資者據(jù)此操作,風(fēng)險(xiǎn)自擔(dān)。責(zé)任編輯:宋鵬

熱門推薦

收起

24小時(shí)滾動(dòng)播報(bào)最新的財(cái)經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)