【金融曝光臺315特別活動正式啟動】近年來,銀行卡被盜刷、買理財遇飛單的案例屢見不鮮,金融消費者維權(quán)舉步維艱,新浪金融曝光臺將履行媒體監(jiān)督職責(zé),幫助消費者解決金融糾紛。 【在線投訴】

主要結(jié)論

2月,動力煤期現(xiàn)貨價格集體回落,受到政策面穩(wěn)定煤炭價格影響,煤炭價格高位回落,另外,先進產(chǎn)能釋放及長假日耗減少,導(dǎo)致價格加快回落,同時,電廠庫存可用天數(shù)增加。另外,美聯(lián)儲持續(xù)加息預(yù)期打壓大宗商品,多數(shù)市場調(diào)整。動力煤期貨價格快速回落后,期貨貼水維持高位,后期逐步關(guān)注日耗恢復(fù)情況及安全生產(chǎn)。

2月,焦炭焦煤期貨價格逐步走高,焦炭一度沖擊前期高點。受到3月鋼廠復(fù)產(chǎn)預(yù)期影響,爐料價格走高。另外,環(huán)保限產(chǎn)繼續(xù)發(fā)力,多地在非取暖季限產(chǎn)力度加大,提振黑色板塊,焦炭領(lǐng)漲。

后期美聯(lián)儲持續(xù)加息預(yù)期加強,多數(shù)市場承壓,煤炭品種漲勢放緩,沖高后壓力增大。

從動力煤市場來看,節(jié)后電廠日耗逐步恢復(fù),但需求高峰已過,市場關(guān)注煤礦安全大檢查,將延續(xù)到5月,同時電廠庫存增加,煤炭市場逐步平穩(wěn),期貨價格回落后,5月合約貼水維持較高水平,后期修改預(yù)期加強,維持緩慢走高,多單少量持有。

受到3月鋼廠復(fù)產(chǎn)預(yù)期影響,雙焦需求偏強,另外焦化廠焦煤去庫存較快,市場逐步關(guān)注爐料需求,現(xiàn)貨市場維持強勢,同時,非取暖季限產(chǎn)加嚴,黑色板塊受到提振,雙焦維持調(diào)整做多為主。

一、期貨行情回顧

2月,動力煤期現(xiàn)貨價格集體回落,受到政策面穩(wěn)定煤炭價格影響,煤炭價格高位回落,另外,先進產(chǎn)能釋放及長假日耗減少,導(dǎo)致價格加快回落,同時,電廠庫存可用天數(shù)增加。美聯(lián)儲持續(xù)加息預(yù)期打壓大宗商品,多數(shù)市場調(diào)整。動力煤期貨價格快速回落后,期貨貼水維持高位,后期逐步關(guān)注日耗恢復(fù)情況及安全生產(chǎn)。

圖:動力煤期貨1805合約走勢圖

數(shù)據(jù)來源:文華財經(jīng) 國信期貨研發(fā)部

2月,焦炭焦煤期貨價格逐步走高,焦炭一度沖擊前期高點。受到3月鋼廠復(fù)產(chǎn)預(yù)期影響,爐料價格走高。另外,環(huán)保限產(chǎn)繼續(xù)發(fā)力,多地在非取暖季限產(chǎn)力度加大,提振黑色板塊,焦炭領(lǐng)漲。

圖:焦炭1805合約走勢

數(shù)據(jù)來源:文華財經(jīng) 國信期貨研發(fā)部

圖:焦煤1805合約走勢

數(shù)據(jù)來源:文華財經(jīng) 國信期貨研發(fā)部

二、動力煤基本面分析

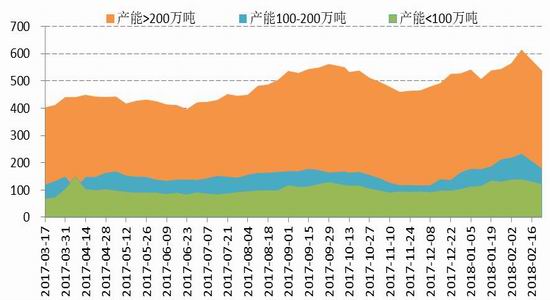

2.1煤炭產(chǎn)量逐步集中關(guān)注安全生產(chǎn)

先進產(chǎn)能釋放后,煤炭產(chǎn)量逐步恢復(fù)到正常產(chǎn)量。12月全國原煤產(chǎn)量3.1億噸,同比增長1.1%,增速由負轉(zhuǎn)正,日均產(chǎn)量1015.7萬噸,比11月增加15.8萬噸。1-12月原煤產(chǎn)量34.5億噸,同比增長3.2%。由于年底屬于需求旺季,12月煤炭產(chǎn)量仍屬于正常偏低水平。

1月煤及褐煤進口2781萬噸,為2014年1月來最高,較上年同期的2491萬噸增加了11.5%。

圖:原煤產(chǎn)量逐步恢復(fù)

數(shù)據(jù)來源:WIND國信期貨

圖:動力煤產(chǎn)量小幅攀升

數(shù)據(jù)來源:WIND國信期貨

為深入貫徹落實全國安全生產(chǎn)電視電話會議和全國安全生產(chǎn)工作會議精神,推進2018年煤礦安全監(jiān)察執(zhí)法工作,國家煤礦安監(jiān)局將在全國開展煤礦“一通三防”專項監(jiān)察,專項監(jiān)察從2018年2月持續(xù)到5月,監(jiān)察對象為煤與瓦斯突出礦井、高瓦斯礦井、復(fù)產(chǎn)復(fù)工礦井,以及近三年發(fā)生過瓦斯事故的礦井。

受到鋼鐵產(chǎn)業(yè)供給改革繼續(xù)升級,不斷淘汰落后產(chǎn)能及限產(chǎn)影響,煤炭供給側(cè)改革有望繼續(xù)升級,先進產(chǎn)能在去年底釋放后,落后產(chǎn)能淘汰加快,后期煤炭產(chǎn)量逐步趨于平穩(wěn),將逐步關(guān)注安全生產(chǎn)。

圖:山西原煤產(chǎn)量情況

圖:內(nèi)蒙古原煤產(chǎn)量情況

數(shù)據(jù)來源:WIND國信期貨

2.2電廠庫存反彈日耗回落

電煤庫存止跌反彈,目前6大發(fā)電集團煤炭庫存上升到1355萬噸附近,可用天數(shù)維持在25.8天,處于近期較高水平。受到長假企業(yè)開工下滑影響,電廠日耗最低下滑到40萬噸附近,近期逐步恢復(fù)到50萬噸上方,隨著節(jié)后企業(yè)開工增加,需求逐步平穩(wěn)。

圖:6大發(fā)電集團煤炭庫存

數(shù)據(jù)來源:WIND 國信期貨研發(fā)部

圖:電廠日耗情況

數(shù)據(jù)來源:WIND 國信期貨研發(fā)部

截止3月1日,曹妃甸港庫存為239萬噸,秦皇島港庫存為635萬噸,庫存維持正常偏低水平。

圖:主要港口煤炭庫存

圖:動力煤庫存情況

數(shù)據(jù)來源:WIND 國信期貨研發(fā)部

2.3海運費情況

受到日耗減少影響,海運費高位回落。截止3月1日,CBCFI煤炭綜合指數(shù)報719.95,較前期快速回落。

圖:海運費價格

數(shù)據(jù)來源:WIND 國信期貨研發(fā)部

2.4期貨價格繼續(xù)貼水

截止3月1日,動力煤1805貼水現(xiàn)貨51.2元,受到現(xiàn)貨價格回落,期貨價格相對平穩(wěn)影響,基差小幅回落,但依舊維持近期較高水平。

圖:動力煤期貨現(xiàn)貨及價差走勢

數(shù)據(jù)來源:WIND 國信期貨研發(fā)部

2.5外圍市場變化

美國政府大幅推動基建投資,國內(nèi)經(jīng)濟增速抬升,大宗商品市場持續(xù)回暖,CRB商品指數(shù)有望持續(xù)走高。在全球經(jīng)濟強勁,美元走軟,通脹預(yù)期上升的背景下,工業(yè)品需求看好,為大宗商品市場持續(xù)上漲提供動力。

圖:CRB指數(shù)逐步抬升

數(shù)據(jù)來源:文華財經(jīng) 國信期貨研發(fā)部

三、焦煤基本面分析

2月,港口焦煤現(xiàn)貨價格小幅上漲,節(jié)后煤礦、洗煤廠復(fù)產(chǎn)增多,低硫煤資源緊張,焦化廠庫存下滑,現(xiàn)貨價格緩慢上漲,維持強勢。京唐港主焦煤(A9%,V26%,0.4%S,G87,Y15mm)澳大利亞產(chǎn)庫提價報1710元/噸,京唐港主焦煤(A8%,V25%,0.9%S,G85)山西產(chǎn)庫提價報1790元/噸。

圖:京唐港焦煤價格

數(shù)據(jù)來源:WIND 國信期貨研發(fā)部

圖:焦煤月度產(chǎn)量及進口

數(shù)據(jù)來源:WIND 國信期貨研發(fā)部

截止2月23日當周,國內(nèi)獨立焦化廠焦煤庫存為839.9萬噸附近,受到焦化廠開工下滑影響,焦煤去庫存較快。

圖:獨立焦化廠焦煤庫存

數(shù)據(jù)來源:WIND 國信期貨研發(fā)部

圖:獨立焦化廠焦煤分類別庫存

數(shù)據(jù)來源:WIND 國信期貨研發(fā)部

截至3月2日,焦煤期貨較現(xiàn)貨貼水266元/噸,期貨貼水較大(以京唐港進口澳洲主焦煤庫提價為基準)。

圖:焦煤期現(xiàn)價差

數(shù)據(jù)來源:WIND 國信期貨研發(fā)部

四、焦炭基本面分析

2月,焦炭期現(xiàn)貨價格逐步走高,受到環(huán)保限產(chǎn)及鋼廠復(fù)產(chǎn)導(dǎo)致的爐料需求增強影響,現(xiàn)貨價格穩(wěn)步走高。截至3月2日,天津港準一級冶金焦(A<12.5%,<0.7%S,CSR>60%,Mt8%)報2150元。

圖:焦炭月度產(chǎn)量

數(shù)據(jù)來源:WIND 國信期貨研發(fā)部

圖:焦炭月度出口量

數(shù)據(jù)來源:WIND 國信期貨研發(fā)部

主要港口焦炭庫存維持低位,截至3月2日當周,天津港等港口焦炭庫存維持175.6萬噸,維持較低水平。主要鋼廠焦炭庫存在12天,維持近期較低水平。

圖:主要港口焦炭庫存量

圖:國內(nèi)鋼廠庫存可用天數(shù)

數(shù)據(jù)來源:WIND 國信期貨研發(fā)部

受到環(huán)保減產(chǎn)影響,開工率回落。截止3月2日當周,大型焦化企業(yè)開工率下滑到78.77%,近期出現(xiàn)明顯回落。

圖:焦化企業(yè)開工率水平

數(shù)據(jù)來源:WIND 國信期貨研發(fā)部

受到冬季開工率上升影響,焦化廠庫存維持偏高水平。截止3月2日當周,大型焦化企業(yè)庫存上升到76.3萬噸。

圖:焦化企業(yè)庫存

數(shù)據(jù)來源:WIND 國信期貨研發(fā)部

截止3月2日,焦炭期貨較現(xiàn)貨升水117元/噸,期貨價格穩(wěn)步上漲,現(xiàn)貨跟漲(現(xiàn)貨以天津港準一級冶金焦平倉價為基準)。

圖:焦炭期現(xiàn)價差

數(shù)據(jù)來源:WIND 國信期貨研發(fā)部

焦化企業(yè)利潤逐步走高,截止3月1日,盤面焦化利潤回落到365元/噸附近,受到焦炭價格上漲影響,利潤拉大。

圖:盤面焦化利潤

數(shù)據(jù)來源:WIND 國信期貨研發(fā)部

五、后市分析

后期美聯(lián)儲持續(xù)加息預(yù)期加強,多數(shù)市場承壓,煤炭品種漲勢放緩,沖高后壓力增大。

從動力煤市場來看,節(jié)后電廠日耗逐步恢復(fù),但需求高峰已過,市場關(guān)注煤礦安全大檢查,將延續(xù)到5月,同時電廠庫存增加,煤炭市場逐步平穩(wěn),期貨價格回落后,5月合約貼水維持較高水平,后期修改預(yù)期加強,維持緩慢走高,多單少量持有。

受到3月鋼廠復(fù)產(chǎn)預(yù)期影響,雙焦需求偏強,另外焦化廠焦煤去庫存較快,市場逐步關(guān)注爐料需求,現(xiàn)貨市場維持強勢,同時,非取暖季限產(chǎn)加嚴,黑色板塊受到提振,雙焦維持調(diào)整做多為主。

國信期貨

新浪聲明:新浪網(wǎng)登載此文出于傳遞更多信息之目的,并不意味著贊同其觀點或證實其描述。文章內(nèi)容僅供參考,不構(gòu)成投資建議。投資者據(jù)此操作,風(fēng)險自擔。責(zé)任編輯:宋鵬

熱門推薦

收起

24小時滾動播報最新的財經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)