相關閱讀:

來源:資管云 原標題:想抄底地產美元債?先了解下這個市場

地產美元債近期的大幅下跌,頗引人注目,已經紅出了圈。

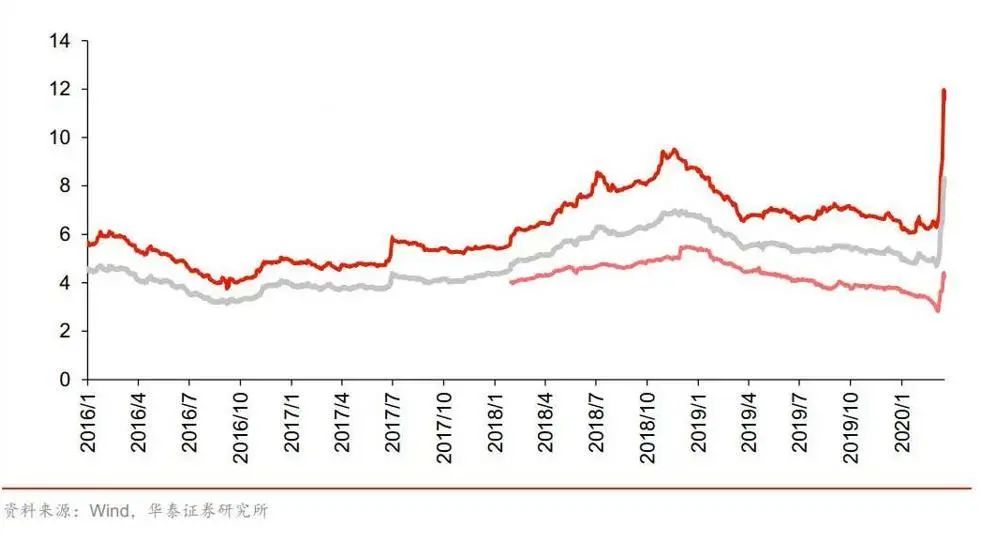

深紅色的那條線就是地產美元債收益率的走勢,2020年2月之前的走勢還算是正常的債,但是后面的波動就很像股了。債券能走出如此陡峭的曲線,也是極其罕見,各路資本對地產美元債的“抄底”之聲也不絕于耳。

那么地產美元債到底是什么?哪些機構還在買進?普通人能去“抄底”嗎?

一、什么是中資美元債

首先看一下它在全球債券市場中的江湖位置,隸屬哪門哪派。

在了解中資美元債是什么之前,先了解一下全球債券市場的分類。

篇幅所限,不做過多講解,一張圖厘清。重點名詞已注釋。

全球債券市場分類

圖片來源:智信資管研究院整理

圖片來源:智信資管研究院整理本幣債券:以本國貨幣為面值,并在本國市場上發行流通的債券。

國際債券:一國政府、金融機構、工商企業或國家組織為籌措和融通資金,在國外金融市場上發行的,以外國貨幣為面值的債券。

外國債券:借款人在本國以外的某一國發行的以當地國貨幣計值的債券。比如,境外機構在中國發行的以人民幣計價的債券叫做熊貓債券,在日本發行的叫做“武士債券”,在美國發行的叫做“揚基債券”,這些都是外國債券的一種。

歐洲債券:借款人在本國以外的國外債券市場上以第三國貨幣為面值發行的債券。比如歐洲美元債(即在歐洲債券市場發行的以美元為面值的債券)是歐洲債券最大的品種;亞洲美元債,在亞洲地區發行的以美元為面值的債券。

中資美元債屬于亞洲美元債的一種。

中資美元債:中資企業(包括境內企業或其控制的境外企業或分支機構)在離岸債券市場發行的,向境外舉借的,以美元計價、按約定還本付息的債券。基于發行人具有中資企業背景的特色,中資美元債在金融行業里又俗稱為“功夫債”。一般在新加坡證券交易所、香港聯交所發行。

二、常見的發行形式

目前,中資美元債的發行模式主要為:直接發行、間接發行和紅籌架構發行。

直接發行:境內企業直接在境外離岸市場發行美元債。

圖片來源:智信研究根據公開資料院整理

圖片來源:智信研究根據公開資料院整理間接發行:指境內企業通過其境外全資子公司作為主體發行美元債,主要包括跨境擔保發行和維好協議發行兩種架構。

圖片來源:智信研究院根據公開資料整理

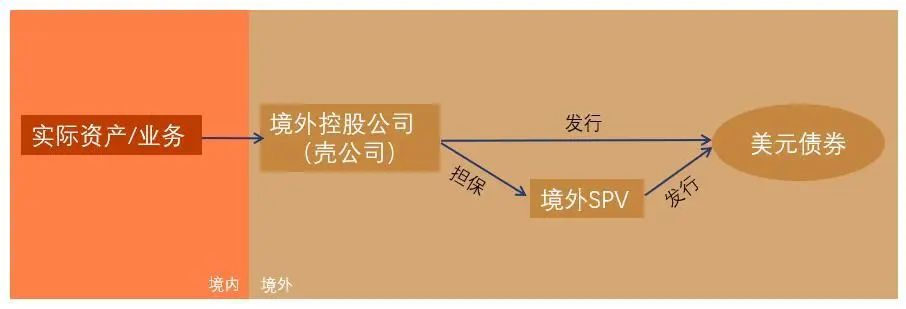

圖片來源:智信研究院根據公開資料整理紅籌架構發行:是指控股公司(實際上是殼公司)在境外、業務和資產在境內的中國企業的一種發行方式,該境外控股公司可以直接發債,也可以作為擔保人通過特殊目的公司(SPV)發行美元債。

圖片來源:智信研究院根據公開資料整理

圖片來源:智信研究院根據公開資料整理三、中資美元債行業分布情況

中資美元債發行主力以房地產和金融行業為主。

截止2020年3月20日,存量中資美元債共1927只,規模合計8918億美元。以BICS二級行業分類為標準劃分,存量中資美元債中房地產存量規模最大,占比約25%。其次是銀行、金融服務、勘探及生產、互聯網媒體、公用設施等行業,分別占比11.3%、10.2%、9.6%、6.1%、5.1%。

數據來源:來自BondInsight

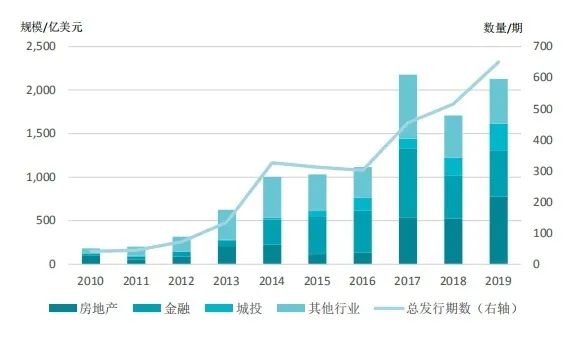

數據來源:來自BondInsight2010―2019年中資美元債發行期數和規模

數據來源:Bloomberg,中國外匯整理。

數據來源:Bloomberg,中國外匯整理。總體來看,美元債發行主體行業多元化,但是集中度卻比較高,房地產和銀行的美元債占到了存量的46.5%。

通過圖表可以發現,2015年房地產美元債規模大幅縮小,但2017年卻又迅速增長,且近兩年規模仍在擴張,甚至在2019年超過金融美元債成為本年發行規模最大的中資美元債行業。

在2015年和2016年,境內公司債新規推出又恰逢債券牛市,所以房企普遍選擇境內公司債。但隨著2016年“930”地產調控開始收緊,房企境內發債急劇萎縮,故不得不將美元債作為重要融資補充渠道。

四、房地產中資美元債現狀

1、 房地產美元債存量規模

截至2020年3月20日,境外市場房地產板塊共有93個主體,發行存續美元債共2107.5億美元。

其中存續債規模前十的發債主體為中國恒大、佳兆業集團、碧桂園、中國建筑集團有限公司、融創中國、世茂房地產、綠地控股、禹洲地產、富力地產、萬科。存量債規模前二十占總規模的65.3%,中資美元債的規模集中度較高。

存量債規模位列前二十的中資美元債發債主體

2、2020年房地產美元債新發規模情況

2020年以來(截至3月20日),房地產美元債發行規模合計約260.5億美元,而2019年第一季度發行了約300億美元,發行規模有所下降。

實際上,2019年8月份開始市場就相對冷清,從8月到年底,5個月發債規模合計僅202.7億美元,占全年發行規模的26.58%。

發債規模的縮減源于2019年7月,國家發改委辦公廳印發的《關于對房地產企業發行外債申請備案登記有關要求的通知》(以下簡稱《通知》)。本次《通知》明確了房企發行外債“只能置換未來一年內到期的境外債務”。

3、中資美元地產債二級價格、收益率現狀

3月6日到3月20日,Markit iBoxx亞洲中資美元房地產債券指數累計下跌13.3%,存量中資美元地產債收益率平均上行396bp(算數平均)。

價格的下跌可能有以下兩個原因:(1)美元流動性危機導致。重倉中資美元的機構主要有惠理、安聯保險、黑石、摩根大通、保誠、匯豐銀行、瑞信等對沖基金和私募基金,為解決流動性危機急于拋售債券回籠資金。而房地產美元債流動性好、收益高反而成為率先被砸盤的對象,大量拋售導致價格進一步下跌。拿地產債做杠桿套息交易的機構面對價格下跌需要補充現金,如果頭寸不足導致資產被迫出售。如此陷入了負循環。(2)美元指數大幅上漲,償債壓力變大。從3月9日到20日,美元指數上漲了7.7%,房企的負債成本被動提高。疫情又嚴重影響了房企的同期銷量,打擊了投資者的信心。

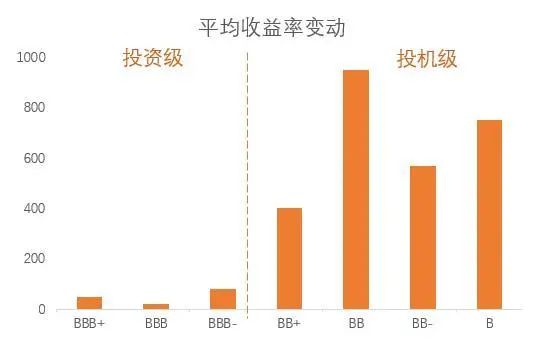

從評級上來看,投機級收益率上行幅度遠高于投資級。

收益率上行集中于“投機級”品種(BP)

資料來源:Bloomberg,安信證券研究中心。時間選取從3月6日至3月20日。

資料來源:Bloomberg,安信證券研究中心。時間選取從3月6日至3月20日。從期限來看,短久期債券收益率上行幅度更大。

收益率上行集中于5年內品種(BP)

資料來源:Bloomberg,安信證券研究中心。時間選取從3月6日至3月20日。

資料來源:Bloomberg,安信證券研究中心。時間選取從3月6日至3月20日。4、中資美元債交易情況

在大家紛紛打折出售的時候又有哪些機構在低價購入?

(1)同業公司購買其他房企美元債

泛海集團(0129.HK)是一家從事商業地產的房企,在“優惠”期間接連買入恒大等多家房地產美元債。

資料來源:久期財經

資料來源:久期財經頻率之高,速度之快,令人嘆服!越跌越買,毫不手軟。

(2)房企自己回購自己債券

房企親自下場回購注銷自己發行的債券,不僅節省了融資成本,還在恐慌的時候為債券托市,也證明了自身流通性良好,一石三鳥。

融創中國于2020年3月19日,回購了兩筆本金合計7860萬美元的票據,這兩筆債券分別于2020年7、8月份到期。

當代置業完成回購的美元債券將在2020年7月份到期,合并成單一系列債券的本金總額達到3.5億美元。

看到這里,應該對地產美元債有了一個基本的了解了。這是一個機構的市場,而且是勇敢者的游戲——你敢不敢玩?

免責聲明:自媒體綜合提供的內容均源自自媒體,版權歸原作者所有,轉載請聯系原作者并獲許可。文章觀點僅代表作者本人,不代表新浪立場。若內容涉及投資建議,僅供參考勿作為投資依據。投資有風險,入市需謹慎。

責任編輯:李鐵民

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)