錯過這則公告,可能就虧大了。

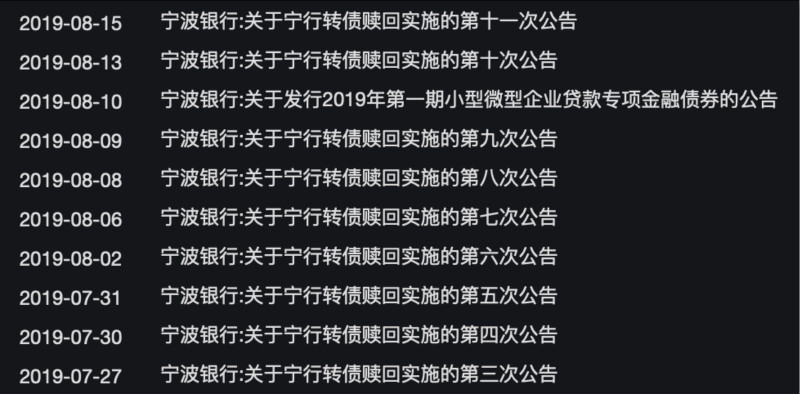

8月14日,寧波銀行再次發布轉債贖回的實施公告,此時距離7月25日第一次發布還不足一個月,但已是第十一次發布。寧波銀行董事會辦公室主任周煒向第一財經記者表示,公告“刷屏”目的在于提醒投資者的可轉債強贖風險,不要忘記將轉債拋出或轉股。

對于投資者而言,觸發強贖意味著資金將落袋為安,然而可轉債的贖回風險一直存在,總有投資者出現被強贖的情況,難怪機構屢發公告強調。據統計,今年9只成功退市的轉債被強贖金額已超過1億元。值得注意的是,近日,隨著平安銀行股價的上漲,平銀轉債有望成為繼寧行轉債后的下一只觸發強贖的可轉債。

一則公告連刷十一次

公告信息顯示,“寧行轉債”于2017年12月5日公開發行,每張面值100元,發行總額為100億元,于2018年1月12日在深圳證券交易所掛牌上市,自2018年6月11日起進入轉股期。

進入今年以來,寧行轉債和正股股價表現均較為亮眼。其中,寧波銀行股價一掃此前低迷態勢,不斷上漲,在6月12日至7月23日的連續三十個交易日中,有十五個交易日的收盤價格不低于當期轉股價格的130%(當期轉股價為17.70元/股 ),觸發寧行轉債強贖條件。

根據寧波銀行發布的可轉債募集資金說明書,在轉股期內,如果公司A股股票連續三十個交易日中至少有十五個交易日的收盤價格不低于當期轉股價格的130%(含130%),經相關監管部門批準(如需),公司有權按照票面面值加當期應計利息的價格贖回全部或部分未轉股的可轉債。

“寧行轉債”贖回登記日是8月21日,強制贖回日為8月22日,贖回價格為100.28元/張。周煒稱,“在贖回日前,多次發布公告,主要是擔心投資者忘記轉股,如果強贖后,按照現在的價格來計算,相當于虧損20%左右,因此多次提醒投資者盡快轉股。”

從價格上來看,截至8月14日收盤,“寧行轉債”報129.9元/張,正股股價為23.03元,不難計算,如果投資者未在截止時間前及時轉股或拋出,那么將損失很大收益。Wind數據顯示,目前仍有約11億元寧行轉債尚未轉股。

“寧行轉債觸發強贖條件并不意外,”一位券商分析師告訴記者,“從寧波銀行的半年報數據來看,貸款投放積極,存款增速雖放緩,但仍明顯高于去年同期,業績增速保持在行業前列,處于較優水平,穩定性較強。”

寧波銀行7月發布的半年業績快報顯示,2019年上半年該行實現歸屬于上市公司股東的凈利潤為68.43億元,比上年同期增長20.03%,位居前列。另外,截至6月末,該行各項存款7591.61億元,比年初增長17.39%;各項貸款4518.23億元,比年初增長 9.77%;不良貸款率0.78%,與年初持平。

事實上,可轉債的贖回風險一直存在,盡管操作較為簡單,但總有投資者被強贖的情況。比如,7月末剛剛退市的生益轉債,有近1013萬資金被強制贖回,強贖價僅100.34元,而在強制贖回前,生益轉債市價達到了167元。另有數據統計,今年9只成功退市的轉債被強贖金額共超過1億元。有分析稱,投資者被強贖的主要原因可能是未注意到公告信息或者對投資品種并不熟悉。

銀行系轉債吃香

寧行轉債并非今年觸發強贖的第一只銀行轉債,今年3月份,隨著正股股價的走高,常熟轉債觸發提前贖回機制,這也是上市銀行近4年來的首次觸發。如今,平安銀行260億元的平銀轉債也有望觸發強贖。

近期,平安銀行股債表現較為強勢,8月14日,A股股價盤中最高升至15.22元,創歷史新高,收盤報14.97元。自7月25日進入轉股期,平安銀行股價就超越強贖價13.96元,后經月初回調后再度上漲,目前平銀轉債距離距離強贖不足七個交易日。

有機構投資者對記者表示,“如果平銀轉債如期觸發強贖,那么會有大量資金退出,大家肯定要再思索一番,究竟是挑選哪些投資標的進行配置。”就可轉債而言,記者了解到,銀行系可轉債仍是不少機構的首選。

“銀行轉債,尤其是大銀行轉債,因其正股資質好、信用等級高、交易所可抵押,比較受市場歡迎;另外銀行轉債流動性好、波動較低,更加受到機構投資者的青睞,可以大規模配置。” 信達證券資產管理部可轉債投資經理庹忠梁對第一財經表示。

這在可轉債基金的持倉結構中也有印證。今年二季度,35只可轉債基金重倉的仍為銀行系轉債,其中光大轉債為基金第一大權重券,平銀轉債、寧行轉債、中信轉債等也是多只基金的首選標的。值得一提的是,此前中信轉債、平安轉債發行時,皆受投資者熱捧,中簽率極低,甚至不足0.02%。

與此同時,銀行業也是今年上半年可轉債發行量最大的行業,發行數量達總發行量的55%,占半壁江山。據統計,目前市場上現存9只銀行轉債,分別為無錫轉債、蘇銀轉債、光大轉債、中信轉債、蘇農轉債、平銀轉債、寧行轉債、江銀轉債和張行轉債,合計發行規模為1360億元。

“銀行發行轉債,主要原因就是為了補充資本金,資管新規后,銀行面臨著表外資產回歸表內的多重壓力,資金本需要提升,而可轉債可以通過實現轉股來補充銀行的核心一級資本。”某江浙地區城商行的資管人士對記者說道。

和其他相再融資工具相比,可轉債優勢較為明顯,除了不受再融資新規18個月的期限限制外,轉股后可直接補充核心一級資本;此外,可遞延攤薄每股收益,當期不影響盈利指標;尚未轉股前,作為負債端融資手段,成本較低。

另一方面,國海證券固定收益分析師靳毅認為,本輪銀行轉債的擴容發行也有政策鼓勵的影響。“2017年以來,再融資新規出臺,定增受限,監管層鼓勵可轉債和優先股等股債結合產品的發行。同年9月份證監會對可轉債發行方式進行調整,將資金申購改為信用申購,引起投資者追捧。”

責任編輯:陳鑫

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)