安裝新浪財經客戶端第一時間接收最全面的市場資訊→【下載地址】

來新浪理財大學,聽付鵬講《大類資產配置框架》,掌握掌握股票、債券、匯率、商品的分析邏輯

原標題:金融圈炸了!全球最大的對沖基金爆倉了?橋水獨家回應

來源:中國基金報

7天3次熔斷,美股ICU進進出出,不少投資人損失慘重,各種爆倉謠言四起。而今天,更是傳言,全球最大的對沖基金——橋水基金爆倉了。

隨后美國股指期貨跳水,本來漲得好好的A股也翻綠。

對此,記者打電話問橋水基金中國區總裁王沿,他直言:假的,今天所有的傳言都是假的。

隨后,橋水的業績也流出:最大跌幅21%。橋水表示,這次損失在可承受范圍里。

橋水爆倉的傳言四起

今天,相信所有的投資群都炸了,都在傳一件事情:橋水爆倉了。

主要傳的是一段對話:“知情人士”稱虧損主要是股市多頭倉位和國債空頭倉位所致。

還有稱爆倉的原因是來自于沙特的大額贖回;或者沙特持有大量的美股空單。

此外,也有分析稱,主因在于疫情發酵導致黃金、股票、債券、商品的邏輯出現驚人逆轉。

橋水回應:假的

對此,記者打電話問橋水基金中國區總裁王沿,他直言:假的,今天所有的傳言都是假的。

此外,也有分析師對于橋水爆倉的真實性提出了質疑:

橋水業績流出:最多跌了21%

損失在可承受范圍里

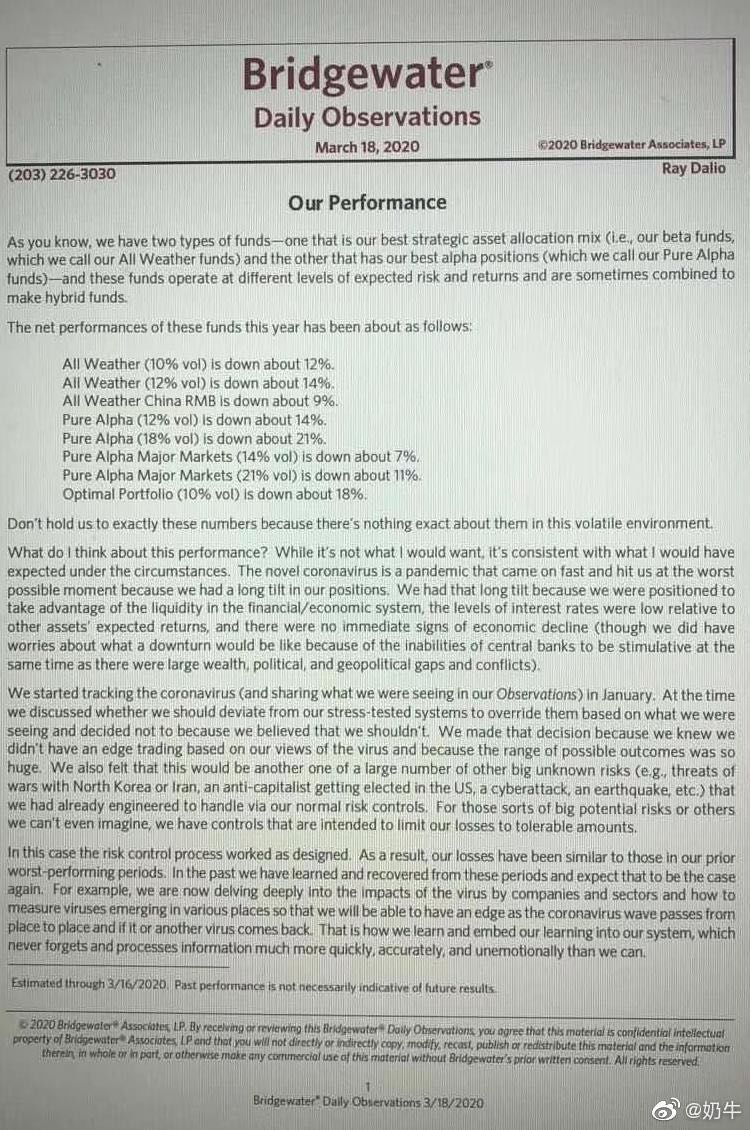

隨后,一份橋水的3月18日的每日觀察也外流,這份觀察中,還披露了橋水期間基金今年截至3月18日的表現:

All Weather (10%波動率)下跌約12%。All Weather (12%波動率)下降了約14%。All Weather China RMB已經下跌了約9%。Pure Alpha (12%的波動率)下跌了約14%。Pure Alpha (18%波動率)下跌了約21%。Pure Alpha Major Markets (14%的波動率)下跌了約7%。Pure Alpha Major Markets (21%的波動率)下跌了約11%。Optimal portfolio (10%的波動性)下跌了約18%。

采用風險平價策略的全天候基金跌了9%-14%不等,完全對沖的中性策略跌了7%-21%不等。

橋水解釋道,“新型冠狀病毒是一種迅速蔓延并在最糟糕的時刻襲擊我們的流行病,因為我們倉位向長期傾斜,以便我們能夠利用金融/經濟體系的流動性,利率水平相比其它資產的預期回報率偏低,以及沒有經濟下滑的即刻跡象(雖然我們確實擔心經濟低迷會是什么樣子,因為存在財富、政治和地緣政治差距和沖突,使得央行在此期間缺乏刺激經濟的能力)。”

橋水表示,這種回撤程度以前也發生過,而且每次凈值也都回來了。

與過去一樣,我們一直維持著流動性,這次損失在可承受范圍里。

圖片來源:市值風云

圖片來源:市值風云而最差21%虧損的業績,其實也跑贏了全球不少重要指數。

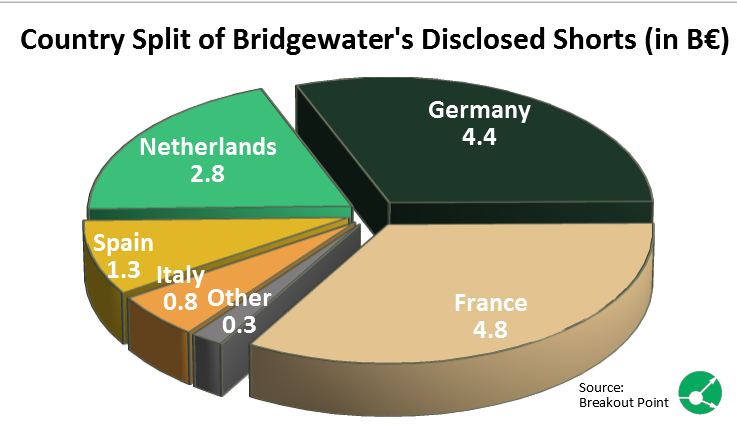

已建立150億美元的空頭記者從breakoutpoint官網了解,3月14日,基金橋水已建立140億歐元(約合美元150億美元,1081億元人民幣)空頭頭寸,押注歐洲公司股票因疫情而持續暴跌。

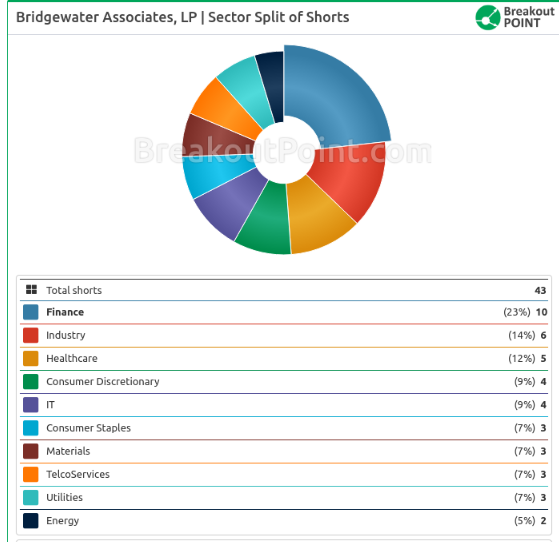

據悉,橋水本周披露了43家歐洲公司的巨額空頭,主要押注法國,德國,荷蘭,西班牙和意大利的大型公司。

breakoutpoint估計,截至上周五收市價和現有數據為止,這些空頭頭寸已累積超過140億歐元。媒體報道說,布里奇沃特的Pure Alpha Fund II今年下跌了約20%。

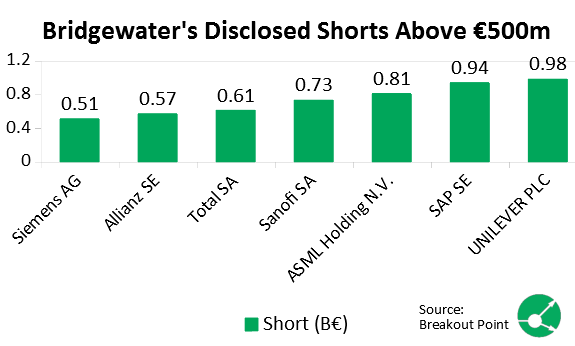

這些大空頭中有7個的估計價值超過5億歐元,其中最大的兩個空頭接近10億歐元大關:

不過,近日在多國股市輪番熔斷之后,全球各國紛紛發布股票賣空禁令,法國、意大利、西班牙和比利時四國也作出此宣布。

達里奧談新冠肺炎:

市場可能過多關注疫情對企業營收的暫時沖擊

橋水投資公司董事長兼 CEO 瑞?達利歐(Ray Dalio )于3月3日在Linkedin 上發表文章《MY Thoughts About the Coronavirus》(《我對新冠病毒的思考》)。

他強調,他不喜歡在他覺得自己沒有很大優勢的事情上下注,不喜歡壓重注在任何單一事件上,在面對巨大的不確定時,相對于押注,他寧愿尋求如何保持中立。這同樣適用于冠狀病毒。

文章中指出,降息和提高流動性不會導致任何實質性的購買和活動增加:在歐洲和日本,貨幣政策實際上已經耗盡,所以很難想象純粹的貨幣政策將如何發揮作用。在所有國家,不要指望進一步的刺激來自于降息,這是因為降息的大部分空間已經在國債利率下行中消耗掉了。

文章中,達利歐通過病毒、經濟影響和市場影響三個方面闡述了自己的觀點。

在談論病毒時,他指出,此次病毒極有可能導致一場無法控制的全球衛生危機。控制病毒蔓延,需要領導人們在病毒加速傳播前迅速且有效地開啟“社會距離”(social distancing)模式,并在疫情下滑時迅速撤回這一模式。

他認為,中國將會在這些方面做得很好,主要發達經濟體將稍不足一些,而那些比上述國家在這些方面更弱的國家則會更危險。

在談論經濟影響時,達利歐的觀點是,采取措施控制病毒傳播可能會有短期沖擊,但不會造成重大的持續影響。不過他也表示,仍需考慮當前政治和社會不穩定因素這一變量。

在談論市場影響時,達利歐指出,那些杠桿企業受到的沖擊可能是巨大的。此外,市場可能無法區分哪些企業能夠承受暫時性的沖擊,還有可能過多關注疫情對企業營收的暫時沖擊,并低估信貸的影響。

橋水基金:全球最大的對沖基金

此前成功預測2008年金融危機

作為全球最大的對沖基金,橋水基金成立于1975年,目前管理資金量超過了1600億美元,被《福布斯》列為美國第五位的頂級私營公司。同時,橋水為其客戶創造了巨大財富,遠高于其他任何對沖基金。

在基金圈,達里奧(Ray Dalio)和他的橋水基金(Bridgewater)堪稱典范,被不少投資人所推崇。近幾十年來,達里奧多次奇跡般地成功預測出全球經濟和市場的巨大變動,最著名的一次,就是成功預測了2008年的金融危機。

在近年來, 橋水積極做多中國資產。

根據最新披露的2019年四季度持倉報告,橋水對安碩中國大盤ETF的持倉市值從去年三季度末的3420.8萬美元增加至4103.9萬美元,持倉增加8.11萬份;對安碩MSCI中國ETF的持倉市值從3380萬美元增至4222.2萬美元;持倉增加5.61萬份。

而從去年開始,達里奧便直言對世界經濟并不看好。2019年4月,橋水對美股發出最新警告:上市公司無法維持盈利水平,股價可能因此大跌。

2019年10月,在IMF年度會議上,達里奧再次對全球經濟大蕭條提出了預警,并強調央行現在行動已為時過晚。

2019年11月達里奧在領英上發表了名為《全世界變得瘋狂,體系遭到破壞》(The World Has Gone Mad and the System Is Broken)的文章,主要說到了三點:一是央行想要刺激經濟,投資者卻拿著大量資金去投資,不消費:為了刺激經濟活動和提高通脹,央行大量購買金融資產,投資者手中的可用資金因此增多。但他們卻并沒有如央行所愿用這些錢去消費,而是拿去投資。這樣一來,金融資產的價格節節攀升,但未來的預期回報卻不斷下滑,因為經濟增長和通脹依舊疲軟。這樣的情況不僅在債市出現,在股市、私募股權和風險投資者中也是這樣的。

二是政府巨額且必定還會不斷增加的財政赤字也在拉響警報:這意味著政府需要賣出更多的債券,多到根本無法被吸收,除非壓低利率。這樣一來,一旦利率再度上升,那市場和經濟將遭受致命打擊。而購買國債和填補赤字的錢基本都是從央行那里來的,它們會用新印出來的前購買債券,在這種風氣下,健全的金融被拋在一邊,而且這種情況還會繼續,尤其會在美國,歐洲和日本等儲備貨幣國家蔓延。

三是財富差距加劇:對于既有錢又有信譽的人來說,資金唾手可得,而那些沒錢沒信譽的人要融資則極其艱難,這更加劇了財富、機會和政治差距。此外,科技發展也會進一步加劇這種差距。

達里奧表示,這種情況不可持續,肯定不能再像2008年以來那樣被忽略或者拖延,這就是為什么他認為世界將迎來一場重大范式轉變。

以下為《MY Thoughts About the Coronavirus》文章翻譯(翻譯:梅譯麗の喵)

我會重復我的整體觀點,那就是我不喜歡在我覺得自己沒有很大優勢的事情上下注,我不喜歡壓重注在任何單一事件上,在面對巨大的不確定時,相對于押注,我寧愿尋求如何保持中立。這同樣適用于冠狀病毒。盡管如此,我們還是不得不弄清楚這種情況可能意味著什么,以及我們應該如何應對它。我還是想分享下我的一些看法,你們可以采納或者不采納。在閱讀時請意識到,盡管我的確與一些世界一流專家進行了三方對話,當涉及到病毒時我依然是一個“愚蠢的狗屎”。以下是我的一些看法,雖然它們的價值也許并不大。

在我看來,有三件不同的事情正在發生,它們是相關的,但又非常不同,不應該混淆:

1)病毒。

2)因應對病毒造成的經濟影響。

3)資本市場的行為。

他們都將受到高度情緒化反應的影響。這三點或單獨或一起都將造成巨大的錯誤定價,甚至會觸發我一直擔心的因巨大的財富/政治差距和龐大債務周期的結束(債務高企,央行無力刺激時)而帶來的經濟衰退。

病毒

病毒本身有兩個特點a)爆發,然后消失,b)對所有人的情緒有巨大影響,從而產生巨大沖擊。這極有可能造成一場會帶來高昂的人力和經濟成本的無法控制的全球健康危機,盡管它的處理方式和后果會因地區而異 (這也會影響他們的市場走勢)。擁有以下幾點要素的國家和地區能最有效控制病毒傳播:

1)有能力且能夠很好、很快做出執行決定的領導者。

2)國民能聽從指令。

3)有能力的政府機構來執行和管理計劃。

4)有能力的衛生系統來迅速識別并治療病毒。

這將要求領導人在病毒加速蔓延前迅速有效地開啟“社會隔離”,并在疫情結束時迅速取消。我相信中國將在這方面出類拔萃,主要發達經濟體將做的不那么好但也還行,那些在這些方面比他們弱的國家將更加危險。出于這個原因,我得知,在其他國家,疫情很可能會迅速發展,與我剛才提到的這四個因素和天氣具有較大相關性(此時南半球的炎熱天氣被認為可以抑制病毒)。

由于它正在迅速向許多國家蔓延,確診病例和死亡人數可能迅速增加,這一消息可能迅速加劇人們的恐慌反應。此外,在未來幾周內美國將進行更多的檢測,這將大幅增加確診感染者的數量,可能會導致更嚴重的反應和更大的社會隔離控制。據我所知醫院的壓力可能會變得非常大,處理所有病人的病例變得更加困難。簡而言之就是我們應該預料到未來會出現更嚴重的問題。

經濟影響

應對病毒的措施(例如“社會隔離”)可能會導致經濟在短期內大幅下滑,然后出現反彈,這可能不會對經濟造成巨大的持續影響。事實是,歷史已經表明,即使是大量死亡病例,帶來的更多是情緒影響而非持續的經濟和資本市場影響。我研究過西班牙流感病例,我們最壞的情況就是發展成當時的西班牙,即使這樣,也符合我上面的觀點,如果發展成其他結局也是如此。

雖然我不認為疫情會對經濟產生長期影響,但我不能肯定地說它不會,因為正如你們所知道的,歷史告訴了我們當以下幾項疊加時情況會變得更糟:

a)有巨大的財富/政治差距,激烈對抗的左右派民粹主義者。

b)經濟下行期,可能產生更多和更激烈的無序爭端從而削弱決策的有效性。

c)有巨額債務和無效的貨幣政策。

d)有新興大國挑戰現有的世界大國時。

上一次是在20世紀30年代,也就是第二次世界大戰之前,再上一次是在第一次世界大戰之前。當然,在這個超級星期二,貧富差距和可能導致政策變化的政治沖突,以及冠狀病毒都將是人們最關心的問題。

資本市場影響

當下,全球杠桿化程度很高,但仍有大量在場外的資金(大多數投資者都是多股票和其他風險資產,而為支持這些頭寸而進行的杠桿化的規模一直很大,因為相對于股票預期回報率的低利率,以及為了提高低回報率加的杠桿使得杠桿規模進一步擴大導致了這一結果)。限制商業活動的措施肯定會削減收入,直到疫情得到抑制及商業活動出現逆轉,從而導致收入反彈。對于大多數公司來說,這應該(但不一定會)導致V型或U型財務數據走勢。

然而,在股市下跌期間,受影響最嚴重的經濟體中,市場對杠桿較高公司的影響可能是非常嚴重的。我們很快就會向你展示它是什么樣子的。我的猜測是,市場可能無法準確區分哪些公司能承受短期沖擊,而過多關注疫情對收入的暫時沖擊,并低估信貸沖擊(一個擁有大量現金并受到暫時重大經濟打擊的公司,相對于那些經濟打擊較輕但有大量短期債務的公司,可能會被夸大受打擊的程度)。

此外,在我看來,這是百年一遇的災難性事件,這些災難性事件摧毀了那些為此提供保險的公司和那些沒有買保險的人,因為他們認為這是他們可以承受的風險(因為這幾乎從未發生過)。這部分群體涉及多種主體,比如保險公司為我們即將經歷的后果承保,那些出售深度虛值期權,計劃在市價接近執行價時通過動態對沖風險敞口來賺取期權費的人等等。

市場正在受到這些市場參與者的影響,并將持續受到因為擠兌和逼倉而被迫做出買賣決策的參與者影響,這些決策更多是出于現金流壓力而不是經過深思熟慮的基本面分析。我們從很多不同尋常且從根本上說毫無根據的市場行為中看到了這一點。此外,有趣的是,一些擁有良好現金收益率的公司變得非常有吸引力,尤其是在許多市場參與者被淘汰之際。

就央行政策而言,降息和增加流動性不會實際性提升那些不想出去消費的人的消費活動,盡管它們可以以利率接近零點的代價去一定程度上推高風險資產價格。在美國是如此。在歐洲和日本,貨幣政策實際上已經耗盡,因此很難想象純貨幣政策將如何發揮作用。

在歐洲,在這種政治環境下,財政政策刺激是否能奏效將是一件有趣的事情。此外,在所有國家,都不要期待降息會帶來更多刺激,因為大部分降息早已通過債券和票據收益率的下降而體現了,股票和眾多資產也已經為此定價。

因此,在我看來,遏制經濟損失需要協調一致的貨幣和財政政策,更多地針對債務/流動性受限的實體的具體情況,而不是更多地全面降息和廣泛增加流動性。

你需要照顧的最重要的資產是你和你的家人。至于投資,我希望你能預想到最壞的情況,并保護自己不受影響。

責任編輯:劉萬里 SF014

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)