2007年2月16日,A股首次站上3000點以來,迄今已經16年,期間經歷了接近50次所謂的3000點保衛戰。回頭再看,3000點幾乎成為A股投資者“信仰線”:每逢3000點,便到了散戶悲鳴,媒體亢奮,政策救市,專家寬慰,多空角力的八角籠。

先看一組數據:從2007年2月16日盤中最高價突破3000點,到2023年10月20日再次跌破3000點,A股一共經歷了4052個交易日。這其中,收盤價高于3000點的交易日達到2083天;低于3000點的有1969天,十余年間雙方只差了100余天。

也就是說,從大數據角度,3000點的確是A股的“楚河漢界”。

那么,近16年歷史上的3000點都長什么樣,這回又有何不一樣?

01市場整體

首先,還是要界定市場跌破3000點的歷史時間戳。

2007年2月16日,上證指數首次突破3000點,在此以后,除去本次跌破3000點外,有五次較為明顯的破位行情:

第一次是2008年6月11日,剛剛經歷了“6124”數月的上證指數迅速回落,在日后很長的一段時間內,在3500點上方震蕩,但整體來看依舊是下跌中繼。因此我們將08年中旬到14年底重新站回3000點以上視為一個下行周期。彼時媒體渲染“印花稅”(0.3%下調至0.1%)行情并未奏效。

第二次是2016年1月13日,也就是“熔斷”后不久,A股自5000前上方迅速回落至3000點附近橫盤兩年之久,期間多次跌破3000點,后經歷了一波反彈至3500點上方。

第三次是2018年6月19日,滬指在長達兩年的小幅反彈后,再次跌破3000點,并持續下行至2500點附近橫盤,維持了9個月的3000點以下萎靡行情。“A股入摩”(A股納入MSCI指數)行情也沒有維持太久。

第四次是2019年5月6日,剛剛經歷短暫反彈后,不到一個季度,滬指再次回到3000點下方。之后的一年時限內,滬指在2700點-3100點橫盤。彼時媒體渲染的牛市回頭行情,現在來看頭是回了,牛卻找不到了。

第五次是2022年4月25日—2022年10月10日時間段內,多次跌破3000點,期間在3000點附近橫盤——因時間較近,我們統一為一次來看。長期的降準降息,以及持續多年的橫盤行情,使得投資者對三板斧式利好政策多少有些意興闌珊。

接下來,我們還是從最基本的估值角度,來復盤及表張歷次3000點保衛戰的共性特征。

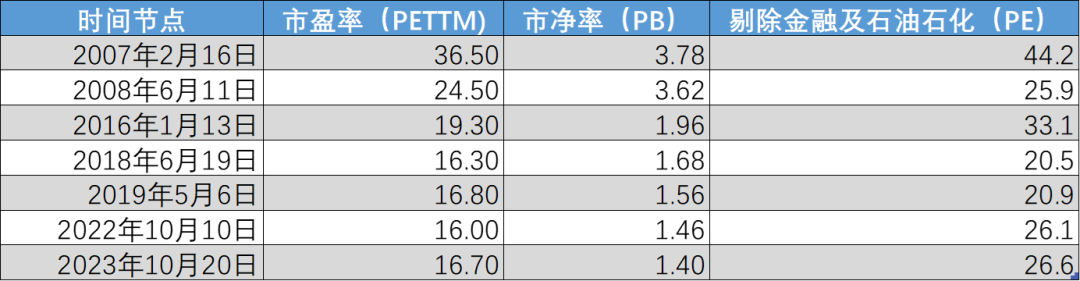

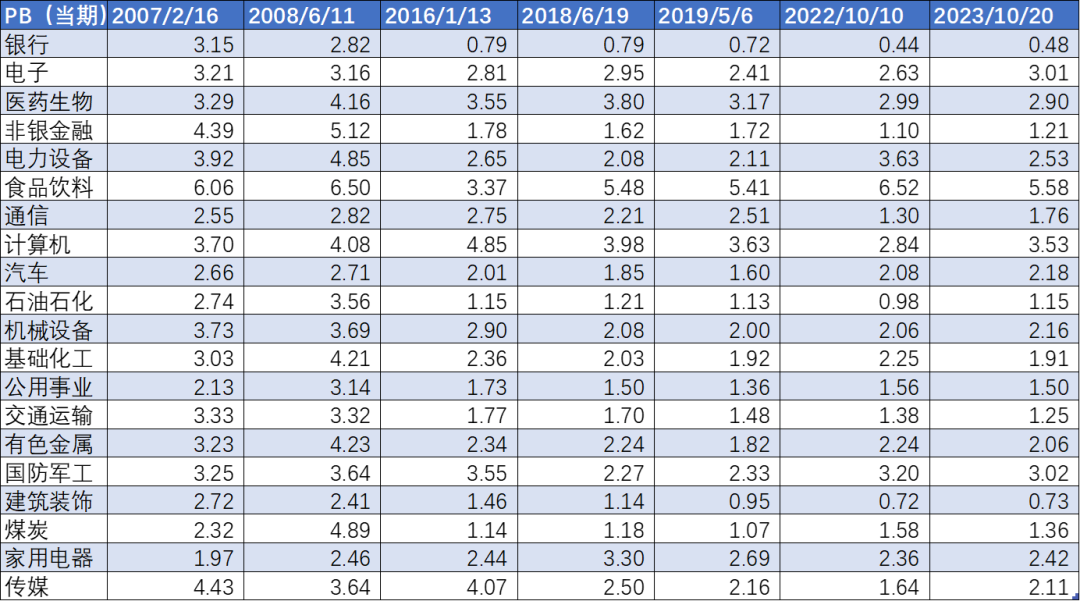

圖:歷次跌破3000點時估值水平,來源:錦緞研究院

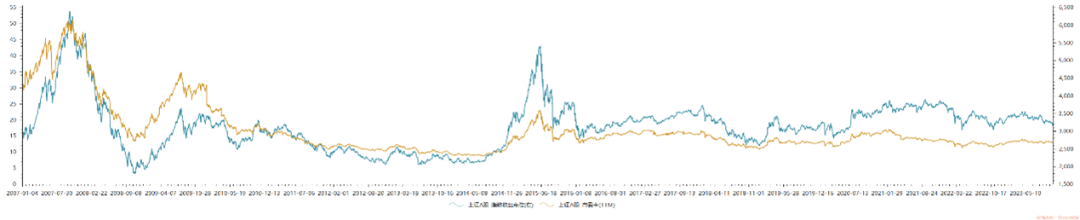

圖:歷次跌破3000點時估值水平,來源:錦緞研究院 圖:上證指數及整體市盈率圖示,來源:Choice金融客戶端,錦緞研究院

圖:上證指數及整體市盈率圖示,來源:Choice金融客戶端,錦緞研究院我們把上證指數的收盤價線和整體市盈率線放在同一張圖里,可以明顯看出:自從2016年以后,市場便不再給予上證指數較高的估值。即便是指數出現上揚的階段,估值水平依然穩定在10-20倍區間內。

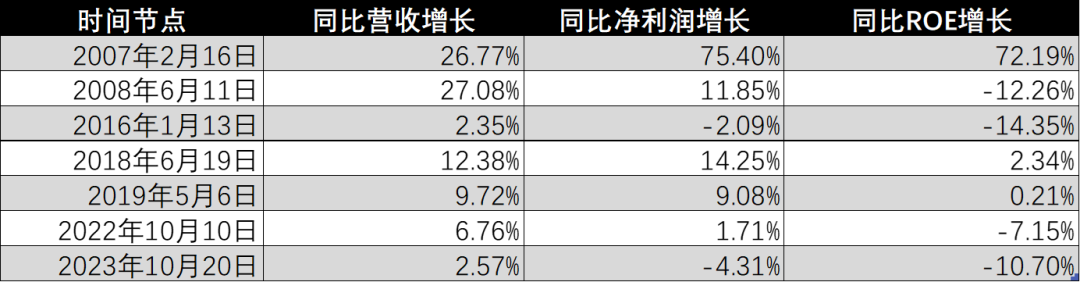

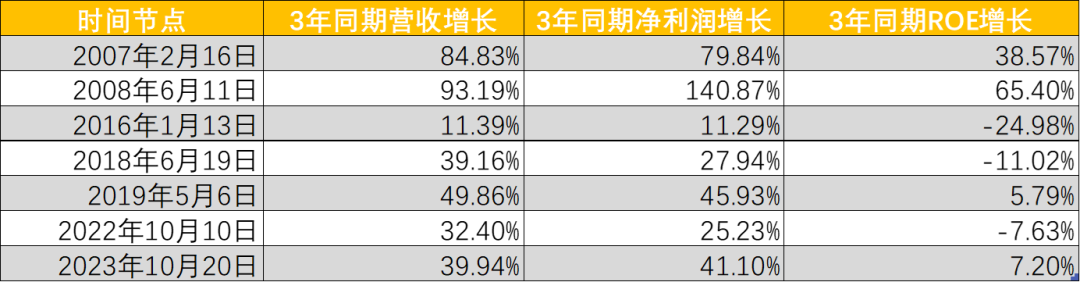

換一個角度來看——從增長的角度看,除了2007年突破3000點時A股全體企業欣欣向榮外,似乎每次跌破3000點都具備一定的合理性:同期的凈資產回報率都出現了明顯的下降。以長期視角來看,近幾年整體企業的營收和凈利潤也出現了明顯的下滑(今年跌破3000點時,3年同期正好是疫情初期的財報期,不作參考)。

錦緞研究院

所以說,以市場整體的角度來看,相對估值達到了較低點,16.7倍的PE和1.4倍的PB屬于被低估的范疇,但是剔除石化石油和金融來看,也不算低。并且如果考慮到企業自身的增長情況來看,確實不甚樂觀。

02

行業估值我們先來看行業層面的PE估值(剔除金融銀行),樣本選取了申萬一級行業中市值最高的20個行業:

較2007年突破3000點時,僅有國防軍工一個行業估值倍數保持了增長。就近兩次跌破3000點的估值來看,有8個行業估值低于去年跌破3000點時的估值,12個行業反而高于去年跌破3000點時的估值。

其中,相較于上次跌破3000點,農林牧漁、電力設備和食品飲料估值縮水最明顯。受益于AI和數據要素,電子、傳媒和計算機估值水平高于去年跌破3000點時的水平。

圖:申萬一級行業TOP20歷期PE估值水平,來源:錦緞研究院

圖:申萬一級行業TOP20歷期PE估值水平,來源:錦緞研究院PB band中,我們加入了銀行和石化石油,與PE相同的是目前整體資產價格是比較便宜的,僅家用電器行業的資產估值出現了增長。不過相較于去年跌破3000點時,PB估值依然有11個行業出現了增長。

相較2007年第一次突破3000點時,銀行、券商和傳媒三個行業PB估值下降最多。家用電器、計算機和電子行業的PB估值基本持平。

圖:申萬一級行業TOP20歷期PB估值水平,來源:Choice金融客戶端,錦緞研究院

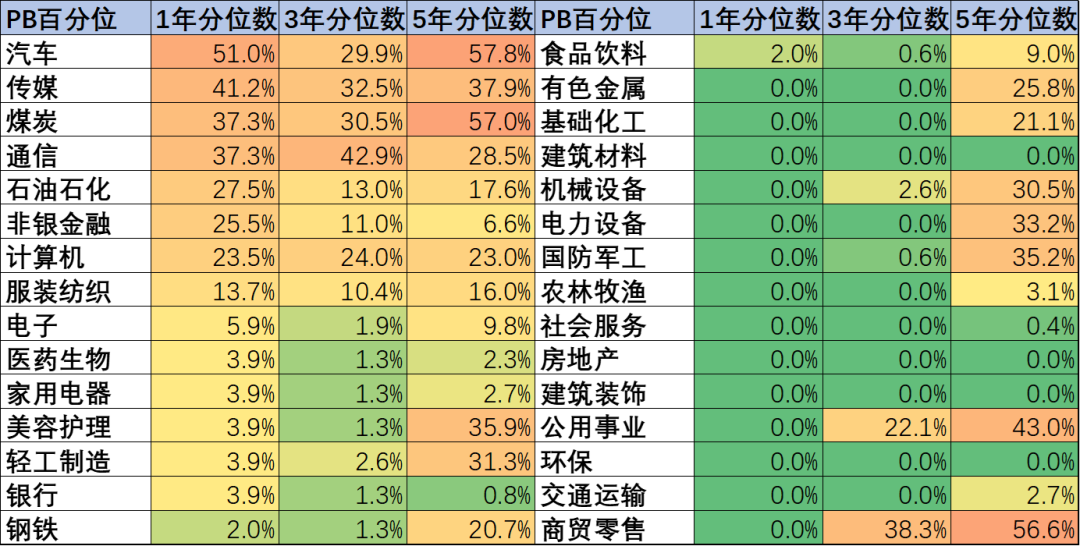

圖:申萬一級行業TOP20歷期PB估值水平,來源:Choice金融客戶端,錦緞研究院從估值百分位的視角來看,我們以此次跌破3000點時回推5年的估值,以PE的視角來看:目前鋼鐵、電子、建筑材料都處在估值的歷史高位;房地產雖然近一年以來分位數下降明顯,但是相較于歷史分位來看,還比較高。

同時,電力設備、國防軍工、食品飲料以PE的視角看,處于歷史低位。

圖:申萬一級行業PE估值百分位,來源:Choice金融客戶端,錦緞研究院

圖:申萬一級行業PE估值百分位,來源:Choice金融客戶端,錦緞研究院以PB的估值百分位來看,所有行業的估值都偏低。1年周期內,僅汽車行業高于中值;3年期更是來到了歷史低位,沒有任何一個行業高于3年中值。

并且,房地產上下游的行業建材,裝飾都來到了5年內資產價格最低的時候,也基本符合投資者對于行業的判斷。汽車行業是目前PB估值稍微較高的行業,其次煤炭和通信。

圖:申萬一級行業PB估值百分位,來源:Choice金融客戶端,錦緞研究院

圖:申萬一級行業PB估值百分位,來源:Choice金融客戶端,錦緞研究院03龍頭個股

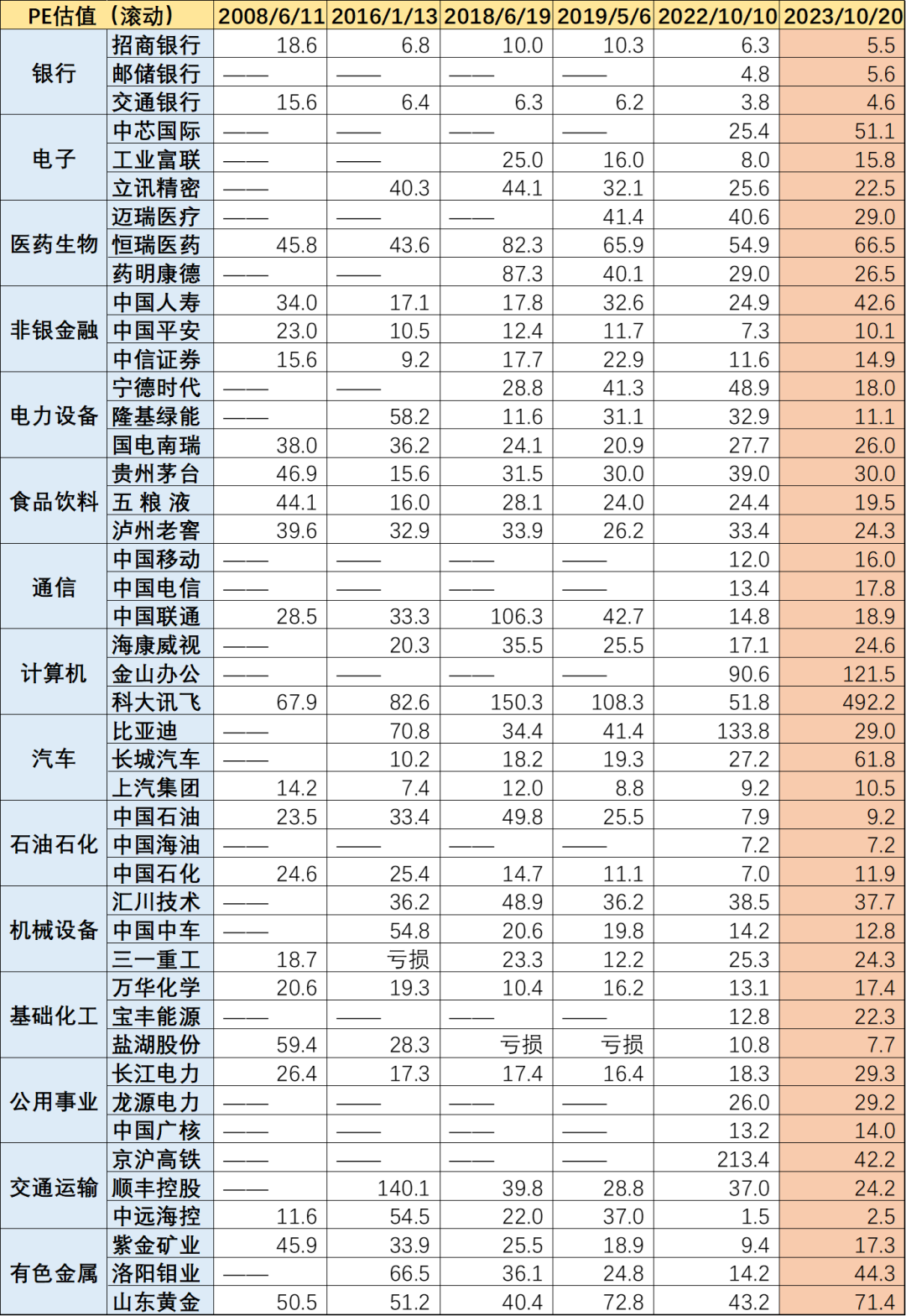

看完行業整體的估值概況,我們再來看看歷年跌破3000點事,龍頭個股的估值點位在何處。

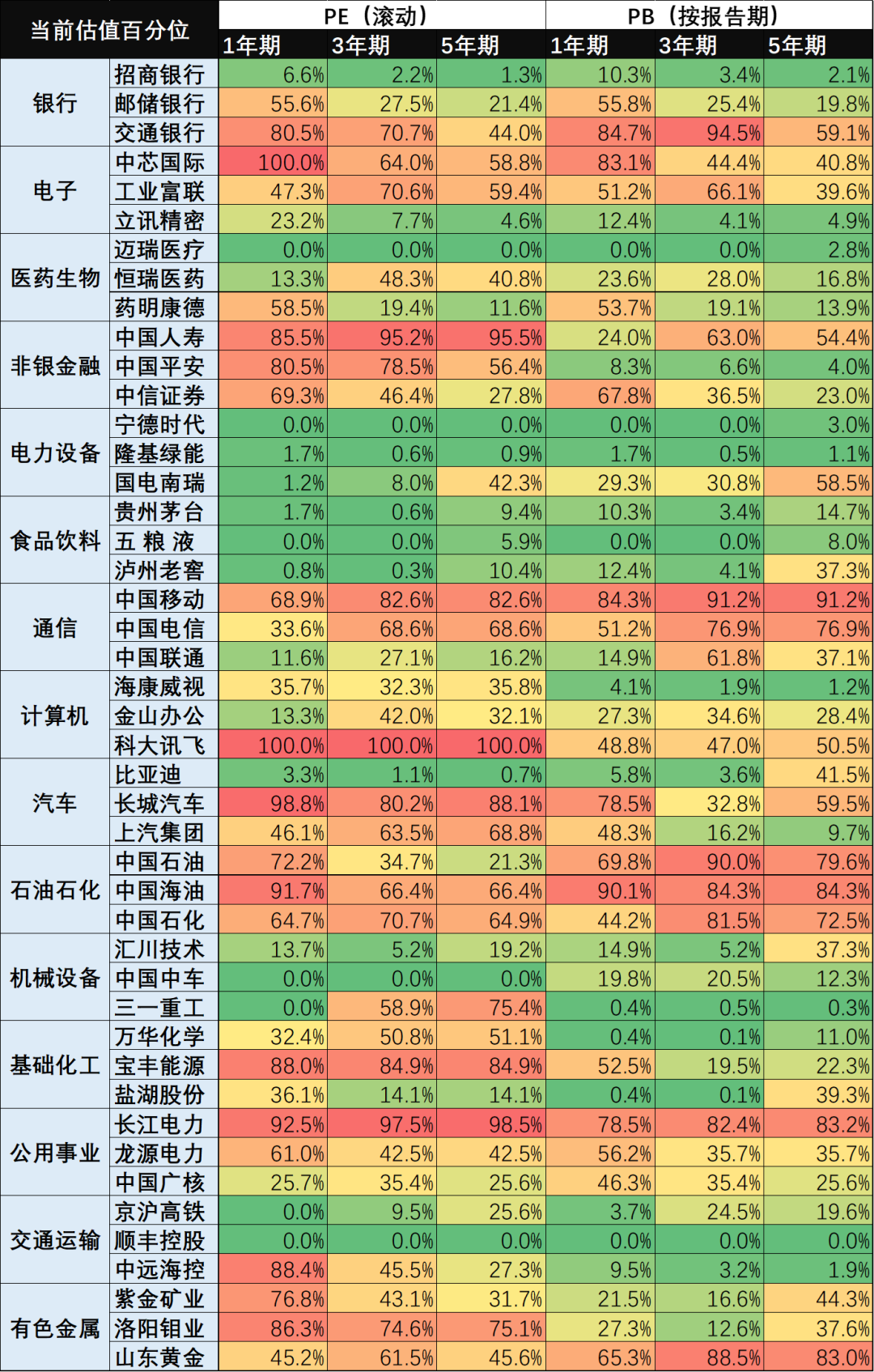

我們選取了目前市值排名最高的15個申萬一級行業中,市值前三的行業龍頭。以此為樣本回推歷年3000點保衛戰時個股的表現。

先來看PE榜,45個龍頭樣本中,僅有18個龍頭股估值比一年前跌破3000點時低,其中受制于業績表現,科大訊飛估值明顯高于往期。當然也有明顯受益于AI、周期和新能源的龍頭股出現了明顯估值提升,比如金山辦公、中芯國際、洛陽鉬業、山東黃金和長城汽車。

PE估值明顯低于往期的龍頭股有明顯業績提升的個股,如比亞迪、寧德時代,也有今年以來熱度下降的同期熱門行業,個股市值出現明顯下降,如隆基綠能、邁瑞醫療。

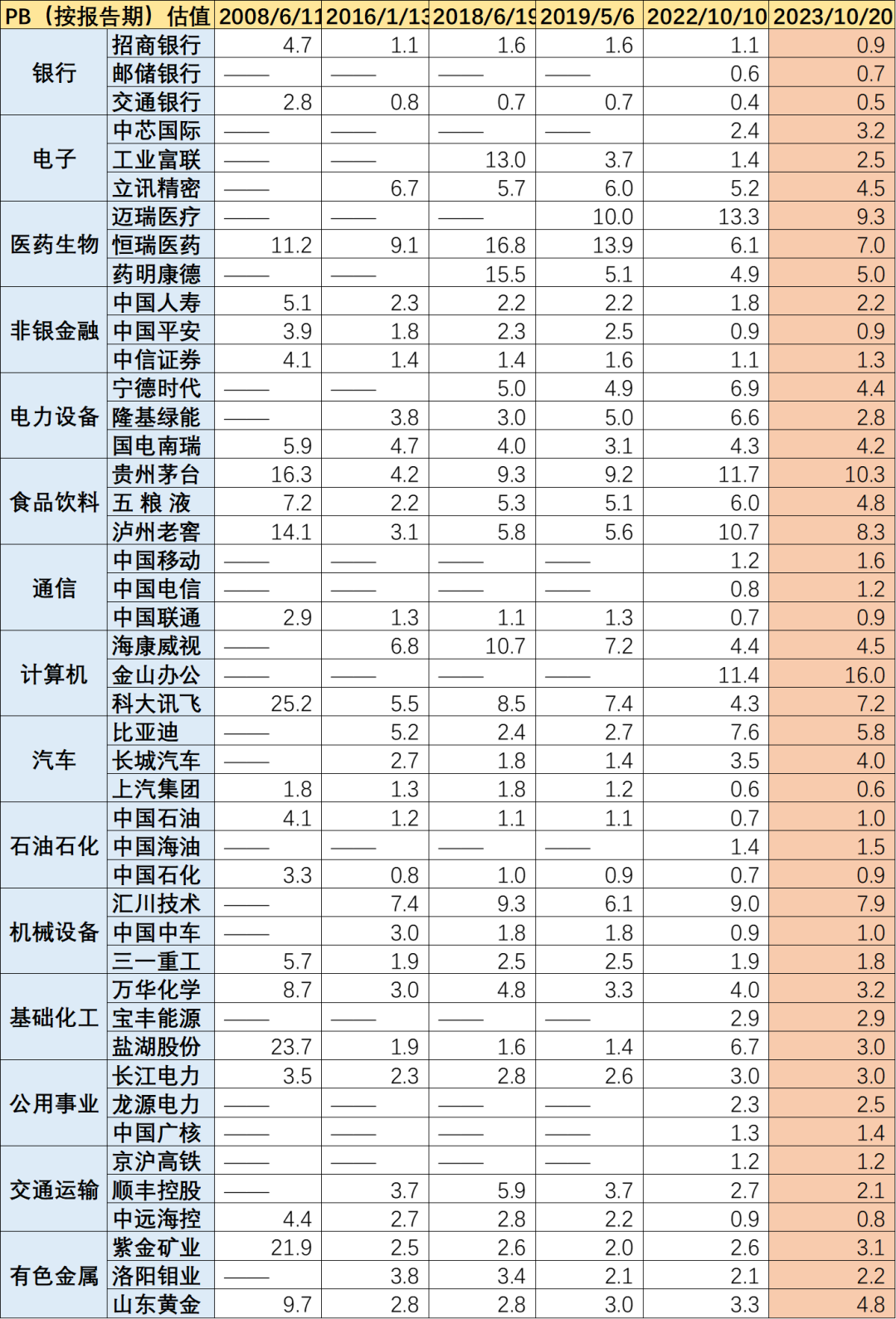

再來看PB榜,同樣是45個樣本,僅有17個龍頭估值比一年前低,其中邁瑞、隆基和鹽湖股份的PB估值下降最為明顯,科大訊飛、金山辦公和山東黃金的PB估值明顯提升。

圖:行業TOP3龍頭歷期PE估值水平,來源:Choice金融客戶端

圖:行業TOP3龍頭歷期PE估值水平,來源:Choice金融客戶端 圖:行業TOP3龍頭歷期PB估值水平,來源:Choice金融客戶端

圖:行業TOP3龍頭歷期PB估值水平,來源:Choice金融客戶端最后,我們統計了龍頭股近1、3、5年期的PE、PB的百分位。其中高股息行業石化油服的龍頭,中移動、電信和交通銀行今年以來市值表現都比較優異,因此市值百分位并不算低。

醫藥板塊的邁瑞醫療、電力設備和新能源中的寧德時代和隆基,白酒茅臺和五糧液,以及物流領域的順豐,當前無論是PE還是PB,都屬于低估值區間。

完整表格如下:

圖:行業TOP3龍頭估值百分位,來源:Choice金融客戶端

圖:行業TOP3龍頭估值百分位,來源:Choice金融客戶端04結語

依照慣例,我們來做個總結:

1.3000點是A股的分水嶺,自2007年以來上證指數在3000點上下的交易日基本持平。如果拉長時間來看,過去16年間有六次明顯的從上方橫盤跌破3000點的記錄。

2.這六次跌破3000點,滬深全A的估值越來越低,尤其是市凈率,本次跌破3000點時已經是最低。但是刨除石油石化和銀行券商,目前A股整體的市盈率依然有26倍,做個對比,標普500是22.6倍,道瓊斯是23.6倍,納斯達克是40.4倍左右。

3.從盈利和資本回報率來看,這次跌破三千的有一定的潛在因素,上市公司目前的盈利水平是近五年來跌破3000點時最低的一次,無論是凈利潤率還是ROE同比都表現較差,因此基本面的信心較差。

4.從行業層面來看,目前市值前20的行業,有12個行業的PE估值高于去年跌破3000點時的估值水平,11個行業PB估值高于去年水平。從PE百分位來看周期行業和高股息行業仍處于較高歷史估值區間,從PB百分位來看,除汽車外幾乎所有行業估值都低于中值,近一半行業創新低。

5.從個股龍頭來看,分化比較嚴重,大部分龍頭個股的估值無論PE還是PB是要高于去年跌破3000點的同期估值的,也就是說此輪下行小市值的個股跌的更兇。

總結來看,此次跌破3000點,從估值角度來看,已經有不少行業處于估值洼地了。但是結合基本面來看,市場缺的不是有價值的資產,而是對未來的信心。

責任編輯:尉旖涵

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)