原標題:疫情影響幾何?來看銀行業不良貸款率最新變化:二季度信貸風險未明顯暴露,這些地區資產質量惡化

近期,全國18個省區市銀保監局已陸續披露二季度銀行業不良貸款率數據。

截至二季度,全國銀行業信用風險未明顯暴露,但各區域信貸資產質量分化明顯。貸款質量高的省市,最低不良率僅為0.62%,而資產質量差的省,不良率已經達到7.71%。

總體而言,海南、山東、河北等12個地區不良率下降或保持不變,山西、天津、北京等6地區不良率相比一季度上升,同時甘肅等地區不良率遠超全國平均水平,資產質量不容樂觀。

8月16日,央行黨委書記、銀保監會主席郭樹清在《求是》刊文稱,今后一段時期,我國經濟供需兩端、國內外兩個市場同時承壓,金融體系勢必遇到很大困難。2019年銀行業新形成2.7萬億元不良貸款,出現疫情“黑天鵝”后,資產質量加倍劣變不可避免。由于金融財務反應存在時滯,目前的資產分類尚未準確反映真實風險,銀行即期賬面利潤具有較大虛增成分,這種情況不會持久,不良資產將陸續暴露。

多省區不良率降幅明顯,一線城市小幅上升

新冠疫情對銀行業帶來的影響整體上暫未明顯展現。總體上,多數省區銀行業資產質量改善或保持穩定。

據各地銀監局披露的數據顯示,二季度10個省區市銀行業不良率相比一季度下降,信用風險有所減輕。其中,海南、山東、河北、廣西、湖南、江西等省區降幅較為明顯,不良率比一季度下降幅度均超過0.1個百分點。

海南的商業銀行不良率為2.34%,降幅最為明顯,比3月末下降0.35個百分點;山東銀行業不良率為2.97%,比上季度下降0.21個百分點。河北、廣西、湖南等地不良率分別為2.20%、2.40%、1.59%,分別下降0.2、0.18和0.15個百分點。

同時,浙江、重慶等地區資產質量較為優質,不良率仍維持在相當的低位,與上季度一致,未有上升。其中,浙江不良率僅為0.92%,但由于銀行業較為發達,不良貸款規模相對較大,維持在1253.12億元。重慶不良率為1.10%,低于全國平均水平。

從地區上看,“長三角”和“珠三角”經濟發達省區的不良率繼續維持在全國低水平梯隊,資產質量優于全國平均水平。

江浙滬三省市不良率均低于1.0%,其中江蘇二季度僅0.93%,比年初下降0.11個百分點,信貸質量持續向好,但農商行不良率為1.72%,高于其他類型商業銀行。廣東不良率1.14%,相比年初下降0.04個百分點,不良信貸資產為1329.94億元,比年初增加114.75億元。

值得注意的是,北京、上海、深圳作為銀行業發達的一線城市,雖然整體上不良率遠低于全國平均水平,但二季度末卻比年初有小幅上升。

二季度北京銀行業不良率為0.62%,比年初上升0.07個百分點,總體上仍保持著最為優質的貸款質量。但從不良貸款規模上看,二季度末北京市銀行業不良貸款余額為673.55億元,相比年初增加了109.55億元,不良資產規模增量明顯。

二季度上海銀行業不良率為0.96%,比年初上升0.03個百分點,對比近三年數據,上海市銀行業信貸資產質量有逐年下降的趨勢。2017年、2018年及2019年,上海市不良貸款率分別為0.57%、0.78%和0.93%。

隨著銀行業資產規模的不斷擴大,不良信貸資產規模也增長明顯。如2017年上海不良貸款余額為380.3億元,到2020年二季度末,已經達到781.81億元。在上海各類商業銀行中,外資銀行、國有大行和股份行的不良率維持低位,分別為0.58%、0.59%和0.75%,而城商行的資產質量相對較差,不良率達2.03%。

深圳不良率在一線城市中相對較高,一季度末為1.22%,相比年初小幅下降0.04個百分點,到二季度又發生小幅反彈,5月末達到1.24%。不良貸款余額增長規模相對較小,5月末不良貸款余額為815.35億元,比年初增長56.71億元。

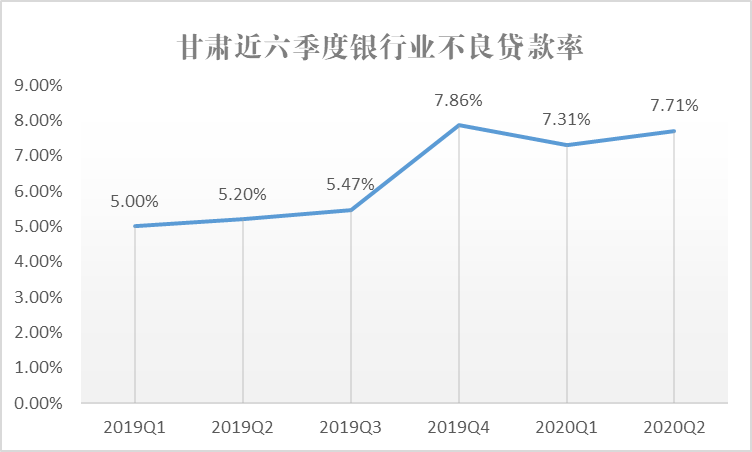

甘肅信貸資產質量惡化,不良率遠超全國水平

據甘肅省銀保監局披露的不良貸款數據,最近三季度甘肅銀行業資產質量相比去年上半年明顯惡化,不良率觸碰高位“紅線”。自去年三季度開始,甘肅銀行業不良率突然猛增,2019年四季度、2020年一、二季度,甘肅銀行業不良率分別高達7.86%、7.31%和7.71%,遠高于2.10%的全國平均水平。

同時,銀行業撥備覆蓋率也不斷下滑,去年二季度至今年一季度,分別為87.14%、84.17%、63.92%和61.77%,不斷突破歷史低值。今年二季度撥備覆蓋率更是僅為57.03%,遠低于銀行業協會最新公布的全國平均178.1%的水平。

券商中國記者注意到,甘肅省二季度末國有銀行、股份行的不良率也普遍高于全國其他地區水平,分別為1.68%和2.21%,而城商行不良率為2.17%。上述指標雖偏高于其他地區水平,但與甘肅銀行業整體不良率7.71%仍有較大差距。由于甘肅銀保監局并未公布農商行、政策性銀行等金融機構的不良率數據,究竟是何種原因導致甘肅不良率猛增仍存有疑問。

從地方銀行業績看,甘肅銀行、蘭州農商行和蘭州銀行是甘肅資產排名前三的銀行,2019年甘肅銀行業績斷崖式下跌,不良率從2018年的2.29%增長到2019年的2.45%,蘭州銀行也有不良率上升的情況。

券商中國記者翻閱甘肅銀保監局網站發現,在行政處罰一欄中,銀行因違法違規放貸、超過授權授信、違規提交隱瞞重要事實的財務報表等行為處罰偏多,且處罰的主體多為地方農商行、農村信用社及村鎮銀行。

如2018年9月慶陽市西峰瑞信村鎮銀行,因違規發放貸款,且借款者已被警方認定為“涉嫌騙取貸款”,被當地銀保監局處以警告和6萬元罰款。2019年,甘肅農信社、酒泉農商行等因隱瞞財務報表內容被處罰。還有如蘭州銀行因違法向地方政府提供融資、違規接受政府變相擔保承諾被罰款20萬元。

此外,還有一些農商行因天災導致不良率突然猛增。如甘肅康縣農商行在其《2019年度同業存單發行計劃》中解釋,該行不良率為7.90%,較上年增加3.13個百分點,是由于該行信貸資金大量投向農戶且收入來源單一,“加之受8·7暴洪及氣象災害影響…農產品產量下降,部分鄉鎮出現絕收,農民收入出現縮水”等原因。

除了銀行經營困難,一些小微企業面臨倒閉風險或是不良率增加因素之一。此前甘肅一些小微企業主因經營困境在政務咨詢平臺上呼吁資金支持,如在人民網“領導留言板”上,記者觀察到,部分小微企業主稱“需要資金維持企業正常運轉,但抵押物都在銀行,無新的抵押物,就意味著企業倒閉”。還有一些企業主咨詢,由于生意倒閉如何申請減免在甘肅農信社的貸款利息。

一位銀行研究人士分析稱,一般由于欠發達地區經濟相對不活躍,銀行業貸款可能會相對集中于一些大企業,若某些大企業破產倒閉,也可能會引起不良率飆升。

數據顯示,2019年末甘肅省超3萬戶小微企業貸款余額達4744億元,占全省銀行業各項貸款總額度的22.8%,較2019年初增加205億元。近日,《甘肅日報》報道,人民銀行蘭州支行組織轄內分支機構支持11家地方中小銀行對275戶小微企業的298筆到期貸款,辦理延期還本付息,緩解企業還款資金壓力6.3億元。該省銀行業金融機構落實“應延盡延”政策要求,對1466戶企業的1600筆到期貸款,辦理了延期還本付息,緩解企業還款資金壓力57.3億元。

東北地區不良率仍居高位

此前較受關注的東北省份銀行業,二季度不良率整體上仍高于全國平均水平。

吉林、黑龍江并未披露二季度不良率數據。截止到一季度,吉林省商業銀行不良率達3.13%,比年初降低0.73個百分點,降幅較為明顯。銀行業總資產為3.4萬億元,不良貸款余額806億元,相比去年末無明顯增長,一季度銀行利潤比去年同期下降5.06%。

黑龍江銀行業一季度末資產總額為4.23萬億元,比年初增加0.2萬億元,一季度累計實現凈利潤54.3億元,同比下降20.9%。不良貸款率2.87%,比年初上升0.08個百分點;商業銀行不良貸款率2.24%,比年初上升0.19個百分點。

值得注意的是,大連市銀行業不良率仍居高不下,資產質量堪憂。大連銀保監局暫未披露二季度末銀行業不良率,截止到今年5月底,大連銀行業不良率高達6.84%,比年初上升0.21個百分點,不良貸款余額為884.25億元,比年初增加53.73億元,銀行網點還比年初減少20個。

從大連部分銀行的不良率數據和一些銀行被當地銀保監部門處罰記錄也可看出,大連銀行業近年來受信貸資產質量不佳問題困擾。

如大連農商銀行年報顯示,去年末該行不良率為4.99%,僅低于監管紅線0.01個百分點。回溯以往,該行不良率2018年末高達8.73%。大連銀行雖比去年末下降了0.12個百分點,但仍保持在3.8%的較高水平。

據大連銀保監局披露,2019年還有多家股份行、城商行因掩蓋信貸資產質量真實情況遭到行政處罰。如中信銀行大連分行、廣發銀行大連分行、吉林銀行大連分行均因掩蓋信貸資產情況,被罰款50萬元。

對于不良信貸資產的清收,大連市副市長靳國衛在去年10月就指出,近期由于各種因素影響,大連市不良率在不斷升高,銀行不良率達到7%,遠遠高于全國平均水平。他表示,“大連市政府一直在探討如何化解不良的工作,同時,也在探討設立大連地方的AMC”。靳國衛透露,大連市在2018年就醞釀設立地方資產管理公司,2019年做了一些調研,希望不久之后大連的資管公司能夠正式設立,開展不良資產化解工作。

郭樹清:嚴控不良貸款反彈

自年初新冠疫情爆發之后,我國銀行業的資產質量就成為市場關注的重點。

7月31日,中國銀行業協會發布的《2020年度中國銀行業發展報告》顯示,截至6月末,全國銀行業不良率為2.10%,相比年初上升0.08個百分點;全國不良資產余額為3.6億元,比年初增加4004億元。

銀行業協會報告表示,今年年初以來賬面不良貸款余額雖然增加不明顯,但由于經濟下行在金融領域反映有一定時滯,加之宏觀政策短期對沖效應等,違約風險暫時被延緩暴露,預計在今后一段時期不良貸款仍存在上升壓力。

此前,銀保監會城市銀行部副主任劉榮表示,目前銀行的不良貸款率即使還原到更加真實的水平,我們認為還是在歷史上處于低位,大家不必過于悲觀。城商行在資本撥備、利潤等方面的基礎還是比較好的,完全能夠抵御各種風險。

8月13日,央行黨委書記、銀保監會主席郭樹清接受央視采訪時表示,目前銀行賬目的不良貸款增長還不明顯,但今后一段時期風險很可能加速顯現。他認為,不良資產會反彈這是必然的,并且越往后反彈幅度越大,未來兩三年這一影響都會有。

郭樹清表示,積極應對不良貸款反彈,要未雨綢繆,現在開始加大核銷力度。預計銀行業今年全年要核銷3.4萬億元的不良資產,并且明年的核銷力度會更大。他還表示,防范金融風險,還要做實資產質量分類,備足抵御風險的“彈藥”,嚴控增量風險等。

中國銀行研究院梁斯在撰寫的文章《新冠疫情下商業銀行資產質量變化趨勢及應對策略》中指出:“商業銀行不良貸款率或將繼續走高,其影響可能在2021年進一步顯現。由于疫情暴發以來,政府出臺了對貸款展期等支持政策,這使企業當期償債壓力緩解,未來隨著這些政策的逐步退出,商業銀行不良資產惡化壓力會加速顯現,預計2021年二季度及之后商業銀行不良率或將出現跳升。”

在商業銀行應對不良資產處置工作方面,梁斯在文章提出以下建議:第一,合理計提貸款損失準備,做好風險對沖工作,加快不良清收。第二,劃分風險響應區域,分類施策,準確評估資產風險。第三,加大與其他機構合作,分擔業務風險,確保資產安全。第四,積極支持受疫情影響較大的行業,多措并舉穩定客戶關系,共度時艱。第五,大力開拓線上化業務發展,拓展收入來源,彌補不良損失。

責任編輯:潘翹楚

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)