如何在結(jié)構(gòu)性行情中開展投資布局?新浪財(cái)經(jīng)《基金直播間》,邀請(qǐng)基金經(jīng)理在線路演解讀市場(chǎng)。

炒股就看金麒麟分析師研報(bào),權(quán)威,專業(yè),及時(shí),全面,助您挖掘潛力主題機(jī)會(huì)!

來源:國(guó)信電子研究

電子行業(yè)海外營(yíng)收分析專題

國(guó)信電子觀點(diǎn):

l高度全球化的電子產(chǎn)業(yè)鏈,海外營(yíng)收比重普遍較大

本篇報(bào)告對(duì)電子行業(yè)各細(xì)分板塊的海外營(yíng)收占比進(jìn)行了定量分析。由于電子行業(yè)的全球化分工屬性,以及中國(guó)已經(jīng)成為世界最大的消費(fèi)電子終端生產(chǎn)國(guó)。電子行業(yè)普遍海外營(yíng)收占比較大。其中偏中下游的子行業(yè)如零部件及組裝、半導(dǎo)體封裝及設(shè)計(jì)、面板制造、LED照明、PCB等板塊海外營(yíng)收占比相對(duì)較高;功率半導(dǎo)體、被動(dòng)元件、泛半導(dǎo)體材料及裝備、LED芯片、激光加工設(shè)備等偏上游子行業(yè)海外營(yíng)收則占比不高。

l受疫情影響短期需求下滑,不改變優(yōu)質(zhì)公司的長(zhǎng)期成長(zhǎng)性

短期海外需求受到疫情影響,隨著5G通信網(wǎng)絡(luò)持續(xù)落地,國(guó)產(chǎn)替代的加速推進(jìn),國(guó)內(nèi)半導(dǎo)體扶持力度的增強(qiáng),電子行業(yè)的長(zhǎng)期成長(zhǎng)邏輯并未改變。傳統(tǒng)領(lǐng)域行業(yè)集中度持續(xù)提升,企業(yè)競(jìng)爭(zhēng)力持續(xù)增強(qiáng),中國(guó)產(chǎn)業(yè)升級(jí)的過程中,一批電子優(yōu)質(zhì)龍頭有望脫穎而出,成為世界級(jí)的龍頭公司,并在新技術(shù)領(lǐng)域不斷突破并引領(lǐng)市場(chǎng)。

l短期關(guān)注內(nèi)需驅(qū)動(dòng),長(zhǎng)期看好5G、可穿戴、半導(dǎo)體細(xì)分龍頭

受疫情影響,大部分電子行業(yè)短期下游需求受到一定沖擊,繼續(xù)關(guān)注新基建、國(guó)產(chǎn)替代、以及下游需求以國(guó)內(nèi)政策主導(dǎo)需求為主的相關(guān)公司。從更長(zhǎng)的時(shí)間角度去看,疫情影響最終會(huì)消失,中國(guó)各個(gè)細(xì)分電子行業(yè)的優(yōu)質(zhì)龍頭公司競(jìng)爭(zhēng)力持續(xù)增強(qiáng),短期的需求波動(dòng),并不會(huì)影響優(yōu)秀公司的長(zhǎng)期成長(zhǎng)邏輯。

l持續(xù)看好中國(guó)電子產(chǎn)業(yè)鏈長(zhǎng)期成長(zhǎng),維持板塊“超配”評(píng)級(jí)

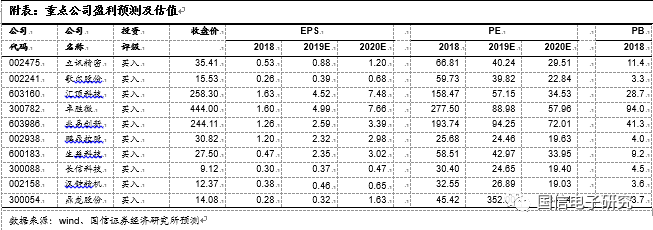

5G換機(jī)潮在疫情恢復(fù)后將是確定性的需求,看好消費(fèi)電子產(chǎn)業(yè)鏈的長(zhǎng)期投資價(jià)值,重點(diǎn)推薦立訊精密,歌爾股份,信維通信,長(zhǎng)信科技、東山精密、工業(yè)富聯(lián)等,以及順絡(luò)電子、光弘科技、聯(lián)創(chuàng)電子、電連技術(shù)等。半導(dǎo)體重點(diǎn)推薦:匯頂科技、鼎龍股份、卓勝微、圣邦股份、兆易創(chuàng)新等。通信基站推薦:生益科技、深南電路、飛榮達(dá)等;面板關(guān)注京東方A、TCL科技等,維持板塊“超配”評(píng)級(jí)。

l風(fēng)險(xiǎn)提示

全球疫情影響范圍擴(kuò)大,下游需求恢復(fù)不達(dá)預(yù)期;國(guó)內(nèi)企業(yè)復(fù)工受阻,產(chǎn)能釋放不達(dá)預(yù)期。

投資摘要

關(guān)鍵結(jié)論與投資建議

我們對(duì)整個(gè)電子行業(yè)的細(xì)分板塊的海外營(yíng)收進(jìn)行了統(tǒng)計(jì),得出以下結(jié)論:由于電子行業(yè)的全球化屬性,以及中國(guó)已經(jīng)成為世界最大的消費(fèi)電子終端生產(chǎn)國(guó)。電子行業(yè)普遍海外營(yíng)收占比較大。其中消費(fèi)電子零部件及組裝、半導(dǎo)體封裝及設(shè)計(jì)、面板制造、LED照明、PCB、等板塊海外營(yíng)收占比普遍較高。而功率半導(dǎo)體、被動(dòng)元件、泛半導(dǎo)體材料及裝備、LED芯片、激光加工設(shè)備等海外營(yíng)收占比不高。此外建議關(guān)注新基建、國(guó)產(chǎn)替代、以及下游需求以內(nèi)需為主的標(biāo)的:生益科技、深南電路、順絡(luò)電子、飛榮達(dá)、三安光電、揚(yáng)杰科技。

核心假設(shè)或邏輯

第一,疫情在全球快速蔓延,已經(jīng)波及100多個(gè)國(guó)家和地區(qū),伴隨著海外市場(chǎng)疫情的惡化,以及海外貿(mào)易及物流的受阻,海外營(yíng)收占比較大的公司可能受到一定影響,特別是北美、歐洲、東亞等地的需求。

第二,我們?cè)敿?xì)統(tǒng)計(jì)了各個(gè)電子細(xì)分領(lǐng)域的海外營(yíng)收占比情況,其中消費(fèi)電子零部件及組裝、半導(dǎo)體封裝及設(shè)計(jì)、面板制造、LED照明、PCB、等板塊海外營(yíng)收占比普遍較高。而功率半導(dǎo)體、被動(dòng)元件、泛半導(dǎo)體材料及裝備、LED芯片、激光加工設(shè)備等海外營(yíng)收占比不高。

第三,繼續(xù)關(guān)注新基建、國(guó)產(chǎn)替代、以及下游需求以內(nèi)銷為主的相關(guān)公司。從更長(zhǎng)的時(shí)間角度去看,疫情的影響最終會(huì)消失,中國(guó)各個(gè)細(xì)分電子行業(yè)的優(yōu)質(zhì)龍頭公司競(jìng)爭(zhēng)力持續(xù)增強(qiáng),短期的需求波動(dòng),并不會(huì)影響優(yōu)秀公司的長(zhǎng)期成長(zhǎng)邏輯。

與市場(chǎng)預(yù)期不同之處

我們針對(duì)電子各個(gè)細(xì)分板塊的海外營(yíng)收進(jìn)行統(tǒng)計(jì),針對(duì)疫情可能造成的下游海外需求的下滑進(jìn)行了分析,我們認(rèn)為電子產(chǎn)業(yè)鏈作為高度全球化的產(chǎn)業(yè)之一,中國(guó)電子制造企業(yè)普遍海外營(yíng)收占比較大。受到疫情沖擊之下,短期的需求下滑并沒有改變中國(guó)電子行業(yè)優(yōu)質(zhì)公司的長(zhǎng)期成長(zhǎng)邏輯。短期建議關(guān)注海外營(yíng)收占比小,受疫情沖擊不大的優(yōu)質(zhì)標(biāo)的。

股價(jià)變化的催化因素

第一,全球疫情得到有效控制,下游需求恢復(fù)超預(yù)期。

第二,國(guó)內(nèi)企業(yè)復(fù)工進(jìn)展順利,產(chǎn)能有序恢復(fù)。

核心假設(shè)或邏輯的主要風(fēng)險(xiǎn)

第一,全球疫情影響范圍擴(kuò)大,下游復(fù)工以及需求恢復(fù)不達(dá)預(yù)期。

第二,國(guó)內(nèi)企業(yè)復(fù)工受阻,產(chǎn)能釋放不達(dá)預(yù)期。

消費(fèi)電子產(chǎn)業(yè)鏈海外營(yíng)收影響分析

海外疫情影響擴(kuò)大,沖擊消費(fèi)電子供應(yīng)鏈

根據(jù)人民日?qǐng)?bào)的數(shù)據(jù),截至北京時(shí)間3月22日12時(shí),除中國(guó)外,184個(gè)國(guó)家和地區(qū)累計(jì)確診222707例,累計(jì)死亡9629例。除中國(guó)以外,感染人數(shù)較多的主要國(guó)家有意大利、美國(guó)、德國(guó)、西班牙、伊朗等。涵蓋北美、歐洲、東亞等地。

疫情在全球快速蔓延,已經(jīng)波及100多個(gè)國(guó)家和地區(qū),根據(jù)Sea-Intelligence近期發(fā)布的報(bào)告,自新冠肺炎疫情暴發(fā)以來,全球貿(mào)易已減少了超過35萬個(gè)集裝箱,其中西北歐、美西北、美東、非洲、東南亞、澳新等航線上停航運(yùn)力占比超過50%。

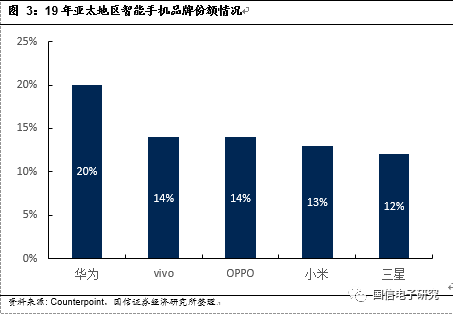

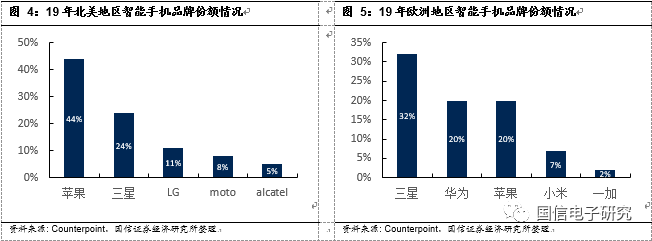

由于消費(fèi)電子的供應(yīng)鏈主要集中在中國(guó)大陸,伴隨著國(guó)內(nèi)疫情的影響逐步減弱,以及復(fù)工的穩(wěn)步推進(jìn),供給端有所恢復(fù)。而伴隨著海外市場(chǎng)疫情的惡化,以及海外貿(mào)易及物流的受阻,海外營(yíng)收占比較大的公司可能受到一定影響。根據(jù)Counterpoint的數(shù)據(jù),按照地區(qū)統(tǒng)計(jì)智能手機(jī)的市場(chǎng)占有率。其中華為亞洲占比最高,蘋果則在北美占比最高,三星在歐洲占比最高。亞洲整體疫情控制強(qiáng)于歐洲和美洲。

根據(jù)GFK數(shù)據(jù),全球智能機(jī)市場(chǎng),中東非地區(qū)、新興亞太地區(qū)、中東歐地區(qū)銷量同比持續(xù)增加,2019年,中國(guó)智能手機(jī)銷量占全球市場(chǎng)份額的26%。

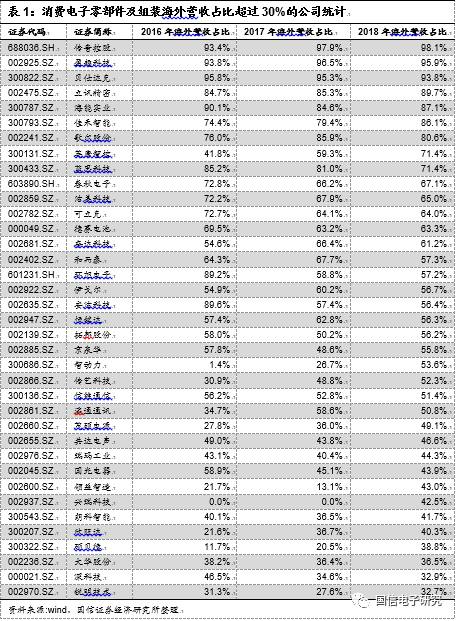

我們將主要消費(fèi)電子公司近三年來海外營(yíng)收占比較大的公司進(jìn)行統(tǒng)計(jì),得出下表。

根據(jù)工信部的數(shù)據(jù),中國(guó)已成為全球最大的消費(fèi)電子產(chǎn)品生產(chǎn)國(guó)、出口國(guó)和消費(fèi)國(guó),2018年,中國(guó)手機(jī)、計(jì)算機(jī)和彩電產(chǎn)量占到全球總產(chǎn)量的90%、90%和70%以上,均穩(wěn)居全球首位。中國(guó)2018年中國(guó)市場(chǎng)智能手機(jī)、臺(tái)式計(jì)算機(jī)(PC)、彩電出貨量分別占到全球的27.8%、20%、20%。

從上表來看,電子零部件及組裝產(chǎn)業(yè)鏈的部分公司海外營(yíng)收占比較大,主要是由于全球手機(jī)品牌的零部件及組裝環(huán)節(jié)都集中在中國(guó),而消費(fèi)電子終端品牌的銷售則大部分在海外。例如蘋果產(chǎn)業(yè)鏈的立訊精密、歌爾股份、德賽電池等海外營(yíng)收占比普遍較大。

安防產(chǎn)業(yè)鏈的海康海外營(yíng)收占比在30%以下,大華的海外營(yíng)收占比相對(duì)較大海外業(yè)務(wù)占比達(dá)到37%,主要是大華的海外擴(kuò)張路線更加明確,除北美以外海外營(yíng)收占比持續(xù)提升,而兩家公司在疫情較重的美國(guó)市場(chǎng),市場(chǎng)份額占比較小。但在其他地區(qū)市場(chǎng)份額

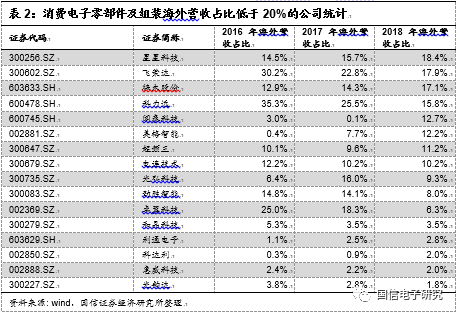

同時(shí)也統(tǒng)計(jì)了近三年來海外營(yíng)收占比在20%以內(nèi)的公司,通過下表可以看出,部分電子零部件及組裝公司由于下游客戶主要以國(guó)內(nèi)為主,海外營(yíng)收占比較小。典型代表公司如華為產(chǎn)業(yè)鏈標(biāo)的:飛榮達(dá)、電連技術(shù)、光弘科技等。

半導(dǎo)體板塊海外營(yíng)收影響分析

封測(cè)、設(shè)計(jì)環(huán)節(jié)海外營(yíng)收占比大

半導(dǎo)體行業(yè)2018年海外業(yè)務(wù)收入502億人民幣,占半導(dǎo)體行業(yè)總營(yíng)收1130億元的約44.48%,占比相對(duì)較高。海外業(yè)務(wù)營(yíng)收超過10億的約9家,其中海外業(yè)務(wù)較大的公司有長(zhǎng)電科技、通富微電等。

在50家半導(dǎo)體公司中,約19家海外營(yíng)收占比超30%,約15家海外營(yíng)收占比超過50%。其中如封測(cè)環(huán)節(jié)例如長(zhǎng)電科技、通富微電、華天科技等公司2018年海外營(yíng)收占比均較高。

LED板塊海外營(yíng)收影響分析

LED下游海外營(yíng)收占比大,LED上游海外占比相對(duì)較小

LED板塊2018年整體直接海外營(yíng)收總計(jì)約403.53億元,占總營(yíng)收1052.81億比例約38%。32家LED企業(yè)中,海外業(yè)務(wù)海外營(yíng)收超過10億的13家,占比約40%。其中木林森等燈具類終端企業(yè),具有較高的海外營(yíng)業(yè)收入額。

LED板塊總體直接海外營(yíng)收占比約38%,其中約16家公司營(yíng)收占比超過30%,占比約50%,約6家營(yíng)收占比超過50%,占比約19%。其中終端品牌的燈具及各類LED應(yīng)用企業(yè)海外出口比例較高。

面板產(chǎn)業(yè)鏈海外營(yíng)收影響分析

海外需求放緩,TV面板出貨量及出貨面積雙降

我們統(tǒng)計(jì)了三年來面板產(chǎn)業(yè)鏈的海外營(yíng)收占比情況,從下表可以看出面板制造及模組等中下游環(huán)節(jié)由于其下游客戶多為海外公司,因此普遍海外營(yíng)收占比較大。代表公司:長(zhǎng)信科技、京東方A、TCL科技等。

同時(shí)偏上游的材料和裝備環(huán)節(jié),由于其客戶多為國(guó)內(nèi)面板廠商,因此海外營(yíng)收占比普遍較小,反映出中游制造領(lǐng)域國(guó)內(nèi)競(jìng)爭(zhēng)實(shí)力已經(jīng)相對(duì)較強(qiáng),此外由于上游材料和裝備環(huán)節(jié)仍處于國(guó)產(chǎn)替代持續(xù)提升的滲透期,其下游需求相對(duì)剛性。代表公司:東旭光電(維權(quán))、sunnypol等。

從下游面板的需求來看,70%的需求面積來自TV,而中國(guó)占據(jù)全球TV銷量的25%,其次為北美、亞太、西歐、拉美等地區(qū)。受到疫情影響,IHS預(yù)計(jì)2020年,液晶電視面板出貨量預(yù)計(jì)將下降10%,液晶電視面積出貨量將下降3%。這是史上第一次出現(xiàn)出貨面積下降。我們預(yù)計(jì)對(duì)全年供需造成的影響可能導(dǎo)致面板價(jià)格漲幅走弱甚至下滑,但從長(zhǎng)周期角度來看,整體供給端的拐點(diǎn)已經(jīng)到來,需求的短期大幅波動(dòng)并不影響中國(guó)面板廠競(jìng)爭(zhēng)力持續(xù)提升。

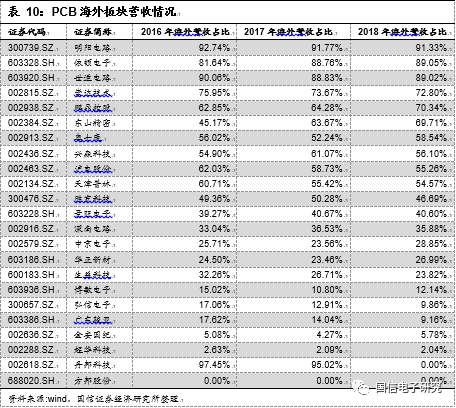

PCB產(chǎn)業(yè)鏈海外營(yíng)收影響分析

PCB企業(yè)海外依存度較高,PCB上游原材料海外營(yíng)收較小

整體來看,2018年P(guān)CB板塊上市公司海外收入整體占比水平較高,達(dá)到52.8%。其中海外收入占比較高的公司分別為:明陽電路、崇達(dá)技術(shù)、鵬鼎控股,其海外收入占比均超過70%以上。海外收入占比較低的公司分別為:方邦股份、超華科技(維權(quán))、廣東駿亞,其海外收入占比均在10%以下。

部分主要以海外客戶為主的公司如明陽電路、崇達(dá)技術(shù)等占比比較高,同時(shí)以蘋果為主要客戶的公司如鵬鼎控股、東山精密也相對(duì)較高。通信PCB中生益科技、深南電路、華正新材等相對(duì)占比較低,分別為24%、36%和27%。

PCB上游原材料企業(yè)則海外收入占比較低,隨著整體PCB產(chǎn)業(yè)向大陸轉(zhuǎn)移,國(guó)內(nèi)PCB原材料企業(yè)首先突破了國(guó)內(nèi)PCB下游客戶,并隨著國(guó)內(nèi)PCB企業(yè)的快速擴(kuò)產(chǎn)趨勢(shì)下高速增長(zhǎng)。

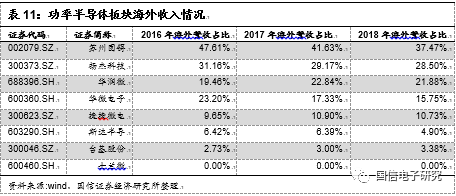

功率半導(dǎo)體海外營(yíng)收影響分析

功率半導(dǎo)體海外依存度普遍不高,下游需求分散

整體來看,2018年功率半導(dǎo)體板塊上市公司海外收入整體占比水平適中,達(dá)到18.2%;其中,海外收入占比最高的三家公司分別為:揚(yáng)杰科技,華潤(rùn)微,其海外收入占比均超過20%以上,整體來說比例并不高。海外收入占比最低的三家公司分別為:士蘭微,臺(tái)基股份,斯達(dá)半導(dǎo),其海外收入占比均在10%以下。

功率半導(dǎo)體行業(yè)板塊整體對(duì)海外市場(chǎng)依存度一般,海外市場(chǎng)出口影響整體適中且分化,這主要是由于功率半導(dǎo)體下游應(yīng)用行業(yè)較為分散所導(dǎo)致的。海外收入占比的高低主要取決于功率半導(dǎo)體下游的主要市場(chǎng)分布情況,例如照明,光伏,家電等下游行業(yè)對(duì)于海外市場(chǎng)依賴度明顯較高,工控、LED以及軌交等行業(yè)則明顯主要依賴于國(guó)內(nèi)市場(chǎng)。

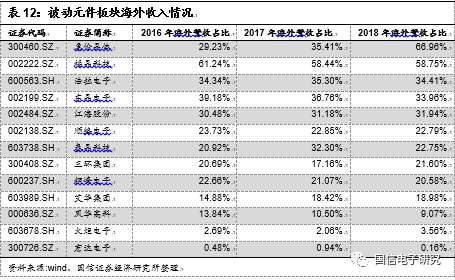

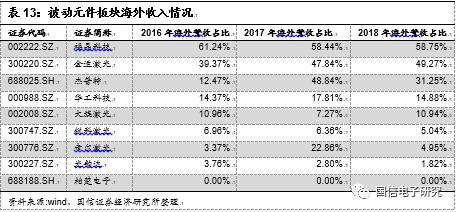

被動(dòng)元件海外營(yíng)收影響分析

被動(dòng)元件海外依存度普遍不高,內(nèi)銷依然是主流

我們梳理了A股被動(dòng)元件公司2018年海外收入情況:

整體來看,2018年功率半導(dǎo)體板塊上市公司海外收入整體占比水平適中,達(dá)到20%;其中,海外收入占比最高的三家公司分別為:法拉電子,其海外收入占比均超過30%以上。海外收入占比較低的公司分別為:風(fēng)華高科(維權(quán))等,其海外收入占比均在10%以下。

我們認(rèn)為,被動(dòng)元件行業(yè)板塊整體對(duì)海外市場(chǎng)依存度一般,海外市場(chǎng)出口影響整體適中且分化,這主要是由于被動(dòng)元件本身種類分散,下游應(yīng)用廣泛所導(dǎo)致的。我們認(rèn)為被動(dòng)元件板塊整體情況較為復(fù)雜,必須綜合考慮企業(yè)下游行業(yè)需求的組成以及海外企業(yè)的競(jìng)爭(zhēng)和復(fù)工情況,難以得到統(tǒng)一的判斷依據(jù)。

激光加工板塊海外營(yíng)收影響分析

激光加工產(chǎn)業(yè)鏈以國(guó)內(nèi)客戶為主,海外營(yíng)收占比不高

我們梳理了A股激光加工板塊公司2018年海外收入情況:

整體來看,2018年激光加工板塊上市公司海外收入整體占比水平較低,達(dá)到13%;其中,海外收入占比較高的公司為:杰普特,其海外收入占比均超過30%以上。海外收入占比較低的公司分別為:柏楚電子、帝爾激光,其海外收入占比均在5%以下。

由于激光加工行業(yè)本身較為分散但是業(yè)務(wù)相似,因此我們以大族激光,華工科技以及銳科激光這三家龍頭公司作為代表進(jìn)行分析。我們可以看到這三家公司海外收入占比十分有限,主要仍然以國(guó)內(nèi)直接客戶為主。但是同時(shí),激光加工行業(yè)與宏觀經(jīng)濟(jì)相關(guān)性極強(qiáng),需要密切關(guān)注國(guó)內(nèi)基建和消費(fèi)電子大客戶需求。

風(fēng)險(xiǎn)提示

第一,海外疫情擴(kuò)散,致下游需求不達(dá)預(yù)期。

第二,可穿戴設(shè)備創(chuàng)新升級(jí)不達(dá)預(yù)期,可穿戴設(shè)備出貨量不達(dá)預(yù)期

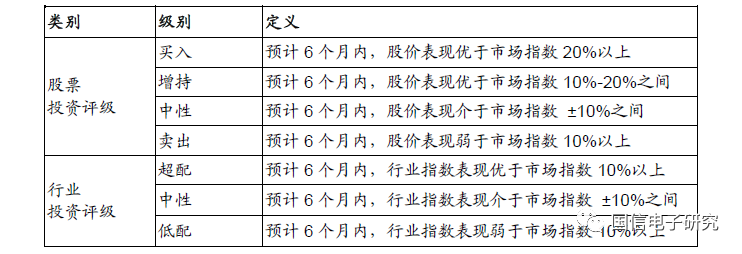

國(guó)信證券投資評(píng)級(jí)

國(guó)信電子團(tuán)隊(duì)聯(lián)系方式

首席分析師:歐陽仕華

證券投資咨詢執(zhí)業(yè)資格證書編碼:S0980517080002

分析師:唐泓翼

證券投資咨詢執(zhí)業(yè)資格證書編碼:S0980516080001

分析師:高 峰

證券投資咨詢執(zhí)業(yè)資格證書編碼:S0980518070004

分析師:許 亮

證券投資咨詢執(zhí)業(yè)資格證書編碼:S0980518120001

特別提示:

新浪聲明:新浪網(wǎng)登載此文出于傳遞更多信息之目的,并不意味著贊同其觀點(diǎn)或證實(shí)其描述。文章內(nèi)容僅供參考,不構(gòu)成投資建議。投資者據(jù)此操作,風(fēng)險(xiǎn)自擔(dān)。免責(zé)聲明:自媒體綜合提供的內(nèi)容均源自自媒體,版權(quán)歸原作者所有,轉(zhuǎn)載請(qǐng)聯(lián)系原作者并獲許可。文章觀點(diǎn)僅代表作者本人,不代表新浪立場(chǎng)。若內(nèi)容涉及投資建議,僅供參考勿作為投資依據(jù)。投資有風(fēng)險(xiǎn),入市需謹(jǐn)慎。

責(zé)任編輯:田原

熱門推薦

收起

24小時(shí)滾動(dòng)播報(bào)最新的財(cái)經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)