【首屆港股金獅獎評選投票ing 1000家上市公司激烈角逐】雷軍、馬明哲、王興等知名企業(yè)家激烈角逐,誰將脫穎而出?小米、美團、中國銀行、銀河娛樂、比亞迪等明星企業(yè)爭相斗艷,孰將傲視群芳?年度最佳港股企業(yè)等你來選!【點擊投票】

鳳凰涅槃——2019年經(jīng)濟與資本市場展望(海通宏觀 姜超等)

鳳凰涅槃

——2019年經(jīng)濟與資本市場展望

(海通宏觀 姜超等)

摘 要

舉債發(fā)展經(jīng)濟、已經(jīng)沒有出路。今年以來,內(nèi)需持續(xù)下滑,外需受到貿(mào)易沖突的挑戰(zhàn),經(jīng)濟面臨著內(nèi)憂外患的雙重壓力。但經(jīng)濟下行在中國并不是新鮮事,過去10年我們曾多次遇到過,以往我們每一次都可以靠舉債來輕松應(yīng)對。但是經(jīng)過三輪加杠桿之后,目前我國的企業(yè)、政府和居民部門債務(wù)率都處于歷史頂峰,中國經(jīng)濟的整體債務(wù)率也處于250%的歷史頂峰,和美國次貸危機之前的水平十分接近、沒有上升空間了。由于這一次沒法通過舉債來簡單解決了,反映到資本市場上,就是大家對長期前景產(chǎn)生了擔(dān)心。

去杠桿收貨幣、驅(qū)逐違約劣幣。中國所面臨的是巨額債務(wù)的問題,而這其實并不罕見,美國08年和日本90年都是類似的問題。根據(jù)達里奧的研究,要解決巨額債務(wù)問題、實現(xiàn)完美去杠桿,關(guān)鍵要做好四件事:貨幣緊縮、債務(wù)違約、重新創(chuàng)造貨幣、以及財富再分配。去杠桿第一步:貨幣從超發(fā)到緊縮。從08年到17年,中國的M2年均增速為15.4%,包含表外貨幣的銀行總負債年均增速為17.1%,遠超同期經(jīng)濟增速,說明過去貨幣嚴重超發(fā)。但18年中國的M2增速降至8%,銀行總負債增速降至7%,這說明貨幣緊縮已經(jīng)發(fā)生了,源于我們從17年開始下決心去掉金融杠桿、18年逐步關(guān)掉了影子銀行。去杠桿第二步:債務(wù)違約已經(jīng)開始。今年債券市場已經(jīng)有100多只債券違約,違約總金額達1000億,超過前四年的總和,說明去杠桿的第二步也已經(jīng)發(fā)生,放開債務(wù)違約其實是在懲罰過去舉債投機的行為。

減稅讓利于民,獎勵良幣回歸。如果用人體來做比方,過去貨幣超發(fā)相當(dāng)于血液淤積在部分身體器官,比如地產(chǎn)和融資平臺,其實就變成腫瘤了。而貨幣緊縮和債務(wù)違約相當(dāng)于做手術(shù)把腫瘤切掉了。去杠桿第三步:重新創(chuàng)造貨幣。對于一個做完手術(shù)的病人,首先需要的是外部輸血,所以央行今年以來四次大幅降準其實是正確的選擇。去杠桿第四步:重新分配財富。但靠外部輸血始終是個病人,要想真正康復(fù),需要我們的身體器官恢復(fù)健康、能夠自然造血,而從美國的經(jīng)驗看,其實靠的是財政出面幫居民和企業(yè)部門減負、把錢多分一點給窮人。需要財政減稅,遲到但未缺席。今年上半年,我國稅收增速遠高于經(jīng)濟增速,宏觀稅負還在上升,但3季度稅收增速明顯下降,10月份稅收增速甚至轉(zhuǎn)負,說明減稅終于發(fā)生了,這歸功于5月份增值稅稅率下調(diào)和10月份個稅起征點上調(diào),減稅遲到但未缺席。減稅讓利于民,經(jīng)濟繁榮基石。過去我國經(jīng)濟處于起飛階段,可以靠政府來集中力量辦大事。但現(xiàn)在我們的經(jīng)濟體量這么大,外需已經(jīng)不夠我們發(fā)展了,必須要回到內(nèi)需,而且很多模仿的對象已經(jīng)被我們超越了,需要靠自己創(chuàng)新。而只有減稅給居民,大家才有錢消費;只有減稅給企業(yè),大家才有錢創(chuàng)新。所以減稅所代表的小政府、大市場是中國經(jīng)濟走向繁榮的必經(jīng)之路。而應(yīng)對貿(mào)易摩擦,更需要減稅降費來增強我們的實力。而打贏三大攻堅戰(zhàn)代表國內(nèi)政策轉(zhuǎn)向公平優(yōu)先,但并未否定效率的重要性,而減稅是兼顧公平與效率的最佳選擇。

中國資本市場,迎接歷史機會。美國強大全靠創(chuàng)新,華為代表中國希望。今年三季度以來,美聯(lián)儲加息和縮表的節(jié)奏加快,美債利率創(chuàng)下新高,美股高位承壓。美國經(jīng)濟出現(xiàn)減速跡象,但其研發(fā)創(chuàng)新驅(qū)動是可持續(xù)的經(jīng)濟增長模式,不會出現(xiàn)長期大蕭條。美國經(jīng)濟的強大在于占據(jù)了制造業(yè)最高端的研發(fā)設(shè)計,而居民資產(chǎn)通過年金投入優(yōu)秀科創(chuàng)公司,一起享受創(chuàng)新紅利。過去中國企業(yè)處于制造業(yè)的最低端,但是華為的手機售價開始和蘋果接近,如果能多一些華為,就可以為中國居民創(chuàng)造巨額財富,化解地產(chǎn)泡沫。收縮貨幣打擊投機,減稅降費股債雙牛!為什么華為只有一個?因為貨幣超發(fā)環(huán)境下,大家首選是地產(chǎn)投機,做恒大、做碧桂園!如果未來我們下決心收縮貨幣、減輕稅負,那么將會有越來越多的企業(yè)會像華為學(xué)習(xí),中國的研發(fā)創(chuàng)新將充滿希望。美國里根在80年代開啟了收縮貨幣、大幅減稅的新政,帶來了股債雙牛的行情,我們在過去兩年的金融去杠桿帶來了今年的債券牛市,而我們相信今年開始的減稅降費也會孕育新一輪股票牛市!

1. 舉債發(fā)展經(jīng)濟、已經(jīng)沒有出路

經(jīng)濟下行壓力加大。進入18年3季度以來,經(jīng)濟下行壓力明顯加大。3季度GDP增速降至6.5%,為09年2季度以來的最低值,9、10月工業(yè)增速降至6%以下、發(fā)電增速降至5%以下,均比年初顯著下降,此外從工業(yè)企業(yè)經(jīng)營指標來看,9月工業(yè)收入、利潤增速均創(chuàng)多月新低,也顯示經(jīng)濟正在明顯下滑。

過去三輪舉債發(fā)展。從08年金融危機開始,每次我們遇到經(jīng)濟下行的挑戰(zhàn),都是通過大幅舉債來解決,到目前為止我們已經(jīng)經(jīng)歷了三輪債務(wù)周期:第一次09年4萬億是發(fā)動企業(yè)部門舉債,第二次12年是靠政府部門舉債,而過去兩年是靠居民部門舉債。每一次都可以解決短期經(jīng)濟的問題,但是好景不長,往往過一段時間經(jīng)濟壓力又會卷土重來。如何理解中國經(jīng)濟周期波動的宿命?

經(jīng)濟交易的兩種模式。在橋水公司的Ray Dalio看來,經(jīng)濟的運行看似復(fù)雜、其實也可以簡化的特別簡單。所有的經(jīng)濟活動都是由一筆一筆交易構(gòu)成的,無論我們花錢買房、花錢買菜其實都是在做交易。而在所有交易的背后,其實對應(yīng)著兩種模式:第一種是我們交易的錢來自于工作,這意味著我們是用勞動來交換商品;第二種是我們交易的錢來自于舉債,這意味著我們是用債務(wù)來交換商品。

經(jīng)濟增長與債務(wù)周期。反映到宏觀層面,意味著真正的經(jīng)濟增長來源于每個人的勞動、來自于每個人的努力和創(chuàng)新。也就是說,長期來看,只有生產(chǎn)或者生產(chǎn)效率的提高才能創(chuàng)造出經(jīng)濟增長。而信用卡也可以買房買車,但是借錢是要還的。因此,靠舉債發(fā)展只會產(chǎn)生經(jīng)濟波動,在舉債的時候經(jīng)濟上行,在還債的時候經(jīng)濟下行。雖然理論上只要不停地借錢,也能過上好日子,但是債務(wù)是有極限的,當(dāng)一個國家遭遇到債務(wù)的極限問題時,舉債發(fā)展就走不通了,這時就會碰到巨額債務(wù)周期頂點的問題。

經(jīng)濟各主體債務(wù)率高企。截止17年末,中國企業(yè)部門負債已經(jīng)達到GDP的130%,處于歷史頂峰,而且遠高于全球其他國家水平,高債務(wù)下企業(yè)部門已經(jīng)失去進一步舉債的能力。17年末居民部門負債已經(jīng)達到GDP的55%,以居民負債/居民收入衡量的居民部門債務(wù)率已經(jīng)超過90%,和美國基本相當(dāng),其實舉債空間也不大了。只有政府部門34%的債務(wù)率好像還有提升空間,但我們估算目前政府隱性負債高達30萬億,納入隱性負債之后的政府負債率已經(jīng)接近70%,其實已經(jīng)高于國際警戒線,舉債空間也不大了。

債務(wù)周期頂點!在經(jīng)歷過三輪舉債周期之后,我們經(jīng)濟當(dāng)中的所有主體都已經(jīng)借過錢了,目前從企業(yè)、政府到居民部門的債務(wù)率都處于歷史頂峰,而且加總之后中國經(jīng)濟整體的債務(wù)率也處于250%的歷史頂峰,和美國次貸危機之前的水平也十分接近,沒有上升空間了。因此,目前中國經(jīng)濟遭遇到了巨額債務(wù)的問題,已經(jīng)沒法靠舉債發(fā)展的老路來解決。反映到資本市場上面,就是大家對長期前景產(chǎn)生了擔(dān)心。

2. 去杠桿收貨幣、驅(qū)逐違約劣幣

2.1 巨債問題時常發(fā)生,如何完美去杠桿?

對于中國而言,巨額債務(wù)是個全新的挑戰(zhàn),但是對于全球而言卻很頻繁。其實經(jīng)常有國家會遇到巨額債務(wù)的問題,因為在短期內(nèi)大家都難以抵擋舉債發(fā)展的誘惑,所以不知不覺就舉債過頭了。諸如美國08年的次貸危機,日本90年代的泡沫經(jīng)濟,以及拉美債務(wù)危機,其實都是巨額債務(wù)的問題。

巨額債務(wù)問題雖然比較難以處理,但并不是沒有解決的辦法。比如美國在08年爆發(fā)金融危機,09年經(jīng)濟就復(fù)蘇了。而達里奧在他的新書《理解巨債危機》中,總結(jié)全球數(shù)十次去杠桿的經(jīng)驗之后,提出要想實現(xiàn)完美的去杠桿,必須做好四件事:一是貨幣緊縮,二是債務(wù)違約,三是重新創(chuàng)造貨幣,四是財富再分配。而如果按照達里奧的框架,我們需要知道的是我們的去杠桿有沒有開始,走到了哪一步?

2.2 去杠桿第一步:貨幣從超發(fā)到緊縮

貨幣從超發(fā)到緊縮。從08年到17年,中國的M2年均增速為15.4%,包含表外貨幣的銀行總負債年均增速為17.1%,遠超同期經(jīng)濟增速,過去十年我們顯然沒怎么緊縮過貨幣。但是在18年,中國的M2增速降至8%,銀行總負債增速降至7%,均遠低于過去10年的平均增速,甚至已經(jīng)低于中國的GDP名義增速,這說明今年中國的貨幣緊縮已經(jīng)開始了。

貨幣超發(fā)非由央行。提到貨幣超發(fā),大家第一反應(yīng)就是央行導(dǎo)致了貨幣超發(fā),因為央行是負責(zé)發(fā)鈔的。但是如果我們觀察中國央行的資產(chǎn)負債表,央行提供的基礎(chǔ)貨幣在過去10年的平均增速是12%,過去5年的平均增速只有5%,遠低于同期的廣義貨幣增速。

影子銀行失控、資管新規(guī)從嚴。過去幾年其實是影子銀行導(dǎo)致了貨幣超發(fā)。以券商資管、基金子公司、信托公司等非銀行金融機構(gòu)為代表的通道業(yè)務(wù)在過去幾年蓬勃發(fā)展,幫助商業(yè)銀行逃避監(jiān)管超發(fā)信貸,使得真實的貨幣嚴重超發(fā)。而從2017年開始,央行推動了轟轟烈烈的金融去杠桿,18年資管新規(guī)正式發(fā)布,我們逐漸把影子銀行的大門關(guān)上了,從而使得真實的貨幣增速出現(xiàn)了大幅下降。因此,我們的貨幣緊縮是從去年金融去杠桿就開始了,體現(xiàn)為各種口徑下貨幣增速的大幅下降。

2.3 去杠桿第二步:債務(wù)違約已經(jīng)開始

債務(wù)違約已經(jīng)開始。今年,我們看到中國的債務(wù)違約事件其實是層出不窮。比如說,P2P在今年發(fā)生了行業(yè)性的違約,在6、7月份有上百家P2P倒閉。而在債券市場,18年前10個月有108只債券違約,違約總金額接近1000億,已經(jīng)超過了此前四年違約金額的總和。這說明,去杠桿的第二步債務(wù)違約也已經(jīng)發(fā)生了。

違約驅(qū)逐劣幣。我們研究了債券違約的分布,雖然說是以民營企業(yè)為主,但是不能說這些企業(yè)都是完全無辜的,雖然有融資環(huán)境收緊的沖擊,但是最根本的原因還是在于自己身上,違約企業(yè)普遍存在前期舉債投資金額巨大、而后續(xù)現(xiàn)金流不足的問題。因此,債務(wù)違約的出現(xiàn),其實是對過去舉債投機行為的懲罰。

貨幣大幅緊縮、地產(chǎn)泡沫承壓。再比如說房地產(chǎn)泡沫,大家都知道這是中國經(jīng)濟的一個腫瘤,會影響經(jīng)濟的長期健康。但是過去在貨幣超發(fā)的時代,這個泡沫只會越變越大。而今年許多地方的房價開始下跌,原因其實就在于我們下決心收縮了貨幣,所以連最頑強的腫瘤細胞都開始被清除了,這對于中國經(jīng)濟的長期健康其實不是壞事。

3. 減稅讓利于民,獎勵良幣回歸

3.1 重新創(chuàng)造貨幣,央行降準輸血

去杠桿第三步:貨幣再創(chuàng)造。在影子銀行關(guān)掉之后,中國的廣義貨幣出現(xiàn)明顯收縮,近兩年的商業(yè)銀行總資產(chǎn)增速已經(jīng)降至了GDP名義增速之下。但是,如果只是單純的收縮貨幣、債務(wù)違約,其實可能會導(dǎo)致經(jīng)濟衰退,不僅把壞人懲罰了,連帶著好人也受到了傷害。貨幣超發(fā)是不對的,但不發(fā)貨幣也是不行的,因此去杠桿的第三步其實是需要重新創(chuàng)造貨幣。

金融危機之后,美聯(lián)儲大幅擴表。過去我們的貨幣發(fā)多了,而且發(fā)的方式不對,影子銀行的不正規(guī)貨幣發(fā)得太多,就好像人體一樣,如果某些器官淤積的血液過多,其實就變成腫瘤了。現(xiàn)在我們已經(jīng)發(fā)現(xiàn)了腫瘤,把影子銀行關(guān)掉就相當(dāng)于做手術(shù)把腫瘤切除了,但是身體的其他部分還是需要血液,而手術(shù)以后人體比較虛弱,血液流動比較慢,就需要外部輸血維持生命。而對于經(jīng)濟而言,這個外部輸血其實就是央行出面來提供基礎(chǔ)貨幣。比如說美國在08年金融危機發(fā)生之后,美聯(lián)儲的總資產(chǎn)翻了接近5倍,從不到1萬億美元升至最高的時候接近5萬億美元。

央行降準輸血,提供基礎(chǔ)貨幣。因此,類似于美聯(lián)儲的行為,央行今年以來4次大幅降準其實是正確的選擇,在影子銀行關(guān)閉以后,需要央行出面來提供基礎(chǔ)貨幣。而得益于央行的持續(xù)降準,我們看到代表廣義貨幣創(chuàng)造的商業(yè)銀行資產(chǎn)增速已經(jīng)在7%左右低位企穩(wěn),但是并未能有效回升。

激活廣義貨幣,還需健康身體。因為如果一直靠央行輸血,說明我們還是個病人,而正常人其實是靠身體自我造血,而這就需要我們身體的各個器官恢復(fù)健康,這對應(yīng)的是經(jīng)濟的主體居民和企業(yè)部門的債務(wù)壓力得到緩解。我們看到在美國08年金融危機之后,靠的是政府部門大幅舉債,接走了居民和企業(yè)身上的債務(wù)負擔(dān),使得經(jīng)濟很快恢復(fù)了活力,這說明激活廣義貨幣的下一步靠的是財政政策。

3.2 財富再度分配,需要財政減稅

去杠桿第四步:財富再分配。此外,去杠桿的最后一件事情是財富再分配。其實中國的債務(wù)基本上都是對內(nèi)債務(wù),這說明問題出在分配不均上,債權(quán)人雖然有錢,但債務(wù)人還不起錢,所以經(jīng)濟停擺了。而債務(wù)人往往是窮人,但如果能夠通過財富再分配,把財富多分一點給低收入階層,那么就可以重新恢復(fù)經(jīng)濟的正常循環(huán)。

需要財政減稅,增強經(jīng)濟活力。所以,無論是激活廣義貨幣,還是財富再分配,其實需要財政政策出面大幅減稅,給居民和企業(yè)部門減負,把錢分給窮人和中小企業(yè),激活經(jīng)濟循環(huán)。而恰恰是減稅的進展出現(xiàn)了一波三折:雖然大家都在期待減稅,但一直到18年上半年為止,我們的減稅都沒有看到實際效果。18年上半年,我國的稅收增速為14.4%,其中增值稅收入增速高達16.6%,均遠高于同期的經(jīng)濟增速,這說明今年上半年我國的稅收負擔(dān)還在上升,不僅沒有減稅反而還在加稅。

減稅遲到但沒有缺席。到了3季度,減稅終于開始了。3季度的中國稅收增速是8%,其中增值稅增速是2%,均低于當(dāng)期的經(jīng)濟增速,說明稅收負擔(dān)終于降了。尤其是剛剛過去的9、10月份,9月份增值稅增速由正轉(zhuǎn)負,10月份的財政收入、稅收收入、增值稅收入增速全面轉(zhuǎn)負,說明減稅確實已經(jīng)開始了,而且力度還不小。這一方面得益于今年5月份政府下調(diào)了1%的增值稅稅率,到了3季度以后開始見效。

個稅抵扣誠意十足。另一方面,10月份個稅的下調(diào)也開始了。新版的個稅法開始實施,不僅把起征點從3500元上調(diào)到5000元,同時還把教育、醫(yī)療、住房、養(yǎng)老等四大支出列入到個稅的抵扣范圍,相當(dāng)于月薪10000元以下基本上都免征個稅了,對于普通工薪階層的減稅力度并不小,其實是體現(xiàn)了很大的誠意。對應(yīng)的是10月份的個人所得稅收入增速從20.8%降至7%。

減稅力度還不夠大。可以說,我們的減稅終于開始了,但是力度還不夠大。以這一次的個稅改革為例,按照財政部的說法,在本次減稅之前約有1.87億人交個稅,這意味著雖然有接近2億人可以享受個稅下調(diào)的好處,但是其他12億人則與之無關(guān)。另外,中國真正需要減稅的是企業(yè)部門。因為中國企業(yè)部門承擔(dān)了80%的稅收,但是我們給企業(yè)部門僅僅降低了1%的增值稅稅率,而相比之下,美國的稅改則是把企業(yè)所得稅稅率從35%下調(diào)到了20%,所以中國還需要加大給企業(yè)部門減稅的力度。

期待增值稅大減免。而要想真正給中國的居民和企業(yè)部門增收減負,其實最應(yīng)該減的是增值稅。一方面,增值稅是一個流轉(zhuǎn)稅,所有居民購物時都間接支付了增值稅,因此減增值稅以后意味著產(chǎn)品會自然降價,相當(dāng)于變相提高了所有居民的收入。另一方面,企業(yè)最大的稅收成本就是增值稅,因此如果大幅下調(diào)增值稅稅率,也能有效的減輕企業(yè)負擔(dān)。按照我們的估算,如果我們再下調(diào)3%的增值稅稅率,尤其是把16%這一檔稅率下調(diào)到13%,就差不多可以額外減稅1萬億以上,如果能達到這樣的減稅規(guī)模,將切實減輕居民和企業(yè)部門負擔(dān)。

3.3 減稅讓利于民,經(jīng)濟繁榮基石

減稅:經(jīng)濟繁榮的基石。為什么減稅如此重要?有兩大原因。首先,我們認為減稅是未來20年中國經(jīng)濟走向繁榮的基石。過去,中國經(jīng)濟的優(yōu)勢在于廉價勞動力,我們可以模仿海外的先進技術(shù),靠外需來發(fā)展經(jīng)濟。但是在經(jīng)濟發(fā)展之后,我們的勞動力工資已經(jīng)不再便宜,同時我們每年有1000萬大學(xué)生畢業(yè),這是沉甸甸的人力資本紅利。過去我們靠模仿別人的技術(shù)就能發(fā)展,但現(xiàn)在在很多領(lǐng)域我們已經(jīng)是老大了,就不可能再去模仿別人,要靠自己創(chuàng)新了。過去我們靠外需就能發(fā)展,現(xiàn)在外需也靠不住了,就要回到內(nèi)需。

從起飛到繁榮:從大政府到大市場。在經(jīng)濟的起飛階段,政府的作用功不可沒,可以集中力量辦大事,引進技術(shù),發(fā)展核心產(chǎn)業(yè),靠外需發(fā)展,實現(xiàn)工業(yè)化。但是要想實現(xiàn)經(jīng)濟繁榮,必須靠自主創(chuàng)新,回到內(nèi)需發(fā)展,而這就要求回到小政府、大市場的方向。而減稅是最關(guān)鍵的一步,通過減稅,可以將收入還給居民部門,增加居民的消費潛力。通過減稅,可以增加企業(yè)部門利潤,從而增加企業(yè)的創(chuàng)新能力。因此,靠大政府、小市場可以實現(xiàn)經(jīng)濟起飛,而小政府、大市場才是經(jīng)濟繁榮的基石。

減稅:化解居民的債務(wù)擔(dān)憂。而減稅的另一個重要意義在于,可以化解對居民債務(wù)高企的擔(dān)憂。過去3年中國居民新增了20萬億的債務(wù),按照5%的貸款利率對應(yīng)每年1萬億的貸款利息負擔(dān),目前個稅改革為居民減免了近3000億,如果增值稅減稅幅度能超過1萬億,假定其中一半由居民部門分享,那么意味著居民新增債務(wù)負擔(dān)可以完全由減稅對沖。此外,中國居民債務(wù)收入比和美國接近,都是100%左右,但其實中國居民債務(wù)/GDP僅為55%,遠低于美國的80%,原因在于美國居民收入占GDP比重高達80%,遠高于中國的60%,所以如果能夠大幅減稅提高居民收入占比,就可以從根本上解決對居民債務(wù)率高企的擔(dān)憂。

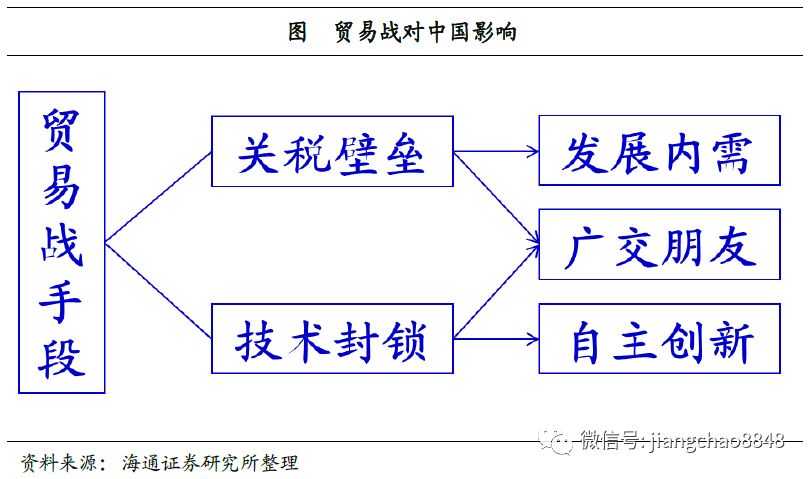

貿(mào)易摩擦:國際環(huán)境倒逼減稅。中美貿(mào)易摩擦對我們有短期沖擊,大家都在擔(dān)憂19年的出口大幅下滑。由于中國經(jīng)濟體量達到美國的2/3,從歷史看中美的摩擦不可避免。但是我們仔細想一想,美國貿(mào)易措施的兩大手段分別是關(guān)稅壁壘和技術(shù)封鎖,前者其實逼我們回到內(nèi)需發(fā)展,后者其實逼我們自主創(chuàng)新,而這都是我們要實現(xiàn)經(jīng)濟繁榮富強必須面對的選擇,而要發(fā)展內(nèi)需、發(fā)展創(chuàng)新都需要減稅,所以從長期看貿(mào)易摩擦其實是逼我們做正確的選擇。

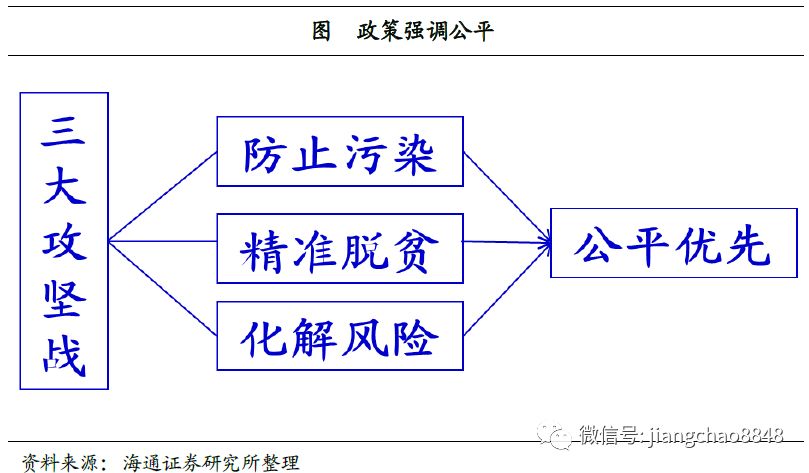

政策強調(diào)公平優(yōu)先。在十九大報告中,正式提出要堅決打好防范化解重大風(fēng)險、精準脫貧、污染防治等三大攻堅戰(zhàn),體現(xiàn)為政策把公平放在了重要的位置。在政府看來,過去很多人靠貨幣超發(fā)賺錢,但這帶來了金融風(fēng)險,明顯不公平;還有很多人靠污染環(huán)境賺錢,這也不公平;而如果經(jīng)濟發(fā)展不能惠及低收入階層,這也不公平。強調(diào)公平本身并沒有錯,特朗普的美國優(yōu)先就是在強調(diào)公平,而拉美國家陷入中等收入陷阱,也在于經(jīng)濟發(fā)展只有少數(shù)人能受益。

堅定支持民企,減稅降費居首。但是強調(diào)公平,其實并沒有否定效率的重要性。因為如果沒有效率,比如在計劃經(jīng)濟時代大家都吃大鍋飯,而且都吃不飽,其實是最大的不公平。過去幾年我們在追求公平的過程中,比如環(huán)保搞了一刀切,使得上游行業(yè)價格大漲,客觀上使得上游行業(yè)國企受益,而下游行業(yè)民企受損,出現(xiàn)了國進民退,但這應(yīng)該不是政策的初衷。而今年年底環(huán)保不再一刀切,主席在11月初民企座談會上提出,毫不動搖支持非公有制經(jīng)濟,其中第一條就是減稅降費,因為減稅是兼顧公平與效率的最佳選擇。

4. 中國資本市場,迎接歷史機會

4.1 美國強大全靠創(chuàng)新,華為代表中國希望

加息疊加縮表,美股高位承壓。今年3季度以來,由于美聯(lián)儲加息和縮表的節(jié)奏加快,推動10年期美債利率一度創(chuàng)下3.2%的多年新高,加上美股在多年上漲之后估值處于歷史相對高位,因而近期美股出現(xiàn)了明顯回調(diào)。

雖有減速風(fēng)險,經(jīng)濟仍處高位。近期,美國經(jīng)濟出現(xiàn)了諸多減速的跡象,諸如3季度GDP環(huán)比增速略有回落,10月制造業(yè)PMI和消費者信心指數(shù)的回落等等,但是減速不等于失速,美國經(jīng)濟目前并沒有大問題,代表消費的消費者信心整體仍位于高位,而失業(yè)率處于歷史新低,說明就業(yè)依舊良好。

美聯(lián)儲利率與經(jīng)濟周期。目前,對經(jīng)濟回落的擔(dān)憂主要來自于利率上升。從歷史經(jīng)驗看,美國央行利率是影響經(jīng)濟周期的核心指標,因為利率是影響投資的核心因素,而投資又是決定經(jīng)濟波動的重要原因。但美聯(lián)儲的利率調(diào)節(jié)主要是為了熨平經(jīng)濟周期,現(xiàn)在的加息使得經(jīng)濟不會過熱,反過來說如果因為加息過度導(dǎo)致經(jīng)濟回落,其實美聯(lián)儲可以再度降息。無需擔(dān)心因為美聯(lián)儲加息而出現(xiàn)長期蕭條。

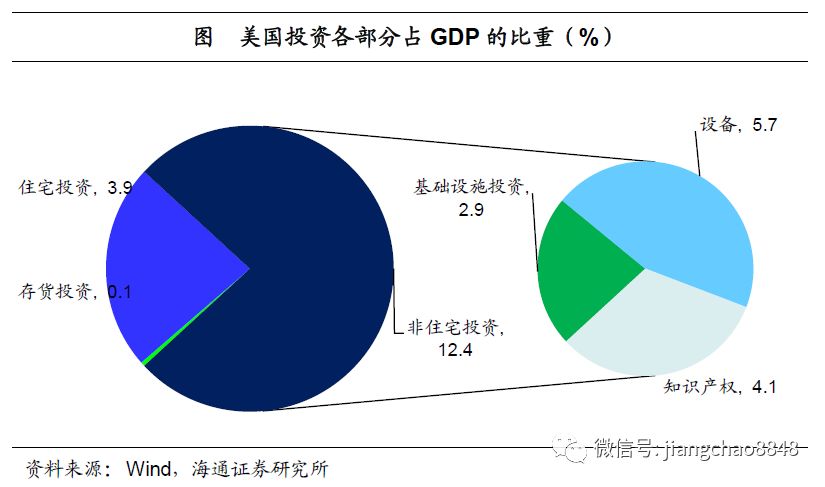

美國投資:創(chuàng)新驅(qū)動經(jīng)濟、不會長期蕭條。從宏觀上看經(jīng)濟增長,儲蓄等于投資,因為通常認為投資越多,經(jīng)濟增長就越快。我們看美國投資占其GDP的比重只有17%,其實遠低于中國的44%,貌似其積累遠不如中國。但是其投資當(dāng)中的地產(chǎn)和基建投資比例很低,而知識產(chǎn)權(quán)投資比重遠高于地產(chǎn)和基建,說明其研發(fā)創(chuàng)新形成了有效的經(jīng)濟積累,帶來了可持續(xù)的經(jīng)濟增長。因此,在投資者看來,美國研發(fā)創(chuàng)新驅(qū)動是可持續(xù)的經(jīng)濟增長模式,因此哪怕未來經(jīng)濟在短期會出現(xiàn)波動,但是不會出現(xiàn)長期大蕭條。

服務(wù)業(yè):中美工資差異巨大。為何美國如此強大?美國的GDP是20萬億美元,比中國的13萬億美元高出約50%。而美國制造業(yè)占GDP的比例低于20%,不到4萬億美元,還比不上中國的5萬億美元。美國真正強大的是其服務(wù)業(yè),占GDP比重高達80%,總規(guī)模16萬億美元,遠超中國的約7萬億美元。問題是為什么美國的服務(wù)業(yè)比中國大那么多?其實大多數(shù)服務(wù)業(yè)并不存在顯著的效率差異,比如說美國的護士、老師的工作性質(zhì)和中國不會差多少,但是其工資差別很大,同樣的服務(wù)業(yè)工作,假如在美國年薪是5萬美元,在中國就大約只有5萬人民幣,兩者整整差了7倍。

為什么美國服務(wù)業(yè)能夠有這么高的工資?

創(chuàng)新是財富之源。其實關(guān)鍵差別還是在于制造業(yè),美國制造業(yè)比例雖然不大,但其實其占據(jù)了制造業(yè)最高端的研發(fā)設(shè)計,比如美國的蘋果公司,其通過持續(xù)的創(chuàng)新,手機可以賣到800美元一部,這里面可能一半都是利潤,所以其2億部手機銷量,可以創(chuàng)造800億美元利潤,對應(yīng)1萬億美金市值。而這樣的公司在美國有好多個,而美國居民的資產(chǎn)通過年金投入到這些大公司,分享了財富的增長,正是因為美國居民有錢了,才有建立在這個基礎(chǔ)之上的服務(wù)業(yè)。

華為代表中國希望。而中國過去只能在低端制造業(yè)賺取微薄的工資,所以就沒有錢互相服務(wù)。但是現(xiàn)在華為的Mate20也可以賣到800美元左右,開始正式進入蘋果所統(tǒng)治的高端智能手機市場。如果也能賣2億部,其隱含市值也會價值1萬億美元,如果能有幾十個華為,其市值就會達到中國經(jīng)濟的總量,其創(chuàng)造的財富將足以增加中國居民的收入、化解債務(wù)泡沫的風(fēng)險,中國經(jīng)濟也會充滿希望。

4.2 收縮貨幣打擊投機,減稅降費股債雙牛!

為何華為太少?因為貨幣超發(fā)!既然華為代表了中國的希望,那么為什么華為只有一個?其實答案非常簡單,因為做華為要投1000億人民幣搞研發(fā),還不一定能見效,這個太難了。而在貨幣超發(fā)的環(huán)境下,大家首選是做恒大、做碧桂園,君不見中國過去6年當(dāng)中有4年的首富都是房地產(chǎn)老板,而美國的首富一直是科技巨頭。

美國70年代:股市不漲,投機飛漲。其實在美國,整個70年代也都是投機分子盛行的時代,當(dāng)時股市一直沒有漲,意味著實業(yè)投資沒有回報,但是物價飛漲,說明當(dāng)時也是各種投機分子發(fā)財。美國80年代的首富邦克是做石油發(fā)家,最后做農(nóng)產(chǎn)品投機,1979年開始做白銀。

美國80年以后:創(chuàng)新和債市長牛。但到了80年代以后,搞投機的邦克破產(chǎn)了,而新的首富來自于兩個行業(yè):一是科技行業(yè),微軟蓋茨和亞馬遜貝佐斯相繼成為美國首富;還有就是投資行業(yè)的巴菲特,他也是一度成為美國首富。巴菲特享受了美國資本市場股債雙牛的兩大紅利:一是美國利率長期下行30年,巴菲特的保險公司融資成本越來越低;另一個是美國的創(chuàng)新紅利,納斯達克指數(shù)40年漲了50倍,巴菲特的投資收益越來越高,所以他的公司越來越大。

供給學(xué)派:收貨幣、降稅負。而在這一變化的背后,是戰(zhàn)后美國最偉大的總統(tǒng)里根,1980年,他競選總統(tǒng)的口號就是“讓美國再次偉大”。在1981年他當(dāng)選總統(tǒng)之后,提出了《經(jīng)濟復(fù)興法案》,其中的核心思想來源于供給學(xué)派,首先是收縮貨幣,他認為貨幣超發(fā)是高通脹的根源,因此支持當(dāng)時美聯(lián)儲主席沃克爾緊縮貨幣的政策,而在貨幣大幅收縮之后,帶來了通脹的大幅回落和利率的大幅下降。

中國債市:國債利率下行、風(fēng)險利率上行。今年中國債市走出了大牛市行情,10年期國債利率從4%降至3.4%以下,其背后的最重要原因就來自于貨幣收縮。而今年債券牛市的結(jié)構(gòu)又有明顯的分化,一面是以國債利率為代表的無風(fēng)險利率大幅下降,但是另一方面,由于信用違約風(fēng)險上升,以AA-級企業(yè)債為代表的風(fēng)險利率比年初明顯抬升。

貶值源于貨幣超發(fā)、而非利率高低。由于利率下降,很多人擔(dān)心這會加劇人民幣匯率貶值。但是,認為利率越低、匯率越貶值其實是一種先入為主的印象,其實并不是事實的全部。比如說在過去的10年,阿根廷的利率平均高達20%,但是匯率每年的貶值幅度也高達20%。而日本長期零利率,但匯率基本穩(wěn)定。原因其實在于貨幣增速的差異,阿根廷的貨幣增速接近30%,而日本的貨幣基本沒有增長。由此來看中國,過去10年我們的貨幣增速很高,帶來了貶值壓力,但是目前中國的貨幣增速已經(jīng)大幅下降,其實是在改善貶值壓力。

貶值主因美元升值。今年以來人民幣兌美元貶值了7%,但我們看到今年貶值的不僅是中國,幾乎所有新興市場貨幣都在貶值,這說明貶值背后有著共同的原因,也就是美元升值。今年美元升值了5%,基本可以解釋人民幣的貶值,說明導(dǎo)致今年人民幣貶值的主要是外因而非內(nèi)因。

中美利率趨于脫鉤。從這個意義上說,我們認為未來中美利率將趨于脫鉤。一方面,美國由于加息預(yù)期的原因,利率可能持續(xù)位于高位。而另一方面,中國由于去杠桿導(dǎo)致貨幣收縮,國內(nèi)利率仍將趨于下降,因此中美利率將繼續(xù)分化,即便美國加息也不影響國內(nèi)的債券牛市格局。

里根經(jīng)濟學(xué):兩次大減稅。而里根的另一大政策主張是減稅,他認為是高稅負抑制了私人部門的生產(chǎn)和投資熱情,其在任期內(nèi)實施了兩次大規(guī)模減稅政策,將企業(yè)所得稅、個人所得稅和資本利得稅三大稅率均大幅下調(diào)。

研發(fā)創(chuàng)新持續(xù)高增。而得益于大規(guī)模減稅,美國的研發(fā)支出占比在經(jīng)歷70年代的下降之后,到80年代開始重新回升,而代表創(chuàng)新的知識產(chǎn)權(quán)投資占比則從80年代開始持續(xù)上升,在減稅的推動下,美國進入了創(chuàng)新引領(lǐng)的信息技術(shù)時代。

中國研發(fā)空間巨大。我們比較中國和美國的上市公司,發(fā)現(xiàn)一個最大的區(qū)別在于美國企業(yè)研發(fā)支出很大,平均每家研發(fā)費用超過2億美元,而A股上市公司每家研發(fā)費用僅為1億多人民幣,兩者相差近10倍,這說明中國公司的研發(fā)費用有很大的提升空間。過去由于貨幣超發(fā),稅負過重,所以使得大量企業(yè)喜歡投機地產(chǎn)泡沫,而忽視研發(fā)創(chuàng)新。如果未來我們下決心收縮貨幣、減輕稅負,那么相信會有越來越多的企業(yè)會像華為學(xué)習(xí),再加上每年1000萬大學(xué)畢業(yè)生作為后盾,中國的研發(fā)創(chuàng)新就充滿希望。

貨幣超發(fā)滯脹,減稅股債雙牛。展望未來,中國正面臨歷史性選擇,第一種選擇是繼續(xù)貨幣超發(fā),其對應(yīng)的是拉美滯脹模式,這意味著應(yīng)該配置房子商品等實物類資產(chǎn),而金融資產(chǎn)沒有配置的價值,這其實是我們過去10年的經(jīng)歷。第二種是大規(guī)模基建,對應(yīng)的是日本式的長期蕭條,因為政府投資擠出一切有效投資,經(jīng)濟沒有效率,對應(yīng)的是債市長牛,股市長熊。最后一種是美國式減稅,對應(yīng)的是股債雙牛,尤其是創(chuàng)新將迎來長牛行情。

我們認為未來中國會選擇收貨幣、減稅負,這意味著有望走向美國式的股債雙牛之路,17年開始的金融去杠桿在18年開啟了債券牛市,而18年開始的減稅意味著新一輪股票牛市也在醞釀當(dāng)中,當(dāng)前中國資本市場面臨著歷史性的投資機會。

法律聲明

新浪聲明:新浪網(wǎng)登載此文出于傳遞更多信息之目的,并不意味著贊同其觀點或證實其描述。文章內(nèi)容僅供參考,不構(gòu)成投資建議。投資者據(jù)此操作,風(fēng)險自擔(dān)。免責(zé)聲明:自媒體綜合提供的內(nèi)容均源自自媒體,版權(quán)歸原作者所有,轉(zhuǎn)載請聯(lián)系原作者并獲許可。文章觀點僅代表作者本人,不代表新浪立場。若內(nèi)容涉及投資建議,僅供參考勿作為投資依據(jù)。投資有風(fēng)險,入市需謹慎。

責(zé)任編輯:陳悠然 SF104

熱門推薦

收起

24小時滾動播報最新的財經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)