炒股就看金麒麟分析師研報,權威,專業,及時,全面,助您挖掘潛力主題機會!

來源:中信證券研究

文|秦培景 裘翔 楊帆 明明 崔嶸 于翔

遙遠 楊家驥 李世豪 瑪西高娃 劉春彤

周成華 王希明 聯系人:徐廣鴻

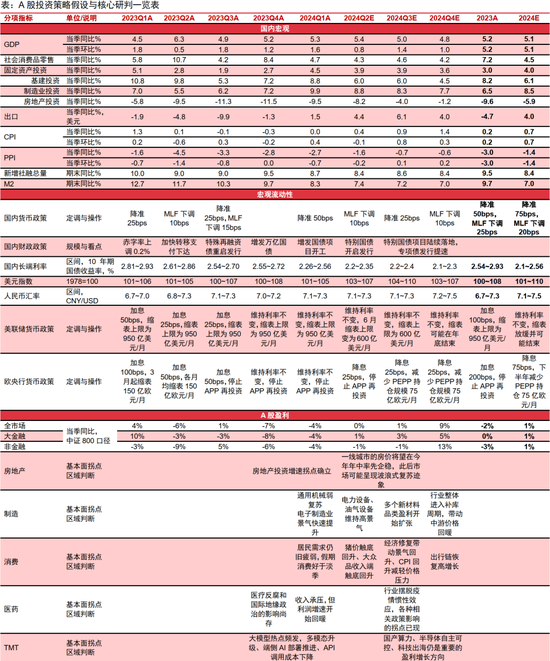

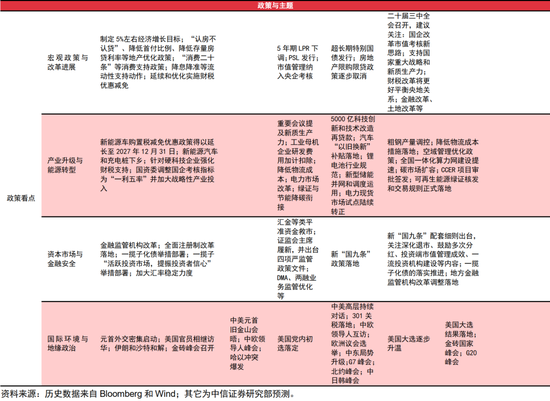

過去3年壓制A股表現的經濟動能轉換,資本市場生態,中美戰略博弈這三大敘事都將迎來重大拐點,隨著政策、價格、外部三類信號逐步驗證,2024年下半年A股市場將迎來年度級別上漲行情的起點,政策起效與盈利質量改善是主驅動,A股下一階段的投資范式將是淡化規模、重視盈利,從景氣投資的PEG框架轉向自由現金流增長溢價,以高質量發展提升投資回報率的階段,建議把握戰略窗口迎接大拐點,配置重心從紅利低波逐步轉向績優成長。

首先,過去3年壓制A股表現的三大敘事都將迎來重大拐點:一是“先立后破”的經濟新舊動能轉換成效初顯,高質量發展下企業將淡化規模,重視盈利,避免惡性競爭;二是新“國九條”重新定位市場投融資功能,以投資者為本重塑市場生態,提高A股回報預期;三是中美戰略博弈的天秤向中國傾斜,中國的戰略主動性逐漸增強,在全球事務中發揮更重要的作用。

其次,隨著三類信號逐步驗證,A股下半年將迎來年度級別上漲行情的起點:政策信號方面,聚焦三中全會改革優先落地領域,新質生產力強化經濟新動能;價格信號方面,新舊動能平穩切換下,重點觀察核心城市房價企穩與控產保價效果;外部信號方面,美國的全球影響力逐漸衰弱,中國的外交正在主動破局。

最后,本輪行情預計將呈現三大特征:行情邏輯上,市場將從預期修復驅動轉向現實驗證驅動;行情催化上,三季度將進入信號觀察期,政策效果決定節奏,盈利修復決定趨勢,外部因素決定空間;行情主線上,建議積極把握戰略窗口,配置重心逐步從紅利低波轉向績優成長。

▍三大拐點:過去3年壓制A股表現的三大敘事都將迎來重大拐點。

1)拐點1:“先立后破”的經濟新舊動能轉換成效初顯,高質量發展下企業將淡化規模,重視盈利,避免惡性競爭。一方面,在房地產供求關系發生重大變化的判斷下,地產政策導向已從投資完工轉為提需穩價,地產鏈在政策支撐下走出困局,對經濟拖累最大的階段已過。根據中信證券研究部地產組預測,核心城市房價有望在年中企穩,商品房銷售面積和房地產開發投資在經歷了2022~2024年3年持續負增長后,2025年增速有望回升至零附近。另一方面,隨著中國經濟步入高質量發展新穩態,提高質、淡化量的導向逐步成為共識;今年來大量產業政策積極關注規模控制,鼓勵市場化的并購整合,控產保價以避免惡性競爭,企業未來將淡化規模擴張,注重提升盈利能力。中國經濟新舊動能轉換成效初顯,在新穩態下有望保持較長時間的中高速增長,隨著上述政策起效,疊加新質生產力催化經濟新動能,A股盈利能力和非金融板塊ROE將筑底回升,并最終改善國內后地產時代的資產荒格局。

2)拐點2:新“國九條”重新定位市場投融資功能,以投資者為本重塑市場生態,提高A股回報預期。新一輪資本市場“1+N”政策框架隨著新“國九條”落地日趨明朗。首先,嚴格把關資本市場的“一進一出”,優勝劣汰以求做優存量,夯實A股長期回報的基礎;根據Wind數據,2024年前5個月A股IPO和再融資總額同比分別下降83%、70%,重要股東減持規模下降79%。其次,強化監管加大處罰,注重保護投資者,提高市場穩定性;根據證監會發布的執法情況綜述,2023年證監會查辦證券期貨違法案件717件,同比增長19%,做出行政處罰539件,同比增長40%。再次,政策強力引導分紅,國央企更注重市值考核,直接提升投資回報,今年7月1日“新公司法”生效后,將允許資本公積彌補虧損,給未分配利潤為負的績優公司后續實施分紅提供了便利,而鼓勵多次分紅的政策或將有利于保險類機構增配紅利資產。最后,改革在交易端、融資端和投資端多措并舉,重塑市場生態,國內一、二級市場整體資金面迎來拐點;據我們測算,2023年三季度A股增量資金供需缺口高達2848億元(不含零售投資者與部分機構投資者),而在2023Q4和2024Q1資金凈增量由負轉正,分別為3100億元和6900億元,股權融資放緩、重要股東減持更規范、類“平準”資金積極入市是資金面重大拐點的主驅動。

3)拐點3:中美戰略博弈的天秤向中國傾斜,中國的戰略主動性逐漸增強,在全球事務中發揮更重要的作用。首先,逆全球化敘事下,戰略博弈的中美“G2”作為整體反而強者恒強,依然是全球經濟的主角;根據Wind數據(下同),兩國GDP在全球占比從貿易摩擦前2017年的39%提升至2023年的42%。其次,貿易方面,產業升級、供應鏈優勢、出口多元化戰略支撐下,中國商品出口在全球占比由2017年的12.8%提升至2023年的14.2%,同期制造業增加值占比從26%提升至31%,A股財報口徑下,過去3年中國制造業企業海外營收連續3年增速超過20%。再次,科技方面,在美國“小院高墻”式精準制裁下,中國保持了戰略定力和韌性并積極追趕,中國半導體資本開支全球占比逐年增加、國家集成電路產業投資基金等項目也提供了有力的資金支持。最后,金融方面,在全球安全和多極訴求下,緩慢的去美元化削弱了美國影響力,全球央行(除美聯儲)在2022~2023年儲備黃金凈買入規模進一步提升;國際貨幣基組織(IMF)的數據顯示,非黃金儲備資產中,美元資產占比從2016年的65%回落至2023年的58%;而人民幣在國際支付、貿易融資、外匯交易中的占比近3年穩步提升。

▍三類信號:政策、價格、外部信號逐步驗證,下半年將迎來年度級別上漲行情起點。

1)政策信號:聚焦三中全會改革優先落地領域,新質生產力強化經濟新動能。首先,預計7月召開的三中全會將重點研究進一步全面深化改革、推進中國式現代化問題,向改革要發展,深化改革開放是應對國際國內復雜形勢、實現高質量發展的重要選擇。其次,以下改革方向可以重點關注:①新一輪財稅體制改革,預計將更好地平衡央地關系,提高直接稅比重;②圍繞物流網絡、數據要素等方面加快建設現代流通體系,構建全國統一大市場;③堅持兩個“毫不動搖”,既強調提高國企核心競爭力和核心功能,又要完善產權保護、市場準入、公平競爭、社會信用等市場經濟基礎制度。最后,因地制宜發展新質生產力,強化國家科技戰略布局,通過科技創新構建現代化產業體系,促進宏觀經濟轉型升級。

2)價格信號:新舊動能平穩切換下,重點觀察核心城市房價企穩與控產保價效果。一方面,密切觀察本輪地產政策效果,特別是核心城市房價年中邊際企穩的信號。5月17日地產政策多線齊發聚焦需求側支持,以限購放開和信貸支持為主,若本輪政策效果不及預期,年內政策還有再次發力空間,存量房消化政策也有望繼續發力。另一方面,受競爭格局惡化和價格約束,今年經濟景氣回升向企業盈利傳導緩慢,后續密切關注供給端控產保價政策的效果,具體包括:①傳統高耗能行業的產能控制;②此前產能增長較快的新興行業主動控制產能擴張;③競爭格局已經相對穩定的行業開始聚焦企業盈利,主動避免惡性價格競爭。

3)外部信號:美國的全球影響力逐漸衰弱,中國的外交正在主動破局。首先,隨著美國的政策搖擺加劇和全球影響力下降,其力量真空與秩序失衡在全球更多地區出現,造成局部性的地緣沖突頻發,且持續性較強,中東、俄烏等地緣擾動明顯增加,亞太局勢也暗流涌動。其次,無論今年的美國總統選舉結果如何,由于美國民眾在全球性議題上的態度明顯分裂,美國對全球性議題的承諾可信度都將系統性下降,第三方國家在戰略上獨立自主的訴求增強,美國與中國的地緣影響力此消彼長。最后,預計未來“一帶一路”合作的政治與經貿價值將繼續增強,歐盟“戰略自主”下仍將重視同中國的務實合作,中日韓領導人峰會或將推動三方關系逐漸回歸正軌,下半年中國在各方向、各領域的外交正在主動破局,有望在全球事務中發揮更重要的作用。

▍三大特征:政策起效與盈利質量改善推升A股,配置重心從紅利低波轉向績優成長。

1)行情邏輯:A股核心驅動從預期修復轉向現實驗證。首先,本輪活躍資金加倉進入下半場,根據對中信證券渠道調研的情況,樣本活躍私募基金的倉位4月以來從67.8%快速上升至77.8%,突破了2017年以來75%的平均水平,未來進一步加倉空間有限。其次,權益估值已有明顯修復,滬深300動態P/E已恢復至2010年以來的51%分位,恒生指數動態P/E已自底部反彈20.2%。最后,市場主驅動已從預期改善切換至現實驗證,預計高質量發展導向下,企業淡化規模擴張、重視盈利能力,ROE改善或將成為本輪盈利周期修復最主要的特征,我們預計在一季報盈利筑底之后,2024年A股盈利將呈現緩慢修復態勢,預計全年盈利同比增速(中證800口徑)將從2023年的-2%回升至+1%,內需消費、供給格局較好的制造業、科技醫藥有望成為全年結構性亮點。

2)行情催化:政策效果決定節奏,盈利修復決定趨勢,外部因素決定空間。隨著A股中報披露和三中全會明確長期改革預期,在三類信號觀察期,我們認為市場走勢可能有兩種情景。

情景一,地產政策效果超預期,且三中全會改革方案快速落地,三季度A股或將直接開啟年度級別上漲行情,短期彈性更大,優先得到政策催化的新興產業主線有望領漲。與此同時,海外長線配置型外資將重啟流入,國內機構與個人投資者將迎來情緒共振,公募(含ETF)申購和新發規模回暖,融資余額上升,市場迎來明顯增量資金。在此情景下,建議配置重心轉向績優成長和活躍主題,重點關注有望優先得到政策催化的空天地一體化、產業智能化和生物制造等主線。

情景二,地產鏈恢復效果不及預期,則需等待地產政策再發力,隨著三中全會具體改革落地循序漸近,三季度市場將進入整固期,四季度A股或將迎來年度級別上漲行情的起點。與此同時,預計當前到三季度A股或將維持存量資金博弈格局,靈活私募倉位逐漸回落至歷史中位數附近,主觀多頭將繼續保持一定倉位的紅利低波作為防御;而隨著三季報披露明確A股盈利周期底部,地產政策繼續發力,四季度美國大選結束后,外部擾動有望明顯緩解,預計靈活私募重新活躍、險資穩步入場、公募新發逐漸回暖,市場流動性迎來溫和且持續的邊際改善。

3)行情主線:建議下半年配置重心逐步從紅利低波轉向績優成長。當前國內宏觀回報率下行,經濟從高增長階段步入高質量發展階段,傳統景氣投資、賽道投資、產業趨勢投資也面臨增速放緩、催化事件減少的局面,上市公司普遍通過資本開支和價格戰以求達到行業出清的目的,這也使得PEG框架之下滿足投資者審美的標的愈加稀缺。我們認為,A股下一階段的投資范式將是淡化規模、重視盈利,從景氣投資的PEG框架轉向自由現金流增長溢價,以高質量發展提升投資回報率的階段。配置上,由于下半年還需觀察三類信號,因此當前依舊建議堅守紅利策略,重點聚焦現金回報的穩定性,適當回避盈利周期性波動顯著、投機性資金密集的行業,繼續關注自由現金回報率穩定的水電、核電,保費穩定增長的財險。而隨著上述三大信號的不斷驗證以及投資范式的轉變,以滬深300為代表的、具備不斷提升自由現金流增長能力的績優成長股或逐步占優,重點關注銀行(資產質量預期改善打開重估空間)、機械(設備更新改造和出海競爭)、家電(競爭格局穩定、海外業務擴張和去地產標簽)、電子(消費電子出海、AI創新、半導體自主可控)、新能源(兼并重組優化格局、出海破局)等制造業龍頭,產業周期筑底企穩的醫藥(產業整合、出海破局)以及港股的互聯網和消費龍頭。

▍風險因素:

中美科技、貿易、金融領域摩擦加劇;國內政策或經濟復蘇不及預期;海內外宏觀流動性超預期收緊;俄烏、中東地區沖突進一步升級。

本文節選自中信證券研究部已于2024年6月4日發布的《A股市場2024年下半年投資策略—迎接大拐點》報告,具體分析內容(包括相關風險提示等)請詳見報告。若因對報告的摘編而產生歧義,應以報告發布當日的完整內容為準。

責任編輯:尉旖涵

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)