長(zhǎng)期而言,黃金仍將是投資者和央行的首選資產(chǎn)之一。

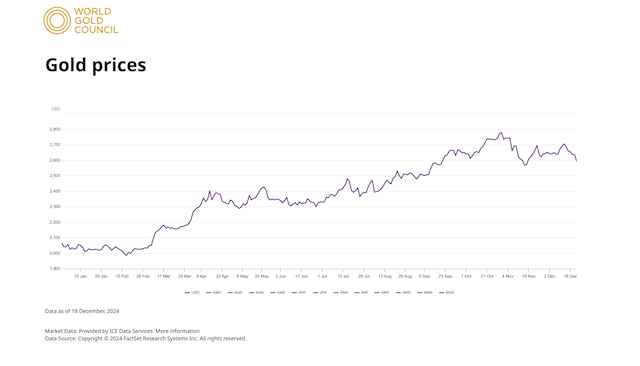

特朗普2.0大幕掀開,攪動(dòng)全球資本市場(chǎng),也使得今年前11個(gè)月閃耀的黃金“蒙塵”。現(xiàn)貨黃金價(jià)格在10月30日創(chuàng)下2788.54 美元/盎司的歷史新高紀(jì)錄后,一路震蕩走低,目前位于2600美元/盎司附近。今年前11個(gè)月,金價(jià)累計(jì)漲幅達(dá)28%,仍有望創(chuàng)出十余年以來的最大年度漲幅。

包括高盛、美銀和摩根大通的分析師仍看好2025年金價(jià)走勢(shì)。華爾街預(yù)測(cè),在各國(guó)央行持續(xù)購(gòu)金、地緣政治風(fēng)險(xiǎn)頻發(fā)、美國(guó)反通脹進(jìn)程放緩和特朗普貿(mào)易和政策關(guān)稅不確定性等因素作用下,金價(jià)有望在2025年突破3000美元/盎司大關(guān)。

世界黃金協(xié)會(huì)北美市場(chǎng)高級(jí)策略師康喬(Joseph Cavatoni)近日在深圳接受第一財(cái)經(jīng)記者專訪時(shí)表示,明年金價(jià)表現(xiàn)在很大程度上取決于特朗普新政府的政策,未來3至6個(gè)月是重要的觀察窗口。他預(yù)期,鑒于稅收措施等更為重大的措施需經(jīng)美國(guó)國(guó)會(huì)批準(zhǔn),耗時(shí)較長(zhǎng)。因此,這也意味著,到明年下半年前,美國(guó)以外的投資者和央行或繼續(xù)增配黃金,而美國(guó)投資者則持中立態(tài)度。

長(zhǎng)期而言,黃金仍將是投資者和央行的首選資產(chǎn)之一。

在談到黃金與比特幣是否存在競(jìng)爭(zhēng)關(guān)系時(shí),康喬對(duì)于美聯(lián)儲(chǔ)主席鮑威爾形容比特幣“像黃金一樣——只是虛擬和數(shù)字化”的觀點(diǎn)持保留態(tài)度。他表示:“當(dāng)風(fēng)險(xiǎn)資產(chǎn)上漲時(shí),比特幣和黃金都呈正相關(guān)。但當(dāng)市場(chǎng)下跌時(shí),黃金呈負(fù)相關(guān),比特幣則呈正相關(guān)。”

第一財(cái)經(jīng):你如何評(píng)價(jià)今年黃金的表現(xiàn)?

康喬:今年有三個(gè)強(qiáng)大且至關(guān)重要的因素推動(dòng)了金價(jià)走勢(shì)。首先,各國(guó)央行持續(xù)增加黃金儲(chǔ)備。世界黃金協(xié)會(huì)的調(diào)查顯示,央行購(gòu)金的主要理由包括投資組合中的流動(dòng)性對(duì)沖需求,對(duì)本國(guó)和全球通脹的擔(dān)憂,以及在困難時(shí)期作為流動(dòng)性工具。此外,美元貶值擔(dān)憂,債務(wù)負(fù)擔(dān)風(fēng)險(xiǎn)以及美國(guó)或?qū)σ恍﹪?guó)家實(shí)施的制裁風(fēng)險(xiǎn)等,也是央行持續(xù)購(gòu)金的原因之一。

央行積極購(gòu)金的趨勢(shì)已經(jīng)持續(xù)了14年。其中,以中國(guó)、波蘭、土耳其、菲律賓和印度為代表的一些國(guó)家央行增持黃金的行為非常活躍。

另外兩大推動(dòng)因素,則源于東西方投資者在不同情境下的黃金投資策略。今年上半年,在投資組合多元化、回報(bào)率和流動(dòng)性等因素的影響下,以中國(guó)、印度和日本為代表的東方投資者加速配置黃金,ETF流入量創(chuàng)歷史新高,顯著推動(dòng)金價(jià)。與此同時(shí),亞洲市場(chǎng)對(duì)實(shí)物黃金的需求仍相當(dāng)可觀。

到了下半年,以美國(guó)為代表的西方投資者強(qiáng)勢(shì)回歸。伴隨美聯(lián)儲(chǔ)啟動(dòng)降息周期,投資者轉(zhuǎn)變思維策略,黃金在投資組合中的配比隨之走高。

上述三個(gè)因素在過去一年中持續(xù)發(fā)揮影響,推動(dòng)金價(jià)走勢(shì)。現(xiàn)在,我們正密切關(guān)注12月和明年1月的情勢(shì),以判斷2025年的黃金市場(chǎng)表現(xiàn)。

第一財(cái)經(jīng):在你看來,明年黃金價(jià)格表現(xiàn)的主要驅(qū)動(dòng)因素為何?

康喬:這在很大程度上取決于特朗普新政府的政策。我認(rèn)為,特朗普政府和共和黨執(zhí)掌的國(guó)會(huì)將關(guān)注四個(gè)方面的政策議程,包括美國(guó)面臨的債務(wù)負(fù)擔(dān)和強(qiáng)勢(shì)美元,美國(guó)在全球地緣政治格局中扮演的角色,稅收政策變化,以及創(chuàng)新。上述因素疊加美聯(lián)儲(chǔ)貨幣政策,都將對(duì)金價(jià)產(chǎn)生影響。

我認(rèn)為,未來3至6個(gè)月是重要的觀察窗口——特朗普的關(guān)稅威脅是否將付諸實(shí)施,如何影響貿(mào)易伙伴和美國(guó)通脹?新政府要如何減輕債務(wù)負(fù)擔(dān)?上述問題將影響美國(guó)經(jīng)濟(jì)、國(guó)際貿(mào)易格局,并最終影響各國(guó)央行和各地消費(fèi)者對(duì)黃金的整體消費(fèi)行為。

第一財(cái)經(jīng):總體而言,你如何預(yù)期明年的金價(jià)走勢(shì)?

康喬:世界黃金協(xié)會(huì)不對(duì)金價(jià)進(jìn)行預(yù)測(cè),但支撐其價(jià)格走勢(shì)的因素有望延續(xù),各國(guó)央行有望繼續(xù)增加黃金儲(chǔ)備,且東西方投資者配置黃金的趨勢(shì)未變,盡管其活躍程度有待觀察。

此外,金飾消費(fèi)方面的發(fā)展值得關(guān)注。受金價(jià)高企的影響,消費(fèi)者需求放緩。誠(chéng)然,一旦金價(jià)在2600-2700美元/盎司附近穩(wěn)定下來,消費(fèi)者是否將在未來幾個(gè)月重新進(jìn)入金飾消費(fèi)市場(chǎng),仍待觀察。

第一財(cái)經(jīng):你對(duì)美聯(lián)儲(chǔ)明年的貨幣政策有何預(yù)期?黃金在貨幣寬松周期中的表現(xiàn)如何?

康喬:鑒于就業(yè)增長(zhǎng)等的經(jīng)濟(jì)數(shù)據(jù)較預(yù)期更為強(qiáng)勁,美聯(lián)儲(chǔ)明年的降息步伐或比最初預(yù)期的要慢。當(dāng)然,這是在不考慮特朗普政府可能實(shí)施政策的前提下。

歷史數(shù)據(jù)顯示,寬松周期將支持黃金市場(chǎng)走勢(shì)。伴隨美聯(lián)儲(chǔ)降息,北美黃金ETF市場(chǎng)已從凈流出轉(zhuǎn)變?yōu)閮袅魅搿?/p>

第一財(cái)經(jīng):關(guān)于黃金、比特幣或其他另類投資產(chǎn)品之間的關(guān)系有很多討論。美聯(lián)儲(chǔ)主席鮑威爾形容比特幣“像黃金一樣——只是虛擬和數(shù)字化”。你對(duì)這兩種資產(chǎn)之間的關(guān)系有何看法?

康喬:我們將比特幣視為一種風(fēng)險(xiǎn)資產(chǎn)。黃金和比特幣的關(guān)系,和黃金與其他風(fēng)險(xiǎn)資產(chǎn)的關(guān)系相同。

我認(rèn)為,鮑威爾可以更清楚說明的是,黃金具備使用案例。它是世界銀行、國(guó)際貨幣基金組織和其他機(jī)構(gòu)認(rèn)可的、被廣泛接受的中央銀行儲(chǔ)備,它在投資組合中發(fā)揮作用。此外,黃金還具備技術(shù)和工業(yè)用途,且是消費(fèi)品。

與此相比,比特幣除了投機(jī)性投資外,目前沒有明確的定義用例。世界銀行表示其沒有資格成為儲(chǔ)備資產(chǎn)。

比特幣的走勢(shì)追蹤風(fēng)險(xiǎn)資產(chǎn),如科技股等風(fēng)險(xiǎn)資產(chǎn),而黃金與風(fēng)險(xiǎn)資產(chǎn)的相關(guān)性則有所不同。具體而言,當(dāng)風(fēng)險(xiǎn)資產(chǎn)上漲時(shí),比特幣和黃金都呈正相關(guān)。但當(dāng)市場(chǎng)下跌時(shí),黃金呈負(fù)相關(guān),比特幣則呈正相關(guān)。

此外,黃金的流動(dòng)性是真實(shí)可信的,這反映在交易所、場(chǎng)外交易市場(chǎng)和實(shí)物市場(chǎng)上。比特幣的流動(dòng)性則相對(duì)不確定。

因此,在投資多元化效益、流動(dòng)性和回報(bào)率三重因素的綜合考量下,增加黃金在投資組合中的配比,有望提供更好的風(fēng)險(xiǎn)調(diào)整回報(bào)——作為一種更為平衡的實(shí)物資產(chǎn),黃金在市場(chǎng)下行時(shí)提供保護(hù),在上行時(shí)帶來回報(bào)。

與此相比,增加比特幣投資只會(huì)增加風(fēng)險(xiǎn),因此我們將其視作風(fēng)險(xiǎn)資產(chǎn)。

第一財(cái)經(jīng):哪些因素會(huì)對(duì)金價(jià)造成下行壓力?

康喬:若各國(guó)央行需要大規(guī)模出售其持有的黃金,可能會(huì)給黃金市場(chǎng)帶來下行壓力。需要指出的是,央行購(gòu)金這一長(zhǎng)達(dá)14年的趨勢(shì),至少在未來5年內(nèi)無法預(yù)見其逆轉(zhuǎn)的跡象。

第一財(cái)經(jīng):鑒于特朗普政府的政策不確定性,你提到許多投資者處于觀望模式。那么,未來有哪些需要關(guān)注的關(guān)鍵時(shí)間節(jié)點(diǎn)?

康喬:1月20日(總統(tǒng)就職)是一個(gè)開端。我認(rèn)為,從明年初開始的10周時(shí)間內(nèi),新政府將進(jìn)行內(nèi)閣職位的提名,而共和黨執(zhí)掌下的參眾兩院將致力于通過所有提名任命。

黃金期權(quán)市場(chǎng)也顯示,投資者看漲黃金在2月末3月初開始的表現(xiàn)。

此外,稅收措施等更為重大的措施,需要通過國(guó)會(huì)批準(zhǔn),將在明年下半年顯露清晰。這也意味著,到明年下半年前,美國(guó)以外的投資者和央行或繼續(xù)增配黃金,而美國(guó)投資者則持中立態(tài)度。

責(zé)任編輯:王許寧

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時(shí)滾動(dòng)播報(bào)最新的財(cái)經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)